「家族信託の手続き、自分でできたら費用も抑えられるのに…」そう考えたことはありませんか?

家族信託の手続きは、ご自身で進めることも法的に可能です。しかし実務の現場では、自作による「高いハードル」がいくつも存在します。一歩間違えれば、せっかく作った契約書が銀行で受理されず「公正証書まで作ったのに口座が開設できない」という事態に陥ることも珍しくありません。

記事のポイントは次の通りです。

- 家族信託は自分で手続き可能だが、信託口口座開設や信託登記など実務の難易度は極めて高い。

- 最大のメリットは専門家報酬を削れる点だが、公証人手数料や登録免許税などの実費は必ずかかる。

- 契約書の不備や手続きミスがあると、信託が無効になったり、余計な税金が発生したり、トラブルにつながるリスクがある。

- テンプレート流用は危険であり、家族の状況や財産に応じたオーダーメイドな設計図が不可欠。

- 手間とリスクを負えるなら「自分で手続き」、確実な安心を求めるなら「専門家に依頼」すべき。

本記事では、家族信託の手続きを自分でやりたい方のために、契約書の作成から信託口口座の準備、登記までの具体的な手順を専門家の視点で徹底解説します。

目次

1.家族信託手続きは自分でできる?

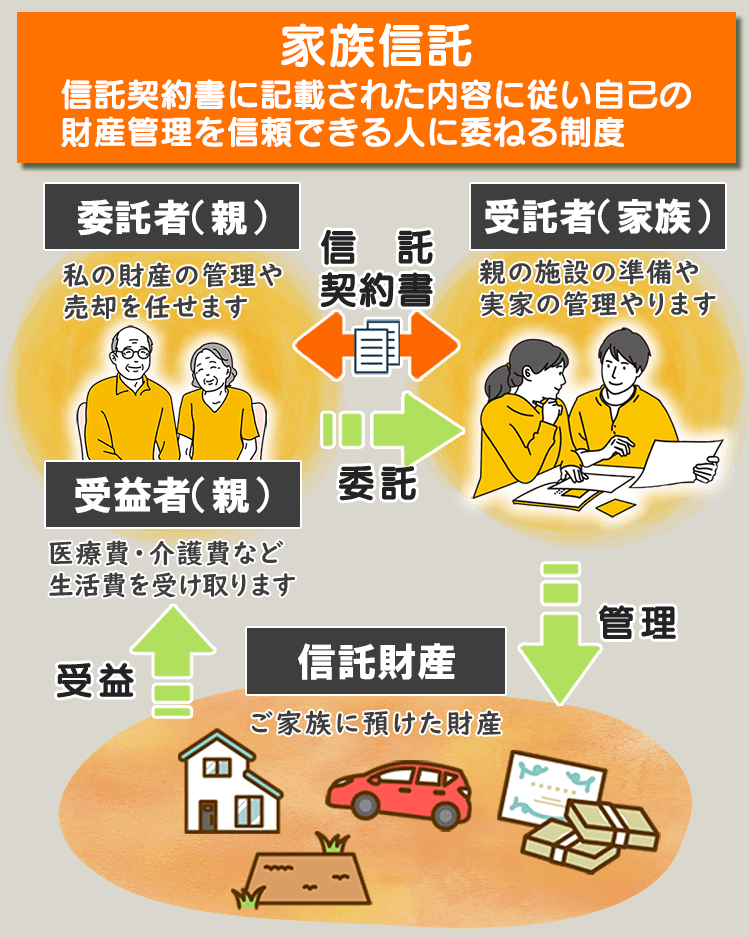

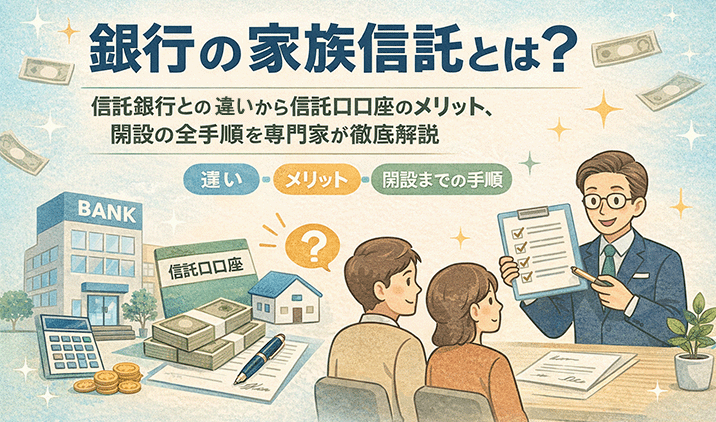

家族信託とは、親の財産を信頼できる家族に託し、契約に基づいて財産管理を行う仕組みです。高齢による判断能力の低下や病気に備え、本人に代わって家族が財産を守る手段として、近年注目されています。

結論:自分で手続きは可能!

家族信託は、法律上「自分で手続きすることが可能」です。委託者(親)と受託者(子)が合意し、銀行・公証役場・法務局の厳しい要件をすべて自力でクリアできれば、専門家を通さず成立させることができます。

メリットは、最大80万円の節約

自力で行う最大の動機は、何よりもコストの抑制にあります。

- 専門家報酬を「0円」にできる

専門家へ依頼: 40万〜80万円

自分で行う: 0円(※公証人手数料等の実費のみ)

司法書士などの専門家に一貫して依頼すると高額な報酬が発生しますが、自分で行えば、公証役場の手数料や登録免許税といった「削れない実費」のみで済ませることが可能です。

自分でやる2つの”実務の壁”

「安く済む」という大きなメリットがある一方で、受託者が財産を適正に管理できる体制(口座や登記など)を整えるためには、以下の「実務上の壁」と「将来のリスク」を正しく理解しておく必要があります。

壁❶:外部の厳しい審査

受託者には、自分の財産と預かった財産を分けて管理する「分別管理義務」があります。

そのために、信託運用に関係がある各機関で内容の確認を受ける必要があります。

①銀行で確認(信託口口座の開設)

預金を分けて管理するための専用口座(信託口口座)を作るには、銀行独自の審査をクリアしなければなりません。実は、ほとんどの金融機関で「公正証書による契約」が口座開設の必須条件となっています。

②公証役場で確認(公正証書の作成)

①の通り、銀行口座を作るために公正証書の作成は事実上必須です。

ただし、公証人が保証するのはあくまで「書面の形式」や「本人の意思確認」まで。「その内容で銀行審査に通るか」や「実務でスムーズに運用できるか」は全くの別問題です。

③法務局で確認(不動産の信託登記)

不動産管理には、名義を親から受託者へ変更する「登記」が必要です。法務局の審査は非常に厳格で、わずか1文字のミスも許されません。また、登記簿に載る「信託条項」に不備があると、いざ不動産を売却する際に手続きが止まってしまう恐れがあります。

壁❷:運用開始後に気づく契約不備

たとえ手続きが完了しても、中身が「雛形のまま」では数年後に使えない恐れがあります。

ここで注意すべきは、銀行や公証人は「将来の運用」までチェックしてくれないという点です。彼らが確認するのは、あくまで「自分たちの手続きに支障がないか」という範囲に限られます。

そのため、後から以下のようなトラブルに直面するリスクが残ります。

- 不動産売却のトラブル

いざ家を売ろうとした際、契約書の権限不足で不動産会社や銀行から拒絶される。 - 税務上のミス

数年後の税務調査で「実質的な贈与」とみなされ、多額の税金が突然課税される。 - 資産の塩漬け

修繕費の融資を受けようとしたが、契約書の規定不足で銀行から借り入れを断られる。

家族信託の目的は、手続き完了ではなく「最後まで思い通りに財産を動かすこと」です。費用を抑えるメリットを活かすためにも、まずはリスクを回避する正しい手順を理解しましょう。

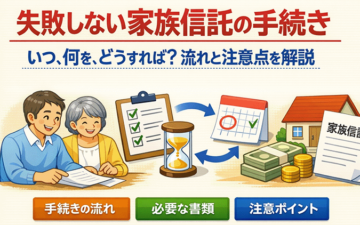

2.家族信託手続きの6ステップ

第1章を読んで、正しい手順を踏まなければ、銀行で受付を拒絶されたり、将来の管理が立ち行かなくなったりする恐れがあります。

ここでは、自力で進める際の具体的な流れと、各ステップでクリアすべき重要ポイントを解説します。

STEP❶ 信託設計|家族会議で決める事

家族信託で最も重要、かつ時間がかかるのがこの「信託設計」です。一人で進めると、後から親族に反対されたり、銀行審査で立ち往生したりするリスクが高まります。

まずは以下の6項目を軸に、家族全員で合意形成を行いましょう。

① 信託目的を明確にする

まずは「なぜ家族信託をするのか」というゴールを共有します。

家族信託でよく設定される目的

- 認知症対策:

親の預金凍結を防ぎ、介護費や施設費を捻出したい - 相続対策:

争いを防ぎ、スムーズに遺産を引き継ぎたい - 子どもの支援:

障害を持つ子の生活費を確実に確保したい - 事業承継対策:

自社株をスムーズに後継者へ引き継ぎたい。

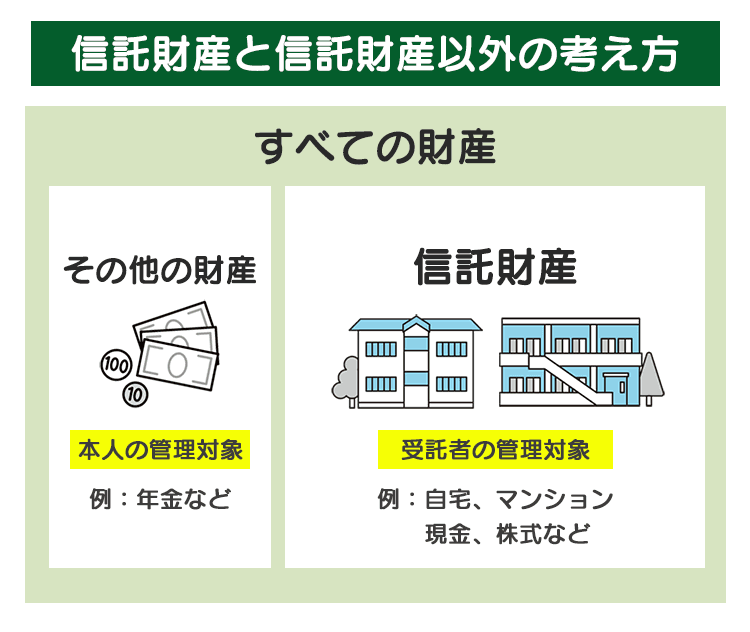

② どの財産を信託するか選ぶ

すべてを信託する必要はありません。受託者に管理を任せる資産を選びます。

基本的には、金銭的価値がある預貯金、自宅、収益不動産、有価証券などは信託財産にできます。一方で、農地(許可が必要)、年金(本人受取のみ)、借地権(地主の承諾が必要)は信託できない財産となるので注意が必要です。

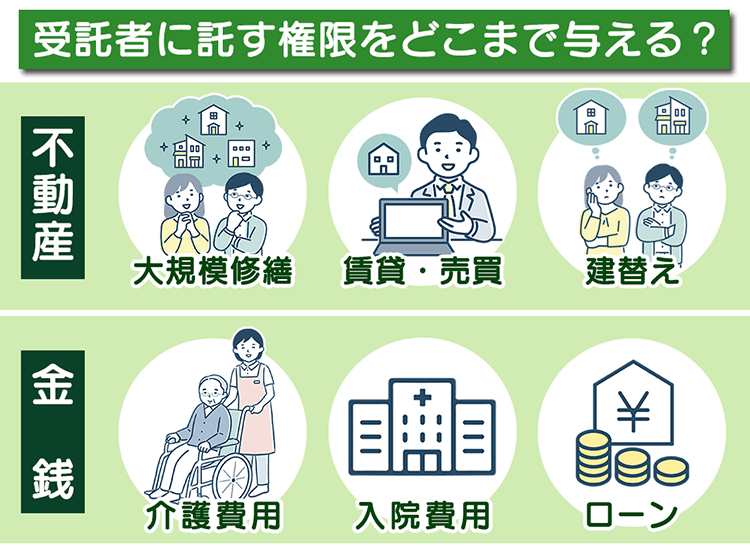

③ 受託者の権限を決める

受託者には、財産を「管理・運用・処分」する強力な権限が与えられます。

家族とはいえ、他人の財産を預かる以上、受託者には重い責任が伴います。権限を与える側(親)も引き受ける側(子)も、その義務を正しく理解した上で慎重に検討しましょう。

状況に応じて、権限を一部制限することもできます(例:不動産の管理は任せるが、売却は認めない(または家族の同意を必須とする))。

信託する財産の種類や目的に合わせ、運用がスムーズに進む最適な権限設定を行いましょう。

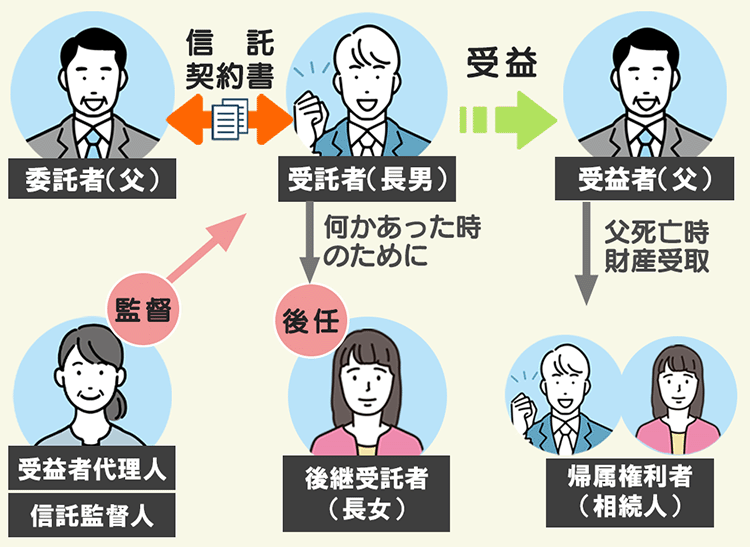

④ 役割(登場人物)を決める

家族信託には複数の役割があり、誰がどの役割を担うかが信託の成否を左右します。自分で手続きをするためには、それぞれの役割を理解し適切に選定することが重要です。

受益者代理人や信託監督人は必要?

結論から言うと、必ずしも全員設定する必要はありませんが、家族の状況によっては非常に重要な役割を果たします。

受益者代理人が必要なケース

親(受益者)が認知症などで意思表示できない際、親に代わって「受託者の管理」をチェック・同意する役割です。

メリット:

別の兄弟などを設定することで管理の透明性が高まり、親族間の不信感を防げます。

信託監督人が必要なケース

受託者が行う多額の金銭管理や不動産売却を、より中立的な立場で「監視」してほしい場合に設定します。親族間で合意が難しい場合、第三者の専門家(司法書士など)を置くのが一般的です。

⑤ 家族信託の期間を決める

信託契約の期間と終わらせ方も重要な要素です。

- 一般的な期間設定:

「委託者兼受益者(親)の死亡まで」が多い - 状況による設定:

「父母両方の死亡まで」など柔軟な設定も可能 - 具体的な期間:

「契約発動から10年間」「受益者が満○歳に達するまで」

ただし、数十年にわたる長期の信託契約はリスクが高まります。

⑥ 信託財産を誰に引き継ぐか

信託が終了した際、残った財産を誰が取得するか(帰属権利者)をあらかじめ指定します。これは「遺言」と同じ役割を果たします。

後々の紛争を防ぐためには具体的に決めておくのがベストです。

自分でやるには難しそう…

まずは専門家に相談

“自分でできる”と“自分でやって大丈夫”は違います。費用を安く済ませたいというご要望も一緒に相談実績6000件超の専門家に今すぐ相談!【初回無料】

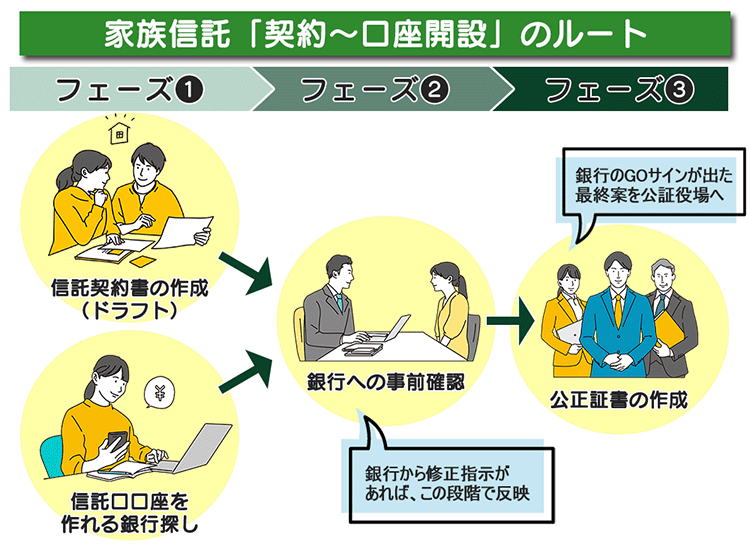

STEP❷ 契約書作成|銀行審査を通すコツ

STEP1で家族と合意した内容を、今度は銀行や法務局が認める「契約書」の形に落とし込みます。単なるメモではなく、以下の「実務を動かすための書き方」を意識してください。

❶ 財産は正確な名称で記載

銀行や法務局は、少しの表記揺れも許しません。

- 不動産:

住所ではなく、必ず登記簿謄本通りの地番・家屋番号で。 - 現金:

全財産ではなく「金〇〇万円」と具体的に。

❷「委託者=受益者」で贈与税を回避

契約書の中で、財産を預ける人(親)と、利益を受け取る人(親)を同一人物に設定します。 これにより、財産の名義が変わっても「実質的な持ち主は変わらない」とみなされ、高額な贈与税がかかるリスクを回避できます。

❸ 将来の売却・修繕の権限を明記

「管理を任せる」という曖昧な表現では、銀行や不動産会社は動きません。

「売却、解体、賃貸借、大規模修繕」など、将来想定される行為を具体的に列挙しておくことが、資産を塩漬けにしないための鉄則です。

【注意】公正証書にする前に事前確認を

契約書の案ができても、いきなり公証役場へ行ってはいけません。まずはその案を「口座開設予定の銀行」に見せ、「この内容で手続きできるか」を必ず確認してもらいましょう。

なぜなら、銀行は「独自の厳しい規定」を持っているからです。公正証書にした後に銀行から「受付不可」と言われると、内容の修正(作り直し)に数万円の手数料が再度かかってしまいます。

「公証人がOKと言ったから大丈夫」と思い込まず、必ず銀行のゴーサインをもらってから本番に臨みましょう。

STEP❸ 公正証書|役場の手続きと実費

信託契約の内容が固まったら、公証役場で「公正証書」を作成します。

法律上の義務ではありませんが、銀行で口座を作るためには事実上の必須条件となります。

なぜ”公正証書”にするのか?

自分で作成した「私文書(自分たちだけで署名・押印した書面)」ではなく、わざわざ公正証書にするのには実務上の決定的な理由があります。

① 信託口口座作成の必須条件

これが最大の理由です。ほとんどの金融機関では、公正証書で作成された契約書でない限り、信託口口座の開設を受け付けてくれません。

② 本人の意思能力を確認

「親が無理やり書かされたのではないか」という疑念を、法律の専門家である公証人が面談を通じて払拭します。これにより、後から他の親族に「無効だ」と訴えられるリスクを最小限に抑えられます。

③ 原本が公証役場に保管される

万が一、手元の書類を紛失したり、火災等で消失したりしても、公証役場に原本があるため、いつでも再発行が可能です。

公正証書を作る4ステップ

自分で公証役場に依頼して、公正証書を作成する手順は次のとおりです。

①公証役場への連絡と予約

最寄りの公証役場へ電話し「家族信託の公正証書を作りたい」と伝えます。信託は複雑なため、契約書の「案(ドラフト)」を事前にメールやFAXで送るよう求められるのが一般的です。

②公証人による事前チェック

送付した契約書案をもとに、公証人が法的なチェックを行います。この際、ステップ2でお伝えした「銀行の事前確認」が済んでいるかを伝え、必要に応じて文言の微調整を行います。

③必要書類の準備

– 委託者・受託者

印鑑証明書、実印、本人確認書類(免許証など)

– 戸籍謄本・住民票

家族関係を証明するもの

– 信託契約書(公正証書の謄本)

登記簿謄本、固定資産評価証明書(手数料の算出に必要)

④当日:署名・押印と完成

予約した日時に委託者と受託者が公証役場へ赴きます。公証人が内容を読み上げ、最終的な意思確認を行った後、署名・押印して完成です。

親が病気等で外出できない場合は、公証人に自宅や病院へ来てもらう「出張制度」も利用可能です(別途費用がかかります)。

公正証書作成にかかる実費

費用は信託する財産の評価額によって決まります。

- 1,000万円以下: 約2.5万円〜

- 3,000万円以下: 約3.5万円〜

- 5,000万円以下: 約4万円〜

- 1億円以下: 約5.5万円〜

これに加えて、枚数に応じた正本・謄本代などが数千円加算されます。

⚠️ 公証役場選びのコツ

公証人によって信託の経験値はバラバラです。不慣れな公証人だと自作の条項に難色を示されることもあるため、事前に「家族信託の案件は多いですか?」と電話で確認するのが賢明です。

STEP❹ 口座開設|個人手続き最大の難所

家族信託をスタートさせる上で、最も高いハードルとなるのがこの「信託口口座(しんたくぐちこうざ)」の開設です。

受託者には、自分の預金と預かった預金を分けて管理する「分別管理義務」があります。

信託口口座とは?

信託口口座とは、名義が「委託者(親)●● 信託受託者 子 ●●」のように、信託専用であることが明記された口座です。

◆差し押さえられない:

受託者個人の借金で差し押さえられません。

◆凍結されない:

受託者が亡くなっても、相続財産として凍結されない仕組み(倒産隔離機能)を持っています。

なぜ個人でやる際の”難所”になる?

多くの銀行では、自社のリスクを避けるために以下のような厳しい条件を設けています。

- 専門家の関与が必須

「司法書士や弁護士などの専門家が作成した契約書でなければ受け付けない」という銀行が非常に多い。 - 独自の条項指定

銀行ごとに「この文言が入っていないとダメ」という独自のリーガルチェック基準がある。 - 口座維持手数料

開設時に手数料がかかる銀行が増えている。

信託口口座開設5ステップ

信託口口座を開設するには、以下の流れで進めます。

①対応金融機関の選定

すべての銀行で作れるわけではありません。まずは希望の銀行が「信託口口座」に対応しているか電話で確認しましょう。

②事前審査(リーガルチェック)

契約書の案を提出し、銀行の審査を受けます。ここで修正を求められたら、STEP2に戻って契約書を直す必要があります。

③必要書類の準備

– 受託者の本人確認書類(運転免許証・マイナンバーカード等)

– 受託者の届出印(実印や銀行印)

– 信託契約書(公正証書の謄本)

– 委託者・受託者の印鑑証明書、住民票、戸籍謄本など(銀行によって異なる)

– 必要に応じて家系図や受益者の情報など

④銀行窓口での手続き

書類を持参し手続きを行います。銀行によっては、親(委託者)の同席や意思確認を求められることもあります。手続き後、1週間~10日ほどで通帳やキャッシュカードが届きます。

⑤信託財産の入金・管理開始

開設した信託口口座に委託者から信託金銭を振り込み、受託者による管理がスタートします。

信託口口座開設が難しい場合

信託口口座がすぐに開設できない場合は、受託者の個人口座を「家族信託専用」として暫定利用する方法(信託専用口座)もあります。

この方法では、金融機関内部では「受託者の個人口座扱い」となるため、受託者の死亡や破産などによって信託金銭が凍結・差押えのリスクがあります。あくまでも「暫定処置」と割り切り、正式な信託口口座を早めに開設しましょう。

STEP❺ 信託登記|名義変更の書き方

家族信託に不動産(自宅やアパートなど)を含める場合、名義を親から受託者へ変更する「信託登記」が必要です。

この手続きにより、登記簿上で「名義人は子だが、これは信託財産である」ということが公示され、受託者がスムーズに売却や管理を行えるようになります。

信託登記で作成する「2つの名義」

登記手続きでは、以下の2つをセットで申請します。

- 所有権移転登記:

形式上の名義を委託者(親)から受託者(子)へ移す。 - 信託登記:

その不動産が「信託されたもの」であることを示し、管理ルール(信託条項)を登記簿に載せる。

信託登記の手順と必要書類

①必要書類を準備する

– 登記申請書(法務局窓口で入手可)

– 固定資産評価証明書(または固定資産税課税明細書)

– 不動産の権利書(登記済証)または登記識別情報

– 登記原因証明情報(信託契約書の公正証書など)

– 信託目録に記載する情報

– 委託者の印鑑証明書

– 受託者の住民票

– 委託者の実印、受託者の認印

– 委託者・受託者の本人確認資料(運転免許証など)

必要書類は管轄の法務局や信託内容によって異なる場合があるため、事前に確認しましょう。

②登記申請書を作成・提出

所有権移転登記と信託登記は、1つの申請書で同時に申請できるため、書類が揃ったら不動産の所在地を管轄する法務局に提出します。郵送や電子申請も可能ですが、窓口申請の場合は平日の日中に行く必要があります。

③登録免許税の納付

登録免許税は、土地は固定資産税評価額の0.3%、建物は0.4%が目安です。所有権移転登記は家族信託の場合、特例で非課税となることがありますが、信託登記には必ず登録免許税がかかります。

④登記完了の確認

登記が完了すると、登記事項証明書に受託者名や信託条項などが記載されます。信託目録には、信託契約の概要や受益者、信託の目的などが公示されます。

⚠️ 最重要:「信託目録」の中身

登記簿の「信託目録」は、取引する際に不動産会社や銀行が必ずチェックする場所です。

注意① 目録への記載漏れや条項が不十分だと不動産会社と売却取引できない。

注意② 登記された内容は誰でも閲覧できるため、公開する情報は精査が必要。

STEP❻ 運用開始|帳簿と税理士への届出

手続きが完了したら、いよいよ受託者による「財産管理」が始まります。受託者には、信託財産を自分の財産と厳格に分けて管理する義務があります。

①受託者としての「名義」で事務を行う

あらゆる契約や支払いを「信託用」として明確に区別します。

契約の肩書き

管理会社や保険の契約は「(親の氏名)信託受託者(子の氏名)」という肩書きで行います。

公共料金・税金の支払い

固定資産税や公共料金の引き落とし口座を、ステップ4で作成した「信託口口座」に変更します。

火災保険の名義変更

建物を信託した場合、保険会社へ連絡し契約者名義を変更します。

②帳簿の作成と管理(法律上の義務)

「何にお金を使ったか」を証明できるようにしておく必要があります。

領収書の保管

信託口口座から支払った介護費や税金の領収書はすべて保管します。

年1回の報告

最低でも年に1回は、財産の状況をまとめた報告書を作成し、受益者(親など)に報告しなければなりません。

③税務署への届出

信託財産から収益(家賃など)がある場合は注意が必要です。

信託計算書の提出

信託財産から年間3万円以上の収益がある場合、毎年1月31日までに前年分の「信託計算書」と「信託計算書合計表」を管轄の税務署へ提出する必要があります。

確定申告時の明細書

受益者が不動産所得などの確定申告を行う際、信託財産に関する収益・費用の明細書を添付します。

⚠️ 収益物件がある場合

アパート等を信託した場合は、入居者へ「振込先の変更(信託口口座へ)」を速やかに通知してください。親の旧口座に振り込まれ続けると、管理が煩雑になりトラブルの元です。

自分でやるには難しそう…

まずは専門家に相談

“自分でできる”と“自分でやって大丈夫”は違います。費用を安く済ませたいというご要望も一緒に相談実績6000件超の専門家に今すぐ相談!【初回無料】

3.信託を自作するメリット・デメリット

家族信託は、自分で手続きをすることで費用を大幅に下げることができますが、それにはリスクが伴うことを理解しておく必要があります。専門家に依頼せずに家族信託を進めることで、思わぬ問題が発生する可能性が多分にあります。

3-1.家族信託を自分でやるメリット

メリット❶:費用を大幅に節約できる

専門家(司法書士・弁護士・税理士など)に依頼すると、契約書作成・公正証書化・登記などで最低でも40万円以上かかることが一般的です。

一方、自分で手続きを行えば、必要なのは公証役場の手数料や登録免許税などの実費だけとなり、トータルコストを大幅に抑えることができます。

メリット➋:仕組みを深く理解できる

自分で設計・契約書作成を行う過程で、信託の構造や税務・登記に関する知識も身につきます。仕組みを正しく理解しておくことで、信託運用中に何か問題が起きた際にも冷静に対応できる力が養われます。

3-2.家族信託を自分でやるデメリット・リスク

デメリット❶:契約書の不備で「出口」が塞がる

「手続きが完了した=正解」ではありません。自作の契約書で最も怖いのは、数年後に不動産を売却しようとした際、不動産会社や買い手側の金融機関から「この条項では権限が不十分だ」と拒絶され、資産が実質的に凍結されてしまうことです。

デメリット➋:税務設計ミスで余計な税金が発生

家族信託は、基本的に贈与税や不動産取得税がかからず、信頼できる家族が委託者の財産を管理できることが大きなメリットです。しかし、「受益者」や「帰属権利者」の設定によっては、余計な税金がかかるリスクがあります。

例えば、認知症の妻のために子に財産管理を託す場合、受益者に母を設定すると、受益権の価格(信託財産の価格)に対して贈与税が課税されてしまうのです。

デメリット❸:信託口口座の開設ができない可能性

家族信託を利用する際の注意点として、信託口座の開設に関する問題が挙げられます。信託財産としての金銭を適切に管理するため、信託口座の開設は不可欠です。しかしその過程で、どの銀行や金融機関が最適かの判断が求められ、更に口座開設の手続きにはさまざまな細かい点をクリアする必要があります。

金融機関によっては、専門家が関与する信託契約書でなければ受け付けないケースもあります。

デメリット❹:時間・労力・精神的負担が大きい

家族信託は、信託契約書の作成、必要な書類の準備、銀行や法務局での手続きなど、各ステップにおいて多くの時間と労力が求められます。特に、以下のような関係機関との調整や手続きの進行管理も大変です。

- 信託契約書の作成と内容の精査

- 各種必要書類の準備と確認

- 銀行での信託口口座開設手続き

- 不動産がある場合の法務局での登記申請

また、家族信託は相続と直結するため、家族全員での事前共有が極めて重要です。家族信託は仕組みが複雑なため、メリット・デメリットを含めて家族間でしっかり話し合い、全員の理解と納得を得ながら進めることが、将来のトラブル防止につながります。

家族信託は適切に行えば大きな安心をもたらしますが、手続きの負担と家族関係への配慮を忘れずに進めましょう。

4.家族信託の費用と節約ポイント

家族信託を自分で行う場合の一番の理由は、費用にあることが多くあります。どの程度費用が異なるか、専門家に依頼した場合との費用比較や節約できるポイントと注意点を解説します。

4-1.自分で家族信託を手続きする場合にかかる主な費用

自分で家族信託の手続きを進める場合、全体の費用はおおよそ20万円前後が目安です。主な内訳は以下の通りです。

| 自分で手続きをしてもかかる費用 | |

| 項 目 | 費用の目安 |

| 信託契約書を公正証書化する際の費用 | 3.3~11万円 |

| 不動産の信託登記にかかる登録免許税 | 固定資産評価額の0.3~0.4% |

| 書類収集・交通費など | 5,000円~1万円程度 |

金銭信託のみ・私文書作成のみなら200円だけで済みますが、実際には公正証書化+不動産登記まで行うのが一般的なため、10万円以上かかるケースが多いです。

4-2.専門家に依頼した場合との費用比較

| 専門家への報酬 | |

| 項 目 | 報酬 (相場) |

| コンサルティング報酬 | 信託財産評価の1.1%程度(最低33万円) |

| 信託契約書作成報酬 | 11~16.5万円 |

| 信託登記報酬 | 11~16.5万円 |

専門家に依頼すると、合計で50万~100万円程度かかることも珍しくありません。

4-3.家族信託の費用を節約するポイント

家族信託は「できるだけ費用を抑えたい」というご相談が多い制度です。自分で手続きを進める場合はもちろん、専門家に依頼する場合でも、ちょっとした工夫で大きなコストダウンが可能です。ここでは、特に効果的な2つの節約ポイントを解説します。

節約❶:信託財産を必要最低限に絞る

家族信託にかかる費用は、信託財産の評価額によって大きく変動します。

- 公正証書作成手数料:

信託財産の価格によって決まる - 登録免許税:

不動産固定資産評価額に基づく - コンサルティング報酬:

信託財産総額の一定割合

つまり「本当に管理したい財産だけを信託財産に設定する」ことが節約になります。

たとえば、預金すべてを信託せず「資産凍結されては困る分」だけに限定したり、将来的に売却予定の不動産だけを信託財産に含めるといったように、信託財産を最小限に絞ることで、手続き全体のコストを大幅に抑えられます。

節約➋:一部を専門家に依頼する

もしコストをさらに抑えたい場合は、「最初からすべて専門家に丸投げ」ではなく、要所だけ専門家のサポートを受ける方法も有効です。

たとえば・・・

- 信託契約書のチェックサービスを利用する:

自分で作成した契約書案を専門家が添削・修正してくれるサービス - 設計段階だけコンサルティングを受ける:

信託スキームの設計まで専門家に相談し、細かい手続きは自分で進める - 専登記や口座開設のみ依頼:

専門的な登記申請や金融機関対応だけピンポイントで外注

上記のようにポイントに絞って専門家に依頼することで、安心感を確保しながらも、全体のコストを大幅に抑えることができます。

自分でやるには難しそう…

まずは専門家に相談

“自分でできる”と“自分でやって大丈夫”は違います。費用を安く済ませたいというご要望も一緒に相談実績6000件超の専門家に今すぐ相談!【初回無料】

5.費用比較|自分 vs 専門家

5-1.自分でやる vs 専門家に依頼

家族信託は、設計・契約作成・登記・口座開設など、複数の専門領域が関わる複雑な手続きです。費用を抑えたいなら「自分で手続き」、安心・確実性を重視するなら「専門家に依頼」ということになりますが、改めて比較しながら見ていきましょう。

費用比較

※信託財産や依頼範囲によって費用は変動します。また、不動産を含む場合や財産規模が大きい場合は、専門家報酬も高額になります。

サポート・リスク・安心感の違い

2つの比較表を見ると、

- コスト最優先で、自力で頑張れる自信がある人 → 自分で手続きにチャレンジ

- 確実性・安心感を重視したい人 → 専門家に依頼するのがおすすめ

家族信託は、一度設計すると長期間運用することが前提の仕組みです。後悔しないためにも、自分に合った方法をじっくり検討してみましょう!

5-2.どの専門家に依頼するのが効果的?

家族信託を依頼できる専門家には、いくつか種類があります。それぞれの特徴を理解して、最適な依頼先を選びましょう。

不動産を含む場合は司法書士、税務が絡む場合は税理士、家族間の紛争リスクが高い場合は弁護士が適しています。詳しい選び方はこちらの記事でも解説しています。

6.プロに任せるべき3つの境界線

家族信託を自力で完結できるのは、実は「非常にシンプルなケース」に限られます。以下の3つの境界線のうち、1つでも当てはまる場合は、自作の限界を超えている可能性が高いです。無理に自作して将来の資産を凍結させる前に、プロへの相談を強くおすすめします。

① 信託財産に「不動産」が含まれている

不動産が絡む信託は、自作の難易度が跳ね上がります。

将来の売却リスク

自分で登記ができても、数年後にいざ不動産を売ろうとした際、不動産会社や買い手側の銀行から「この契約条項では権限が不十分。売買、融資には応じられない」と拒絶されるケースが後を絶ちません。

不動産の差し戻し不可

親の認知症が進んでから契約書の不備に気づいても、もう書き直し(修正)はできません。不動産という高額資産が「塩漬け」になるリスクは、専門家報酬を節約するメリットを遥かに上回ります。

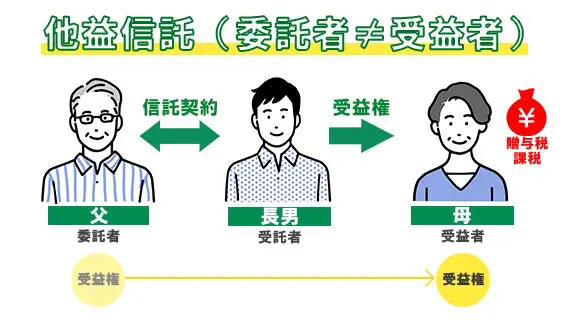

② 「委託者」と「受益者」が異なる設計(他益信託)

「父の財産を子が管理して、母の生活費に充てたい」という場合、委託者が父、受益者が母となります。この設計を知識なしに行うと、信託を開始した瞬間に父から母へ財産の「贈与」があったとみなされ、数百万〜数千万円の贈与税が課税される恐れがあります。

税務署は契約時に「それは危ないですよ」とは教えてくれません。数年後の税務調査で発覚し、延滞税とともに請求されるのが最も恐ろしいパターンです。

③ 推定相続人の間に「温度差」がある

家族信託は、実質的な「生前贈与」や「遺言」と同じ効果を持ちます。受託者(子)だけが張り切って進め、他の兄弟が内容をよく知らないまま親の認知症が進むと、将来「勝手に財産を独り占めしようとした」と疑われ、泥沼の紛争に発展します。

専門家が間に入ることで「第三者による公平な設計」という証明になり、親族間の心理的なハードルを下げることができます。

7.まとめ

- 家族信託は自分で手続き可能だが、信託口口座開設や信託登記など実務の難易度は極めて高い。

- 最大のメリットは専門家報酬を削れる点だが、公証人手数料や登録免許税などの実費は必ずかかる。

- 契約書の不備や手続きミスがあると、信託が無効になったり、余計な税金が発生したり、トラブルにつながるリスクがある。

- テンプレート流用は危険であり、家族の状況や財産に応じたオーダーメイドな設計図が不可欠。

- 手間とリスクを負えるなら「自分で手続き」、確実な安心を求めるなら「専門家に依頼」すべき。

家族信託の手続きを自分で行うことは、決して不可能ではありません。しかし、ここまで解説してきた通り、その道のりには多くの専門的な判断が求められます。

家族信託は、一度始めると数十年にわたって家族の生活を支える仕組みです。「あの時、専門家に相談しておけばよかった」と後悔しないよう、ご家族でメリットとリスクを天秤にかけて、最善の選択をしてください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士