日本の少子高齢化社会の中で、「一人っ子」の家族が、財産管理や相続対策をどうしていけばよいのか、といった相談を受ける機会が増えてきています。

このような背景の中、資産の継承や管理に関する課題が増加してきており、家族信託という手段が注目されるようになってきました。特に、一人っ子の家庭では、家族信託を検討する際の当事者となる候補者が少ないという状況もあり、実際に運用する際には家族信託が持つ特徴を理解したうえで仕組みをつくる必要があります。

今回の記事のポイントは以下のとおりです。

- 一人っ子の家族でも家族信託は多くのメリットがあり、活用することで資産凍結対策や障害がある子などの対策で成年後見制度よりも柔軟な財産管理が可能となる

- 一人っ子の家族で家族信託が必要なケースとしては、高齢の親や障害がある子について、家族だけで財産管理をしたいケースや自宅や収益不動産などの管理処分が必要なケースが該当する

- 一人っ子の家族で家族信託が不要なケースとしては、後継受託者となる人が誰もいないケース、生前贈与や相続時精算課税制度を活用し資産譲渡が完了しているケース、管理する財産がない、身上監護を優先するケースが該当する

- 一人っ子の家族で家族信託を活用する際には、後継受託者の選定や受益者の順序設定、受益者代理人、信託監督人の有無、身上監護のカバーなど検討していく必要がある

- 家族信託の他にも、任意後見や代理人カード、金融機関の家族信託サービスなど、財産管理の選択肢がある

今回の記事では、一人っ子の家族で家族信託が必要なケース、不要なケースのほか、家族信託以外の他の制度との違いや一人っ子の家族が家族信託を導入する際の注意点、活用方法を解説します。

目次

1.家族信託とは

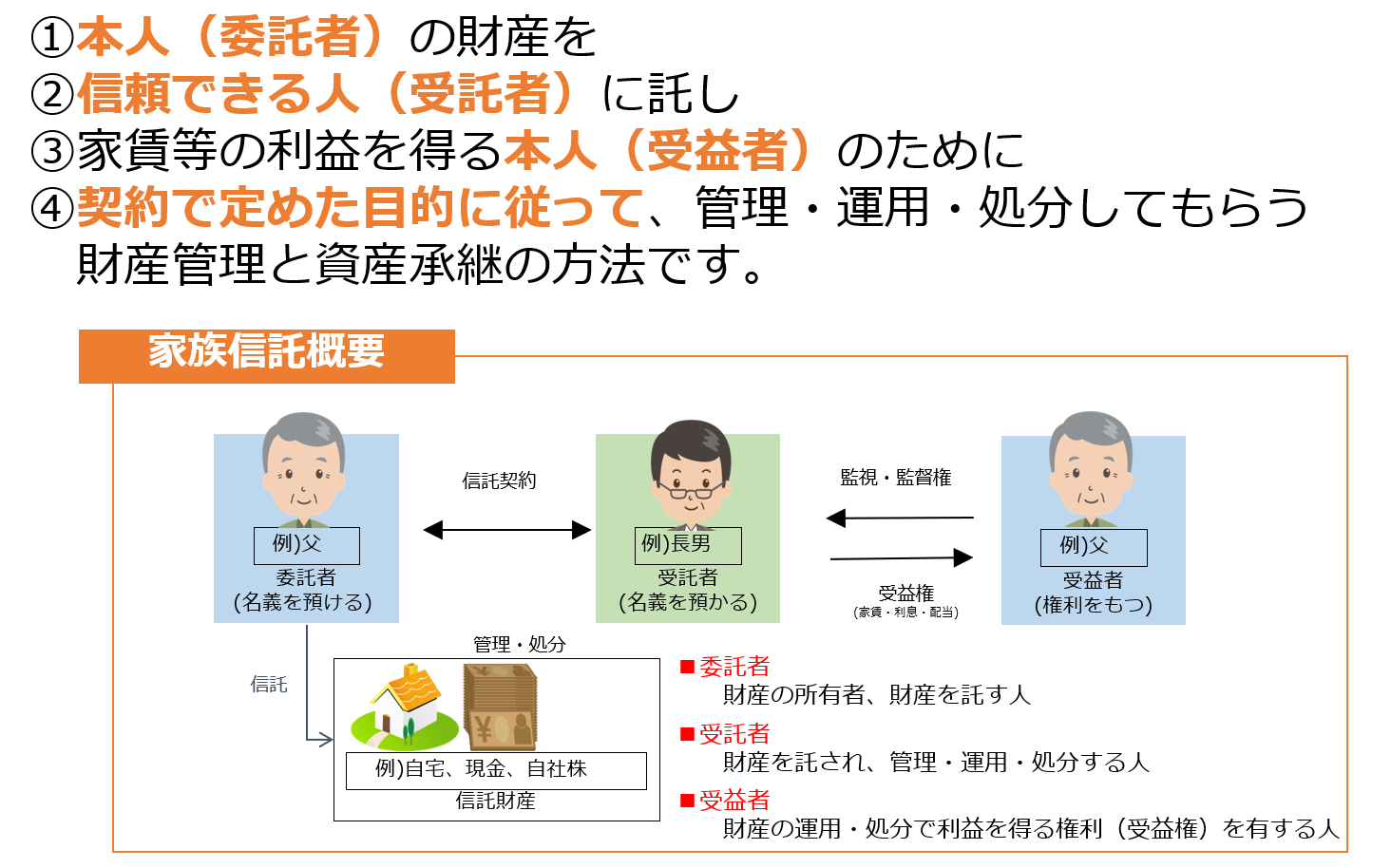

家族信託は、信託という法的仕組みを家族間の資産管理や継承に活用するものです。

信託は、一定の財産を第三者に託すことで、信託契約で定めた内容に沿ってその財産を管理・使用する仕組みを指します。家族信託は特に、託す相手を家族など信頼できる第三者に託す場合を指し、資産継承や生活のサポートといった家族のニーズに応じて設計されるケースが多くあります。

1‐1.家族信託の仕組み

家族信託の基本的な仕組みは、信託契約を結ぶ「委託者」と、その契約に基づき財産を管理する「受託者」と、最終的に財産の恩恵を受ける「受益者」の3者間の関係で成り立っています。委託者が受託者に財産を託し、受託者がその財産を受益者(委託者を受益者とするケースがほとんどです)の利益のために管理・運用する、というのが大まかな概要です。

一人っ子の家族では、高齢の親や障害のある子の財産管理をしたいという意向で家族信託を検討する方が増えてきています。

なお、弊所司法書士・行政書士事務所リーガルエステートでは、一人っ子の家族がどんな財産管理の仕組みができるのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

1-2.家族信託と成年後見制度の違い

認知症や障害を持つ方の財産を管理する制度としては、家族信託以外に成年後見制度があります。

成年後見制度は、判断能力が不足する人を守るための法的な制度であり、その人の財産管理や日常生活のサポートを目的としています。一方、家族信託は、あらかじめ設定した目的に基づいて、財産を管理・運用することを主目的とします。主な違いは、成年後見制度が判断能力がないことによる財産管理ができない問題を家庭裁判所の監督の元で解決することを中心としたものであるのに対し、家族信託は家族のみで柔軟な財産管理や資産継承ができる制度であるという点です。

2.一人っ子の家族が利用する際の家族信託のメリット

一人っ子の家族では、家族の構成が限られているため、資産の管理や相続問題が複雑になることが少ないかと思われがちです。しかし、家族状況や財産状況によっては、家族信託が有効である場合があります。以下では、一人っ子の家庭が家族信託を利用する際の主なメリットについて解説します。

2-1.資産凍結対策となる

財産をもつ高齢の親が意識不明や重度の認知症といった状態に陥った場合、資産の処分や移転ができなくなり、”資産凍結”してしまうリスクがあります。また、障害がある子が親が死亡後財産を相続した場合も、相続時点で財産管理ができなければ同様の”資産凍結”問題が生じます。

家族信託を利用することで、事前に信託契約を結んでおけば、そうした状況下でも資産の管理や利用が継続できるため、資産が凍結されるリスクを回避することが可能です。

2-2.成年後見制度より財産管理が柔軟にできる

成年後見制度も資産管理の手段として考えられますが、家族信託はより柔軟性に優れています。成年後見制度は家庭裁判の監督を受けて財産管理するという安心面があります。ただし、財産管理する成年後見人を誰にするかは家庭裁判所が決めるため、家族関係や管理する財産が複雑なケースでは、第三者が成年後見人として財産管理を行い、家族間で管理ができなくなります。また、親族が成年後見人となった場合でも、財産の使用用途など定期的に家庭裁判所に対して報告が必要となり、負担が増えます。

家族信託では信託契約で財産管理方法を定めて管理できるため、家庭裁判所の監督をうけず、家族間だけで財産管理をすることができます。

2-3.親死亡後の障害のある子の財産管理を託せる

一人っ子が障害を持っている場合、親が亡くなった後の財産管理が大きな懸念となります。親が元気なうちに家族信託を利用すれば、信頼のおける第三者に親亡き後の財産管理を託すことができ、子の将来を安心して見届けることができます。

2-4.贈与税・不動産取得税をかけず、財産管理・資産承継の仕組みがつくれる

家族信託を活用することで、資産管理、承継を計画的に行うことができます。

家族信託で財産管理をしてもらう受益者が死亡し、財産管理が終了した後の財産承継先を信託契約で決めることができるので、例えば、お世話になった受託者や親族、施設に財産を渡すといった契約も可能です。

また、信託契約に伴い、不動産や預貯金などの財産は受託者の名義で管理することになりますが、贈与税や不動産取得税をかけずに、財産の名義を受託者に移し、管理が可能です。このように適切な形で家族信託を活用することで、財産管理のほか、資産の継承まで行うことが可能となります。

なお、弊所司法書士・行政書士事務所リーガルエステートでは、一人っ子の家族がどんな財産管理の仕組みができるのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

3.一人っ子の家族が利用する際の家族信託のデメリット

家族信託は多くのメリットがある一方、その活用には注意点やデメリットも存在します。特に一人っ子の家庭の場合、家族構成が少ないという課題から、デメリットが生まれることがあります。

家族信託を検討する前に、これらのデメリットを理解し、適切な対策を講じることが求められます。

3-1.後継受託者を用意する必要がある

一人っ子の家族では、受託者として適切な第三者を見つけるのが難しくなる場合があります。高齢の親の財産管理では、受託者として子がなるケースがほとんどです。子が万が一、先に死亡した場合など管理ができなくなった場合には誰も管理ができなくなります。

その場合に備えて、信託契約作成時点で管理を引き継ぐ後継受託者を定めておくのですが、一人っ子の家族では親族が限られているため、受託者とは別にもう1人信頼できる後継受託者を用意することが一つのハードルとなり得ます。

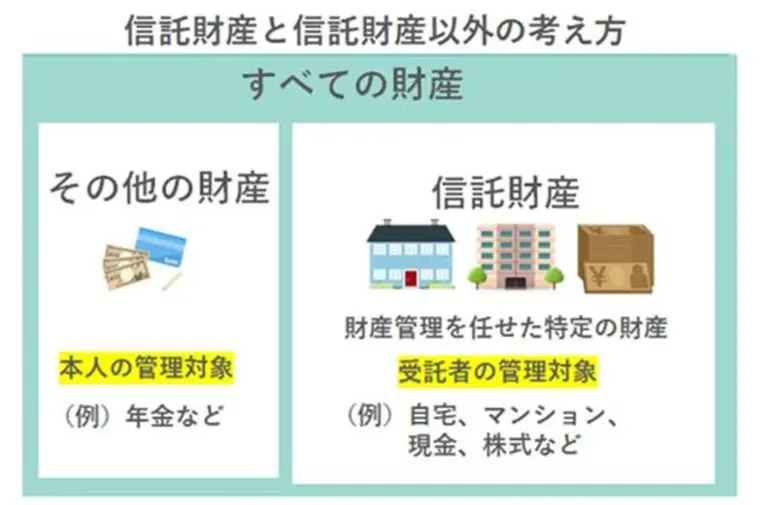

3-2.受託者が管理できる財産に制限がある

家族信託には、信託できる財産の種類に制限があります。これは一人っ子の家族に限らず、すべての家族で注意が必要です。成年後見制度では、成年後見人が全ての財産を管理できるのに対し、家族信託の受託者はあくまで信託契約で定めた財産しか管理できません。また、農地や借地権は対象とすることが難しく、年金受給権は対象にならないので、どの財産を信託財産とすべきか、詳しい内容を専門家と相談することが望ましいです。

3-3.身上監護は対象とならない

家族信託の主な目的は財産の管理です。したがって、身上保護や生活面でのサポートは対象外となります。これは特に一人っ子の家庭で、親が高齢になった際や子に何らかの障害がある場合など、身上監護が必要となるシチュエーションを考慮する際に留意すべきポイントとなります。身上監護を主目的とする場合には、成年後見制度を利用すべきです。

3-4.収益がある財産を信託した場合、税務上の手続が発生する

収益を生む財産、例えば賃貸不動産を信託に組み入れる場合、年1回の税務上の手続きや申告が発生することがあります。このような手続きは専門的な知識が要求されるため、税理士などの専門家との連携が不可欠です。なお、収益を生まない財産を管理するケースでは特に税務手続きはしなくても大丈夫です。

4.一人っ子の家族で家族信託が必要なケース

家族信託は、メリット、デメリットを踏まえて、一人っ子の家族で活用すべきか検討が必要です。以下は、一人っ子の家庭で家族信託が特に役立つ具体的なケースをいくつか示します。

4-1.高齢の親の医療費や生活費を捻出したい場合

高齢化が進む中で、親の医療や介護に伴う経済的な負担は増加の一途を辿っています。一人っ子の家庭では、その負担を子一人が背負うこととなります。家族信託を利用することで、自己の判断で財産を管理し、親のために必要な医療費や生活費を支払うことが可能となります。

4-2.自宅、収益不動産などを管理、売却する必要がある場合

家族信託を活用することで、親が高齢で判断能力がない場合や障害がある子の代わりに、不動産の管理や売却をスムーズに行うことができます。特に、収益不動産のような複雑な資産を管理する場合や、自宅を売却して売却代金を生活費や施設費用に利用する際には、家族信託のメリットが大きく発揮されます。

4-3.家族だけで財産管理でしたい場合

家族だけで財産管理をできる仕組みをつくり、外部の家庭裁判所の監督を受けたくないと考える家族も少なくありません。家族信託を活用することで、家族だけで資産を管理・継承することができます。

4-4. 障害のある子の財産管理を第三者に任せたい場合

障害を持つ子を持つ家庭では、親が亡くなった後の子の生活資金や医療費のことを心配することが多いです。家族信託を利用することで、信頼のおける第三者に資産管理を任せることができ、子の将来を守ることができます。

5.一人っ子の場合に家族信託が不要なケース

以下は、一人っ子の家族が家族信託を導入する際、不要となる可能性のあるケースをご紹介します。

5-1.後継受託者候補者が身の周りに誰もにいない場合

家族信託は、受託者が信託財産を管理・運用する制度であるため、信頼できる受託者候補者がいない場合、この制度の導入は難しいといえます。一人っ子の家族では、子など受託者となる人はいても、その受託者に万が一何かがあったときに信頼して任せる親族や信頼できる友人が近隣にいない場合、万が一のリスクに対応できません。

後継受託者候補者が誰もいないケースでは、家庭裁判所が監督する成年後見制度を利用すべきです。後見人が死亡するなど欠けた場合には、家庭裁判所の職権で、後任者となる後見人を選任できます。

5-2.生前贈与で資産承継が完了できる場合

一人っ子の家族の場合、誰に親の財産を相続させるかという資産承継対策が不要です。特に、一人っ子の家族で親が高齢になった場合、介護の費用を確保するために親から子への生前贈与を考える家庭が増えています。

この生前贈与のメリットとして、一度子供に財産を贈与した以上は、親が認知症等の理由でその財産管理が困難になっても、”資産凍結”のリスクがありません。そして、まとまった財産は相続時精算課税制度と基礎控除をうまく利用することで、この贈与税を回避することが可能です。

相続時精算課税制度は、親から子への資産移動を容易にするための税制上の特例です。この制度を適用する場合、生前贈与時には贈与税がかからず、将来の相続時に贈与した財産を相続財産に含めて計算します。その上で、総相続財産が「基礎控除」を超えた場合のみ、相続税がかかる仕組みとなっています。

相続人が1人の場合、基礎控除は「3,000万円+(600万円×相続人の人数)」で計算される金額で、一人っ子の家族の場合、基礎控除は3,600万円となります。したがって、親の全財産が3,600万円を下回る場合、相続時精算課税制度を利用することで、生前贈与税も相続税も発生させず資産承継、財産管理対策を実行することができます。

5-3.不動産の売却、管理や多額の金銭管理する必要がない場合

家族信託は、不動産の管理や売却、多額の金銭の管理に適しています。しかし、所有している不動産を売却する予定がない、または資産の総額が比較的少なく管理する財産がほとんどない場合、家族信託の導入が必要ない場合があります。

5-4.財産管理より身上監護対策が必要なケース

一部の家族は、資産管理よりも家族の身上監護を最優先と考える場合があります。特に、障害を持つ家族がいる場合など、成年後見制度や任意後見制度といった他の制度の利用が、家族信託より適切な場合が考えられます。

なお、弊所司法書士・行政書士事務所リーガルエステートでは、一人っ子の家族がどんな財産管理の仕組みができるのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

6.一人っ子の家族が家族信託を活用する際の注意点と活用方法

家族信託は一人っ子の家族にとって、その活用にはいくつかの注意点やステップが必要となります。適切に家族信託を利用するためのポイントを、以下に具体的に解説します。

6-1.後継受託者候補者を決めておく

一人っ子の家族で家族信託を設定する際、最も重要なのは後継受託者を決めることです。ことです。子の配偶者やその子(委託者の孫)、親族(おじ、おば、いとこなど)、信頼できる知人など候補者をリストアップしておくことが重要です。そして、候補者と相談し、万が一の時があった時に、後継受託者となってもらうことの内諾をとっておきましょう。そのうえで、信託契約書に後継受託者として、候補者の氏名を明記します。

信託契約時点でどうしても後継受託者候補者がいない場合には、将来、後継受託者を選任できる条項を契約書に盛り込み、適切な時点で後継受託者を定められるように必ずしておきましょう。

6-2.障害がある子のための家族信託では、当初の受益者を親とし、第二受益者を障害がある子とする

障害を持つ子を持つ家族での家族信託の設定には、家族信託の当事者の設定について、贈与税が課税されないような仕組みづくりが必要です。

親の生前から、障害がある子のために財産を給付したいというケースでは、委託者を親、受益者を子としてしまいがちです。このように、委託者と受益者が異なる信託は、税務上、他益信託として受益者である子に贈与税が課税されてしまいます。

そのため、信託契約時点は委託者兼受益者を親とし、親死亡後の第二受益者を障害がある子とすることで、親死亡後に、子のための財産管理をするという仕組みづくりが必要です。この場合には、信託契約時点は自益信託という仕組みになるため贈与税は課税されず、親死亡時には、一般原則通り相続税が課税されるため、通常の相続と変わりません。

このように仕組みを工夫し、親が亡くなった後の第二受益者として障害のある子とすれば、余分な税金をかけずに子の将来の生活や医療費に備えることができます。受益者連続型信託といい、若干、複雑な仕組みなので導入する場合には、家族信託に詳しい専門家と相談しながら進めるべきです。

6-3.受益者代理人、信託監督人をつけるか検討する

家族信託には、受託者の行為を監督する「信託監督人」と、受益者の利益を代理で守る「受益者代理人」を設定することができます。これにより、受託者の行為に対するチェック機能や、受益者の利益を保護するためのサポート体制を整えることが可能となります。

一人っ子の家族での家族信託では、受託者となりえる方が限定されてしまうため、受託者がで適切に財産管理しているかチェックするのは、財産管理を託した本人しかいません。そのため、本人がチェックできなくなった時に備えて、第三者を設定しておくことも選択肢の一つです。司法書士などの専門家が直接受託者となることは信託業法上で禁じられていますが、受益者代理人、信託監督人としてサポートすることは可能です。

6‐4.家族信託以外の財産管理対策も検討する

一人っ子の家族における対策は、家族信託だけが唯一の方法ではありません。一人っ子の家庭や高齢の親を持つ家庭、さらには障害を持つ子を持つ家庭など、家族の状況やニーズに応じて最適な手段を選ぶことが大切です。以下、家族信託以外の財産管理の対策をいくつか紹介します。

任意後見制度

任意後見制度は、認知症や障害など、将来的に財産管理が難しくなる可能性を考慮して、事前に任意後見人を指定する制度です。自身の意思で後見人を選ぶことができ、将来的なトラブルや不安を予防できます。家族信託ではカバーできない身上監護(身の周り)のサポートもできます。ただし、任意後見人は、家庭裁判所から選任された任意後見監督人の監督を受けるので、成年後見制度と同様に柔軟に財産管理はできません。

そのため、家族信託で財産管理をし、身上監護は任意後見でカバーするといった併用の仕組みの検討も必要です。

代理人カード

代理人カードは、特定の銀行などの金融機関での取引を、指定した代理人が代わりに行うことができるカードです。万が一、本人が取引ができない状況となった際に、代理人カードを発行しておくことで特定の金融機関の預金口座に限りますが、指定した家族や信頼のおける第三者がスムーズに取引を代行することができます。

金融機関が提供する家族信託サービス

金融機関が「家族信託」と名前がついたサービスを提供しています。このサービスでは、本人のための生活費や施設費用の支払い、本人死亡後の資産承継先の指定、障害がある子への定期的な費用の支払いなど、信託された”金銭”の使用用途、承継方法を決めておくことができます。

この場合、家族ではなく、受託者として銀行が登場し、指定された財産の管理や運用を行います。特に、金融機関がこの役割を担当する信託を「商事信託」とも呼びます。

金融機関が受託者となる安心感はありますが、手数料がかかること、決まった内容しか定められないこと、不動産は扱えないというデメリットがあります。従って、家族内での信託と、金融機関が提供する「家族信託」サービスの間には、基本的な構造が異なることを理解し、使い分けることが必要です。

7.動画解説|一人っ子の家族での家族信託の活用方法

8.まとめ

- 一人っ子の家族でも家族信託は多くのメリットがあり、活用することで資産凍結対策や障害がある子などの対策で成年後見制度よりも柔軟な財産管理が可能となる

- 一人っ子の家族で家族信託が必要なケースとしては、高齢の親や障害がある子について、家族だけで財産管理をしたいケースや自宅や収益不動産などの管理処分が必要なケースが該当する

- 一人っ子の家族で家族信託が不要なケースとしては、後継受託者となる人が誰もいないケース、生前贈与や相続時精算課税制度を活用し資産譲渡が完了しているケース、管理する財産がない、身上監護を優先するケースが該当する

- 一人っ子の家族で家族信託を活用する際には、後継受託者の選定や受益者の順序設定、受益者代理人、信託監督人の有無、身上監護のカバーなど検討していく必要がある

- 家族信託の他にも、任意後見や代理人カード、金融機関の家族信託サービスなど、財産管理の選択肢がある

家族信託は多くのメリットを持ちながらも、導入の際の手続きや詳細な設計には専門的な知識が求められます。一人っ子の家族にとっても最適な選択をするためには、正確な情報と専門的なアドバイスが欠かせません。資産管理や相続対策を考える際には、司法書士やその他の専門家に相談し、自身の状況に合った最良の方法を選びましょう。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士