相続には色々な形がありますから、それぞれのケースごとにトラブルが生じないような処理手続が求められます。

一般的に相続といえば、亡くなった故人の現預金や不動産などを相続人が分割して承継するということになりますが、故人が生前に事業を営んでいた場合は相続処理の勝手が変わってきます。

事案によってはかなり複雑になることもあるので、親の会社を相続することについては事前に基本的な知識をつけておくことが望まれます。

今回の記事のポイントは下記のとおりです。

- 会社の財産は相続の対象にならない

- 株式を相続して経営支配権を握ることが最重要目標となる

- 役員の地位は相続できないので、株主総会を開いて就任手続きを取る

- 相続税の計算における株式の評価方法は単純な時価ではない

- 複数相続人がいる場合は株式の分散を避け、後継者に集中させるように工夫する

- 旧代表者が会社の連帯保証人になっている場合はその地位も相続対象になる

- 生前対策は遺言、生前贈与、家族信託など複数あるので、有効策を専門家と一緒に考える

親の会社を相続する際の基本的な知識を押さえていきますので、ぜひ参考になさってください。

目次

1.「会社を相続する」ことの基本的な考え方

会社とは、法律上の存在である法人として扱われることが一般的です。法人とは、法律によって認められ、自らが権利や義務を持ち、契約を締結し、訴訟を起こすことができる法的な存在です。このように、会社は法人格を持ち個人とは異なる法的な実体として扱われるため、会社の財産については亡くなった人(被相続人)のものとは判断されず、相続対象とはなりません。

では、どのようにすれば会社を相続できるのでしょうか。

一般的に、会社とは、株式を保有する株主が株主総会を開催し、経営者の選任や決算承認などの重要事項を決定していきます。ですから、会社を相続するためには、株式を相続することから始まります。

通常、株主が死亡すれば、その資産である株式は通常通り相続人に分配されます。ですが、被相続人から株式を相続していたとしても議決権行使をして実質的な支配権を握るためには株式の保有する割合で決定するということを留意しておく必要があります。

2.会社の事業形態によって相続手順は大きく変わる

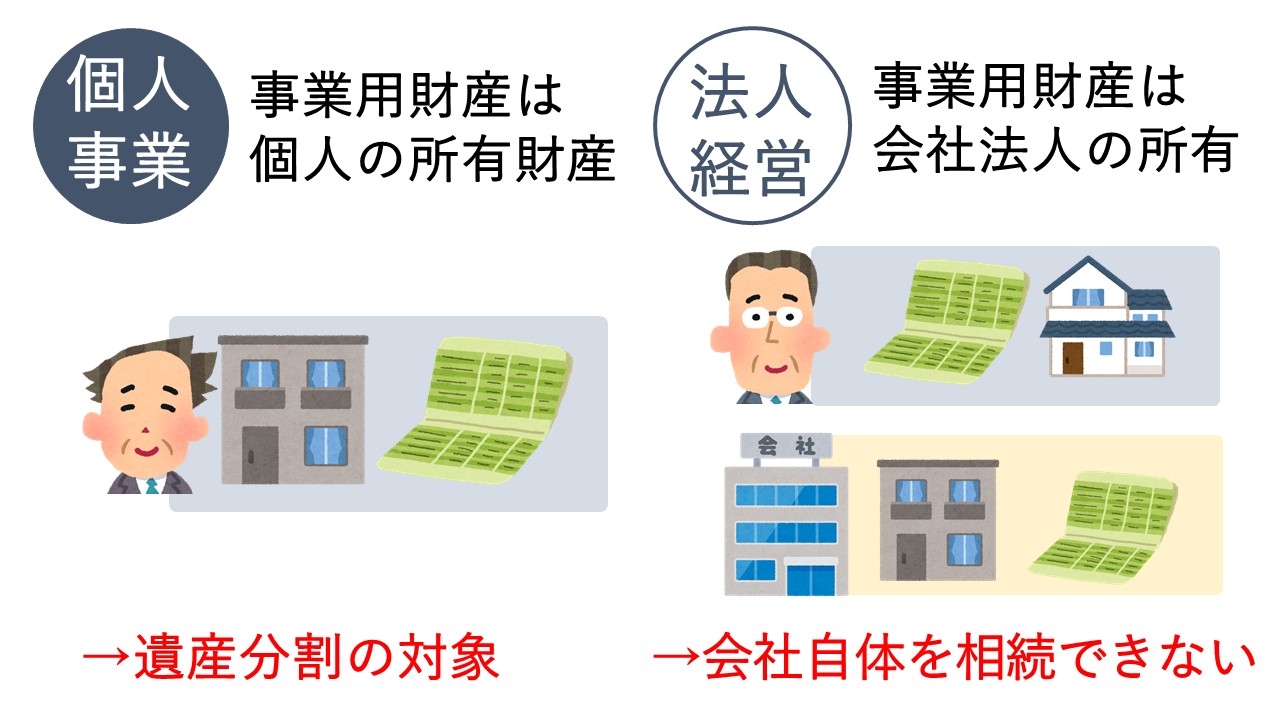

まずは親の会社を相続するということの考え方ですが、親の事業が法人の形態で行われていたのか、それとも個人事業の形態で行われていたのかによって、大きく処理手順が変わります。

2-1.個人事業の場合は、遺産分割の対象となる

個人事業だった場合は、親が事業に使っていた事業用の財産は会社のものではなく個人の所有物になるので、一般的な相続と処理手順は大きくは違いません。例えば、個人事業として不動産賃貸業を行っていたようなケースでは、事業用財産である不動産も被相続人個人が残した相続財産として承継され、遺産分割の対象になります。

2-2.法人形態の場合は、株式の相続で経営権を獲得する

これが、法人の会社を経営していた場合にはかなり勝手が変わってきます。

法人経営では、前述でお伝えした通り事業用の財産は会社法人の所有となり、個人とは切り離されます。その意味では「会社を相続する」ということはできず、被相続人の役員の地位も相続することはできません。

被相続人が保有する会社の自社株は相続財産となり承継可能ですから、相続人が引き続き会社経営を続けていきたいならば、より多くの自社株を承継して経営権を支配することが必要となります。

次の項では、被相続人が法人を経営していた場合の相続手続きについて、概要や流れを見ていきます。

3.法人形態の会社を相続するための4つのステップ

3‐1.相続による自社株の取得(経営権の相続)

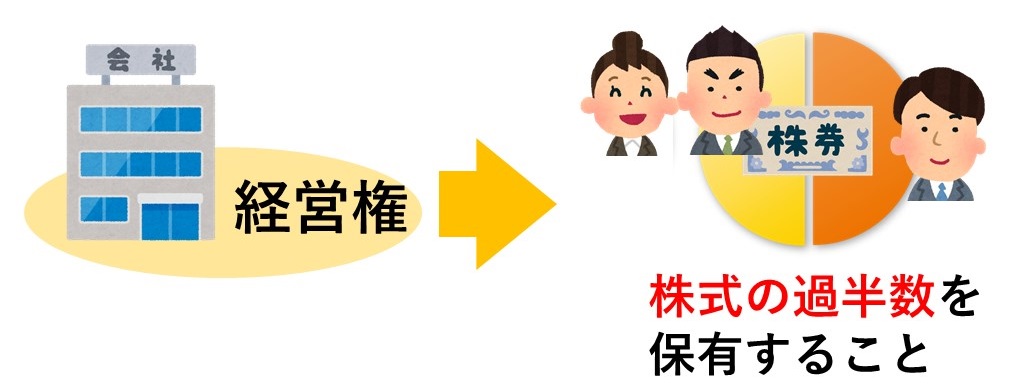

親が経営していた法人の事業を引き継いで運営していく場合、相続で大切なことは前項で述べたように会社の経営権を相続することです。

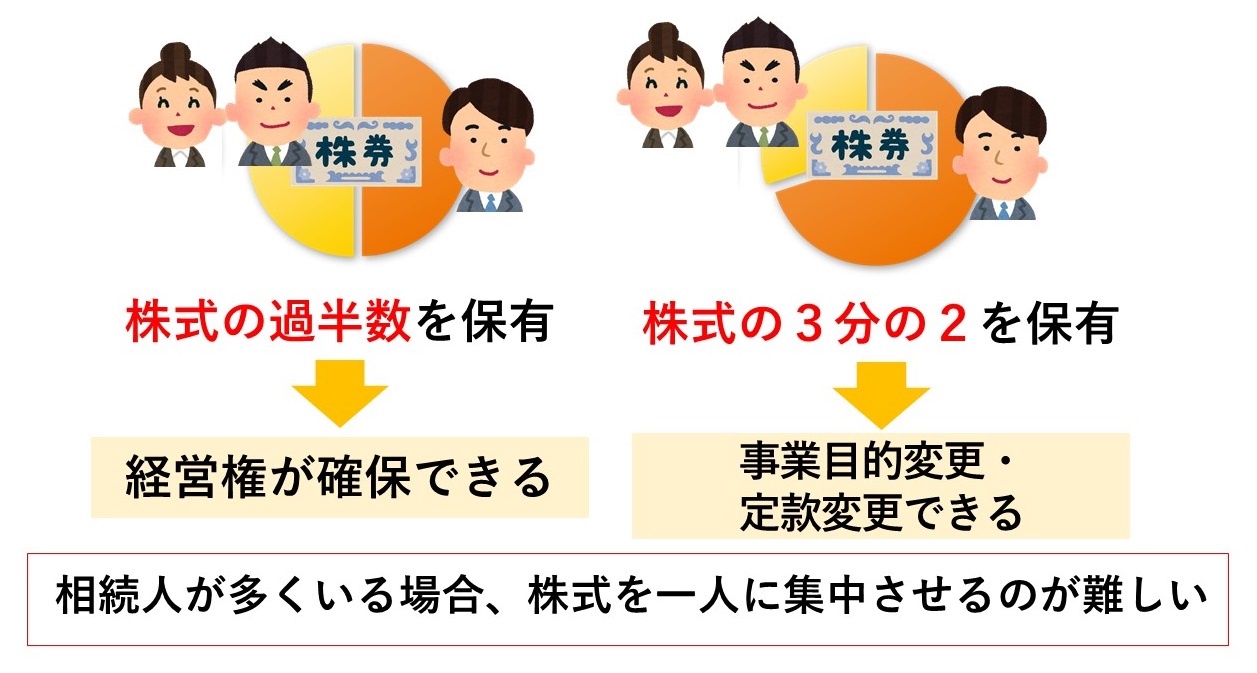

これは株式の過半数を保有することで、事業を行う役員を選任するなど必要な経営権を確保することができるため、遺産分割では事業を引き継ぐ者が発行株式の議決権の過半数を保有できるように調整することになります。

また、会社の事業目的を変えるなどの定款変更や合併など組織を改編していくなど重要な行為をする場合には、発行株式の議決権の3分の2が必要です。

複数の相続人が共同で経営するような想定の場合はまた別ですが、会社を相続し、安定した経営を行うには特定の相続人に株式を集中して相続させることが望まれます。

3‐2.株式の名義変更

親が所有する自社株を相続したら、その株式の名義変更を行います。

株主名簿に記載された人物でなければ株主としての権利行使ができないので、持っているだけではダメです。相続後は、株主名簿の書き換えを速やかに行いましょう。

3‐3.役員の地位を確保

株式を保有しただけではまだ役員としての地位はありませんので、株主総会を開いて役員の地位を取得しなければなりません。

総会で代表取締役の地位を得たら、これを登記することで名実ともに会社を引き継いだことになります。

ただし、実際には他にも以下のように細々とした手続きも必要になります。

3‐4.その他の手続

- 法人の銀行口座の代表者の変更手続き

- 社会保険関係の代表者変更手続

- 許認可事業にかかる代表者の変更手続き

- 取引先への通知 etc

④のその他の手続は代表取締役に就任してから徐々に行っていくことになります。

■関連記事

親個人の生前対策も考えていますか?認知症になる前に手を打っておきたい口座凍結防止策

■関連記事

あとあと後悔しないために、知っておくべき銀行の認知症への対応

■関連記事

個人事業主へのファクタリング支援ならアカウントエージェント株式会社

4.株式の相続税評価の出し方とは?

会社の相続で最初に必要な株式の取得については、相続税のことも考えなければなりません。相続税の課税対象になる株式については、相続税評価を行っていく必要があります。

その際、当該株式が証券市場で取引されている上場株式なのか、中小企業など取引相場のない非上場株式なのかによって評価方法が変わります。

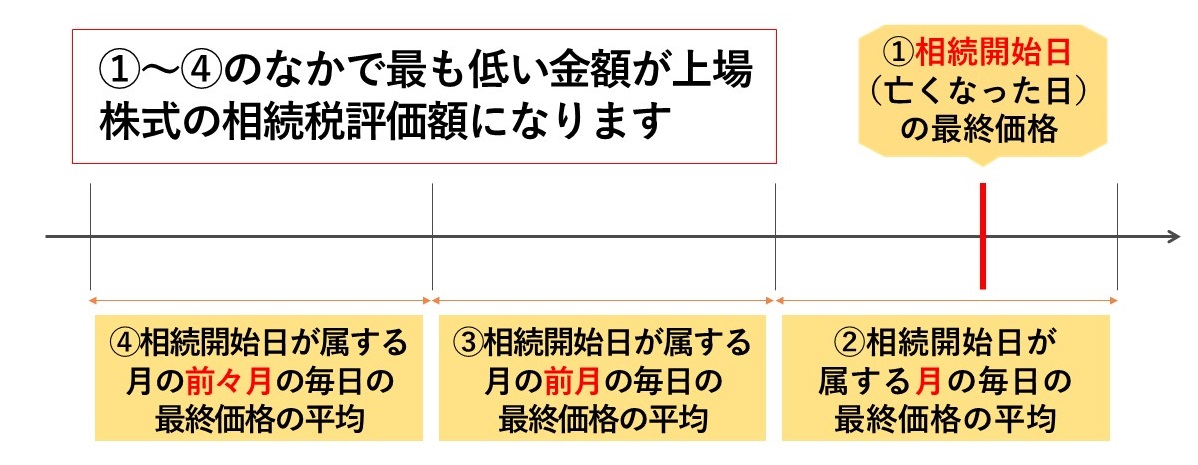

4‐1.上場株式の相続税評価の方法

上場株式の場合は、次の中で最も低い価額の数字が適用になります。その数字をもとに株数を計算し、相続税評価を計算していきます。

①相続開始日の最終価格

②相続開始日が属する月の毎日の最終価格の平均

③相続開始日が属する月の前月の毎日の最終価格の平均

④相続開始日が属する月の前々月の毎日の最終価格の平均

4‐2.中小企業など非上場株式の相続税評価の方法

取引相場のない非上場株式の場合、評価方法が複雑になります。

一般的に、会社を相続する場合には、上場していない中小企業を引き継ぐことがほとんどです。そのため、下記の方法により自社株式の評価をしていく必要があります。

・株式を取得する者が経営支配権のある同族株主か否か

・会社の規模はどれくらいか

・不動産や株式を大量に保有する特定会社に該当するか否か

などの要素によって評価方法が異なってきます。

評価方法は、大きくわけて原則的評価方式と特例的評価方式の2つの手段があります。

原則的評価方式は純資産価額方式、または同方式と類似業種比準方式の併用による方法があり、特例的評価方式は配当還元方式によって評価されることになります。

実際の評価計算は一般の方には難しいので、専門家に計算してもらい算出していくことが必要です。

5.会社を相続する際に起こりうる2つのトラブル

ここで、親の会社を相続する場合によく起こりがちなトラブルをみてみましょう。

5‐1.経営権が掌握ができない

法人会社を相続するには当該会社の経営権の支配が必要になり、それには支配権を確保できるだけの株式を取得しなければなりません。

株式は相続財産に含まれるので、遺産分割の対象になります。

複数相続人がいて、そのうちの一人に会社を継がせたいという場合、その者に株式を集中させなければなりませんが、複数相続人間で株式が散逸し、必要な者に集中させることができないと事業承継に失敗することになります。

株式が分散すると、経営支配権を特定の承継者が握ることができず、株主総会で他の株主の承認をとり経営を行う必要がでてくるため、株主間の関係性が悪い場合には、会社経営に支障が出たり、経営を邪魔されるなどの弊害が出てきます。

5‐2.会社の負債を相続してしまう

法人企業は事業資金を法人名義の融資など活用するなど、大規模な経営を可能なことが利点ですが、そのためには経理上で大きな負債を抱えていることが多いです。金融機関などから融資を受けていることが多く、その際に会社の代表者が連帯保証人になっているケースもあるので、この点に注意が必要になります。

代表者である被相続人が会社の連帯保証人になっていた場合、その保証債務も相続の対象になります。

会社を継ぐ者が事業を承継する者が連帯保証債務を引き継ぐことが多いため、経営を順調に続けて債務を完済できれば問題ありませんが、経営に失敗して債務の弁済ができなくなれば、個人として連帯保証債務の責任を負うことになります。

6.会社相続で考えるべき生前対策

それでは、会社の相続を考えるにあたり、どのような生前対策が考えられるか見ていきます。

6‐1.遺言で株式を後継者に引き継ぐ

会社の相続で最重要課題となるのが、事業承継者による経営支配権の確保です。長男が会社を継ぐ場合、経営権を握らせるために長男に株式を集中させる必要があります。

その場合、遺言が有効で、長男に株式を集中取得させることを指示できれば、ひとまずは安心です。

ただし複数相続人がいる場合、遺留分に配慮が必要になります。例えば他に次男と三男が共同相続人となる場合、彼らの相続分の確保も重要です。もし次男や三男の遺留分を侵害した場合には、遺留分侵害請求を受けてしまう可能性があり、そのために長男に集中させた株式が分散してしまうかもしれません。

状況に応じて、相続財産全体を把握、管理して会社を継ぐ者に間違いなく株式が集中するように手配が必要です。

事前に関係者間で意思の疎通をしておく、仲の悪い兄弟がいて意思疎通が難しい場合には、遺言で上述した遺留分の問題が起きないような遺産の分配を指示するなどの配慮が求められます。

6‐2.生前贈与で事業承継を行っていく

生前から会社を引き継ぐ者に少しずつ株式を移転して、事業承継を進めるという手も考えられます。

贈与税の面で注意が必要になりますが、生前から事業承継を少しずつ進めることができれば、会社を継ぐ後継者に実務上でも経験を積ませ、慣れさせていくことができます。ソフトランディング的に緩やかな事業承継が可能になることが利点ですが、税制上も優遇措置が用意されています。

一定の要件を満たすケースでは、中小事業者の事業承継を支援するための事業承継税制を利用できます。生前に贈与された株式について、贈与税と相続税の両面で納税の猶予がされる仕組みになっています。

詳しくはこちらで確認できます。

■法人版事業承継税制(国税庁HPより)

》https://www.nta.go.jp/publication/pamph/jigyo-shokei/houjin.htm

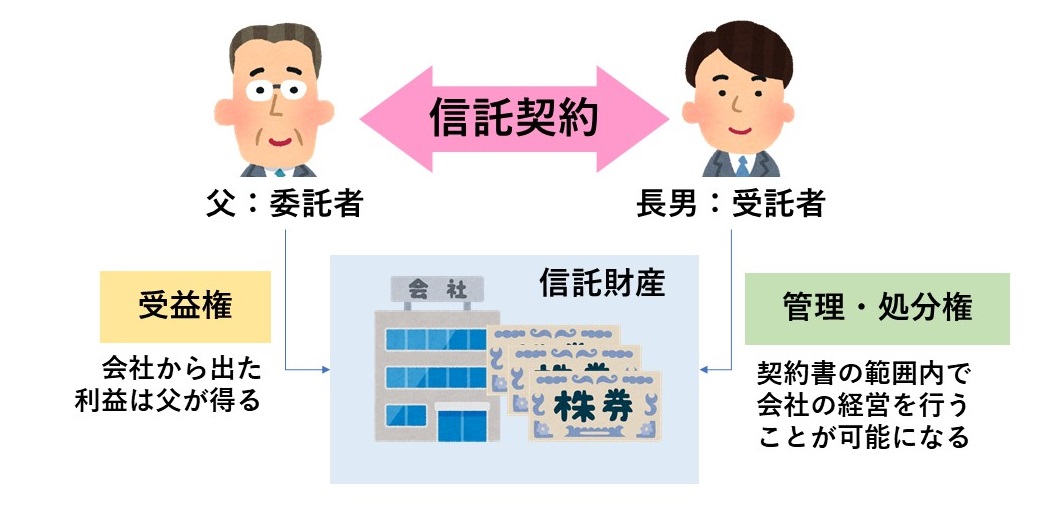

6‐3.自社株式を家族信託する

近年注目度が高まっている家族信託も会社の相続事案で役に立てることができます。家族信託では受託者に財産の所有権が移転しますが、財産から生ずる利益は受益者である親に帰属することになります。

この性質を利用して、例えば株式を後継者であり受託者となる長男に取得させ、親のために株式を管理し、親亡きあとは、帰属権利者として長男を設定します。

株式の所有権のある長男は議決権を行使でき、配当などの利益面は受益者親が享受します。つまり、生前贈与とならず、後継者である長男名義で自社株式を管理することができるのです。そして、親他界後は、自社株式を帰属権利者である長男が取得します。

親の生前から自社株式の名義を受託者として長男が管理することで、生前から相続後まで事業を継続して長男を中心に行うことができます。

家族信託は色々な利用の仕方が考えられるので、工夫次第で様々な事業承継のケースに応用が可能です。

当事務所でも特に力を入れている分野ですので、興味のある方はぜひご相談ください。生前対策全般について、ケースごとに有効な対策は違ってきますから、相続や事業承継に明るい専門家とともに準備していくことが求められます。

家族信託について詳しく知りたい方はコチラから確認ください。

5.まとめ

今回の記事では親の会社を相続することについて、基本的な考え方や相続の手順、考えられるトラブルなどを全体的に見てきました。

今回は主に法人形態の会社を相続することに注目して見てきましたが、以下のようにまとめることができます。

- 会社の財産は相続の対象にならない

- 株式を相続して経営支配権を握ることが最重要目標となる

- 役員の地位は相続できないので、株主総会を開いて就任手続きを取る

- 相続税の計算における株式の評価方法は単純な時価ではない

- 複数相続人がいる場合は株式の分散を避け、後継者に集中させるように工夫する

- 旧代表者が会社の連帯保証人になっている場合はその地位も相続対象になる

- 生前対策は遺言、生前贈与、家族信託など複数あるので、有効策を専門家と一緒に考える

事業承継は後継者の育成という実務面の課題もあることから、十分な余裕期間のあるうちに準備を始める必要があります。

先延ばしにするだけトラブルのリスクは上がりますから、早めの準備が大切です。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士