不動産の相続登記のときに、遺産分割協議書が必要になることがあります。そもそも遺産分割協議書とは何なのか、どのような状況で必要になるのかわかりづらいです。

今回の記事のポイントは以下のとおりです。

- 不動産を誰が相続するか遺産分割協議で決めた場合には、相続登記申請において遺産分割協議書と相続人全員の印鑑証明書を提出する必要がある

- 遺産分割協議書は相続人全員で相談して作成する。全員が合意しないと遺産分割協議は成立しない

- 遺言書がなく、法定相続分以外の相続をするときは相続登記の際に遺産分割協議書の提出が必要

- 遺言書、法定相続、遺産分割調停・審判に基づく相続登記では遺産分割協議書の作成は不要

- 遺産分割協議書に特定の書き方は決まっていないが、被相続人の情報と財産情報、法定相続人全員の実印と署名が必要

- 私道、墓、マンション共有部分がある場合、代償分割・換価分割などの特殊な遺産分割協議をする場合には、司法書士などの専門家に相談して作成するのがおすすめ

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

本記事では、遺産分割協議書の作成が必要なケースと不要なケース、遺産分割協議書のひな型(ダウンロード可)をもとに、書き方や作成時の注意点について解説します。

目次

1.相続登記と遺産分割協議書

相続登記とは、被相続人が所有していた不動産の名義を相続した相続人の名義に変更手続をすることです。

相続登記は、2024年4月1日から義務化が予定されており、相続で不動産を取得したことを知った日から3年以内に手続きをすることが必要です。

1‐1.相続登記における遺産分割協議書とは?

遺産分割協議書とは、被相続人の遺産をどのように分けるのかについて遺産分割協議において合意された内容を記録する書類です。

遺産分割協議とは、相続人全員が集まり、どの遺産をどの程度の割合で誰が相続するのかについて話し合うことです。原則として協議に全員が参加しますが、話し合いをスムーズに行うため、また遺産分割協議書を作成するために、司法書士などの専門家が立ち合うこともあります。

そして、不動産を誰が相続するか、遺産分割協議で決めた場合には、相続登記申請において遺産分割協議書を法務局に提出する必要があります。

1-2.遺産分割協議書には相続人全員の実印・印鑑証明書が必要

遺産分割協議書の書き方やフォームは、特に決まっていません。相続人全員が参加していない遺産分割協議は法律上無効です。そのため、相続人のうち1名でも反対意見があり合意してくれない場合や、行方不明で協議に参加できない、認知症などにより判断能力がないといった事由がある場合には、遺産分割協議はできません。

遺産分割協議に相続人全員が参加し、話し合った内容に同意をしたことを示すためにも、相続人全員が実印を押し、署名することが必要です。また、不動産の相続登記申請においては、遺産分割協議書に押印された実印が正式なものであることを示すために、相続人全員の印鑑証明書も添付します。

1-3.相続人全員が原則一通ずつ保管する

法律上、遺産分割協議書を何通作成しなければならないなどの決まりはありませんが、相続人全員が一通ずつ保管することが多いです。相続手続きで使用するため、最低限、代表者が原本1通を保管しておく必要はありますが、他の相続人については、遺産分割協議書のコピーを保管したり、PDFや画像データで保管しても差し支えありません。相続人全員で遺産分割協議書を保管する場合には、すべて同じ内容のものを人数分作成するため、相続人の数だけ署名と実印押印しなくてはいけません。

相続人全員が一通ずつ同じ書類を保管することで、勝手に書き換えることができなくなるという効果があります。万が一、相続人が独断で書き換えた場合でも、他の相続人が保管する書類と異なることが分かれば、書き換えた書類が偽物だということを示せるでしょう。

1-4.遺産相続関連の手続きで法務局などに提出する

遺産分割協議書は、遺産相続関連の手続きで提出することがあります。

相続後に何度か手続きを行う関連機関で提出を求められることがあるので、相続人各自は紛失しないように保管しておきましょう。代表的な提出先は下記の通りです。

法務局(不動産の相続登記)

相続財産に不動産が含まれており、不動産を誰が相続するか遺産分割協議で決めた場合は、相続登記の際に遺産分割協議書を法務局に提出します。

税務署(相続税の申告・納付)

相続財産の額によっては、相続税申告が必要です。どの財産を誰が相続するか遺産分割協議で決めた場合は、相続税申告の際に遺産分割協議書を税務署に提出します。

金融機関(被相続人の預貯金口座の解約・名義変更)

被相続人が亡くなり、その事実を金融機関が知ると、預貯金口座や証券口座は凍結されます。凍結された口座の解約・名義変更の際に金融機関に誰が金融資産を相続するか決めた遺産分割協議書の提出を求められることがあります。

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

2.相続登記で遺産分割協議書が必要なケース

遺産分割協議書は、相続登記において必ず必要となる書類ではありません。しかし、以下のケースでは遺産分割協議書の提出が求められます。

- 遺言書がないとき

- 特定の相続人に不動産を相続させたいとき

それぞれのケースについて、必要な理由を詳しく見ていきましょう。

2-1.遺言書がないとき

相続は原則として遺言書に沿って実施されますが、遺言書があれば、遺言書に基づいて不動産は相続されます。

遺言書がないときや、遺言書の記載に漏れてしまった不動産が見つかった時は、相続人が話し合って誰が相続するのかを決める必要があります。決定した内容が相続人全員の総意であることを示す目的で、遺産分割協議書を提出します。

2-2.特定の相続人に不動産を相続させたいとき

遺言書がない場合には、民法において被相続人との関係によって相続する「法定相続分」が定められています。しかし、必ずしも法定相続分に従った相続を行わなければいけないという決まりではありません。

法定相続分以外の相続を実施するときは、誰が不動産を相続するのか、遺産分割協議で決めることができます。法定相続人全員の協議の元、遺産分割協議が成立したことを示すために、遺産分割協議書を提出します。

後ほど説明した通り、不動産の相続がない場合、遺言書がある場合、法定相続分通りに遺産を相続する場合には、法務局に遺産分割協議書を提出する必要はありません。

どのように遺産分割するか迷ったときは、相続の専門家に相談してみてはいかがでしょうか。当事務所では、相続に関する無料相談を実施しています。お気軽にお問い合わせください。

3.相続登記で遺産分割協議書が不要なケース

以下のケースでは、相続登記の際に遺産分割協議書を提出する必要はありません。

- 遺言書があるとき

- 法定相続分どおりに相続を実施するとき

- 相続人が1人のみのとき

- 家庭裁判所の調停・審判を受けるとき

それぞれのケースについて解説します。

3-1.遺言書があるとき

遺言書があり、遺言書どおりに相続を実施するときは、遺産分割協議書は不要です。相続の根拠書類として遺言書を提出しますが、遺言書が公正証書遺言ではないときは家庭裁判所で検認済証明書を発行してもらい、遺言書に添付して提出します。

ただし、自筆でつくった自筆証書遺言に民法で定められた押印がないなどの問題があるときは無効になる可能性があります。無効な遺言書のときにも、遺産分割協議書を作成して相続登記を申請できます。

3-2.法定相続分どおりに相続を実施するとき

法定相続分どおりに相続を実施するときは、遺産分割協議は不要です。相続登記の際にも、遺産分割協議書の提出は求められません。

3-3.相続人が1人のみのとき

相続人が1人のみのときは、遺産を分割する必要がありません。そのため、相続登記の際にも、遺産分割協議書は不要です。

3-4.家庭裁判所の調停・審判を受けるとき

遺産分割協議で法定相続人全員の合意がまとまらなかったときは、家庭裁判所の調停・審判に発展するケースがあります。この場合は家庭裁判所の調停、審判手続で決定した内容を記載した書類(調停の場合は調停調書、審判の場合は審判書)が作成されます。

相続登記では、遺産分割協議書の代わりにこの調停調書、審判書を相続登記の際に提出します。

4.相続登記で使う遺産分割協議書作成手続きの流れと書き方

相続登記で必要な遺産分割協議書を作成するには、まずは、遺産分割協議に必要な情報を調べ、そのうえで、遺産分割協議書を作成していきます。

以下、遺産分割協議書の作成手続きの流れと書き方について解説します。

4‐1.相続人と相続不動産を調べる

遺産分割協議書を作成する際に最初に行うべきことは、相続人と相続不動産の情報を調べることです。相続人を正しく特定することで、法定相続人全員が協議に参加し、一人でも欠けた場合の無効となる協議を避けることできます。一方、相続不動産を調査することにより、相続不動産漏れを防ぐことができます。

相続人の身分関係の書類を収集する

法定相続人は民法によって規定されており、配偶者、血縁関係にある家族(子、親、兄弟姉妹、などの順番で)が対象となります。配偶者は必ず相続人となり、それ以外の相続人となる優先順位は、子、親、兄弟姉妹という順番で決まっています。

相続人を確定するには、戸籍情報を取り寄せる必要があります。具体的には、被相続人の出生から死亡までの全ての変動が記載された複数の戸籍謄本と、相続人全員の戸籍謄本を本籍地の市区町村役場で取得し、整理します。

相続不動産に関する書類を取集する

相続される不動産を特定するために、相続不動産に関する書類を取得して調べます。

調べる方法としては、固定資産税納税通知書、登記識別情報通知書(不動産登記済権利証)、および名寄帳などから不動産を調査します。

固定資産税納税通知書

市区町村役場から毎年4~6月頃に届く固定資産税納税通知書には、課税の対象となる不動産の詳細な地番や家屋番号が記載されている明細が同封されており、被相続人が所有していた土地や建物の所有情報を知ることができます。

登記識別情報通知書(不動産登記済権利証)

登記識別情報通知書(不動産登記済権利証)には、課税がされていない私道や墓などの不動産情報も含まれており、より網羅的な不動産の把握に役立ちます。上記の固定資産税納税通知書には課税がされていない不動産の情報は記載されていません。

名寄帳

名寄帳を利用すれば、市区町村単位での被相続人の所有不動産を一覧できますが、他の市区町村に所有不動産がある場合は、そちらの役場でも同様に調査を行う必要があります。

これらの書類から、相続不動産を特定し、現在の最新の不動産の情報を確認するため、法務局で相続不動産の「登記事項証明書」を取得します。

相続登記における遺産分割協議書の作成にあたっては、相続人確定と相続不動産をもれなく行うことが重要です。もし、難しそうと感じたときは、司法書士と協力しながら進めることをお勧めします。

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

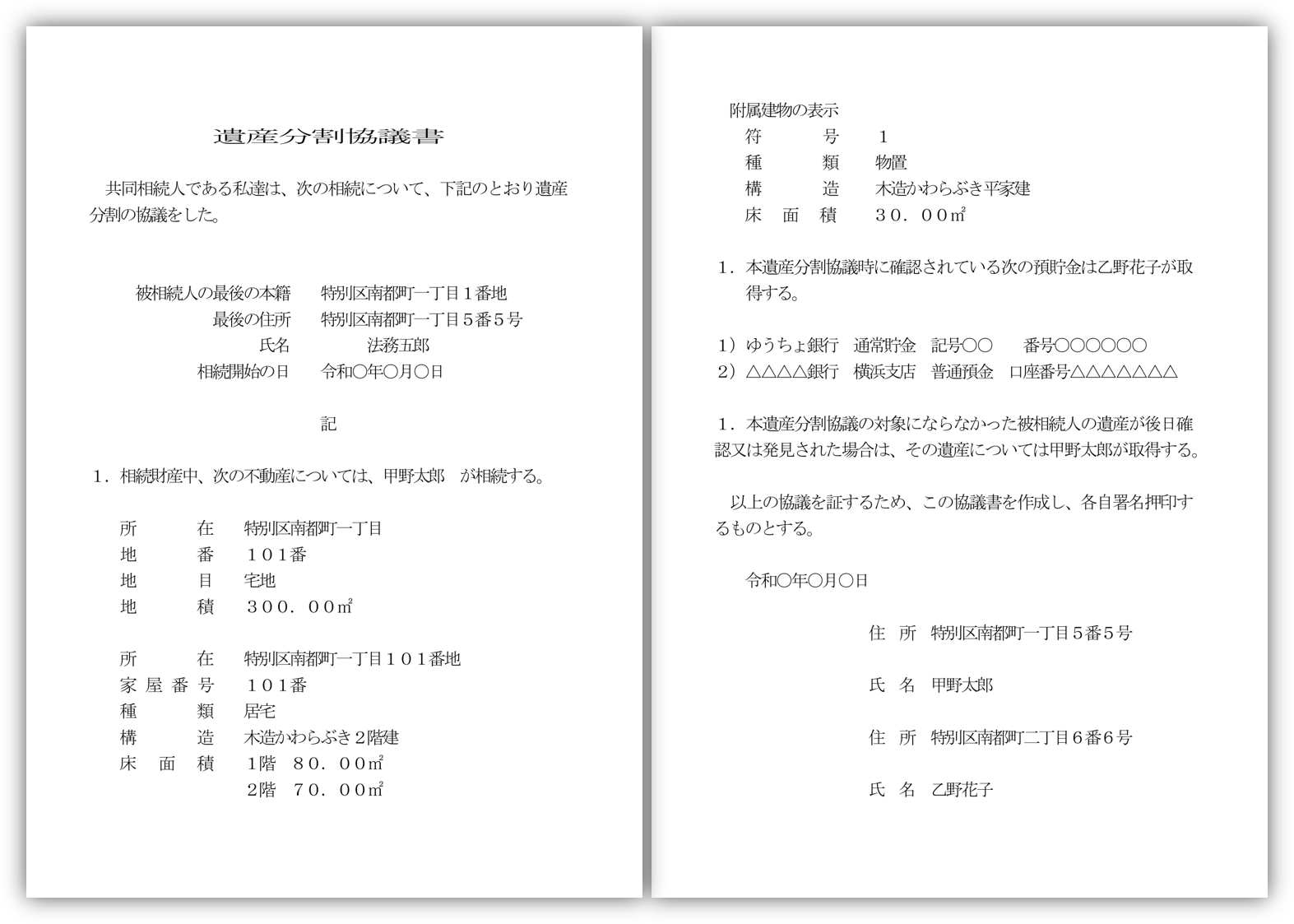

4-2.遺産分割協議書のひな形(ダウンロード可)

遺産分割協議書は、書き方やフォームが特に決まっているわけではないので、パソコン、紙やペンさえあれば誰でも作成できます。しかし、含めるべき内容は決められていますので、有効な遺産分割協議書に仕上げるためにも、次の3点は忘れずに記載しましょう。

- 被相続人の情報

- 相続する財産の情報

- 相続人の署名・押印

具体的にどのように作成するのか、ひな形を元に詳しく解説します。遺産分割協議書の書き方で迷ったときは、ぜひひな形を活用してください。

以下のひな形では、不動産と預貯金を相続人2人で分割した場合の遺産分割協議書です。必要に応じて財産や相続人を増やし、協議内容を正確に記録してください。