不動産の相続に際して必要な手続きの一つに「相続登記」があります。これまでは、相続登記を行わなくても罰則がなかったため、多くの方が手続きせずにいても問題ありませんでした。

それだと大きな問題が生じるため、2021年2月10日に法制審議会民法・不動産登記法部会の第26回会議で、民法及び不動産登記法の改正案が決定され、4月21日の参議院本会議で法案が成立しました。この改正により、相続登記が義務化され、2024年4月1日から施行されることになりました。記事のポイントは、下記の通りです。

Webで簡単&定額制!司法書士に相続登記の全てをおまかせできます。

- 2024年4月1日から相続登記が義務化される。

- 相続による不動産取得後3年以内に登記を行わなければ、10万円以下の過料対象となる。

- 住所変更した場合でも義務化されるため、2年以上未登記の場合は5万円以下の過料が科される。

- 法改正以前の不動産も義務化され、早期に対処することがオススメ。

この改正によって登記を行っていない場合のリスクや対処方法等を本記事で解説していきたいと思います。

目次

1.相続登記とは

そもそも「相続登記」とは何を指すのでしょうか?

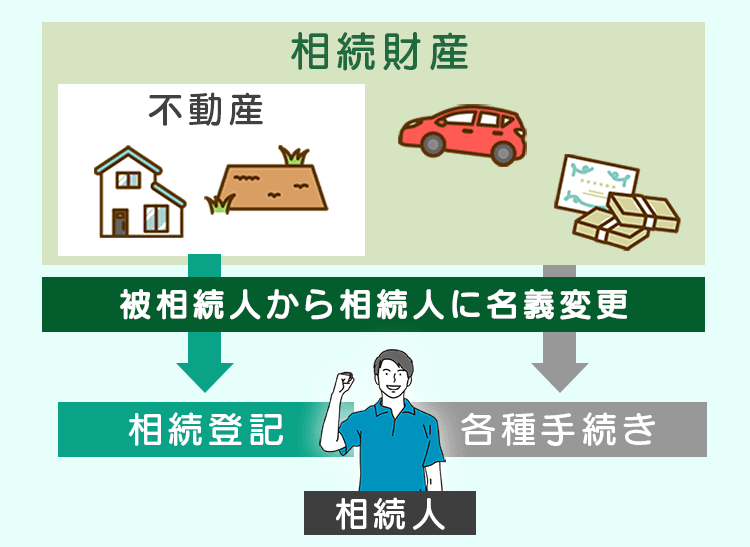

相続登記とは、家やアパートのような不動産を親から受け継いだ際に、その不動産の名義を前の持ち主から変更する手続きのことです。相続財産の中に不動産が含まれている場合には、相続登記をする必要があります。

この登記をするには、出生から死亡までの戸籍謄本、相続人の戸籍謄本、遺産分割協議書、印鑑証明書など、さまざまな書類が必要になります。それらを不動産の所在地を管轄する法務局に持って申請します。もし、相続する不動産が違う場所にある場合は、それぞれの不動産の所在地を管轄する法務局で手続きをしなければなりません。

2.「相続登記義務化」とは

日本では、所有者不明の土地が増加する問題に直面しています。この問題に対処するため、政府は「相続登記義務化」の施策を打ち出しました。この章では、相続登記義務化について詳しく解説していきます。

2-1.なぜ相続登記義務化される?

相続登記の義務化の背景には、「所有者不明土地」の問題が深く関わっています。不動産の所有者は通常、「不動産登記簿」を通じて確認されますが、さまざまな理由で登記簿の情報が更新されず、所有者が不明のまま放置される土地が増えています。実際、日本全国で所有者不明の土地は約410万ヘクタールにも上り、これは九州の土地面積を上回る規模です。

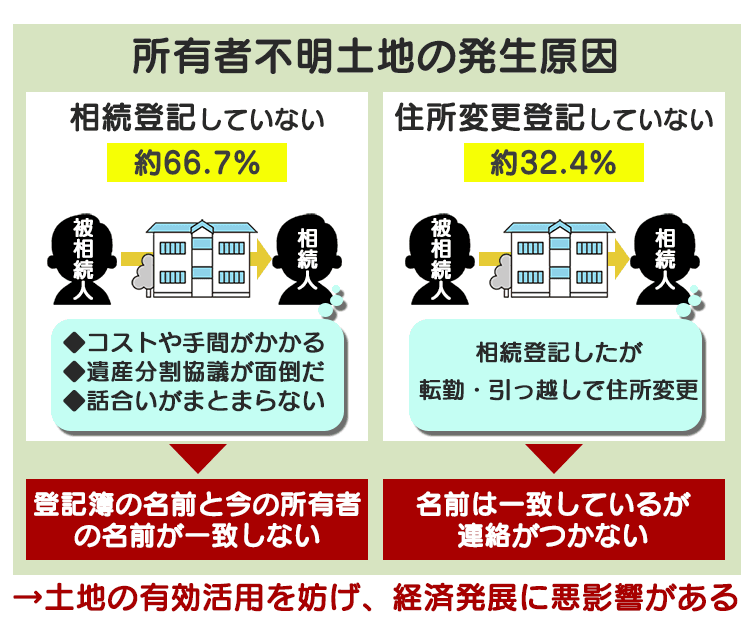

この問題の主な原因は、相続登記が任意であることにあります。国土交通省の平成30年版土地白書によると、所有者不明土地の発生原因の約66.7%が相続登記がされていないこと、約32.4%が住所変更登記がされていないことによるものです。

所有者不明の土地が増えることで、公共事業や民間の事業計画に大きな支障が出ています。国や自治体が災害対策や公園建設を計画しても、土地の持ち主がわからなければ計画を進めることができません。同様に、民間が空き家や未使用地を活用しようとしても、所有者が不明では進めることが困難です。このように、所有者不明土地の問題は土地の有効活用を妨げ、経済発展に悪影響を及ぼしています。これらの問題を解決するため、相続登記の義務化が進められているのです。

2-2.いつから義務化は始まる?

相続登記義務化の施行日は、2024年4月1日と定められています。改正され追加された条文は以下の通りです。

第七十六条の二

所有権の登記名義人について相続の開始があったときは、当該相続により所有権を取得した者は、自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日から三年以内に、所有権の移転の登記を申請しなければならない。遺贈(相続人に対する遺贈に限る。)により所有権を取得した者も、同様とする。

この新たな規定により、不動産の所有権を相続した者は、相続の開始を知り、かつ、その所有権を取得したことを知った日から3年以内に相続登記を申請する義務があります。この3年という期間の起算点は、重要なポイントです。相続の開始日ではなく、「不動産の所有権を相続したことを知った日」が起算日となります。

不動産所有権のみが義務化の対象

相続登記の義務化は、所有権に限定されます。つまり、地上権や賃借権、抵当権、根抵当権などの他の不動産関連権利は、相続しても登記義務の対象外です。これは、不動産の所有権に特化した義務化であることを意味しています。

2-3.相続登記が義務化されるとどうなる?

相続登記が義務化されると、不動産を相続した相続人は新たな法的責任を負うことになります。特に注意が必要なのは、期限内に登記を行わなかった場合のペナルティです。

相続登記義務化の過料について

相続によって取得した不動産については、後述する法務局からの催告を受けたにもかかわらず、正当な理由がなく3年以内に相続登記を申請をしないでいると10万円以下の過料の対象となります。これは、遺言などの遺贈(相続人に対する遺贈に限る。)により所有権を取得した場合も同様です。

ただし、相続登記を3年以内に行えない「正当な理由」がある場合は、過料の対象にはなりません。法務省の通達(令和5年9月12日法務省民二第927号)によると、以下のようなケースが「正当な理由」として考慮されます。

- 相続人が多数で、必要な資料の収集や相続人の把握に時間がかかる場合

- 遺言の有効性や遺産範囲が争われている場合

- 相続登記申請義務者が重病などの事情を抱えている場合

- 相続登記申請義務者がDV被害者等であり、生命・心身の危害が及ぶ恐れがある場合

- 経済的困窮により登記申請費用を負担できない場合

これらに該当しない場合でも、法務局の登記官は申請義務者の事情を総合的に考慮し、具体的な事案に応じて「正当な理由」の有無を判断します。

法改正前の相続物件への適応

相続登記義務化は、施行日以前に相続が発生し、まだ相続登記をしていない不動産にも適用されます。これは、法改正により新たに導入された規定が、過去に遡って適用されることを意味します。

民法等の一部を改正する法律 附則 第5条

6 第二号新不動産登記法第七十六条の二の規定は、第二号施行日前に所有権の登記名義人について相続の開始があった場合についても、適用する。この場合において、同条第一項中「所有権の登記名義人」とあるのは「民法等の一部を改正する法律(令和三年法律第号)附則第一条第二号に掲げる規定の施行の日(以下この条において「第二号施行日」という。)前に所有権の登記名義人」と、「知った日」とあるのは「知った日又は第二号施行日のいずれか遅い日」と、同条第二項中「分割の日」とあるのは「分割の日又は第二号施行日のいずれか遅い日」とする。

この規定によると、相続登記をしていない不動産について、相続人は改正法の施行日または不動産の相続を知った日のいずれか遅い日から3年以内に相続登記を行う必要があります。

たとえば、法改正後に先代が所有していた地方の山林などの不動産を相続していたことを新たに知った場合、その知った日から3年以内に相続登記を行う義務が発生します。これは、施行日からではなく、不動産の相続を知った日から計算されるため、法改正の施行によって新たに発覚した相続物件についても適切に対応する必要があることを意味します。

Webで簡単&定額制!司法書士に相続登記の全てをおまかせできます。

3.相続登記を先延ばしにするリスク

相続登記を行わないと、所有者が誰であるかが明確でなくなります。たとえば、相続が1世代前だけであれば、まだ問題を解決しやすいですが、複数世代にわたって登記を怠っている場合、問題を解決するのは難しくなる等のリスクがあります。

Webで簡単&定額制!司法書士に相続登記の全てをおまかせできます。

3-1.不動産の相続問題が複雑になる

数代にわたって相続登記をせずに放置すると、不明確なまま不動産を所有する推定相続人が増えていきます。どれくらいの持分なのか不動産登記簿から確認できませんので、正確な持分が不明確になります。実際、明治時代から登記されていない物件では、100名以上の相続人が発生し、名義変更には2年以上かかりました。

相続登記を放置すると、専門家でも対応が困難になることがあります。早めに対処し、遺言書に記載する財産が正確であることを確認することが重要です。これを怠ると、遺言が部分的または全体的に無効になるリスクがあります。

3-2.不動産を売却・活用できない

相続登記や住所変更が放置されると、不動産の売却や活用が難しくなります。登記簿で売主の名義が確認できない場合、購入希望者や事業者は取引リスクを感じ、契約を避ける傾向があります。例えば、アパート建設の際にも、所有者が明確でなければハウスメーカーは土地の利用に消極的になります。

3-3.抵当物件として利用できない

土地に建物を建てて融資を受ける際、金融機関は担保としての土地の登記簿を確認します。相続登記が放置されていると、正確な所有者が不明であるため、金融機関はその土地を抵当物件として受け入れないことがあります。

4.相続登記の手続きと費用

もし代々相続登記が放置されていて正しい所有者が確認できない場合、不動産の売却や活用が困難になるだけでなく、罰則(過料)のリスクもあります。現時点で相続や住所変更登記がされていない場合は、速やかに登記簿に正しい所有者を反映させる必要があります。

相続登記の手続きの流れについて簡潔に説明します。

4-1.相続登記の手続きの流れ

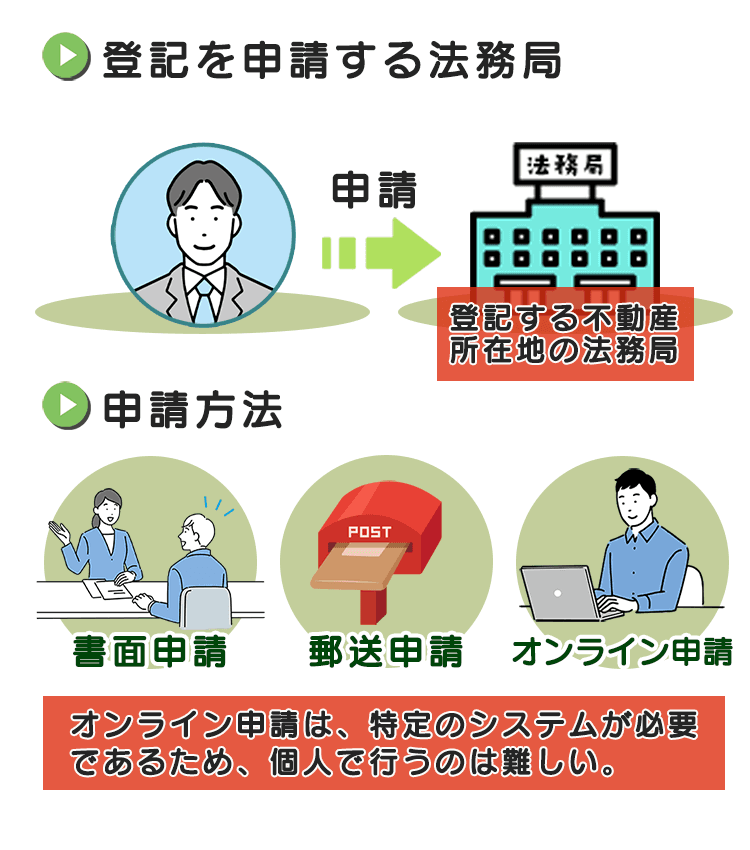

相続登記は、法務局で登記手続きを行う必要があります。以下の手順にのっとり、申請を行いましょう。

(1)不動産の所在地の法務局を確認

相続登記は、不動産の所在地にある法務局で行います。手続きには、①窓口で直接申請する方法、②郵送での申請、③オンラインでの申請があります。郵送やオンライン申請には専門的な知識が必要で、特にオンラインでは事前に電子証明書の取得が必要です。一般的には、窓口での申請が推奨されています。

(2)必要書類の準備と申請書の作成

登記手続きの一般的な流れは下記の通りです。

- 亡くなった方の出生から死亡までの戸籍謄本や住民票、固定資産評価証明書などの必要書類を集める

- 登録免許税の税額を計算して登記申請書を作成する

- 申請書と必要書類を法務局に提出して登録免許税を納付する

登記手続きの内容によって、必要な書類や登記申請書の内容も変わってきます。手続きの流れや必要書類は、管轄の法務局にあらかじめ確認するようにしてください。

(3)登録免許税の計算と納付

相続する不動産の固定資産評価額に基づいて、登録免許税を0.4%で計算し、納付します。例えば、評価額が3,000万円の不動産であれば、登録免許税は12万円になります。

住所変更登記の場合、不動産の個数ごとに1,000円が必要です。

4-2.相続登記の費用

相続登記を自分で行う場合、不動産の固定資産評価額の0.4%にあたる登録免許税と、戸籍などの必要書類取得費用が実費で必要です。例えば、3,000万円の不動産の登記では、登録免許税12万円と実費・その他で約15万円がかかります。

遺産分割協議書や申請書の作成が手間と感じる場合は、司法書士の依頼を考えるとよいでしょう。司法書士に頼む場合には、相続登記で約10万円、住所変更登記で約2万円の報酬がかかります。ただし、権利関係が複雑なケースでは、費用が増えることもあるので注意してください。

5.相続登記が速やかにできない場合は?

家族や財産の状況によっては、被相続人の死後すぐに相続登記が難しいことがあります。対応策は、相続発生後(事後)および相続発生前(事前)のアプローチが考えられます。

5-1.法定相続登記を申請する

相続人間で遺産分割協議がまとまらない場合、一時的に相続登記の義務を免れるために民法で定められた法定相続分に基づいて相続登記(法定相続登記)を行うことができます。法定相続登記を行った後、遺産分割協議が成立すれば、その日から3年以内に所有権移転登記を申請する必要があります。

また、法定相続登記後の登記手続きは、遺産分割後の不動産を取得した相続人が単独で名義変更登記を申請できるようになりました(2023年4月1日施行)。この改正により、他の相続人の協力なしでも手続きが進められます。

5-2.相続人申告登記の申出をする

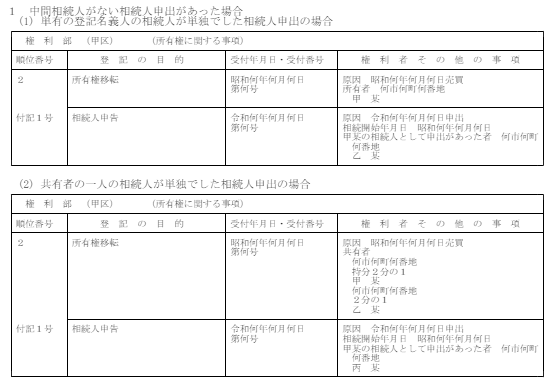

遺産分割協議がまとまらない場合、法定相続登記の申請には手間とコストが発生します。そのため、2024年4月1日から、遺産分割協議が成立しなくても相続登記義務を回避できる「相続人申告登記」の制度が導入されました。

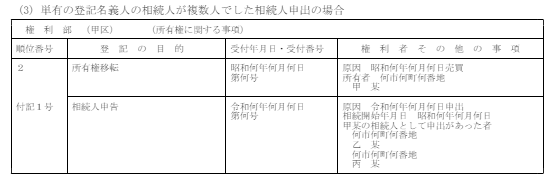

この制度では、「登記名義人に相続が発生したこと」や「相続人が判明していること」を法務局に申し出ることにより、申告者の氏名や住所が登記官の職権によって登記簿に記録されます。この情報は登記簿に次のように記載されます。

この申出により、相続人は相続登記の義務を履行したものとみなされますが、権利の取得や法定相続分の確定は含まれません。申出は相続人一人ひとりが行う必要があり、複数の相続人がいる場合は、それぞれが申し出をするか、連名で提出することが可能です。

申出後に遺産分割が行われた場合、その日から3年以内に名義変更登記を行う必要があります。この制度は、あくまで予備的な手段であり、最終的な権利移転を示すものではありません。

5-3.相続土地国庫帰属制度を利用する

2023年4月27日から施行されている「相続土地国庫帰属法」は、不要な相続土地を国に渡すことができる制度です。この法律は、放置されがちな相続土地の効率的な利用を促進する目的を持っています。

しかし、利用するには条件があります。国に土地を帰属させるためには、土地評価に基づいた10年間の管理費用を支払う必要があります。また、対象外となる土地もあります。例えば、建物が存在する土地や土壌汚染がある土地、担保権が設定されている土地、通行権が確立されている土地、権利争いがある土地はこの制度を利用できません。

この制度を利用する前に、該当する土地が条件を満たしているか確認する必要があります。

参考:法務省HP「所有者不明土地の解消に向けた民事基本法制の見直し(民法・不動産登記法等一部改正法・相続土地国庫帰属法)」

5-4.事前に遺産分割が難しくなると予測される場合

事前に遺産分割が難しいと予測される場合、早期の対策が家族間の紛争を防ぎ、スムーズに相続登記義務化への対処につながります。ここでは、遺産分割における潜在的な問題を事前に対処するための方法を検討します。

①遺言書を作成する

2023年4月1日から、遺言がある場合には受遺者は遺言執行者や他の法定相続人の協力なしに、単独で名義変更の手続きを行うことが可能になりました。これまでは、法定相続人全員の協力がないと手続きができなかったため、より簡易的になったといえるでしょう。

ただし、この単独申請は遺贈を受ける者が相続人に該当する場合に限られ、相続人以外に遺贈された場合は、引き続き法定相続人全員の協力が必要です。

このように遺言書の準備は、相続手続きを簡素化し、潜在的な紛争を未然に防ぐための重要な手段になりえます。

②家族信託をする

家族信託は、認知症による資産凍結を防ぐために効果的です。この仕組みを利用すると、本人が認知症になっても、家族が財産を管理し、事前に資産承継先を定めることができます。相続登記が義務化された場合でも、家族信託により特定の相続人への資産移転が遺言書無しで可能になります。したがって、遺産分割協議が不要となるため、相続手続きがよりスムーズに進行するのです。

当サイトでは、相続登記義務化に伴い、今所有している相続不動産についてどのような形で相続登記が必要か、相続人は誰か、どんな書類を集めなければいけないのか、手続きの流れ、相続登記後に必要な不動産の管理処分方法などの無料相談が可能です。

累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひ無料相談をお試しください。

6.相続登記義務違反時の手続き

相続登記が法的に義務付けられていますが、この義務を怠った場合どのような手続きが必要になるのか解説します。

6-1.義務違反するとどうなる?

相続登記を怠り、義務を履行しない場合、3年が経過すると10万円の過料が課されます。過料は行政上のルール違反に対する金銭的なペナルティであり、刑事罰の「罰金」とは異なります。支払いを拒否した場合、労役場留置にはなりませんが、不動産やその他の財産が差し押さえられるリスクが存在します。

過料は相続登記の義務違反に対する一時的な対処であり、その支払いが相続登記義務の解消を意味するものではありません。過料を支払った後も、相続登記を行う義務は継続します。過料の支払いで罰金責任を逃れることはできますが、法的に要求される相続登記の義務は残ります。

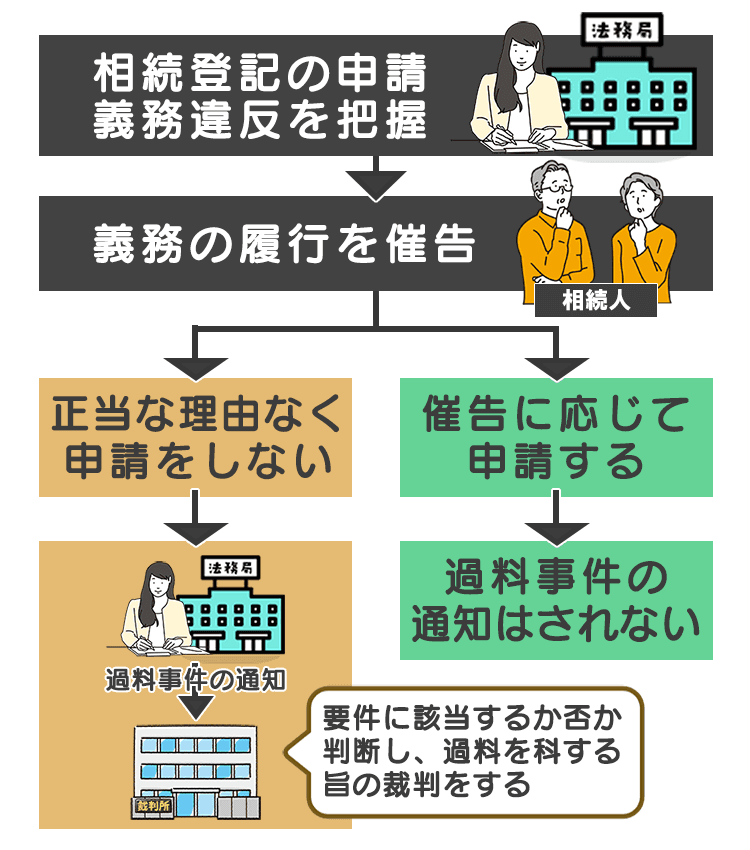

6-2.義務違反した場合の手続き

違反が確認された後の具体的な手続きを段階的に説明します。

①登記官による申請義務違反事実の把握

法務局の登記官が相続登記の申請義務違反を発見した際には、過料手続きを開始します。違反は通常、遺言書や遺産分割協議書に記載された情報を通じて明らかになります。どのようなことを手掛かりに申請義務違反を知るかというと、法務省の通達(令和5年9月12日法務省民二第927号)では下記を示しています。

- 遺言書に基づく所有権移転登記申請時に、遺言書に他の不動産の相続や遺贈が記載されている場合

- 遺産分割協議書に基づく登記申請時に、協議書や遺言書に他の不動産の取得が記載されている場合

催告は、提出された書類から他の不動産の所有権を相続したことが判明した時のみ行われ、法務局は積極的な違反調査を行うわけではなさそうです。

②申請義務違反者に対する申請の催告

登記官は違反者に対し、申請をするよう書面で催告します。この催告書は、書留郵便や信書便を使って送付され、違反者に一定の期間が与えられます。

③登記官から裁判所への過料通知

催告の通知に対して一定期間内に相続登記等がされない場合には、法務局の登記官は過料の対象にすべき事件として、事件を管轄する地方裁判所に通知します。但し、申請義務違反者から法務局の登記官に対して相続登記等を申請できない正当な理由が申告され、正当な理由があると確認された場合には、裁判所に対する過料通知は行われません。

④登記官から裁判所への過料通知

裁判所は登記官からの過料通知を基に、10万円以下の過料を科すかどうかを判断します。もし過料が科される場合には、その具体的な金額も裁判所によって決定されます。

7.相続登記義務化に関連する法改正

2024年(令和6年)4月1日から施行される相続登記義務化のほかにも、戸籍法、不動産登記に関する改正が予定されています。ここでは、相続登記義務化に関連する改正内容について解説します。

7-1.所有者の住所変更登記等の義務化

登記簿上の情報が最新でないことは、所在不明土地の問題を引き起こしています。この問題に対処するため、2026年(令和8年)4月1日から、所有者の住所や氏名、名称の変更登記が義務化されます。

変更があった日から2年以内に、所有者はその変更を登記簿に反映させる必要があります。起算日は、例えば転居、結婚、離婚、会社名変更の日など、住民票や戸籍謄本、会社登記簿に記載された日とされます。

変更があった場合、2年以内に登記しなければ、5万円以下の過料が科せられる可能性があります。ただし、「正当な理由」がある場合はこの限りではありません。「正当な理由」の具体的な定義は今後の法務省の通達等で明確化される予定です。この点については、将来的な通達に注意が必要です。

法改正以前の物件にも適用される

住所変更登記等の義務化は相続登記義務化と同様に法改正後に発生した住所等の変更のみならず、法改正以前から住所等の変更登記をしていない不動産についても適用があります。

民法等の一部を改正する法律 附則 第5条

7 第二条の規定(附則第一条第三号に掲げる改正規定に限る。)による改正後の不動産登記法(以下この項において「第三号新不動産登記法」という。)第七十六条の五の規定は、同号に掲げる規定の施行の日(以下「第三号施行日」という。)前に所有権の登記名義人の氏名若しくは名称又は住所について変更があった場合についても、適用する。この場合において、第三号新不動産登記法第七十六条の五中「所有権の登記名義人の」とあるのは「民法等の一部を改正する法律(令和三年法律第 号)附則第一条第三号に掲げる規定の施行の日(以下この条において「第三号施行日」という。)前に所有権の登記名義人となった者の」と、「あった日」とあるのは「あった日又は第三号施行日のいずれか遅い日」とする。

改正法附則の条文では「”変更のあった日”又は”施行日”のいずれか遅い日」と規定されており、法改正以前から住所等の変更をしていない場合には施行日から2年以内に行う住所等の変更登記をする必要があります。

7-2.本籍地以外で戸籍謄本が取得可能に

戸籍法改正に伴い、2024年3月1日から新しい戸籍謄本の広域交付制度がスタートします。

この制度により、自分の本籍地以外の市区町村役場でも戸籍謄本や除籍謄本を取得できるようになります。この制度では電子化された戸籍情報を用い、本籍地が遠くても近くの市区町村役場で戸籍謄本を請求することが可能です。また、複数の本籍地にまたがる戸籍謄本の請求も、一箇所の市区町村役場で行えます。

子、親などの直系の親族の戸籍謄本が取得できる

広域交付制度では、本人やその配偶者、直系尊属(父母や祖父母など)、直系卑属(子や孫など)の戸籍謄本・除籍謄本のみ請求が可能です。兄弟姉妹やおじ、おばなどの戸籍謄本は請求できず、本籍地での取得が必要です。

この制度で戸籍謄本を請求するには、本人が直接市区町村の窓口に出向く必要があります。郵送や代理人(司法書士、弁護士、行政書士等)による請求は認められておらず、代理人による請求は本籍地の市区町村役場でのみ可能です。これは個人情報保護と特定の役所への負担軽減を目的とした措置です。

戸籍謄本の請求時には、運転免許証、マイナンバーカード、パスポートなど顔写真付きの身分証明書の提示が求められます。

戸籍の附票は広域交付制度の対象外

戸籍附票は広域交付制度の対象外であり、本籍所在地の自治体で直接取得する必要があります。

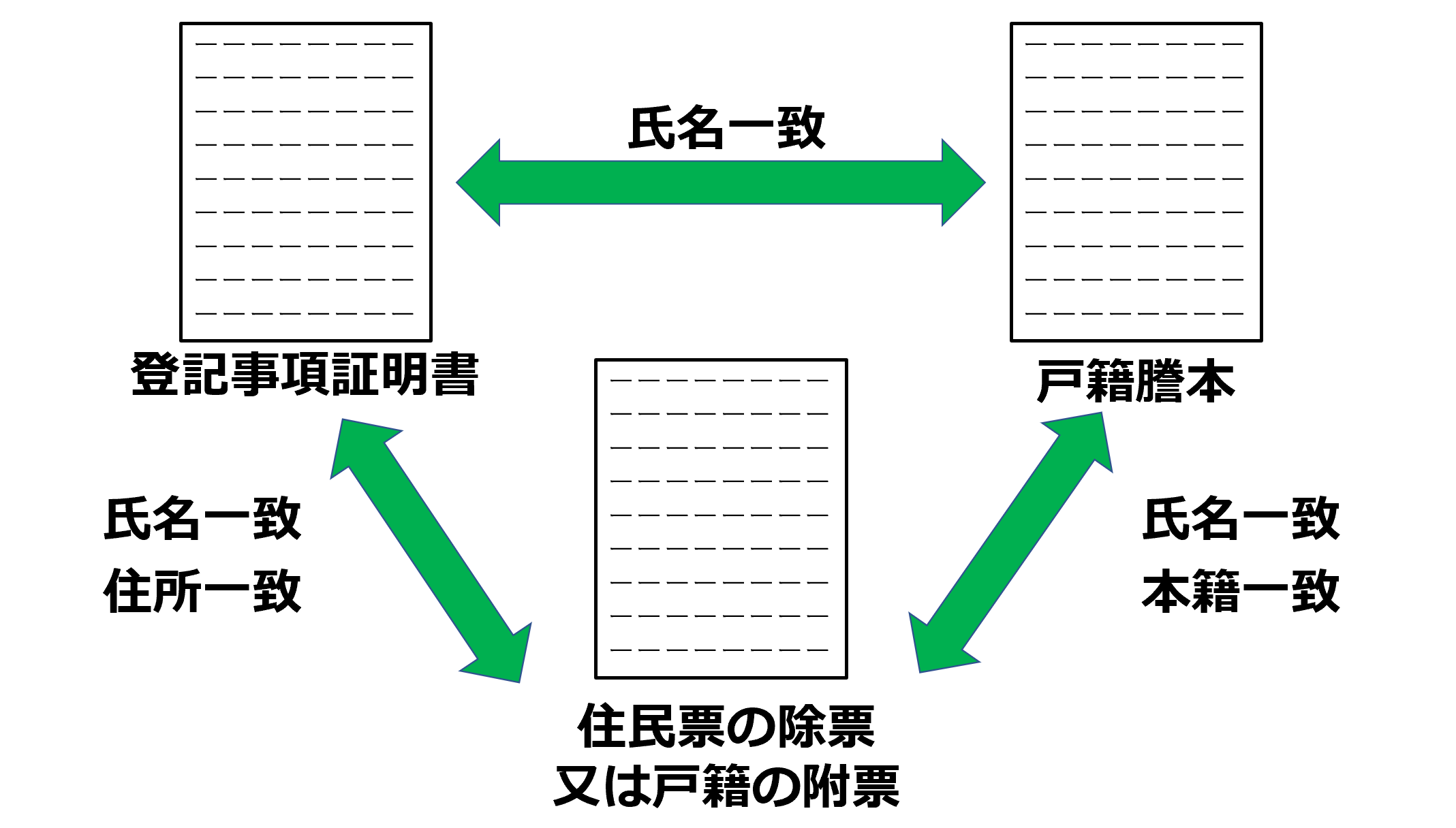

相続登記を進めるためには、故人が不動産の正当な所有者であることと、相続が生じたことを公的文書で証明する必要があります。この証明には、「住所」「氏名」「本籍」の三要素を繋げて示すことが求められ、故人名義の戸籍附票や住民票の除票の提出が必要です。これにより、故人が不動産の所有者であったことと相続の事実を明確にできます。適切な書類を集めることで、相続登記のプロセスをスムーズに進めることが可能です。

7-3.その他知っておくべき改正点

相続登記義務化に伴う主な法改正点に伴い、実務に影響を与える可能性のあるその他の重要な改正点について解説します。これらの変更は、相続手続きの効率化、情報のアクセス性向上、そして法的な透明性の強化を目的として、すでに導入されているもの、これからのものも含めてご案内します。

所有不動産記録証明制度(2026年4月までに開始)

2026年4月から、本人や相続人は法務局に対して所有不動産記録証明書の交付を請求できるようになります。これにより、従来、市区町村役場での固定資産税課税明細によってのみ可能だった不動産の一覧取得が、法務局を通じて行えるように改善されます。

従来の方法では、一市区町村内の不動産に限定され、他市区町村や非課税地の不動産は漏れがありました。新制度は、これらの課題を解決し、相続登記申請時の負担を軽減することを目的としています。

ただし、所有者の住所と氏名が現行の登記記録と一致していない場合は、財産の正確な紐付けが困難です。そのため、正確な情報を反映させるためには技術的な課題が存在し、当面は従来の調査方法を併用しながら、所有不動産記録証明書を参考情報として利用することが推奨されます。

法務局へ所有者個人の検索用情報の提供義務化(2026年4月1日施行)

2026年4月1日から、個人が不動産を所有する際には、氏名や住所に加え、生年月日の提供が義務化されます。これらの情報は公には公示されず、法務局内で検索用情報としてのみ保管されます。

既に個人が所有者である不動産についても、所有者の申し出により生年月日などの追加情報が提供できるようになります。これにより、法務局は所有者の死亡情報や住所変更など、他の公的機関からの情報と照合しやすくなります。法務局は、提供された情報を基に、住民基本台帳ネットワークシステムで定期的なデータ照合や検索を効率的に行う計画です。

職権による住所変更登記等の制度(2026年4月1日施行)

2026年4月1日から、住所変更登記の義務化に伴い、法務局は法人識別番号や個人の生年月日などの情報を用いて自動的に住所や氏名の変更を登記します。この制度は、商業・法人登記のシステムや住民基本台帳ネットワークから得られる情報を基に、登記官の職権で行われます。

このプロセスにより、所有者は変更登記の手間や費用を負担することなく、住所変更登記等の義務を履行できます。法人の場合、変更は職権で自動的に行われ、個人の場合、DV被害者保護や個人情報保護の観点から意思確認がなされた上で職権登記が実施されます。

DV被害者等保護のための登記事項証明書等の住所記載見直し(2024年4月1日施行)

2024年4月1日から、DV被害者などの生命や身体に危害のおそれがある場合、登記記録上の住所の公開が懸念されるときは、申し出により登記事項証明書から住所を除外できます。この措置により、住所の代わりに被害者支援団体や法務局の住所など、安全を確保するための代替事項が記載された証明書が交付されます。

法務局による死亡情報の職権登記(2026年4月1日施行)

2026年4月1日から、法務局は長年変更されていない不動産登記簿に記載されている所有者の死亡情報を職権で更新します。これにより、登記簿を通じて所有者の死亡の事実が確認できるようになります。この更新は、所有者個人から提供された生年月日を基に、住民基本台帳ネットワークシステムから得た情報を利用して行われます。

ただし、この制度は所有者の死亡情報を登記するだけで、相続登記義務を解消するものではありません。

海外居住者の不動産登記をする際は国内連絡先が登記される(2024年4月1日施行)

2024年4月1日から、日本国内に住所を持たない不動産所有者は、国内の連絡先を登記する必要があります。この措置は、海外居住の日本人や海外投資家が増える中で、所有者の確認や連絡を容易にするために導入されます。

連絡先には第三者(個人または法人)が指定でき、その氏名または名称、住所が登記されます。第三者が連絡先として登記されるには、その人の同意と国内住所の有無が必須です。当面の間、連絡先が未設定の場合の登記も許容されます。

法人所有の不動産に法人識別番号が登記される(2024年4月1日施行)

2024年4月1日から、不動産の所有者が会社やその他法人である場合、商業・法人登記のシステムにある会社法人等番号が不動産登記簿に記載されるようになります。新たに法人が所有者となる不動産の登記申請時には、会社法人等番号が登記事項として必ず申請書に含まれます。

既に法人が所有者となっている不動産の場合、法人の申し出により登記官が職権で法人番号の登記を行います。この変更は、法人所有不動産の透明性を高め、追跡を容易にするために導入されます。

相続登記義務化が注目されていますが、その他にも遺産分割協議における特別受益と寄与分の期限の新設、土地所有権放棄の制度や行方不明共有者がいる不動産の管理処分制度の創設など、相続に関連する改正点があります。相続登記義務化以外の改正点については別の記事でも詳しく解説していますので確認してみてください。

当サイトでは、相続登記義務化に伴い、今所有している相続不動産についてどのような形で相続登記が必要か、相続人は誰か、どんな書類を集めなければいけないのか、手続きの流れ、相続登記後に必要な不動産の管理処分方法などの無料相談が可能です。

累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひ無料相談をお試しください。

8.動画解説|相続登記義務化に要注意

9.まとめ

- 2024年4月1日から相続登記が義務化される。

- 相続による不動産取得後3年以内に登記を行わなければ、10万円以下の過料対象となる。

- 住所変更した場合でも義務化されるため、2年以上未登記の場合は5万円以下の過料が科される。

- 法改正以前の不動産も義務化され、早期に対処することがオススメ。

所有者が不明な土地が国にあることによって様々な弊害があることから、国は相続登記の義務化に踏み出しました。これまで義務ではなかったので、長年登記されていない場合は大変な労力になる可能性もありますが、できるだけ早めの対処をすることをオススメします。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士