家族信託とは、家族間で財産管理ができる信託を行うことです。認知症の発症により、本人の判断能力がなくなると、金融機関の預貯金口座の管理ができなくなるリスクが発生します。「家族信託」を利用して、財産管理ができる仕組みをつくるケースが増えています。

家族信託ですが、銀行や金融機関でも「家族信託」という名前がつくサービスを提供し始めており、違いがわからないという相談も増えてきています。

今回の記事のポイントは、以下のとおりです。

- 一般的な家族信託とは、家族間で財産管理を任せる仕組みである

- 銀行など金融機関が提供する”家族信託サービス”は金融機関が受託者として金銭を管理するサービスであり、家族間で財産管理を行う”家族信託”とは内容が異なる

- 家族信託で信託した金銭を管理する口座としては、信託口口座と信託専用口座の2種類がある

- 家族信託で信託口口座を開設すれば、親が認知症になっても財産管理を継続できるほか、受託者死亡および破産、差し押さえのリスクを回避できる

- 信託口口座を開設する際は、金融機関ごとに取り扱いが異なるので事前確認が必要

本記事では、銀行が提供する家族信託サービスと一般的な家族間で行う家族信託の違いを解説します。信託口口座を開設するメリットも併せて参考にしてください。

目次

1.銀行が取り扱う家族信託サービスとは?

家族信託は一般的に、財産を一定の目的で家族間で管理するための制度ですが、銀行や金融機関が扱う家族信託サービスとは、特に金銭に関する信託を家族ではなく、信託銀行等の金融機関が受託者として行うものです。財産を安全に運用・管理するメリットがありますが、一般の家族間で行う家族信託とはいくつかの点で異なるので注意が必要です。

1-1.一般的な家族信託と銀行の家族信託との違い

一般的な家族信託では、通常、家族が受託者となり、目的に応じて財産管理を行います。これに対して、銀行が提供する家族信託サービスでは、銀行が受託者となって財産を管理・運用します。特に、銀行が受託者となる信託は「商事信託」と呼ばれ、通常は営利を目的としています。財産管理を受託者として信頼できる家族に任せる”家族信託”ではなく、”家族信託”という名前が付いた、金融機関が受託者として金銭を管理するサービス(商品)です。

委託者が亡くなれば、銀行が受託者として預かった金銭を予め受取人として指定していた人に渡します。財産管理を行う受託者となるのは信託銀行等の金融機関であり、ここまで説明した財産管理を受託者として信頼できる家族に任せる”家族信託”ではありません。つまり、”家族信託”という名前が付いた、金融機関が受託者として金銭を管理するサービス(商品)に過ぎないということです。

そのため、家族間で行う家族信託とは仕組みが異なる点に注意しましょう。ここでは、銀行が取り扱っている家族信託サービスを活用するメリットやデメリットを紹介します。

1-2.銀行の家族信託を利用するメリット

銀行が取り扱う家族信託サービスを利用するメリットは、主に以下の3つです。

- 相続後、資金をすぐに受け取れる

通常の相続手続きには時間がかかる場合が多いですが、銀行の家族信託サービスを利用すると、相続発生後にすぐに資金を引き出せます。 - 銀行など金融機関が受託者として財産管理を行うため、契約通りに財産管理を行う信用がある

- 信託した金銭を相続発生後に受取人として指定された者が一括で受け取る方法以外に、相続後毎月分割で受け取ることも可能である

通常の相続であれば、さまざまな手続きが終わるまで資金を引き出せないケースが一般的です。しかし、銀行の家族信託サービスであれば、相続発生後すぐに資金を引き出せることから、残された家族にとって使いやすいサービスであるといえるでしょう。

また、利用する家族信託サービスによっては、資金を一括ではなく分割で受け取れるサービスもあります。毎月の家族の生活資金など資金の活用方法に合わせて利用するのもおすすめです。

1-3.銀行の家族信託を利用するデメリット

銀行が取り扱う家族信託サービスを利用したときのデメリットは、以下の4つです。

- 少額では利用できない

- 金銭のみが対象であるため、不動産には対応できない

- あらかじめ決まったサービス内容でしか信託ができず、家族ごとの状況に応じたオーダーメイドの財産管理の仕組みをつくれない

- 銀行に支払う信託報酬が必要

- 銀行には家族信託の専門家が少ない

銀行の家族信託サービスは、信託銀行などの金融機関が受託者となり、信託財産の管理や運用を行う対価として信託報酬が請求されます。そのため、契約時や毎年一定の時期に費用の支払いが必要です。

また、預入金額の最低ラインが100万円からといったように決まりがあるため、少額を預けたい場合は活用できません。

そして、金銭しか預けられず、銀行が提供する家族信託はあらかじめ設定されたサービスやプランに沿って行うため、個別の家庭状況に合わせた柔軟な管理は難しい場合があります。また、銀行には家族信託に精通した専門家が少ない可能性があり、細かい質問や不安点に対する対応が期待できない場合があります。

上記のような状況から、不動産などの管理・運用を信託したい場合は、家族間で行う家族信託を行うとよいでしょう。

2.一般的な家族信託とは?

一般的な家族信託とは信頼できる家族間で財産管理を任せる仕組みです。

家族信託により財産の管理や運用を家族に任せることができるので、認知症対策や相続対策として関心が高まっています。銀行が提供する家族信託サービスは、信託銀行等の金融機関が受託者となって金銭を管理する仕組みに対して、家族間の家族信託では、特定の家族が受託者となって財産管理をします。

家族間で財産管理を行う家族信託では、財産管理を託された金銭を管理する口座を用意する必要があります。その口座として信託口口座(しんたくぐちこうざ)と信託専用口座の2種類があります。口座の違いを理解することで、より適切な資産管理ができるでしょう。ここでは、家族信託の基礎知識について解説します。

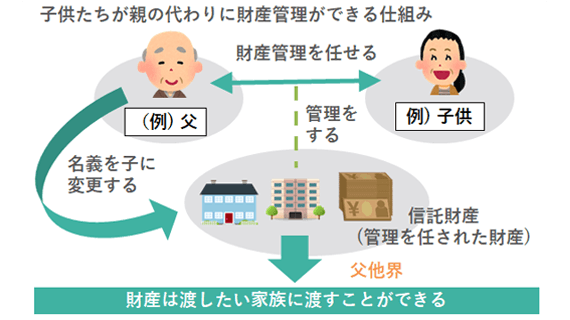

2-1.家族信託とは家族間で信託を行うこと

家族信託は、信頼できる家族間で財産を管理する信託契約をすることで効力が発生します。そもそも信託とは、自身が持つ財産を受託者に託して、管理や運用をしてもらうことを指します。

つまり、家族信託とは資産を持つ人(委託者)が自身の金銭や不動産などの財産を、信頼できる家族(受託者)に託して管理や運用を任せることです。家族間で信託を行うため、家庭裁判所が介入することなく財産を管理できます。

また、銀行が提供する家族信託サービスと異なり、金銭のみならず、不動産や株など有価証券も管理対象財産とすることができます。

このような一般的な家族間の家族信託は、銀行など金融機関ではなく、家族信託を取り扱う司法書士、行政書士、弁護士、税理士などの士業・専門家が中心となり、家族信託のコンサルティングをしています。

2‐2.銀行も家族信託のコンサルティングサービスを取り扱い始めている

家族信託という制度が広く認知され、普及していく中で、金融機関もその波に乗り始めています。従来、銀行が提供する家族信託サービス(商品)はこれまで説明してきたように、主に「商事信託」が一般的で、銀行自体が信託の受託者となるケースが多くありました。

しかし、最近では、一般的な家族信託を扱う士業・専門家と同様に、一部の銀行が家族間の一般的な家族信託に特化したコンサルティングサービスを開始しています。

この新しい動きは、専門家がコンサルティングを通じて提供していた家族が受託者となる一般的な形態の家族信託に対応するもので、金融機関が専門家ネットワークを活かして、家族信託の設計から実施までトータルでサポートします。例えば、銀行は司法書士や税理士を紹介し、実際の契約書の作成や税務処理などの専門家に任せるといった形でのコーディネート業務を提供しています。

ただし、このサービスにはいくつか制約があることも事実です。信託できる財産に制限がある場合や、手数料が一定額で設定されているなど、商品によっては特有の条件が設けられている場合があります。そのため、サービスを利用する際には、具体的な内容や制約条件について銀行に確認することが重要です。

特に、家族族信託は、一度契約するだけでなく、その後も継続的なサポートが必要な制度です。家族の状況が変わった場合や法的な変更があった場合には、柔軟に対応できる専門家のサポートが不可欠です。銀行の場合、安心感、信頼感はありますが、担当する行員が都度変わるなど、継続的なコンサルティングが難しい部分もあります。

今後、長期にわたって相談する際には、銀行をはじめ、司法書士、行政書士、税理士、弁護士などの士業の相談先も含めて、どの専門家に家族信託を相談すべきか検討していきましょう。

2-3.家族信託コンサルティングサービスを提供している銀行

一般的な家族信託コンサルティングサービスを提供している銀行など金融機関の一部を紹介いたします。ここに掲載した金融機関以外にも、取扱いを始めている金融機関が増えています。

実際に利用する際は、まずは自分のメインバンクで取扱いをしているか、ホームページなどで確認してみてください。

・オリックス銀行「家族信託」

・千葉銀行「ちばぎんのファミリートラストサポートサービス」

・武蔵野銀行「むさしの家族信託」

・琉球銀行「りゅうぎん家族de信託」

・京葉銀行「アルファバンクの家族信託サポート」

・四国銀行「家族のバトン」

・中国銀行「民事信託契約支援業務」

・山口フィナンシャルグループ「民事信託サポートサービス」

なお、弊社リーガルエステートでは累計4000件を超える相続・家族信託相談を受けて参りました。これまでの相談実績を踏まえて、お客様のご事情に合った金融機関をアドバイスさせていただくことが可能です。

家族信託をご検討されている方、家族信託の信託口口座を開設する金融機関をどこにすればよいか迷われている方はお気軽にお問合せ下さい。

3.家族信託での財産管理|銀行口座の選び方と特徴

家族信託の導入は、金銭や株などの財産をしっかりと管理するために不可欠です。特に、資産を管理するために必要な銀行口座の選び方は重要なステップとなります。基本的には「信託口口座」と「信託専用口座」の2種類がありますが、それぞれに特徴があります。

3‐1.信託口口座:明確な分別管理が可能

信託口口座は、委託者(信託設定者)から預かった資産を、受託者(信託管理者)が安全に管理・運用できるよう設計されています。この口座は委託者と受託者が連名で登録される形態をとります。そのため、受託者個人の財産と委託された信託財産を明確に分離できるのです。

3-2.信託専用口座:手続きがシンプル

一方で、信託専用口座は、受託者名義の普通預金口座を信託の資産管理に専用化したものです。手続きは簡単で、受託者個人名義の口座を用意するだけで完了します。

具体的には、信託口口座を開設するのではなく、受託者の個人名義の新たな普通口座を開設し、又は用意し、信託契約書にその口座の口座番号を明記して実務的に代用することです。この代用した口座のことを”信託専用口座”といいます。

つまり受託者名義の空の個人口座を用意し、その口座で信託した金銭を管理します。

実務上は、対外的に信託財産であることがわかりません。ですので、法律上や税務上の問題が起きないようにするため、信託契約書の中で金融機関、支店、口座番号、口座名義まで明記して活用しています。

委託者は、信託金融資産について、受託者名義の信託専用口座(〇〇銀行〇〇支店・店番・〇〇〇・普通・口座番号△△△△△△)への移動等を行い、受託者はこの信託口口座又は信託専用口座において、信託財産より生じる果実等について適切な管理を行う。

この口座は受託者名義の口座であるため、キャッシュカード、インターネットバンキングなど、通常の普通口座と同様に管理できます。また、信託口口座と異なり、口座を用意するための要件や事前確認なども不要です。

しかし、この簡便性が後ほど説明するリスクとなり、受託者自身の財産と混同する可能性もあります。

4.信託口口座を開設しない2つのリスク

家族間で財産管理を行う”家族信託”において、信託専用口座は手続きが簡単なため選択肢の一つとなりますが、あくまで“個人口座”のため、下記のリスク①、リスク②に注意しなければなりません。

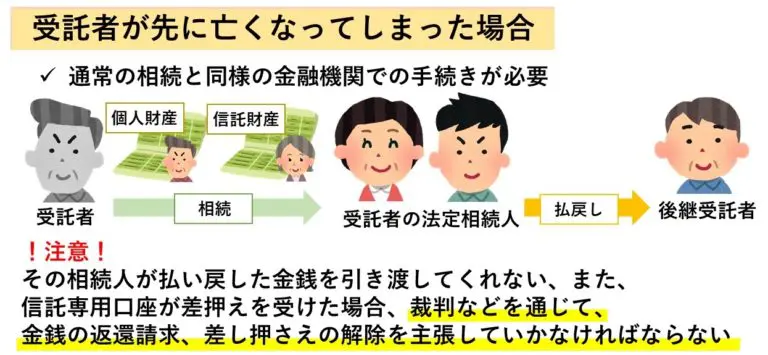

4-1.リスク①受託者が先に亡くなった場合

受託者が先に亡くなってしまった場合には、通常の相続手続きと同様の金融機関での手続きが必要となります。

具体的には、受託者個人の出生から死亡までの戸籍謄本、受託者個人の相続人の戸籍謄本、遺産分割協議書、相続人全員の印鑑証明書などの準備が必要です。そのため、受託者個人の相続人のうち1人でも手続きに協力をしてもらえない人がいる場合には信託した金銭の管理ができなくなってしまいます。

受託者個人が亡くなった後、上記の通り、相続人が受託者の相続財産として払い戻しの手続きをして、受託者死亡後の受託者としての管理を引き継ぐ後継受託者に金銭を引き渡さねばなりません。

4-2.リスク②受託者が破産、差押えされた場合

受託者個人の債務(借金等)について、信託専用口座へ差押えが入ってしまう点にも注意が必要です。あくまで、受託者の個人名義の預金口座となるため、受託者が破産したり、債権者から借金と取り立てのため預金口座が差し押さえられた場合には、そのまま債権者への借金の支払いのため回収されてしまいます。

受託者が死亡した場合(リスク①)に、その相続人が払い戻した金銭を引き渡してくれない、また、信託専用口座が差押えを受けた場合(リスク②)には、裁判などを通じて、金銭の返還請求、差し押さえの解除を主張をしなければなりません。

5.家族信託で信託口口座開設を行う3つのメリット

では、上記のような受託者名義の個人の口座で代用する方法ではなく信託口口座を開設するメリットをみていきましょう。

5-1.親が認知症になった場合でも信託財産から支出できる

親の認知症を銀行が把握すると「認知症よる口座凍結」が行われる場合があります。しかし、家族信託で信託口口座を開設すれば、口座凍結の心配はありません。

信託口口座とは、信託契約に基づき受託者(子)が委託者(親)から信託された金銭を管理するための口座であり、認知症の親を介さず受託者の判断で親の財産を自由に処分、活用することができます。

信託口口座は受託者名義の口座であるため委託者(親)の認知症に関わらず、受託者(子)の判断で入出金が可能です。そのため、日常生活費の送金など、信託契約で決めた目的に従って受託者である子が親の財産を自由に管理することができます。

5-2.受託者個人の債権者が信託財産を差し押さえできない

信託口口座は受託者の個人財産ではありません。

受託者個人の口座とは分別されており、金融機関内部で受託者の個人口座と紐づけされていない口座です。そのため、受託者個人の債務(借金等)についての預金口座への差押えが信託口口座に入ることはありません。信託口口座に預入れされている預金は守られます。

5-3.委託者、受益者及び受託者の死亡により口座が凍結されない

先述のとおり、信託口口座と受託者個人の口座は分別されているので、仮に委託者兼受益者(親)及び受託者(子)が死亡してしまった場合でも相続財産にはなりません。

一般的に、個人の口座は銀行が本人の死亡を知るとその時点で凍結されます。しかし、信託口口座は委託者・受益者個人の財産ではないので、口座凍結をされることはないのです。

6.家族信託で口座開設をする銀行・金融機関を選ぶポイント

以上のように、信託口口座と信託専用口座はそれぞれにメリットとデメリットがあります。

信託導入時には、分別管理義務が受託者に課せられるため、銀行口座の選定が非常に重要です。では、家族信託で使用する信託口口座を開設する際に一体どの金融機関がよいのか、金融機関を選ぶポイントを見ていきましょう。

信託の目的や管理の容易さ、銀行からのサポート内容などを総合的に考慮し、最適な口座を選びましょう。

6-1.家族信託の取り扱いがあるか

家族信託は比較的新しい制度です。そのため、まだ日本全国の金融機関のすべてが信託口口座を取り扱うにまでは至っていません。委託者である親や受託者である子が、普段利用している金融機関で必ずしも信託口口座が開設できるわけではないことに注意が必要です。

6-2.口座開設の条件や手数料があるか

銀行によっては信託できる財産規模として、例えば最低預入金額3,000万円以上などといった形の制限や、信託契約の受託者の範囲や契約内容について制限がある場合もあります。また、信託財産の額に関わらず、手数料が一律に設定されているケースも少なくありません。これらの制限や条件をよく確認した上で、銀行選びを行うことが肝心です。

6-3.口座開設にかかる時間

信託口口座を金融機関で作成する際には、金融機関内部での稟議ののち各々の手続きを経てから口座が作成されます。先述のように、すべての金融機関が家族信託の取り扱いに慣れているわけではなく、金融機関によっては想定以上の時間がかかる可能性もあります。そのため、どの金融機関であればスムーズに口座開設がしやすいか見極める必要があります。

なお、弊社リーガルエステートでは累計4000件を超える相続・家族信託相談を受けて参りました。これまでの相談実績を踏まえて、お客様のご事情に合った金融機関をアドバイスさせていただくことが可能です。

家族信託をご検討されている方、家族信託の信託口口座を開設する金融機関をどこにすればよいか迷われている方はお気軽にお問合せ下さい。

6-4.ATMでの利用は可能か

信託口口座の取り扱いは金融機関によってさまざまです。

具体的にはキャッシュカードの発行が可能か、どのATMで利用できるか(自行のATMだけでなく他行のATMでも利用ができるか)、振込や口座振替ができるかなど、信託口口座を開設した後でも利用しやすい金融機関を選ぶのが得策と言えるでしょう。

7.家族信託で自分に合った信託口口座を開設する5つのチェックポイント

家族信託をするためには、信託専用の口座の開設が求められます。近年、家族信託が広まるとともに、信託口口座取り扱いに関しては三井住友信託銀行などの信託銀行のみならず、千葉銀行などの地方銀行に加え城南信用金庫など信用金庫も力を入れています。

家族信託で信託口口座が開設できる金融機関については、下記の記事で掲載していますのでこちらを確認してみてください。

信託口口座の運用は、まだまだ発展途上です。開設するための流れや開設時に確認されるポイント、開設後の運用など様々なことが各銀行で異なります。ですから、信託を行う際は、各銀行に問い合わせる必要があります。

その際に考えられるチェックポイントを今から見ていきましょう。

7-1.家族信託の信託口口座開設における必要書類と流れ

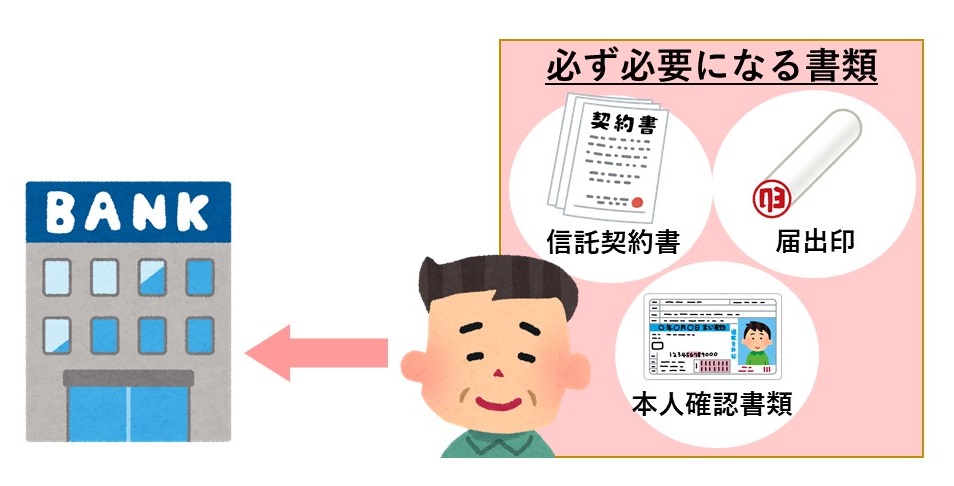

大前提として家族信託の信託口口座は、普通口座のようにいきなり金融機関に行って開設することが難しいです。なぜかというと基本的に口座開設手続き時に必要になる書類が通常の口座開設時と違うからです。

主に必要な書類は下記の通りです。

1)本人確認書類

書類として必要なものは、「口座を開設する本人である受託者の本人確認書類」です。ただし、銀行によっては委託者や受益者についても必要とする場合もあるので、個別に確認が必要です。

また、本人確認書類が必要になる方は原則的には銀行に出向く必要があります。

2)信託契約書

信託契約書を基に銀行は信託口口座を開設します。まず口座開設予定の銀行に流れを確認することがとても大事になります。

注意点としては、下記のようなことが挙げられます。

・公証人作成の公正証書による信託契約書のみしか受け付けない銀行が現状多い

公証人の関与なく自分で作成した信託契約書では銀行で受け付けてもらえない可能性があります。

・公証人と作成する前に信託契約書の内容をチェックする銀行もある

せっかく公正証書にて作成にしたのに、銀行側の要件を満たしていない為開設不可になるケースもあります。

3)届出印

信託口口座の印鑑(受託者の印鑑)になります。

この3つはどの銀行でも求められますが、他にも印鑑証明書や口座開設手数料が必要、開設時に3,000万円以上の預け入れが必要、そもそもお客様情報を聞き取りしてから開設できるか銀行側が判断する、など金融機関により取り扱い条件が違っています。また開設時に時間がかかる、通帳のお渡しが後日になる場合もある、など皆さんが普段使う口座をつくるのとは少し違うところがあります。

事前に確認しておくとよいでしょう。

7-2.利便性から考えて押さえるべきところとは?

委託者・受託者としてはどこの金融機関が使いやすいのか考えましょう。

入出金が窓口だけではなくATMでできるのかどうかで、口座管理の利便性が大きく変わります。信託口口座でもキャッシュカードを発行できる金融機関が多いのですが、対応していない金融機関もありますので確認が必要です。対応していない場合には、窓口で預金の入出金や振り込みを行う必要があります。また、インターネットバンキングの対応はまだ信託口口座についてはあまり導入されていません。オリックス銀行など数行が対応しているにとどまっています。

収益物件を信託財産とした場合は、賃料の管理口座も信託口口座となります。今後の金銭の管理をはじめ、振込や振替の必要性などを加味して考えていきましょう。

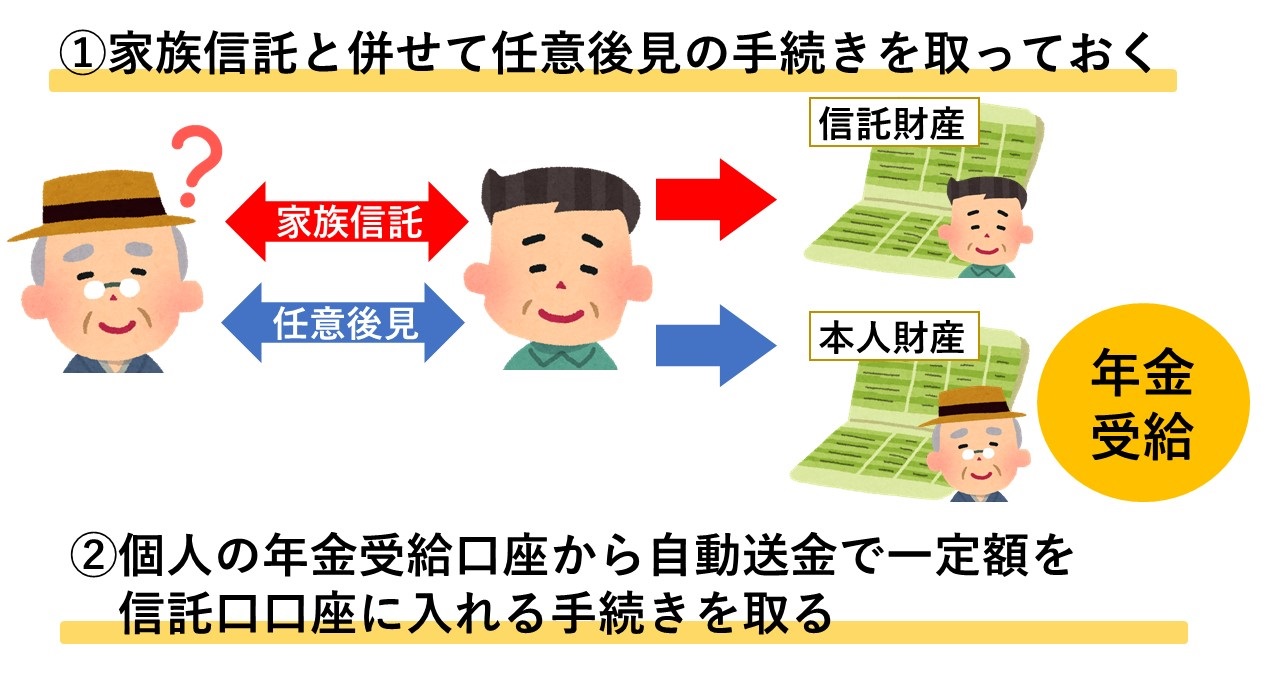

7-3.年金は家族信託の信託口口座で受給できるのか?

ここで注意したいのは信託口口座を親の年金受給口座として使用できるのか?ということについてですが、これはできません。

年金を受給する権利はその人の一身専属権になるので権利自体を信託財産として任せることはできないからです。年金事務所の運用としても受給口座は年金受給者自身の個人口座である必要があります。法定後見人以外の名前が入っている口座は受給口座としては認められません。

すると、家族信託をしても年金口座については、信託契約外の財産になるので、管理ができず認知症になったら入出金が難しくなってしまいます。年金を介護費や医療費に充てたい方も多いでしょう。

解決方法としては、2つが考えられます。

自動送金には手数料が掛かる点、金融機関によっては自動送金サービスの期間を設けている所もある点、信託口口座に対し年金受給口座からの自動送金手続きが不可能な金融機関もある点など事前に確認が必要です。

7-4.家族信託でローン付き不動産の信託・将来の借入を想定しているか?

信託財産とする収益不動産に住宅ローンなど担保権がついている場合

家族信託で賃料収入から毎月のローンの返済を行なうとすると、信託口口座銀行と担保権者(銀行)が同じであるとスムーズです。ローン借り換えも検討の一つです。

将来的に信託財産である土地や金銭を活用して建物を建設・購入し住宅ローンなど借入を受けたい場合

家族信託で借入を受けたい銀行で信託口口座を開けることがポイントです。賃料収入口座とローン返済口座が別々になると送金手続きが必要になりますし、銀行が認めない可能性もあります。

借入を予定しているとしたら、口座開設予定の銀行が信託不動産の借入対応が出来るのかを確認する必要があります。

現在、信託口口座の開設できる銀行・信用金庫では信託時の借入に対応している銀行が多いので、あまり心配は必要ないように思えますが、事前に確認しておくと安心ですね。

7-5.その他チェック事項

その他、口座開設時に確認する大切な事項については、受託者固有の財産と信託財産の分離機能があるかどうか、です。

信託口口座といいながらも、普通口座と変わらない屋号口座扱いとしている金融機関もあります。受託者固有の財産と同一とされると、受託者が委託者より先に他界した場合や受託者個人が破産した場合などには、委託者の信託財産とはみなされず、受託者個人の財産として取り扱われる金融実務上のリスクがあるので注意が必要です。

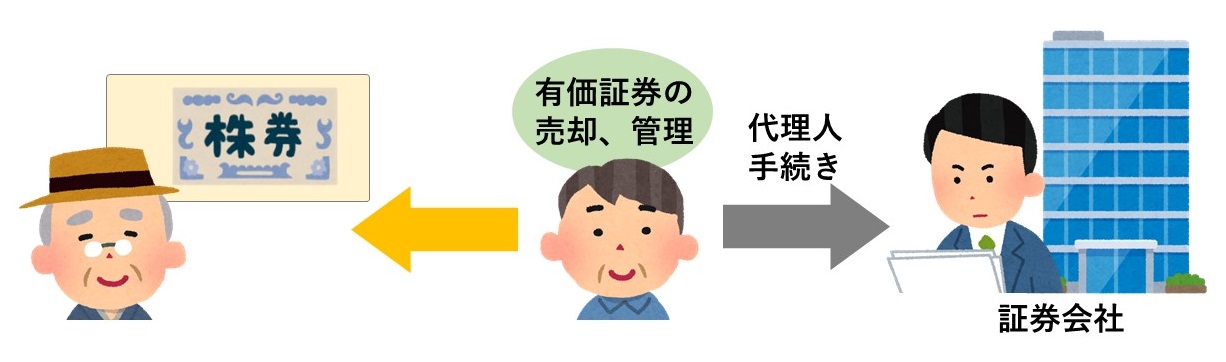

8.家族信託で株式・有価証券もある場合の信託口口座はどこで開けるべき?

有価証券とは株式、債権、投資信託等を指します。個人の方でも証券会社を通じて株式を保有している方も多いと思います。

「今が高値で売り時なのに認知症になってしまって株式が売却できない。」「相続時には株式の評価が下がっているかもしれない。」投資的要素の大きい株式はより柔軟な管理が必要でしょう。

しかし、上場株式などについては家族信託の対象としては、あまり浸透していなのが現状です。それは次の3つのハードルがあるからです。

8-1.家族信託した株式の移管手続き

株式を家族信託する場合、証券会社の信託口口座に口座を開設する必要があります。家族信託に対応している証券会社は少なく3社程です。よって、現在保有している証券会社に信託口口座がなければ株式を移す必要があります。

この移管手続きの際は手数料が基本的に発生します。証券会社によっては移管先で最終的に手数料のキャッシュバックもしているようですが、金銭の振込みのように簡単に移すことができません。

8-2.家族信託した株式取引の手数料

証券会社は取引手続きによって手数料割引制度があります。人件費がかからないインターネット取引なら手数料を数十パーセント割引するなどが該当します。

信託口口座における株式注文取引はインターネット取引に対応していない証券会社がほとんどです。対面取引や電話取引になるので手数料が通常どおりかかってしまいます。

8-3.家族信託した有価証券の税務手続き

家族信託による信託口口座の種類は証券会社がいう一般口座にあたり、上場株式等の譲渡所得・配当所得・利子所得に係る確定申告を自分で行う必要がでてきます。それに比べ、家族信託をしない場合には特定口座(源泉徴収あり)を利用することができ、その場合にはそれらの計算を証券会社が計算し税務申告をしてくれます。また、受託者は、確定申告とは別に「信託の計算書」「信託の計算書合計表」を、毎年1月31日までに税務署長に提出する必要があります。

このように株式を信託し、個人の特定口座から信託口口座に変えた場合は税務申告の取り扱いが特定口座から一般口座へと変わるので注意が必要です。

上記の3つのハードルをクリアできれば株式を信託するという選択肢も考えていきたいですね。

一方、親の株式を管理する手段として証券会社には代理人手続きがあり、届出を出すことで口座名義人と同じ権利を代理人に与える手続きが出来ます。こちらを考えてみてもいいでしょう。

但し、証券会社側から書面や電話で意思確認をする必要があるので、口座名義人の方の意思能力があるうちに手続きすることが必要です。

上場株式など有価証券を信託するための信託口口座については、下記の記事で詳しく解説していますので、参照してみてください。

9.どんな形で預金や株式を家族信託で管理できるか、無料相談受付中

当サイトでは、どんな形で預金や株式を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託での信託口口座や信託専用口座による管理方法など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

10.動画解説|銀行の家族信託とは?一般の家族信託の違い

11.まとめ

本記事は、家族信託を行う際の銀行の選び方を解説しました。内容をまとめると以下のようになります。

- 一般的な家族信託とは、家族間で財産管理を任せる仕組みである

- 銀行など金融機関が提供する”家族信託サービス”は金融機関が受託者として金銭を管理するサービスであり、家族間で財産管理を行う”家族信託”とは内容が異なる

- 家族信託で信託した金銭を管理する口座としては、信託口口座と信託専用口座の2種類がある

- 家族信託で信託口口座を開設すれば、親が認知症になっても財産管理を継続できるほか、受託者死亡および破産、差し押さえのリスクを回避できる

- 信託口口座を開設する際は、金融機関ごとに取り扱いが異なるので事前確認が必要

あなたにとってピッタリな信託口口座はどこの口座でしょうか?いろんな方にいろんな財産の構成があり、一人として同じ方はいません。

置かれた家族状況や資産構成の中で一番いい形で信託の仕組みを考え、財産管理できる仕組みを作ってみてください。

.jpg)

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士