家族信託を検討するにあたり、「遺留分対策」について質問をもらう機会があります。例えば、父の死後、母のお世話をしている長男が母の認知症対策のために家族信託を検討しています。しかし、母には、素行の悪い次男がおり、母も長男も次男に財産の管理、運営の権利も相続財産も渡したくないと考えています。

その場合、信託契約上では、全財産を「信託財産」として、母の死亡後にその財産すべてを長男に帰属させることも可能ですが、別の論点として、民法で定める遺留分侵害額請求の対象になるのか、ならないのかといった問題がでてきます。2024年3月10日時点では、この問題についての最高裁判所の判例はありません。ただし、地裁レベルで過去、家族信託と遺留分の問題が取り上げられた事件があります。

今回の記事のポイントは下記の通りです。

- 生命保険の死亡保険金と家族信託の受益権は「みなし相続財産」と判断されるため、民法上は相続財産ではないが、相続税法上はみなし相続財産とされる

- 生命保険の死亡保険金は遺留分の対象とならないが、家族信託は遺留分侵害額請求の対象となる可能性がある

- 家族信託だけでは遺留分対策とはならないことに注意が必要

- 家族信託では一次相続は遺留分の対象となるが、二次相続では遺留分の対象とならないという見解が通説である

- 生命保険や生前贈与、家族会議など遺留分対策として認められている方法を併用し検討をしていくと効果的

今回の記事では、家族信託と遺留分の関係、そして、東京地裁判決の内容と家族信託をする際に検討しておきたい対策について解説します。

目次

1.遺留分とは

遺留分とは、法定相続人が保証される最低限の相続分のことであり、これは配偶者、子ども(代襲相続人を含む)、及び直系尊属が有する権利です。兄弟姉妹には遺留分はありません。

この制度は、被相続人の遺言による自由な遺産の配分が可能である相続の中で、相続人が最低限の相続財産を受け取ることができる権利として認められています(民法1042条)。

遺留分権利者が自分の保証された最低限の相続分を確保するためには、遺留分侵害額請求をすることができます。これは、たとえ遺言で「愛人に全財産を譲る」とされた場合であっても、配偶者や子どもなどの権利者が自身の最低限の取り分を確保できるようにするためのものです。

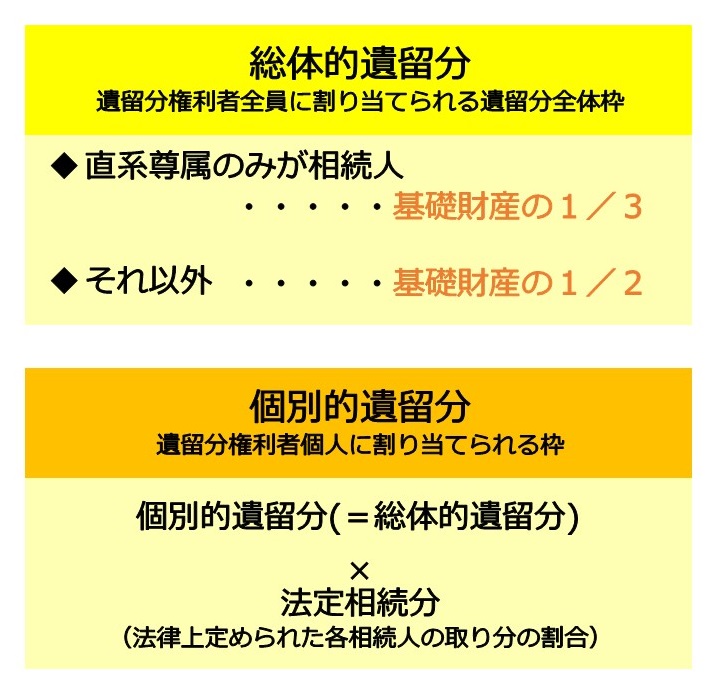

1-1.遺留分の割合

遺留分には「総体的遺留分」と「個別的遺留分」の二種類があります。総体的遺留分は、相続人全体で有する遺留分です。直系尊属のみが相続人である場合に相続財産の3分の1、それ以外の場合は2分の1が遺留分の対象となります。各相続人の個別的遺留分は、総体的遺留分に対して、各相続人の法定相続分の割合を掛けて算出されます。

遺留分は、故人の遺志を尊重すると同時に、相続人が最低限保護されるべき経済的基盤を確保するための重要な制度です。

1-2.遺留分侵害額請求

遺留分侵害額請求とは、被相続人が財産を遺留分権利者以外に贈与又は遺贈してしまい、特定の相続人(遺留分権利者)が遺留分に相当する財産を受け取ることができなかった場合、贈与又は遺贈を受けた者に対し、その侵害額に相当する金銭の支払を請求することできる権利です。

遺留分侵害額請求の対象は、相続財産です。ここで問題となるのが、家族信託をした財産が、相続財産として遺留分侵害額請求になるのか、ならないのか、という点です。

2.生命保険の死亡保険金と家族信託の受益権はみなし相続財産

家族信託とは、生前に指定の財産を「信託財産」と設定し、受託者が財産管理していく制度です。家族信託後は、家族信託をした本人(委託者兼受益者)は受益権を持つものの、本人死亡後の受益権が相続財産に含まれないのであれば、そもそも、遺留分問題も考える必要はありません。では、果たして受益権は相続財産に含まれるのでしょうか?

2‐1.みなし相続財産とは

突然ですが、「みなし相続財産」という言葉を聞いたことがありますか?

みなし相続財産とは、「相続開始時点で被相続人が不動産、預貯金などのように財産として所有していないが、相続を原因として相続人が受け取ることになった財産」のことを言います。結論からいうと、生命保険と家族信託における受益権は「みなし相続財産」です。

2-2.生命保険の死亡保険金

死亡を契機とする死亡保険金は、被保険者(=被相続人)が支払っていたものではありますが、保険会社に請求し、そのまま受取人(相続人)の固有財産となります。ですから、相続開始時、相続人の相続財産と判断されません。そのため、相続人全員による遺産分割協議をしなくても生命保険の受取人が死亡保険金を受け取ることができます。

死亡を起因とするの財産の取得は、生命保険の死亡保険金については相続税法第3条で相続又は遺贈により取得したものと考え、みなし相続財産として相続税の課税対象となり、それは以下の条文で定められています。

相続税法

(相続又は遺贈により取得したものとみなす場合)

第三条 次の各号のいずれかに該当する場合においては、当該各号に掲げる者が、当該各号に掲げる財産を相続又は遺贈により取得したものとみなす。この場合において、その者が相続人(相続を放棄した者及び相続権を失つた者を含まない。第十五条、第十六条、第十九条の二第一項、第十九条の三第一項、第十九条の四第一項及び第六十三条の場合並びに「第十五条第二項に規定する相続人の数」という場合を除き、以下同じ。)であるときは当該財産を相続により取得したものとみなし、その者が相続人以外の者であるときは当該財産を遺贈により取得したものとみなす。

一 被相続人の死亡により相続人その他の者が生命保険契約(保険業法(平成七年法律第百五号)第二条第三項(定義)に規定する生命保険会社と締結した保険契約(これに類する共済に係る契約を含む。以下同じ。)その他の政令で定める契約をいう。以下同じ。)の保険金(共済金を含む。以下同じ。)又は損害保険契約(同条第四項に規定する損害保険会社と締結した保険契約その他の政令で定める契約をいう。以下同じ。)の保険金(偶然な事故に基因する死亡に伴い支払われるものに限る。)を取得した場合においては、~~以下省略

2-3.家族信託の受益権

家族信託後の財産は、受託者が管理する信託財産となります。財産管理を託した委託者は受益権を取得し、受益者となることが一般的な家族信託の仕組みです。家族信託の受益権については、相続税法第9条の2で下記のように規定されています。

相続税法

(贈与又は遺贈により取得したものとみなす信託に関する権利)

第九条の二

2 受益者等の存する信託について、適正な対価を負担せずに新たに当該信託の受益者等が存するに至つた場合(第四項の規定の適用がある場合を除く。)には、当該受益者等が存するに至つた時において、当該信託の受益者等となる者は、当該信託に関する権利を当該信託の受益者等であつた者から贈与(当該受益者等であつた者の死亡に基因して受益者等が存するに至つた場合には、遺贈)により取得したものとみなす。

4 受益者等の存する信託が終了した場合において、適正な対価を負担せずに当該信託の残余財産の給付を受けるべき、又は帰属すべき者となる者があるときは、当該給付を受けるべき、又は帰属すべき者となつた時において、当該信託の残余財産の給付を受けるべき、又は帰属すべき者となつた者は、当該信託の残余財産(当該信託の終了の直前においてその者が当該信託の受益者等であつた場合には、当該受益者等として有していた当該信託に関する権利に相当するものを除く。)を当該信託の受益者等から贈与(当該受益者等の死亡に基因して当該信託が終了した場合には、遺贈)により取得したものとみなす。

家族信託で受益権が受益者の死亡により相続税が課税されるタイミングは、信託契約の定めにより、①受益者の死亡により第二受益者が受益権を取得する時点(相続税法第9条の2第2項)と②受益者の死亡により信託が終了し、帰属権利者が受益権を取得する時点の2つがあります。

いずれも、相続税法第9条の2において第二受益者又は帰属権利者の信託受益権の取得は、信託契約で定めた固有の財産として、みなし相続財産の取り扱いがされています。相続税法上、受益権はみなし相続財産となるので、相続税の対象となります。

家族信託の受益権は、信託契約で定めた第二受益者又は帰属権利者が当然に取得するため、死亡保険金と同じく民法上の相続財産に含まれず、遺産分割協議をする必要がありません。

このように、生命保険に死亡保険金と家族信託の受益権は相続と相続税において同様の取り扱いがされています。

3.死亡保険金と信託受益権は遺留分の対象になる?

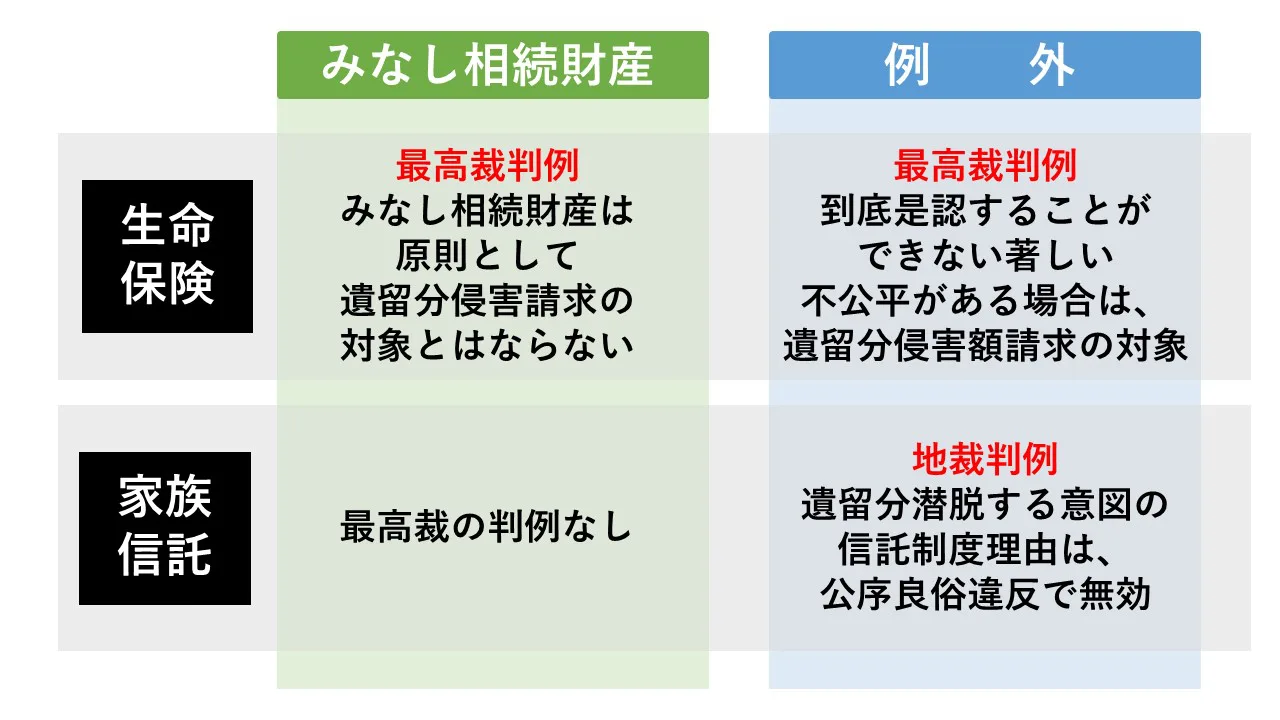

家族信託後の受益権が、遺留分侵害額請求の対象となるかどうかは、2024年3月時点においては、最高裁の判例で結論はでていません。それでは、同じ「みなし相続財産」である生命保険ではどのような取り扱いとされているのでしょうか?以下、詳しく解説します。

3-1.生命保険と遺留分

この点、生命保険については、みなし相続財産は原則として遺留分侵害請求の対象とはなりません。ここで、参考となるべき最高裁の判例があります。

被相続人を保険契約者及び被保険者とし,共同相続人の1人又は一部の者を保険金受取人とする養老保険契約に基づき保険金受取人とされた相続人が取得する死亡保険金請求権は,民法903条1項に規定する遺贈又は贈与に係る財産には当たらないが,保険金の額,この額の遺産の総額に対する比率,保険金受取人である相続人及び他の共同相続人と被相続人との関係,各相続人の生活実態等の諸般の事情を総合考慮して,保険金受取人である相続人とその他の共同相続人との間に生ずる不公平が民法903条の趣旨に照らし到底是認することができないほどに著しいものであると評価すべき特段の事情が存する場合には,同条の類推適用により,特別受益に準じて持戻しの対象となる。

引用:最高裁判所HP

上記のとおり、遺言で定めた財産と異なり、生命保険金は受取人固有の財産であり、原則、遺産分割、遺留分侵害額請求の対象とならないのです。(最判平成16年10月29日)。

ですから、死亡保険金を除いた相続財産に対して、遺留分を請求することになります。しかし、例えば相続財産のほとんどを死亡保険として特定の相続人に渡すといった到底是認することができない著しい不公平がある場合は、遺留分侵害額請求の対象になるので、やり過ぎは注意です。

相続対策としての生命保険の活用方法については、下記の記事で解説しています。

3-2.家族信託と遺留分

家族信託の受益権については、生命保険の死亡保険金におけるみなし相続財産の考え方と同様に遺留分侵害額請求の対象とならないと解釈することもできます。しかし、結論から言うと、明確な最高裁の判例があるわけではなく確定していません。

東京地方裁判所平成30年9月12日判決では、信託受益権を遺留分の対象とすることが述べられています。ただし、この判決は控訴され控訴審では和解となっており、最終的な司法判断は下されていません。しかし、生命保険の死亡保険金とは異なり、裁判所の判断では、家族信託の受益権は遺留分の対象になる可能性があるということは認識しておくべきです。

東京地裁平成30年9月12日判決

この判決の内容においての注目点は下記の部分です。

- 経済的利益の分配が想定されない部分は、遺留分潜脱目的であり公序良俗違反

- 遺留分の対象は受益権

遺留分潜脱目的であり公序良俗違反

本判決文では下記の内容が記されています。

本件信託のうち、経済的利益の分配が想定されない不動産(自宅・山林等)を目的財産に含めた部分は、遺留分制度を潜脱する意図で信託制度を利用したものであって、公序良俗に反して無効であるというべきである。

まず、注目すべきは「遺留分制度を潜脱する意図の信託制度利用は、公序良俗違反で一部無効」としている部分です。本判決は、家族信託の内容が、遺留分権利者が期待できる経済的利益を得ることができない(遺留分制度潜脱目的)ものであるとして、遺留分制度の潜脱を裁判所が公序良俗違反による一部無効の理由にしています。

生命保険でも、最高裁の平成16年判決では、相続対策としてやり過ぎ(到底是認できない)の生命保険の加入は相続財産への持ち戻しの対象となる結果、遺留分請求の対象となると言ってます。

受益権が遺留分の対象となる

同判決では、遺留分の対象となるのは、信託財産自体ではなく、その信託財産によって生じる受益権であるという点も示しています。裁判所は、信託契約による財産の移転が目的の達成を目的とした形式的な所有権の移転にすぎないと判断し、実質的に移転される受益権こそが遺留分の対象となるとの見解を示しました。

この判決はすでに述べたように、控訴審において和解に至ったため、控訴審の判断がどうであったかは明確ではありません。この第一審である東京地裁判決は控訴審での和解により、効力は消滅しています。しかし、信託契約が結ばれ、その後遺留分請求がなされる場合には、この裁判事例が重要な参考材料となる可能性があります。

4.家族信託を利用した遺留分対策方法

これまで述べたように、生命保険のように死亡時に支払われる死亡保険金は相続税計算でみなし相続財産とされますが、これは保険契約に基づくものであり、遺留分の請求対象外として確立しています。

そのため、家族信託の特徴と遺留分の取り扱いを考慮した上で、遺留分対策を検討する必要があります。

4-1.通説における一次相続と二次相続の遺留分

家族信託については、参考となる司法判断は、先ほど述べた東京地裁判決のみの状況であり、遺留分の対象となるか、ならないかは、未だ確定しておらず、最終的な判断は、最高裁判所の判決を待つしかありません。しかし、一般的には、多くの専門家の意見では、一次相続では遺留分が発生し、二次相続以降では遺留分が生じないという見解が多く、通説となっています。

一次相続における遺留分

家族信託を用いた相続では、委託者が自身の財産を指定の受益者に承継させることができます。家族信託では契約の定めにより、委託者本人死亡で信託を終了させることも、次の第二受益者、第三受益者という形で指定して委託者死亡後も家族信託を続けることもできます(受益者連続型信託)。

例えば、委託者父が自身の財産を信託契約により、長男に承継させた場合、もう一人の子である次男は長男に対して遺留分の請求を行うことができるというのが通説です。このように、一回目の受益権承継においては、遺留分請求が可能というのが一般的な解釈です。

二次相続以降の遺留分

家族信託が第二受益者以降(二次相続以降)までの指定を含む場合には、その後の承継において遺留分が発生するかどうかが注目されます。

例として、委託者が長男を第二受益者とし、長男の子、すなわち委託者の孫を第三受益者と指定した場合、この後継遺贈型の信託により、長男から孫への二次相続時には遺留分が発生しないというのが一般的な見解です。長男に配偶者やほかに子がいたとしても、配偶者やほかの子は第三受益者である孫に対して遺留分の請求はできないという結論になります。

通説においては、委託者を起点として受益権の承継が完了していると考えられており、一次相続では受益権は遺留分の対象となりますが、二次相続以降は対象とはならないと解釈されています。

家族信託では、一次相続対策に注意して設計することが必要

家族信託は二次相続以降は対象とならないと考えられているため、遺留分対策が必要な部分は一次相続です。ただし、家族信託を遺留分回避の手段として利用する際には注意が必要です。

信託契約が遺留分回避を目的として結ばれたと判断された場合、東京地裁判決のように信託契約そのものが公序良俗違反により無効になるリスクがあります。また、司法の判断は変わる可能性があるため、最終的な解釈は法律の専門家に相談することが重要です。

4-2.家族間の合意がない場合は、全財産を家族信託にしてはいけない

認知症などの将来的な判断能力の低下に備え、委託者が自分の全財産を家族信託の形で管理しようと考えるのは自然なことです。全財産を家族信託の信託財産とすることで、円滑な資産管理と資産承継が期待できるという利点があります。しかし、家族間の合意がなく、全財産を家族信託にしてしまうと、ほかの相続人から遺留分侵害額請求されてしまうリスクが発生してしまいます。

そこで、遺留分対策の観点から、家族間の合意が得られない家族信託では、全財産ではなく、遺留分を侵害しない範囲で信託財産を設定するという方法も選択肢となりえます。

4-3.遺留分対策としての生命保険と生前贈与の活用

遺留分の侵害に対する請求は、最終的に金銭での解決を迫られる場合が多く、請求を受ける側が必要な資金を用意できない場合、信託財産の一部を売却することで対応しなければならないことがあります。これは、家族信託を通じて達成しようとした目的が損なわれる原因となり得ます。

このような状況を避けるため、生前贈与や生命保険を活用して、遺留分請求に備えた資金を信託財産外で準備しておくことがおすすめです。先述した通り、生命保険は特に効果的であり、保険金受取人に指定された者は、その金銭を個人的な財産として保有することができ、これは遺産分割や遺留分の対象とはなりません。

この方法により、遺留分侵害額請求が行われた際にも、信託財産を守りつつ、請求に対応するための資金を確実に提供することが可能です。生前贈与により相続時における財産の一部を事前に移転することも有効な戦略であり、これらの方法は、家族信託の計画において重要な検討事項となります。

4‐4.家族信託実行前に家族会議を行う

遺留分侵害額請求が生じる状況は、往々にして家族信託が相続人の一部に知られずに進められたり、相続人全員の合意が得られていない場合に起こります。委託者が遺留分を侵害する内容の家族信託を設定する理由について、開かれた場で全員が理解し合うことができれば、遺留分侵害額請求をされるリスクを大きく低減させることができます。

不満を持つ相続人がいる場合でも、生前贈与などを通じて事前に適切な対策を講じることが可能です。家族信託においては、事前のコミュニケーションが極めて重要であり、遺留分を侵害する内容の信託契約であっても、その背後にある委託者の意図や相続人各自の想いを共有し、理解することが不可欠です。

一方で、遺留分を減らしたいと考える特定の相続人に対して、家族会議が円滑に進まないことも予想されます。そのような場合には、親側がしっかりとした意見を持ち、必要に応じて専門家を交えることも検討すべきです。親が十分な気力や体力を持ち合わせていない状況や、もともと強い意見を述べることが難しい家庭では、第三者の介入が解決策となることもあります。

5.どんな形で家族信託の仕組みをつくることができるか、無料相談受付中

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

遺留分対策を考慮した家族信託、任意後見、生前贈与の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

6.動画解説|家族信託と遺留分

7.まとめ

- 生命保険の死亡保険金と家族信託の受益権は「みなし相続財産」と判断されるため、民法上は相続財産ではないが、相続税法上はみなし相続財産とされる

- 生命保険の死亡保険金は遺留分の対象とならないが、家族信託は遺留分侵害額請求の対象となる可能性がある

- 家族信託だけでは遺留分対策とはならないことに注意が必要

- 家族信託では一次相続は遺留分の対象となるが、二次相続では遺留分の対象とならないという見解が通説である

- 生命保険や生前贈与、家族会議など遺留分対策として認められている方法を併用し検討をしていくと効果的

家族信託は、委託者と受託者の2人がいれば契約できる制度です。ですから、あまり仲が良くないご家族間であれば、その方に家族信託を活用したことを言わずに、特定の子だけが財産管理をして相続するという考え方も出てくるでしょう。

遺留分を巡る家族間の不和は悲しい結果を招きかねません。財産分配が不均等であっても、親がどのような思いで資産を遺すのかを説明し、相続人同士の理解と尊重を促すことが、長期的な家族の絆を保つためには不可欠です。家族会議を通じて、遺留分問題を適切に管理し、家族間の信頼と理解を深めることが、円満な相続の鍵です。

しかし、ご家族で円満に相続が実現できるのは、ご両親が生前に承継方法をご家族と一緒に考えられる今しかありません。家族信託を契機に専門家を交えながら家族会議を開き、ご家族全員が納得いくような相続をしていくことをオススメします。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士