遺言の代わりに家族信託を活用したい、そういった相談を受けることがよくあります。一般的な制度である遺言と比較して家族信託を検討するというケースが増えてきています。

家族信託を活用すると、契約で定めた帰属権利者に遺産分割協議をすることなく、信託した財産を帰属させるという機能があります。家族信託を利用すれば、法定相続人間で争いがあり、遺産分割協議を行うのが難しいというご家庭でも信託契約で定めた者に財産を帰属させることができます。また、遺言を作成した場合も、家族信託と同じく、相続人間の遺産分割協議をすることなく、遺言で定めた受遺者に対し財産を相続、遺贈することができます。

このように、家族信託、遺言ともに資産承継対策として活用ができます。

そのため、最近では家族信託を遺言の代わりに利用するといった事例も増えてきています。本当に遺言の代わりに家族信託を活用していいのかについては、検討が必要です。

今回の記事では、家族信託と遺言の違い、メリットデメリットを踏まえて、どちらがよいのか判断基準を解説します。

目次

1.家族信託と遺言の違いとは

家族信託と遺言は、財産の承継ができる方法です。これらは資産承継という面では、一見似ていますが、その効果や利用方法などは大きく異なります。以下で詳しく解説します。

1-1.どちらも相続時の資産承継先を指定できる

家族信託と遺言はどちらも、資産の承継先を指定する方法ですが、それぞれに異なる特徴と仕組みがあります。

家族信託の場合

家族信託をすると、信託契約で定めた財産は受益権となり、受益者が受益権を取得します。一般的には財産を管理することを委ねた本人(委託者)が受益権を取得し、受益者となり、受託者が財産管理します。信託契約期間中は受託者が信託財産を取得し、受益者のために信託財産として管理したうえで、受益者他界後、受託者が信託契約で定めた帰属権利者に残った信託財産を引き渡すという仕組みです。そのため、家族信託では資産承継先を決めることができるという特徴があります。

遺言の場合

遺言によっても承継先を指定することができますが、遺言者が亡くなるまで財産は遺言者自身が所有し続けます。死亡後、遺言に指定された相続人や受遺者が財産を相続または遺贈されます。

簡単に言えば、家族信託は信託期間中に受託者が財産を管理し、遺言は遺言者が亡くなるまで財産を自分で管理するという点で異なります。どちらの方法も、財産の最終的な承継先を決定する機能があります。

1-2.家族信託だけが二次相続時の資産承継先を指定できる

家族信託と遺言は、どちらも本人他界後の資産の承継先を指定できる手段です。しかし、二次相続、つまり自分の死後さらにその後の相続、において、資産の行き先を確実に指定できるのは家族信託のみです。

家族信託には受益者連続型信託という特則が使える

家族信託には「受益者連続信託」という、信託法上の特則を活用できる特徴があります。この特則を使うことで、「自身が亡くなった後には受益権(≒信託財産)を妻に渡し、その後、妻が亡くなった場合は長男に渡す」「障害がある長男が亡くなった後、受益権(≒信託財産)を次男に渡す」といった具体的な指定が可能です。資産承継されるのは、財産そのものではなく、受益権です。受益権を有する受益者が実質上の信託財産から利益を受ける者なので、数世代にわたる資産承継先の指定ができることになります。

遺言では二次相続先指定ができない

対照的に、遺言では二次相続先を確実に指定することはできません。例えば、「夫婦でどちらか一方が亡くなった場合に、生存する配偶者が相続し、その後、長男に相続させたい」といった希望を有する場合、両方が各々遺言を作成する必要があります。しかしこの場合も、一方が財産を相続した後に、相続した人が遺言を変更してしまった場合、元の計画が崩れてしまいます。

そのため、数世代にわたる資産承継先を確実に指定したい場合には、家族信託が有効な選択肢といえるでしょう。

1-3.家族信託だけが財産管理をできる

家族信託と遺言の最大の違いは、生前の財産管理の部分です。

家族信託には財産管理機能がある

家族信託は、もともと財産の管理を受託者に託すことを主目的としています。この制度を用いれば、認知症やその他の判断能力の低下によって自身が財産を管理できなくなった場合でも、指定した家族がその財産を適切に管理することが可能です。

遺言では財産管理ができない

遺言は遺言者が死亡した後でしか効力が発生しないため、生前には家族でも財産の管理はできません。認知症による判断能力の低下があった場合、成年後見制度を用いない限り、財産に対する多くの行為(銀行口座の使用、不動産の売買や修繕など)が制限されます。

成年後見制度自体も、家族信託と比較すると自由度が低いと言えます。この制度には「任意後見」と「法定後見」の2つのタイプがありますが、後見人は通常、裁判所や専門家によって決定される場合が多いです。そのため、家族が財産を自由に管理するには制限が多く、状況によっては家庭裁判所に申立てを行う必要があります。

このように、家族信託と遺言では、効力が発生するタイミングも異なります。家族信託は契約の自由に基づき、当事者が望む時点から効力を発生させることができます。一方で、遺言は遺言者が亡くなるまで、その効力は発生しません。

認知症などにより将来的に財産管理が困難になる可能性を考慮すると、家族信託が最も柔軟かつ確実な方法で財産を管理できる選択肢であると言えるでしょう。

1-4.家族信託は本人のみで変更・撤回できない仕組みが作れる

家族信託と遺言は、資産承継に関して共通の機能を持つかもしれませんが、その制度自体と変更や撤回にかかるルールは大いに異なります。

遺言は本人の意思で変更、撤回ができる

遺言の場合、その内容は遺言者一人の意志によって決まります。従って、遺言者が後から気が変わった場合、法的な手続きに基づいて遺言を自由に変更または撤回することができます。

家族信託は変更・撤回のルールを信託契約で定められる

家族信託は契約に基づく仕組みです。そのため、信託契約の変更や撤回は原則、委託者、受託者、受益者の全員の合意が必要です。また、家族信託の契約の条項の定め方によっては、受益者だけ、または受託者と受益者の合意だけで変更や撤回が可能な設定もできます。

このように柔軟な設定が可能なので、遺言と同じように受益者一人だけで変更や解除ができるような仕組みも作れますし、逆に契約当事者の合意が必要とすることで、変更や撤回をより厳格に制限することもできます。

このように遺言者単独の意志によって簡単に内容が変更されうる遺言とは対照的に、家族信託は多様なニーズや状況に合わせて変更や撤回の仕組みを設計することが可能です。

2.家族信託と遺言、どちらが優先される?

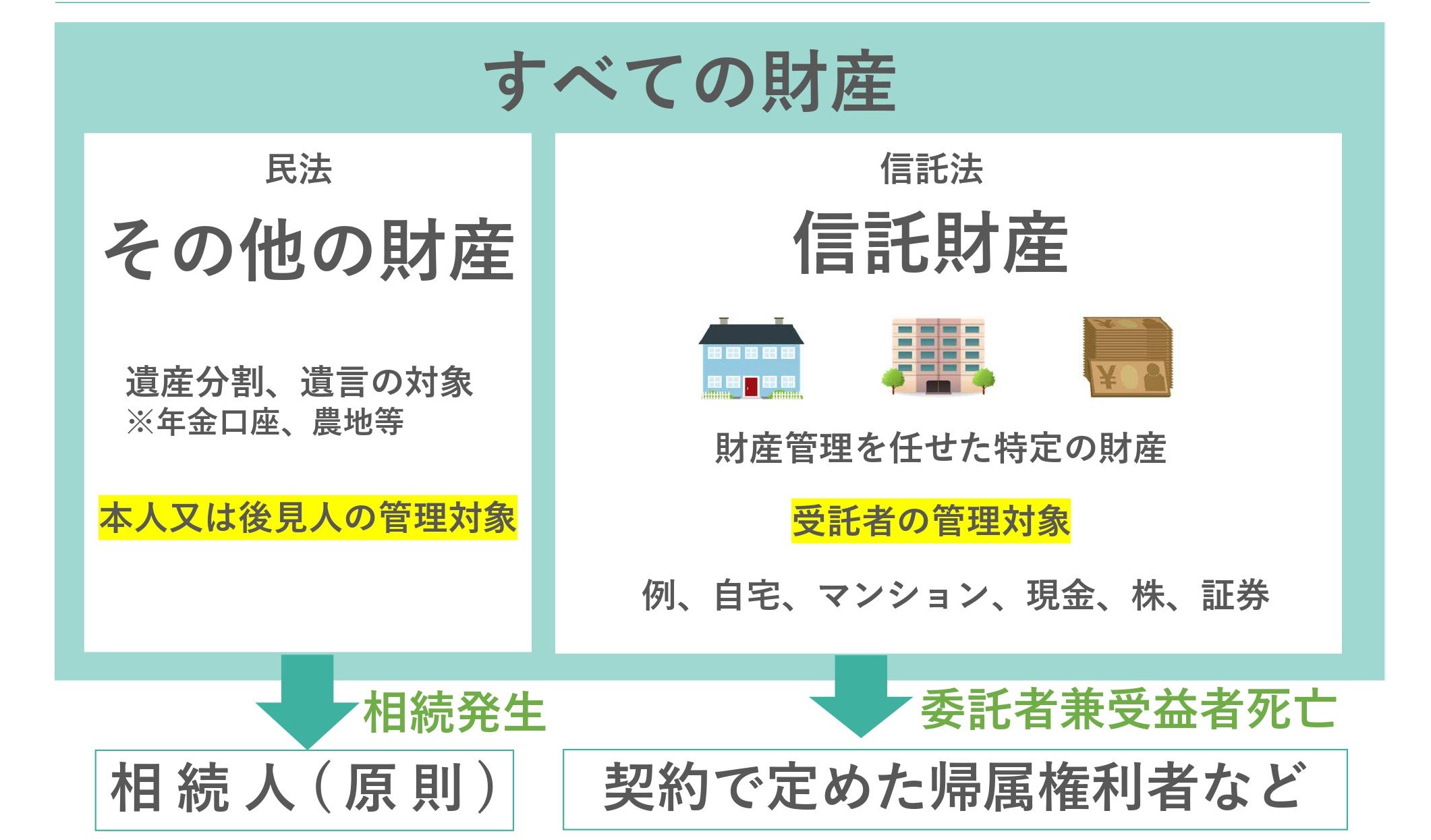

家族信託と遺言は、互いに独立した法的手段であり、併用することができます。家族信託は特定の財産に対する財産管理と資産承継方法を定める方法であり、遺言は死亡時に適用される全財産に関しての資産承継先を定める方法です。

では、信託契約で定めた財産と遺言で定めた財産がある場合、どちらが適用されるのでしょうか?

2‐1.家族信託が遺言に優先する

家族信託は特定の財産にのみ適用されます。信託契約により信託財産とした財産は、本人名義の財産ではなく、受託者名義の信託財産となります。そのため、信託された財産は、本人の財産ではないため、遺言の対象外の財産となります。遺言の効力は信託財産に及ばず、家族信託が優先することになります。

これは、信託契約作成前に作った遺言でも、信託契約作成後につくった遺言でも同じ扱いです。例えば、「自宅を信託し、信託終了後は長男が取得する」という信託契約と「自宅を次男が相続する」という遺言があった場合、その作成の順序に関わらず、信託契約が優先され長男が自宅を取得することになります。

家族信託をした信託財産は信託契約の定めにより資産承継されます。信託されていない、その他の本人名義の財産については、遺言での資産承継先の指定が有効です。

2-2.家族信託をしていない財産については遺言が有効

家族信託の制度は非常に便利ですが、その対象となる財産は「信託財産」に限られます。信託財産以外のものについては、通常の相続法が適用されます。

信託していない財産については、遺産分割協議が必要

信託できない財産としては、農地や借地権などがあります。また、いくつかの財産については、信託ではなく本人が直接管理を継続したいという場合も考えられます。家族信託によって一部の財産(特に高額なもの)が特定の相続人に移された場合、残りの財産については遺産分割協議が必要です。この協議がスムーズに進まない場合、相続人間での対立や揉め事が起こる可能性があります。

遺言併用により信託していない財産の承継先を指定できる

遺産分割の問題を考慮すると、信託していない財産については、その承継先を明確にしておくために遺言書を作成しておくことを検討すべきです。遺言により、信託財産以外の財産の問題を事前にクリアにすることができ、相続人間のトラブルを未然に防ぐことができます。

遺言書と家族信託は相補的な対策として機能させることができます。特に、信託で扱いにくい財産や遺産分割協議における対立を避けるためにも、遺言書の作成が非常に有用です。

そのため、信託財産以外についての資産承継先を決めておく必要がある場合には、遺言の作成も検討しましょう。

2-3.家族信託の受益権を遺言の対象にすることもできる

家族信託は資産を承継する手段として注目を集めていますが、その受益権がどのように相続されるかは、信託契約の内容によって大きく変わります。

信託契約で財産帰属先、受益者連続型信託を定めた場合

一般的に、信託契約においては、受益者(例.父)の死後にその受益権がどう扱われるか、明確に定めます。これまで述べてきた通り、例えば、「受益者死亡による信託終了後の帰属先として子」や受益者連続型信託を活用して「第二受益者母、第三受益者子」のような定めがある場合、その定めに従い資産又は受益権は承継されていきます。

信託契約で財産承継先を定めず、受益権を相続財産とした場合

信託契約で、財産帰属先や受益者連続型信託の定めのような特別な定めを設けず、受益者の受益権を金銭や株と同じような財産として取り扱った場合には、受益権は受益者が死亡した際に、その人の通常の相続財産として相続されることになります。

受益権はそもそも、売買・贈与も可能なため、通常の財産と同じく相続財産として取り扱うことも可能です。このようなケースでは、受益権の承継先を遺言で指定することが可能になります。

このような家族信託と遺言を適切に組み合わせることで、より柔軟な資産承継が可能となります。ただし、家族信託は仕組みが複雑なため、自分一人でやろうとする、と思わぬところで税金が発生する場合があり、資産承継が上手くいかない可能性があります。専門家と相談しながら家族信託の設計をしていくことがおススメです。

3.家族信託と遺言の費用

家族信託と遺言は自分で作成すれば、実費のみで作成することができます。しかし、法務税務上のリスクや運用面などを考えると、専門家に頼んで作成するのが一般的です。また、家族信託、遺言は自筆やパソコンでつくることもできますが、法律的にリスクが少ないものを作成するために、実務上、公正証書で作成することがほとんどです。

ここでは、公正証書で作成した場合に家族信託、遺言作成でかかる費用を説明します。

3-1.家族信託に関する費用

専門家に支払う報酬と、実費が発生します。

家族信託の専門家報酬

- 家族信託コンサルティング報酬(相場:信託財産評価額の約1.1%)

- 信託契約書の作成報酬(相場:11万円~16.5万円)

- 信託登記報酬(相場:11万円~16.5万円)

家族信託を設定する場合、専門家に依頼するといくつかの費用が発生します。まずは「家族信託コンサルティング報酬」と呼ばれるものがあります。これは、信託財産の評価額に基づいて算出されることが一般的です。相場としては信託財産評価額の約1.1%が一般的ですが、財産の総額が増えるほどその割合は低くなります。この費用は、専門家が信託の設計や運用に関するアドバイスを提供する報酬です。

次に、「信託契約書の作成報酬」と「信託登記報酬」があります。これらは一般に11万円~16.5万円とされています。信託契約書の作成報酬は、信託契約を法的に有効な形で文書にまとめる作業にかかる費用です。信託登記報酬は、その信託契約が法的に有効であることを公的に登録する手続きにかかる費用です。

家族信託の実費

- 公正証書の作成費用(相場:約3.3万円~11万円)

- 信託登記の際の登録免許税(相場:固定資産評価額の0.3%~0.4%)

実費としては、「公正証書の作成費用」と「信託登記の際の登録免許税」があります。公正証書の作成費用は、相場として約3.3万円~11万円です。この費用は、公証人が作成する信託契約書に関する費用であり、信託が法的にしっかりと設定されるためには欠かせないものです。信託登記の際の登録免許税は、固定資産評価額に基づいて計算され、相場は0.3%~0.4%とされています。

3-2.遺言に関する費用

専門家に支払う報酬と、実費が発生します。

家族信託の専門家報酬

- 遺言書作成の依頼費用 (相場:10万円~30万円(内容の複雑性や遺産額による)

遺言書を専門家に依頼する場合、その報酬はおおよそ10万円から30万円程度が相場です。この報酬には遺言の内容を整理し、遺言書を法的に適切な形に纏め上げる作業が含まれます。もし遺産が多かったり、遺言の内容が複雑な場合は、報酬は更に高くなる場合があります。

遺言の実費

- 公正証書遺言の作成費用(相場:4万円~10万円)

- 証人の日当(2名分)(相場:2万円~3万円)

- 公証人の出張費用(相場:3万円~5万円)

遺言の実費には主に、「公正証書遺言の作成費用」、「証人の日当」、そして「公証人の出張費用」が考えられます。公正証書遺言の作成費用は、一般に4万円から10万円が相場です。この費用は、公証人が公正証書として遺言書を作成する際に発生するものです。

証人の日当については、公正証書遺言を作成する際に必要な証人の費用で、一般には2万円から3万円が相場です。公証人の出張費用は、体調不良などが理由で公証役場に行けない場合に、公証人が出張して遺言書を作成する際の費用です。この費用は一般に3万円から5万円程度が相場とされています。

4.家族信託と遺言選択の判断基準

家族信託と遺言はいずれも財産を効率的に管理、移転する手段ですが、どちらが適しているかは状況によります。以下で、それぞれのケースにおいて家族信託や遺言を選ぶ際の判断基準を詳しく説明します。

4‐1.費用をかけず、財産の行き先だけを決定したい

財産管理はまだまだ自分で行えるので、財産の承継先だけを明確にしたいというだけであれば、遺言が簡単で効率的な方法です。遺言によって、死後の財産の行き先を明確にすることができます。これにより、相続において生じる可能性のある家族間のトラブルを未然に防ぐことが可能です。

また、将来的に資産承継先を変更し、財産管理をしたいといった場合には、あらためて、遺言、信託契約を作成することもできるので、まずは、自筆でコストをかけず遺言を作成する方法も検討してもよいでしょう。

4‐2.複数の世代にわたる財産の移転を計画したい

家族信託は受益者連続型信託の特則を活用して、複数の世代にわたる財産の管理や移転を柔軟に設計することができます。遺言では、次の世代までしか決めることはできません。

例えば、自分が亡くなった後には配偶者が、その後は子供が財産を継ぐといったような二次相続も綿密に計画できます。特に、後妻問題や障害を持つ子供がいる場合、このような柔軟性は非常に有用です。

4‐3.認知症対策で今から財産管理を家族に任せたい

認知症対策として老後の生活資金や医療費、介護費用など、将来的な費用を計画的に管理したいと考える場合、家族信託が有効です。例えば、認知症などで自分自身が財産管理ができなくなる可能性を考慮して、信託契約によって管理を家族に託すことができます。

遺言では、生前には効力が発生しないため、財産管理対策とはなりません。家族信託以外にも財産管理方法としては、任意後見制度もあります。任意後見制度では任意後見監督人による定期的な監督を受けるため、家族だけで財産管理できる仕組みをつくりたいのであれば家族信託がおすすめです。

4‐4.生前に資産を売却・購入する可能性がある

遺言による財産の承継先指定は、その財産が生前に売却や処分された場合、その部分は遺言が無効となってしまいます。一方で、家族信託では売却・購入後の資産も引き続き信託財産となります。このように、資産の売却・購入が頻繁に行われる可能性がある場合、家族信託が有効です。

5.遺言の延長で家族信託を活用した失敗事例

下記のような相談がありました。

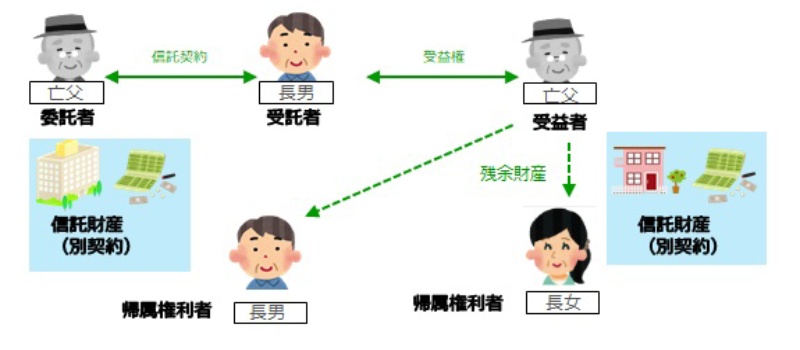

相談者は長男。高齢の父から財産の管理を任されつつあります。母は他界しており、子は長男、長女の二人です。父の所有財産は横浜市内にある自宅兼貸しビルの他、アパート2棟、預貯金1億円があります。

財産の承継希望は下記のとおりです。

自宅兼貸しビル → 長男

アパート2棟 → 長女

金銭 → 均等に相続させる

この相談事例をもとにどのように設計方法があるのかということを考察していきます。

5-1.遺言の代わりに家族信託を使う?本当にそれでいい??

上記のような相談を一般の方をはじめ、同業の司法書士、税理士の先生、相続コンサルタントの方からよく受けることがあります。私自身も家族信託に取り組み始めたときはそう思っていましたし、多くの相談を受けていると、これから家族信託を取り組まれる方の共通認識で遺言の延長線で家族信託を考えている方が非常に多いです。

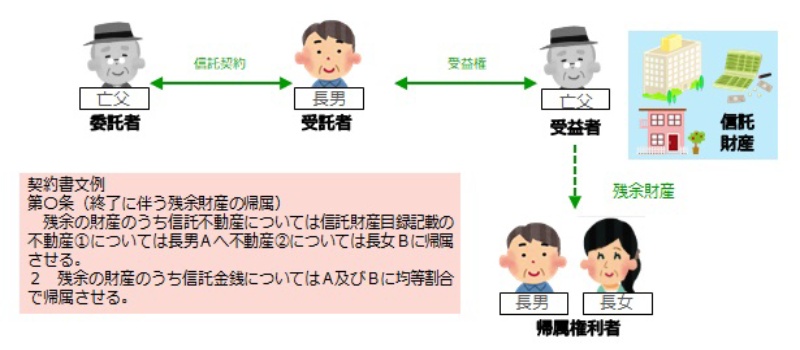

お客様の意向をそのままに、遺言の延長線で家族信託を考えると下記のようなスキームが設計できてしまいます。

委託者 父

受託者 長男

受益者 父

信託終了事由 父の死亡

信託財産

① 自宅兼貸しビル ② アパート2棟 ③ 金銭

帰属権利者

①自宅兼貸しビルは長男、②アパート2棟は長女、

③金銭は長男長女に均等割合

上記の内容で信託契約をつくることはできますが、本当にそのままの信託財産の構成で父の相続を迎えるのか、という点を考慮する必要があります。

5-2.家族信託で定めた資産を売却すると、金銭が信託財産となる

信託財産の中でその不動産の売却を行う、売却した金銭で他の財産を購入したりと繰り返し取引を行うことができます。途中で信託財産が変わったとしても、その枠組みの範囲内で他の種類の財産として受託者は管理し続けることができます。

信託財産を売却しても、金銭に変わるだけで信託は継続します。

5-3.資産構成が変わる可能性がある場合には、財産ごとに帰属先を指定してはいけない

信託終了時には、その時点に存在する信託財産が帰属権利者に引き継がれ、信託は終了(清算結了)します。

遺言の場合には、遺言で長男に相続させると定めた財産が生前に売却されると、その財産がなくなってしまうので、当該部分は遺言の条項と抵触し、撤回されたものとみなされて、その売却代金は長男に相続されません。

信託終了時に例えば、アパートは長男に帰属させるという契約内容とし、アパートを生前に売却してしまったときは、売却したアパートは信託終了時に存在しないことから、長男はアパートを相続できず、売却後の金銭として長男と長女の均等割合で相続することになります。このように、資産構成が変わってしまった場合には、対象となる財産は存在しなく、当初の予定通りに財産を帰属させることができなくなってしまうのです。

本事例のような特定の財産を帰属させるという信託契約では、資産構成が大きく変わらないという前提であれば問題ないですが、将来資産構成が変わることが予想される場合には遺言の延長で家族信託の財産ごとの帰属先を定める条項としてはいけないのです。

5-4.資産構成が変わることが予想される場合は、帰属権利者を1人のみにする

資産構成が変わることが予想される場合には、下記のような形で信託契約をつくるべきです。

信託契約1

委託者 父

受託者 長男

受益者 父

信託終了事由 父の死亡

信託財産

① 自宅兼貸しビル ② 金銭

帰属権利者 長男

信託契約2

委託者 父

受託者 長女

受益者 父

信託終了事由 父の死亡

信託財産

① アパート2棟 ② 金銭

帰属権利者 長女

上記の契約内容とするメリットは資産組換があったとしても、当初定めた信託契約の枠の財産相当額(信託財産)で財産を特定人に帰属させることができることです。

このような信託契約内容であれば信託財産の内容がかわっても、最終的に残った財産が帰属されるので、信託財産の構成が変わったとしても問題がありません。

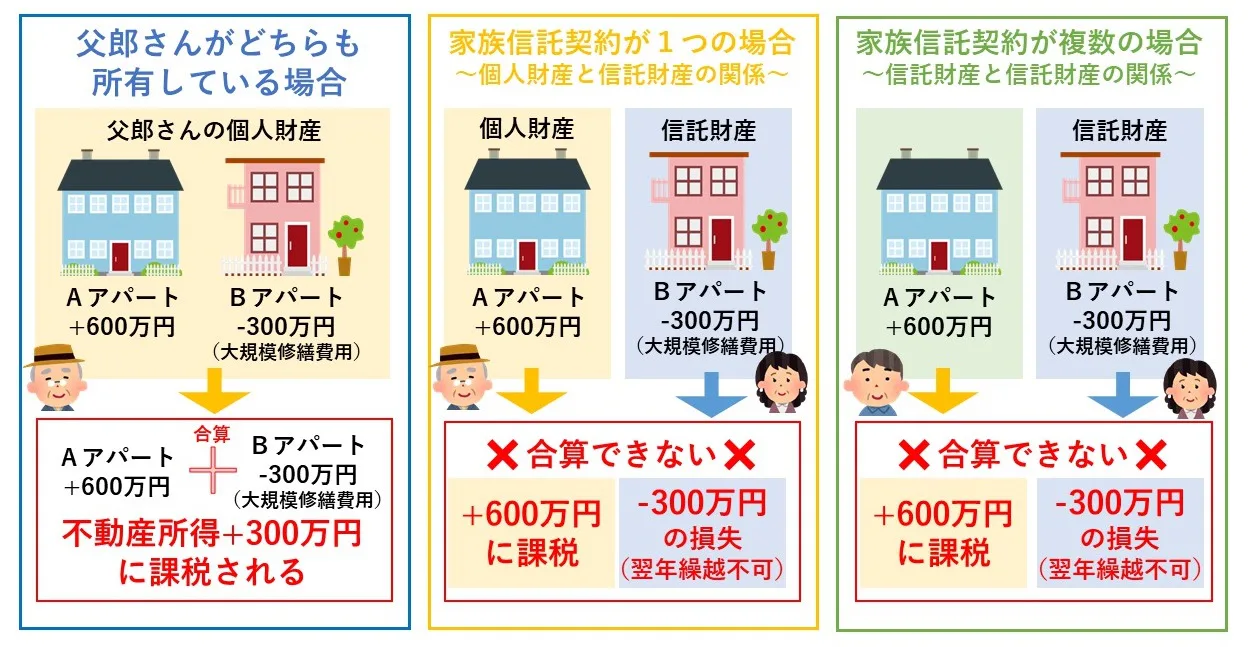

5-5.信託契約を複数にした場合のデメリット

デメリットとしては、信託契約が複数になるため、損益通算ができないことです。

例えば、ある年にAアパートの所得は600万円となり、Bアパートについては大規模修繕を行い、その年の所得は経費を支払った結果、-300万円となったとします。本来ならば、Aアパートの所得600万円と合算することができ、不動産所得は+300万円。課税も300万円に対しておこなわれます。

この黒字と赤字の合算するルールのことを損益通算といいます。

しかし、事例のように信託契約を複数にした場合には、Aアパートの利益である+600万円とBアパートの-300万円の損失を損益通算できないので、Aアパートの600万円の不動産所得に対して課税されるのです。一つの信託契約であれば、信託財産内での通算はできるので、+300万円に対する課税となりますが、上記のとおり信託複数型では、異なる信託としての取り扱いとなってしまいます。

損益通算については下記の記事でも解説していますので確認してみてください。

家族信託については、法務の他、税務も複雑に関連してくるので、よく専門家と相談しながら、そのメリット・デメリットを考慮して、設計していくことが肝要です。

6.動画解説|家族信託と遺言

7.まとめ

- 家族信託・遺言ともにどちらの資産承継先を決めることができる

- 二次相続先を指定し、生前からの財産管理ができるのは家族信託のみ

- 遺言は遺言者のみで撤回・変更できるが、家族信託は契約で定めた当事者などの合意がないと解除・変更ができない仕組みをつくれる

- 家族信託と遺言があった場合、家族信託が優先されるが、信託財産以外については効力が及ばないため遺言の併用も検討する

- 家族信託、遺言ともに専門家に依頼した場合、専門家の報酬と実費の支払いが必要

- 家族信託と遺言は異なる制度であり、家族信託を遺言の代わり、延長として活用するとリスクがある

- 家族信託した財産を売却すると、売却後の金銭が信託財産となるが、信託終了後の帰属先の指定方法によって誰が財産を取得するか変わってしまう可能性があるので注意が必要

家族信託・遺言を行う際には、その最終的な信託終了時の出口戦略を考えて行う必要があります。手続きを進める際は、家族信託の実績がある専門家と相談しながらすすめるようにしてみてください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士