銀行口座が凍結されたらどうすればいいのか、事前にどんな対策が取れるのか。これは多くの人々が一度は考える問題であり、解決方法は案外知られていません。

この記事では、銀行口座が凍結される主な4つの理由と、その場合に何ができなくなるのか、解除方法はどういったものがあるのか、さらに事前にできる対策について詳しく解説していきます。情報が不足していると取り返しのつかない事態を招く可能性もあります。

今回の記事では、銀行口座が凍結される理由と解除方法、事前にできる対策を詳しく解説します。

目次

1.銀行口座の凍結とは

銀行口座の凍結とは、何らかの理由で金融機関が、預金口座を一時的または永続的に使用不能にする行為を指します。具体的には、口座にある資金を引き出せなくなる、振込や振替ができなくなる、新たな取引が制限される、といった制約が発生します。

この凍結は多くの場合、法的な措置や銀行の規定に基づいて行われます。例えば、名義人が認知症であると確認された場合や、名義人が亡くなったと確認された場合、または口座が犯罪に関与していると疑われる場合などがあります。

口座が凍結された場合、日常生活に大きな支障をきたす可能性があります。一つの金融機関で複数の口座を持っている場合でも、一つの口座が凍結されるだけでその影響は他の口座や金融商品にも波及することが多いです。

それぞれのケースで解除の手続きが異なるため、どのような状況で凍結が行われるのか、どのように対処すればよいのかを理解しておくことは非常に重要です。

2.銀行口座が凍結される4つの理由

銀行口座の凍結が突然発生すると預金口座が使えなくなり、日常生活に大きな影響を与えます。そのため、どのような状況で銀行口座が凍結され得るのかを理解しておくことは、事前の対策を練る上で非常に重要です。

銀行口座が凍結される主な4つの理由は以下の通りです。

- 認知症発覚時

- 死亡発覚時

- 借金がある金融機関の債務整理手続きを開始した時

- 口座が犯罪などで不正使用された時

以下、詳しく解説していきます。

2-1.認知症発覚時

口座名義人の認知症が発覚した際、その人の銀行口座は凍結される可能性があります。

これは、認知症によって判断力や記憶力が低下している状態での金融取引が、その人自身またはその家族にとって不利益な結果を招く可能性があるためです。

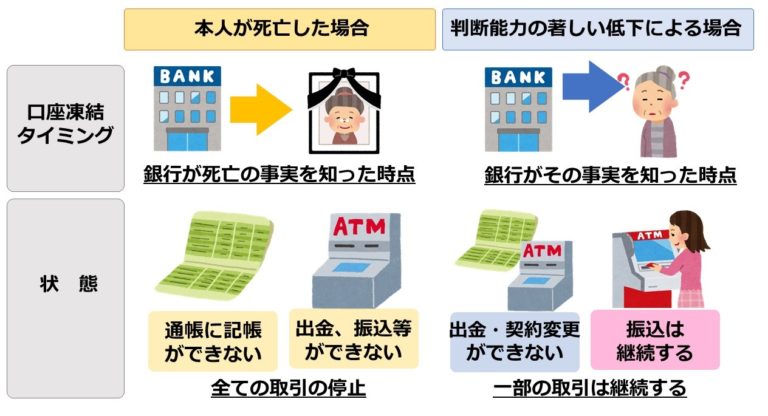

通常、銀行が口座名義人の認知症を知った時に口座の凍結を決定します。具体的には、口座からの引き出し、振り込み、新規の取引などが制限されます。この凍結は、後見人が選任されるなどの法的手続きが完了するまで続くことが多いです。

しかし、全ての銀行が同じように対応するわけではありません。一部の銀行では、専門のスタッフが家族と相談の上で、一定の取引を許可する場合もあります。それでも、多くの場合、名義人本人が直接銀行に行って取引することはほぼ不可能になります。

認知症発覚時の口座凍結のタイミング

認知症の進行に伴い、判断力が落ちている状態が銀行に察知された場合、口座に一定の制限がかかる可能性が高まります。この状態が、俗に言われる「認知症による口座凍結」です。特に、銀行窓口でのやり取りや振る舞いが通常と異なり、認知症の兆候を示していると判断された場合に、このような制限が施されることが多いです。

一般的に、金融機関が口座の所有者が認知症であると認識すると、口座の活動が制限される可能性が増します。例えば、ATMでの暗証番号の誤入力が多発する、窓口での手続きがうまくいかないなど、これらが金融機関に認知された場合、特に高齢者の場合、それが認知症の一因と判断される可能性があります。

口座凍結については、多くの場合、金融機関が「判断力が明らかに低下している」と評価した時点で施行されます。ですので、認知症の症状が目立ち始めたら、早めの対策を考えることが重要です。このような状況では、金融機関も利用者の安全と資産の保全を優先するため、口座凍結という手段を取ることがあります。早期に家族や関係者が認知症の症状に気づき、適切な法的手続きを行えば、口座凍結のリスクを減らすことも可能です。

2-2.死亡発覚時

口座名義人の死亡が金融機関に知られると、その口座は一時的に凍結されることが一般的です。

この措置は、亡くなった口座所有者の財産が適切に相続されるようにするためのものです。

口座の所有者としての契約は、名義人が生存している間のみ有効であり、その名義人が亡くなると、原則としてその口座の操作は不可能となります。そのため、預金口座は一時的に凍結され、生前に亡くなった名義人が行っていた取引(入出金、引き落とし等)は実行されません。

この凍結の背景には、相続人間でのトラブルを防ぐための配慮もあります。残高が存在する場合、それは相続財産として取り扱われるため、無分別な取引や不正な引き出しを防ぐ目的で口座が凍結されます。

死亡発覚時の口座凍結のタイミング

金融機関は、次のようなシチュエーションで口座名義人の死亡を知ることが一般的です。

- 家族や相続人からの連絡

- メディアでの報道

- 取引先や担当行員の情報提供

金融機関が名義人の死亡を知る主なタイミングは、相続手続きを行うために遺族や相続人からの連絡があったときです。役所に公的な死亡届を提出しても、その情報が自動的に金融機関に伝わるわけではありません。

しかし、金融機関が口座名義人の死亡を知らない場合、その口座は自動的に凍結されることはありません。したがって、キャッシュカードや通帳があれば、通常通りの取引が可能です。但し、相続財産としての預金の扱いには慎重さが求められ、適切な手続きを踏まないと、相続税の問題や相続人間での紛争が発生する可能性があります。

金融機関との連絡に際しては、その後の口座凍結の手続きや影響を十分に理解し、必要な措置を取ることが重要です。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、認知症や死亡により預金が凍結されてしまいお金の管理ができなくなった方、相続により預金が凍結してしまった方へ、今後どのように凍結解除や財産管理の仕組みをつくればいいのか、無料相談をせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

2-3.借金がある金融機関との債務整理手続き

債務整理手続きを開始すると、銀行口座の凍結が一つの懸念点となることが多いです。債務整理手続きを開始すると、借入がある金融機関は顧客の口座を一時的に凍結します。

ただし、これは必ずしも全てのケースで当てはまるわけではありません。

債務整理の対象としている借金がある金融機関の口座が凍結します。

借金がある金融機関の複数の支店に口座がある場合: この場合、全ての口座が凍結されます。また、政務整理をする消費者金融には同じグループ系列の銀行が存在することがあります。系列内の銀行カードローンの口座も凍結される可能性があります。

債務整理時の口座凍結のタイミング

債務整理における口座凍結のタイミングは、一般的には弁護士や司法書士が債権者に「受任通知」を送った瞬間となります。この受任通知とは、債務者から債務整理の依頼を受けた弁護士等が、債権者である金融機関に対して手続きを開始する旨を正式に通知する文書です。

この受任通知は単なる手続きの開始を告知する書類ではなく、債権者にとっては債務整理手続きが実際に開始された証となるものです。この通知を受け取った債権者は、多くの場合、債務者の口座を凍結する措置を取ります。

債務整理で口座凍結されたときは、債務整理を専門とする弁護士、司法書士事務所に相談して、今後の対策を相談すべきです(弊事務所は債務整理を専門とする事務所ではないのでお問い合わせいただいても対応ができないケースがあります)。以下の、弁護士会や司法書士会の相談窓口で相談してみるとよいでしょう。

2-4.口座が犯罪などで不正使用された時

不正に取得し、その口座から資金を引き出したり、他人名義で商品やサービスを購入する可能性があります。このような事態に遭遇した場合、口座が凍結される可能性があります。

口座不正利用時の口座凍結のタイミング

不正使用の疑いがある場合、金融機関は通常、該当の口座を凍結します。具体的なケースとしては、以下のような状況が考えられます。

- 個人情報が流出し、その情報を使って不正に口座が開設された場合

- 口座情報を不注意にも他人に漏らしてしまった場合

特に注意すべき点として、一度自分名義の口座が犯罪に使われた場合、他の所有している金融機関の口座も一緒に凍結される可能性が高いです。

犯罪などの不正利用で口座凍結されたときは、犯罪による口座凍結問題を専門としている弁護士に相談して、今後の対策を相談すべきです(弊事務所は犯罪不正利用による口座凍結を専門とする事務所ではありません)。弁護士会の相談窓口などで相談してみるとよいでしょう。

3.銀行口座が凍結されると何ができなくなる?

銀行口座が凍結されると、預金の引き出しや他の多くの銀行取引が停止されます。具体的には以下のような操作ができなくなります。

- 現金の引き出

- 入金

- 振込

- 定期預金の解約や契約内容の変更

- 口座からの自動引き落とし

- 貸金庫の開錠

凍結された口座は、同一銀行の他支店に同名義で開設している口座も影響を受ける可能性があります。

3-1.認知症が発覚した場合

認知症による口座凍結は、銀行窓口での各種手続きが停止されるだけでなく、ATMでの入出金もできなくなります。ただし、全ての取引が停止されるわけではなく、例えば自動引き落としや他口座からの振込み(家賃、配当金の受け取りなど)は通常通り継続されます。

3-2.死亡が発覚した場合

死亡が確認されると、名義人の口座は自動的に凍結されます。この凍結は、相続財産となる預金を保護し、相続トラブルを防ぐためです。凍結後は、いかなる取引もできなくなります。

3-3.債務整理を開始した場合

債務整理手続の開始通知が債権者に送られたタイミングで、関連する口座が凍結されることが一般的です。凍結が解除されるまで、上記のような多くの取引ができなくなります。

3-4.犯罪で口座が不正使用された場合

口座が犯罪に利用されたと疑われる場合、該当する口座はただちに凍結されます。この凍結は、他の銀行の口座も凍結される可能性があります。

4.口座凍結の解除:凍結理由別の手続き方法

銀行口座が凍結された理由によって、解除の手続きも異なります。以下では、凍結理由別に、口座凍結の解除方法を解説します。

4-1.認知症が原因で口座が凍結された場合の解除方法

認知症が進行して名義人の判断能力が低下した場合、銀行はその口座を凍結する可能性があります。このような状況では、成年後見制度を活用して口座の凍結を解除するのが一般的な手続きです。

成年後見人の選任

成年後見人を選任するには家庭裁判所に申請が必要です。通常、この手続きには1ヶ月以上の時間がかかります。成年後見人が選任された後は、名義人に代わって資産管理や預金取引が可能になります。

必要な書類

凍結解除の手続きには、特定の書類を銀行に提出する必要があります。主なものは以下の通りです

- 銀行指定の届出書

- 成年後見人選任の審判書

- 成年後見人としての本人確認書類(身分証明書など)

- 預金通帳、キャッシュカード

- 成年後見人の届出印

成年後見人として口座管理が許されても、資産運用や相続税対策として財産の組み換えや生前贈与を行うことは、原則として許されません。認知症が原因で口座が凍結された場合、成年後見制度を利用して適切な手続きを行うことで解除が可能です。ただし、これには時間と手間がかかり、また、選任された成年後見人の行動範囲には制限がある点を理解しておく必要があります。

4-2.死亡が原因で口座が凍結された場合の解除方法

亡くなった人が使用していた口座の名義を、法定相続人などに変更して口座を引き継ぐ方法です。この方法を選ぶと、亡くなった人が設定していた自動振込なども継続できる場合があります。

- 名義変更

亡くなった人が使用していた口座の名義を、法定相続人などに変更して口座を引き継ぐ方法です。この方法を選ぶと、亡くなった人が設定していた自動振込なども継続できる場合があります。 - 解約手続き

口座を解約し、残存している預金を法定相続人に返還する方法です。この方法は、特に複数の相続人がいる場合や、口座の使い道が明確でない場合に選ばれることが多いです。

いずれの方法も選ぶ場合でも、一部の金融機関や特定の金融商品では、解約して預金の返還を受ける方法しか許されていない場合があるので、詳しくは各金融機関に問い合わせてください。

口座凍結解除手続きの流れ

銀行連絡

まず、亡くなった方が利用していた銀行に連絡を取ります。死亡が確認されると、該当の口座は自動的に凍結されるため、この段階で非常に注意が必要です。通知方法は、通常、電話や窓口で行われます。

書類の準備

銀行から指示された必要書類を準備します。これには通常、以下が含まれます。

- 亡くなった人の戸籍謄本

- 法定相続人の戸籍謄本

- 法定相続人の印鑑証明書

- 遺言書(ある場合)

- 遺産分割協議書(相続人が複数いる場合)

公的な書類には有効期限がある場合が多く、通常は3カ月または6カ月が一般的です。必ず確認してください。

書類の提出

すべての書類が整ったら、事前に銀行に予約を入れ(電話などで行う)、指定された窓口で書類を提出します。

凍結解除

書類が銀行で確認され、問題がなければ、通常2~3週間程で手続きが完了します。名義変更の場合は新しい通帳が発行され、解約の場合は指定した口座に預金が返還されます。

以上の手続きを適切に行えば、預金口座の凍結解除はスムーズに行われます。ただし、手続きは複雑であり、初めての場合は専門家のアドバイスを求めることも考慮に入れるとよいでしょう。

迅速に現金が必要な場合:仮払い制度を活用

口座凍結が解除されるまでの間に急な出費が必要なケースもあります。特に、名義人の死亡が口座凍結の理由となっている場合、仮払い制度が非常に役立つことがあります。

金融機関での仮払い手続き

金融機関で直接仮払いの手続きが行えます。この手続きでは、預貯金の一定の割合(相続開始時の口座貯金額×1/3×相続人の法定相続分)か、一つの金融機関についての上限金額(例えば、150万円)のいずれか低い方の金額までを仮払いとして受け取ることができます。これは急な費用、たとえば葬儀費用や墓石の購入などに便利です。手続きは比較的簡単であり、迅速に資金を調達することが可能です。

家庭裁判所での仮払い申し立て

一方、遺産分割協議が難航している場合には、家庭裁判所への仮払い申し立ても考慮に入れられます。家庭裁判所での仮払いには限度額が存在しないため、法定相続人が受けるべき相続分全額を仮払いとして受け取ることができます。

ただし、この方法は手続きが複雑であり、費用もかかるため、状況によっては最終手段とされることが多いです。また、この手法を採る際には遺産分割調停や審判の申し立ても必要とされます。

緊急の資金調達が必要な場合、これらの仮払い制度は有効な選択肢になります。

4-3.債務整理手続きが原因で口座が凍結された場合の解除方法

口座が債務整理手続きの結果、凍結された場合、以下のような事実の発生で凍結が解除されます。

- 債務整理完了

自己破産や個人再生など、債務整理手続きが終了し、法的に借入金が減額または消滅した場合、口座の凍結は解除されることが一般的です。 - 和解による借入金消滅

債権者と和解して借入金を完済または大幅に減額した場合も、凍結は解除されます。 - 保証人や保証会社の支払い

借金が第三者や保証会社によって支払われた場合も、同様に凍結は解除される可能性があります。

既に凍結された口座の預金は、多くの場合、債務整理の一環として債権者に渡るため、凍結解除後も口座に預金が残ることは少ないです。ただし、債務整理手続きが開始された後に口座に入金された資金は、凍結が解除されれば引き出し可能です。

債務整理を専門とする弁護士、司法書士事務所に相談して、今後の対策を相談すべきです(弊事務所は債務整理を専門とする事務所ではないのでお問い合わせいただいても対応ができないケースがあります)。以下の、弁護士会や司法書士会の相談窓口で相談してみるとよいでしょう。

4-4.犯罪などで不正使用が原因で口座が凍結された場合の解除方法

口座が犯罪で不正使用された疑いがある場合、その解凍手続きは非常に複雑となる可能性が高いです。

預金口座の権利消滅に関する公告と届出

口座が凍結されると、預金保険機構のホームページで預金口座の権利消滅に関する公告がされます。この公告が出てから60日以内に権利行使の届出を金融機関に行わなければ、口座の権利は消失してしまいます。この時点で口座に残っていたお金は、犯罪被害者の被害回復などのために使用されることになります。

警察と金融機関との協議

60日以内に権利行使の届出をした場合でも、自動的に口座が解凍されるわけではありません。不正使用の疑いで口座が凍結された場合、解除には警察と金融機関との両方で交渉する必要があります。まず最初に、警察に報告書や意見書を提出します。この文書は自分が不正行為に関与していないという証拠を明確にしなければなりません。文書の提出後に、警察に対して事情説明を行うのですが、この際に詐欺事件やその他の犯罪に対する調査に協力する意思があると示すことで、警察もより協力的になる可能性が高くなります。

警察との交渉が一定程度進んだ後、次に金融機関へと焦点を移します。金融機関にも報告書や意見書を提出し、口座凍結の解除を依頼します。警察との交渉が進んでいるという事実を強調することで、金融機関も解除に前向きになる可能性があります。警察や金融機関は一度口座を凍結すると、解除には慎重になる傾向があるので、しっかりとした証拠と説明が必要です。

また、専門家に費用を支払う必要がある場合もあるため、その点も考慮に入れる必要があります。

犯罪などの不正利用で口座凍結されたときは、犯罪による口座凍結問題を専門としている弁護士に相談して、今後の対策を相談すべきです(弊事務所は犯罪不正利用による口座凍結を専門とする事務所ではありません)。弁護士会の相談窓口などで相談してみるとよいでしょう。

5.口座が凍結される前に事前にできる対策

突然の口座凍結は誰にでも起こる可能性があり、日常生活や緊急時の資金管理に大きな影響を与えます。そのため、これまで述べてきたような口座が凍結される可能性がある場合は、事前にいくつかの対策をとっておくことが賢明です。

5-1.基本的な対策:手元に現金を確保しておく

口座が凍結される前には、その可能性を感じたら、一定額の現金を手元に確保することが大切です。これは特に、借金の整理や名義人の健康状態が急変するような状況で重要です。

例えば、財産管理、相続手続きや、債務整理が必要になるような場合、生活費はもちろん、専門家に依頼するための初期費用も考慮に入れておく必要があります。また、名義人が亡くなる可能性がある場合、葬儀や墓石の購入など、予想外の支出が発生する可能性もあります。

家族間の合意と記録を残す

現金を引き出す際には、家族での問題を避けるために、その事実を明確にしておくことが重要です。可能であれば、事前に他の家族と合意を取り、その記録を残しておくとよいでしょう。

また、引き出した現金がどのように使われたか、領収書やその他の文書で記録しておくことは、後の財産管理、相続税計算や財産分割で非常に有用です。

事前対策は、口座が凍結されるという非常に困難な状況に直面するリスクを減らす重要なステップです。しっかりと計画を練って、未来のトラブルを防ぐよう努力しましょう。

5-2.認知症凍結のリスクがあるときの対策

認知症のリスクがある場合、家族や本人が行動を起こすタイミングは非常に重要です。事前に適切な対策を施すことで、将来的な口座凍結リスクを最小限に抑えることが可能です。以下では、認知症のリスクがある場合に考慮すべき3つの対策を詳しく説明します。

代理人カードを作成する

代理人カードは、親や高齢の親族が自身の代わりに金融取引をすることを許可するためのカードです。多くの金融機関では、代理人カードを1~2枚作成することが可能です。これにより、親が認知症になってからでも、代理人が一定の金融取引を行うことができます。

ただし、代理人カードで許される取引は通常、出金、入金、振込に限られています。そのため、親が認知症になった後でも全ての問題が解決するわけではなく、口座凍結のリスクや、カードの紛失や磁気不良が起きた場合、リスクは依然として存在します。これは一時的な対策であり、より総合的な対策が必要です。

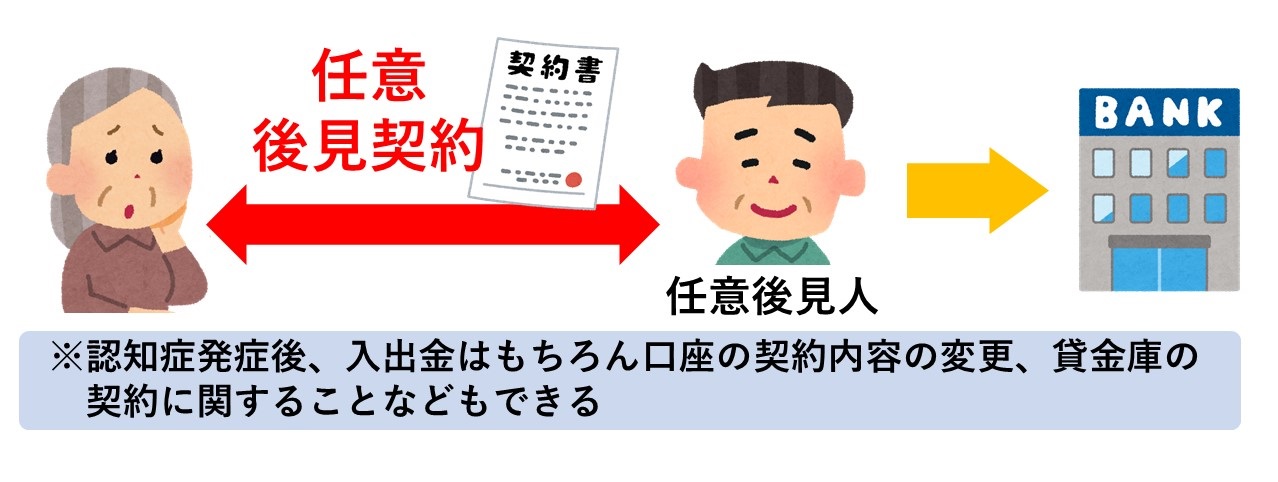

任意後見を利用する

任意後見は、認知症やその他の理由で判断能力が低下する前に、信頼できる人物(任意後見人)と契約を結ぶ制度です。この契約により、任意後見人は本人の財産管理や身上監護を行うことができます。

この制度の利点は、親が認知症になった後でも、口座を継続して利用できることです。また、任意後見人は後見監督人に対して報告の義務がありますので、不正使用のリスクが低く、相続に際してもトラブルが少ないとされています。

ただし、任意後見人が負担する業務は多く、家庭裁判所から選任される任意後見監督人への定期的な報告が必要なためその点で負担感があるかもしれません。そのため、専門家の意見を聞くことが推奨されます。

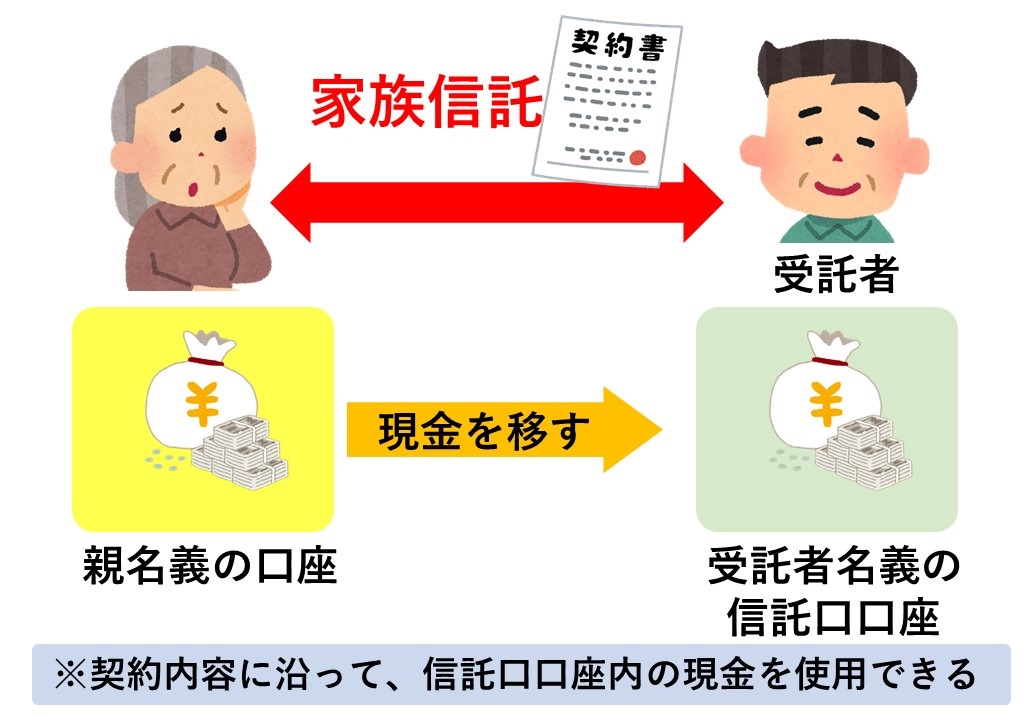

家族信託を利用する

家族信託は、親が信頼できる家族(通常は子供)に自身の財産を管理させる契約です。この制度は、親が認知症になった場合でも、指定された家族(受託者)が引き続き財産管理を行うことができます。

家族信託は特に、親が認知症になる前に全ての財産を子供に管理させるのに抵抗がある場合に有用です。少額から始め、状況に応じて信託財産を増やすことができます。家庭裁判所の監督をうけることなく、家族だけで今まで通りの財産管理ができる仕組みを作れます。

受託者には帳簿を作成する義務があり、これが後の相続でのトラブルを防ぐ手段ともなります。

5-3.死亡凍結のリスクに対する対策

死亡というのは避けられない事実であり、それに備えることで家族を後で困らせないようにすることは重要です。以下では、死亡に備えるための具体的な手段について解説します。

遺言書を作成する

遺言書を作成しておくことで、財産の分割や遺産の扱い、負債の処理などを明確に指定できます。遺言がない場合、民法に基づいて遺産が分割されるため、意図しない形で預貯金を含めた遺産が分配される可能性があります。また、遺言執行者を指名しておくことで、遺産に関する手続きをスムーズに進められます。

家族信託を利用する

家族信託は、生前に特定の財産を指定してその管理や利用を任せる仕組みです。この方法を用いると、亡くなった後に即座に財産を受け継ぐ人が活用できます。家族信託を設定しておけば、相続人全員が合意する必要がなく、特定の人への資産承継手続きが簡単になります。

預金口座を整理し、家族で共有する

生前に預金口座を整理し、家族とその情報を共有しておくことは、後々の手続きを容易にします。使用していない口座は閉じる、メインの銀行口座に資産を集約するなどして、手続きが発生する口座の数を最小限にしておくことが推奨されます。これにより、相続時に家族が負担する手間や費用が大幅に削減されます。

5-4.債務整理による口座凍結前の対策

債務整理の手続きをする際には、多くの方が最も心配するのが銀行口座の凍結です。債務整理前にやっておくべき対策は次の通りです。

借入先口座の預金を全額引き出しておく

債務整理手続きが始まると、関連する銀行口座が凍結される可能性があります。この凍結が行われると、口座内の資産は基本的に借金の返済に使用されることになります。そこで、凍結が実施される前に、関連する口座の資産は全額引き出しておくことが重要です。

特に、借入先と同じ金融機関に口座を持っている場合は、債務整理の手続きが始まると即座に口座が凍結される可能性が高いです。そのため、手続きを開始する前に、そうした口座の残高は全額引き出しておく必要があります。

メインバンクと借入先口座は分ける

普段からメインで使用している銀行口座が借入先と同じである場合、その口座が凍結されると生活が非常に厳しくなる可能性があります。そのため、メインバンクと借入先の金融機関はできる限り分けるようにしましょう。

例えば、日常生活での出費用や給与の振込口座は、借入先とは異なる銀行で新しく開設するなどの方法が考えられます。これにより、もし借入先の口座が凍結されても、日常生活に必要な資金の流動性を保つことができます。

5-5.犯罪などで不正使用されないようにするための対策

犯罪者による不正使用は、個人の財産を失ったり、法的トラブルを招く可能性があります。これを避けるためには、予防が最良の対策です。

不正な連絡には応じない

近年、詐欺師がフィッシングメールや偽の電話を使って個人情報を詐取するケースが増えています。特に金融機関を装った連絡には注意が必要です。不審な連絡が来た場合は、絶対に個人情報を提供しないようにしましょう。安全を確認するためには、公式な連絡先を通じて金融機関と直接やり取りをするのが最も確実です。

パスワードを強固なものにする

パスワードは口座の安全性確保の第一歩です。短かすぎる、単純すぎる、または他のアカウントと同じパスワードを使用すると、不正使用されるリスクが高くなります。理想的なパスワードは、大文字、小文字、数字、特殊文字を組み合わせたものであり、定期的に変更することが推奨されます。

さらに、二段階認証や生体認証を設定することで、安全性を一層高めることができます。この機能は多くの金融機関で利用できるようになっています。

6.動画解説|銀行口座が凍結される理由と解除方法

7.まとめ

銀行口座が凍結される状況は認知症、死亡、債務整理、または犯罪への関与と多岐にわたります。これらの状況は日常生活に深刻な影響を与える可能性があり、解決には専門の知識と手続きが必要です。何らかの理由で口座凍結に直面した場合、その対処法や法的な手続きについて専門家に相談することを強くお勧めします。無料の初回相談を提供している専門家も多く、早期の適切な対応が今後のトラブルを防ぐ鍵となるでしょう。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士