20家族信託は家族が高齢になることで生じる認知症対策として財産を家族で管理するために利用されることが多く、認知症後の問題にも柔軟に対応できることから検討する人が増えています。

タイミング的には相続を考える時期と重なることが多く、家族信託を運用中に相続が起きたら信託財産や相続税はどうなるのか?という疑問を持たれる方が多いので、今回は主に家族信託と相続税の関係について解説します。

すでに家族信託を運用中で相続が起きた際の対応の仕方に不安がある方や、家族信託の利用を検討中で相続発生の際にどうなるのか知りたいという方はぜひ参考になさってください。

今回の記事のポイントは下記のとおりです。

- 家族信託そのものには相続税の節税効果はない

- 信託財産や受益権が他人に承継されるタイミングで相続税が発生する

- 相続発生により家族信託が終了するか継続するかは信託の契約内容による

- 家族信託が終了する場合も継続する場合も信託財産と受益者個人の財産の調査や名義変更など一定の手続きが必要になる

- 家族信託が受益者死亡で終了するのか、継続するのかで死亡後の登記手続きの内容や税金が異なる

- 受益者死亡により終了する家族信託においては、受託者を帰属権利者とした場合の登記手続きの取り扱いが法務局によって異なるという問題が令和6年1月10日付法務省民二第17号文書にて受託者単独で登記ができるものとして、全国の法務局の運用が統一された

- 信託終了時と受益者変更時に1か月以内に税務署での手続きが必要。相続税申告期限10か月よりも税務手続きの期限が早いので注意

目次

1.「家族信託」は相続税対策になるのか?

最初に税金対策の視点から見た家族信託の有効性について確認します。

1‐1.家族信託の仕組み

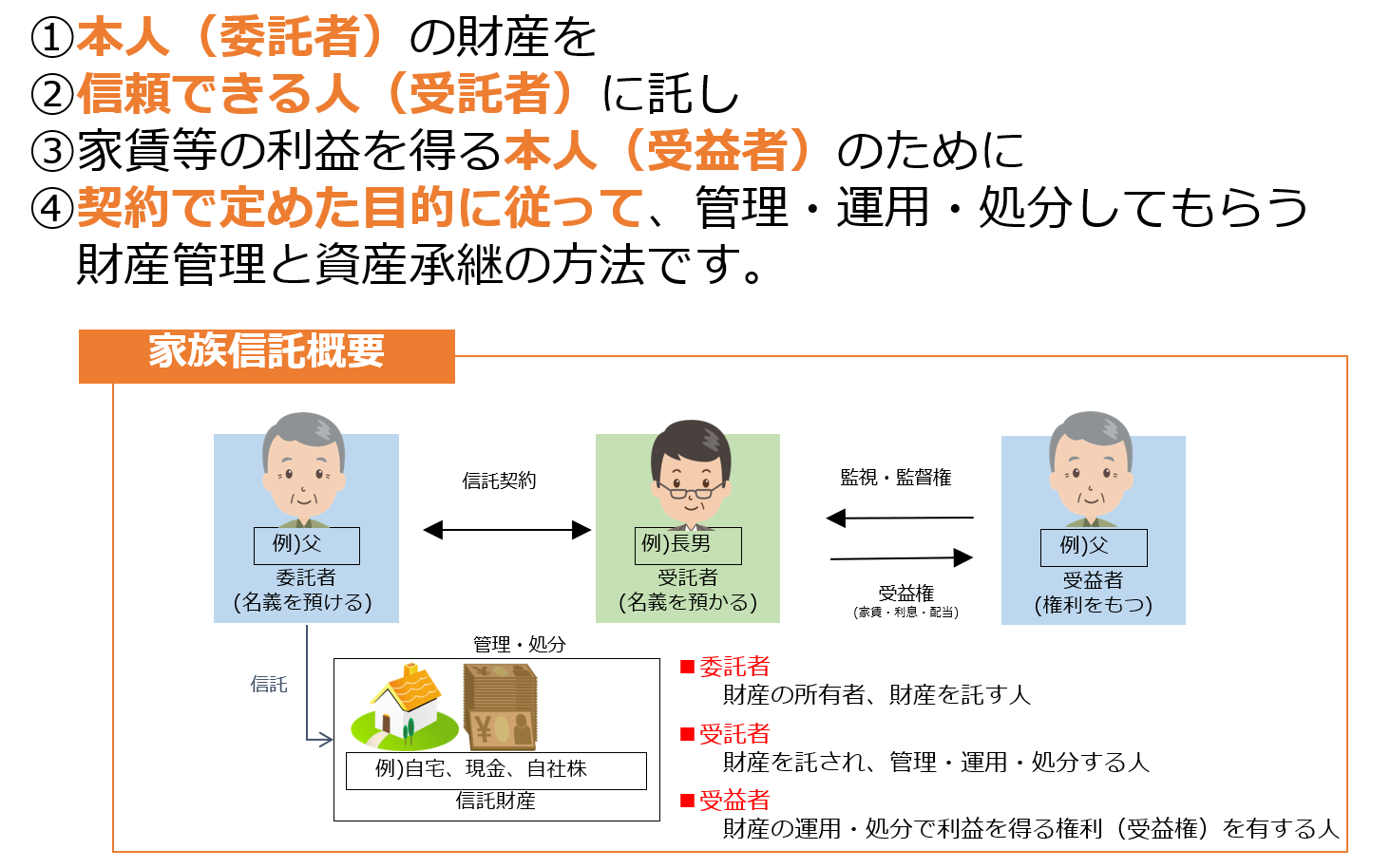

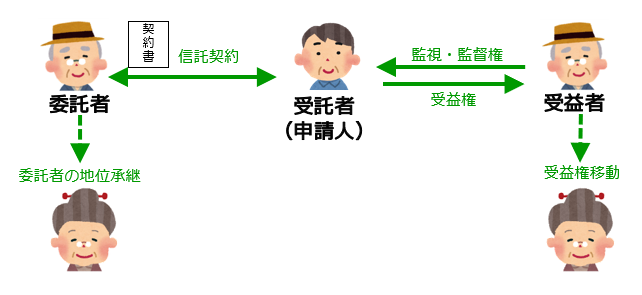

自分の老後の生活や介護などに必要な資金・不動産の管理などを信頼できる家族(受託者)に託し、本人のために管理や処分を任せる仕組みです。税金の仕組みを理解するにあたっては、まずは、4つのキーワードを理解する必要があります。

委託者、受託者、受益者、信託財産の4つです。委託者が財産を所有する人、管理を任せる相手が受託者、財産の権利を持つ人が受益者、管理対象の財産が信託財産です。

家族信託では信託契約で定めた信託財産を、受託者が管理、運用します。家族信託では財産管理を託した委託者自らが受益者となり、受託者に財産管理を託す制度であることから、信託財産は受益者である本人が有することになります。

そのため、家族信託をして財産の名義が受託者に移ったとしても贈与税などの税務の負担はなく、不動産所得や金利収入も受益者本人の所得として税務申告する必要があります。

1-2 .家族信託は節税にはならない

家族信託をしても実質は本人が信託財産を有することから、課税関係は今まで通り変わりません。そのため、まず知っておいていただきたいのは、家族信託は基本的に節税効果を期待する性質のものではないということです。

受託者に信託報酬を支払う定めを信託契約に定めることにより、信託財産を減らすという仕組みをつくり、結果的にいくらかの節税作用を生むこともありますが、基本的には家族信託そのものに節税効果はありません。

家族信託では積極的な節税効果を期待することはできず、試算組み換えなど他の節税対策を併用する必要があるということは覚えておいてください。

1-3.認知症対策として活用することで事後的な相続対策も可能

家族信託の強みは節税効果ではなく、認知症など家族の高齢化に伴う諸問題について柔軟かつ的確に対処できるということです。

財産運用についての利点が強く、成年後見制度など既存の制度では満足な対応が望めないケースでも有効な対策を打つことができます。

例えば認知症になってしまうと有効な法律行為が行えないため、本人の意思で不動産の売却はできなくなります。

成年後見制度を利用すれば成年後見人が不動産宅を売ることができますが、親族が後見人になれるかどうかは裁判所が決めることなので確約されません。

仮に親族が後見人になれたとしても後見監督人が設定される可能性もあり、外部の第三者が絡んでくれば被後見人が死亡するまで報酬の支払いが必要です。

事前に家族信託を利用しておけば、本人の財産は受託者に所有権が移るので本人が認知症になっても受託者の意思で売却や資産運用が可能です。

また、意図的に信託契約に家族である受託者に信託報酬を支払うことができる定めを設ければ、受託者に支払い続けることで結果的に信託財産の減少(≒相続財産の減少)を図ることもできます。

通常、相続対策は親自身が元気なうちに考え実行しなければなりませんが、家族信託ならば受託者に財産の所有権が移っているので、親が認知症になった後でも相続対策としての不動産の売却や購入が可能になります。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、350件を超える信託形成の実績と日々のアップデートにより、適切な家族信託締結をサポートします。お客様からヒアリングした事項を基にご家族に一番合う生前対策をご提案しております。無料相談も随時行っておりますので、お気軽にお問合せください。

2.家族信託契約中に相続が発生!相続税はどうなる?

では家族信託を運用中に相続が起きた場合、相続税はどうなるのか見ていきましょう。

2-1.「信託財産(受益権)」が相続税の対象になる

家族信託でも必要な税金はしっかり課税されるとお話ししましたが、相続税は財産的価値が他者に移るタイミングで課税されます。

信託された財産は便宜上受託者に所有権が移りますが、受益者は家族信託により受益権を有することになります。

受益者が死亡すると受益権は相続財産となり相続税の対象財産となります。財産を信託財産とした場合の受益権の評価は、通常の金銭や不動産と同じ評価方法で計算されるので、所有権が信託財産となり受益権となったとしても、評価額に変わりはありません。

なお、受益権の場合であっても、家族信託をしない場合の通常の財産と同じく小規模宅地の特例や配偶者控除などを活用することができます。

2-2.家族信託で相続税が発生した場合には誰に相続税が課税される?

受益者が死亡したことにより、信託財産(受益権)が他者に承継されれば、そのタイミングで当該財産を承継した人物に相続税が課税されます。

受益者が死亡した場合の財産の引継ぎ方法については、信託契約の定め方によって異なります。

①受益者の死亡により信託契約を終了させ、帰属権利者に引き継ぐ方法

②受益者の死亡により信託契約を終了させず、受益権として引き継ぐ方法

受益者死亡により、信託契約の定めにより信託契約が終了する場合には、信託契約で定めた帰属権利者が信託財産を所有権として取得することになるため、帰属権利者が取得する財産に対して相続税が課税されます。

また、受益者の死亡により信託契約が継続する場合には、受益権が相続税の対象財産となるため、受益者の死亡により受益権を新たに取得する第二受益者に対して相続税が課税されます。

3.受益者死亡により家族信託を終了させるケース

では具体的なケースを想定して相続発生時に家族信託でどのような対応や手続きが必要になるか見てみましょう。

まずは相続発生に伴い信託が終了する場合です。

3-1.「委託者兼受益者死亡」が一般的な家族信託契約

家族信託は個別のケースで実に多種多様な組成形態となりますが、実務上で最も多く運用されているのが委託者=受益者となる自益信託です。

例えば高齢となった父親が、不動産経営を子どもに任せるために家族信託を利用するようなケースです。

この自益信託における一般的なケースで委託者兼受益者の父親が死亡するとどうなるのか確認します。

3-2.信託財産と受益者個人の財産の財産調査と相続手続きを行う

自益信託で委託者兼受益者の死亡によって信託契約が終了する場合、信託終了時の信託財産について、信託契約内で承継者(帰属権利者)の定めがあればその者が財産を取得することになり、取得した財産が相続税の対象になります。

手続上の大きなポイントとしては、信託財産だけでなく、信託財産以外の受益者個人名義の固有財産(所有権財産)について両方の財産がどれだけあるのかを調べ、財産目録を作成することです。なぜならば、信託財産も受益者個人名義の所有権財産もいずれも相続税の課税対象になるからです。

信託財産については例えば不動産などが売却され、金銭として形を変えて存在している財産や、借り入れの担保に使用されている財産もあるので、借り入れの額なども正確に把握しなければなりません。

これは受益者個人の所有権財産についても同様で、信託財産と所有権財産を合わせてどんな財産がどれだけあり、負債がどれだけ残っているのかをはっきりさせる必要があります。

相続税の計算のために上記の両財産の調査と相続税評価が必須になるので、難しければ専門家にお願いすることになります。また、受益者個人の所有権財産については民法の定めに従い相続されるため、遺言書が用意されていない場合は遺産分割協議が必要になることもあります。

遺言書があり遺言執行者が設定されていれば所有権財産については遺言執行者が、信託財産については清算受託者がそれぞれ担当して、遺言で定めた受遺者、信託契約で定めた帰属権利者に財産を引き継ぐという処理を行っていきます。また、財産調査の結果、相続税申告が必要な場合には、相続開始から10か月以内に相続税申告を行います。

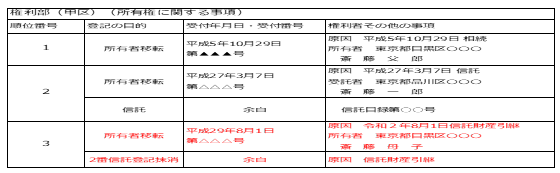

3-3.信託不動産については、帰属権利者への名義変更登記を行う

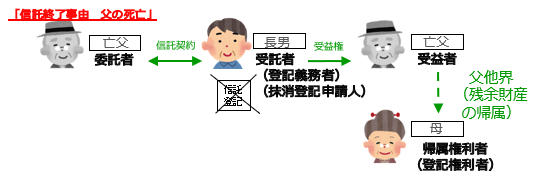

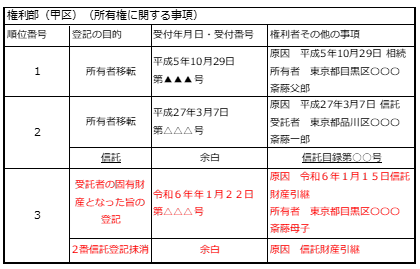

信託が終了するとき、もし信託財産に不動産が含まれていれば、清算手続きが完了した後、信託契約に基づいて、信託された不動産の所有権を権利帰属者に引き渡します。例えば家族信託の場合、信託された不動産は受託者の名義で登記され、信託登記も行われます。信託が終了した後は、受託者の名義に変更するための登記と信託の抹消登記を行う必要があります(不動産登記法第104条①)。

帰属権利者と受託者が異なる場合

信託の抹消登記は受託者だけで申請できますが(不動産登記法第104条2項)、所有権移転登記には権利帰属者が登記権利者として、受託者が登記義務者として共同で申請する必要があります(不動産登記法第60条)。

たとえば、受益者である父親の死亡を終了事由とし、権利帰属者を母親と定めた場合、母親を登記権利者とし、受託者である長男を登記義務者とする共同申請で、母親名義の所有権移転登記手続きを行います。この場合、信託登記を抹消し、所有権移転登記と信託抹消登記を同時に申請します。

帰属権利者と受託者が同一人の場合

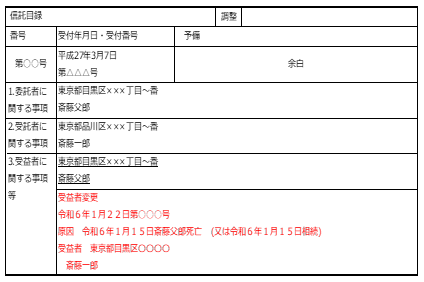

2023年まで、家族信託が終了した際の名義変更手続きにおいて、受託者が個人として帰属権利者になる場合の登記手続きについては、全国の法務局間で取り扱いが一定ではないという問題が発生していました。例えば、父が委託者兼受益者、長男が受託者兼帰属権利者で、父の死亡をもって信託契約が終了する場合、長男が信託不動産を取得しますが、その際の名義変更登記手続きが法務局によって運用がことなる状況で、法務局によっては、受益者の相続人全員の関与を求める取り扱いがありました。

令和6年(2024年)1月10日からは、全国の法務局で受託者単独申請ができる

この問題を解決するために、弊社において、多くの方の協力、尽力を得て法務省への活動を行い、不動産登記手続きの担当部署である法務省民事第二課にも問題共有いただきました。この度、受託者のみの単独の手続きで申請できるという内容の公文書を令和6年(2024年)1月10日法務省民二第17号文書の発出に至りました。

今後は下記の登記手続きを経て、受託者を帰属権利者となる登記手続きを受託者のみで申請することが可能となります。

- 受託者兼帰属権利者を受益者とする受益者の変更登記(不登法第103条1項)

- 受託者の固有財産となった旨及び信託抹消登記(不登法第104条2項2号)

当初の受益者(父)死亡による受益者の変更登記(父→子)を申請し、その後、不動産の所有者を受託者(子)から帰属権利者(子)への変更する登記を申請します。これらの登記はすべて受託者(子)のみで申請可能です。

受託者を帰属権利者とする登記手続きは信託に詳しい司法書士と相談するべき

上記の、受託者を帰属権利者とする登記の手続きについては、手続き方法や登録免許税軽減措置を活用するための要件を満たす必要があります。また、新しい取り扱いのため、家族信託の実務に精通した司法書士と緊密に協力し、各ケースに応じて最適な手続きを選択し進めることが重要です。信託の終了時の名義変更登記は複雑であり、専門家のアドバイス受けながら手続きをしていきましょう。

3-4.受益者死亡による名義変更登記申請時に登録免許税と不動産取得税が課税される

家族信託終了時、残余財産となった信託財産については、清算受託者が信託契約に基づきその所有権を信託契約で取得する者と定めた帰属権利者に移転させる作業が発生します。

金銭など金融資産については財産引継ぎ手続き時に課税はされませんが、信託終了時に不動産を帰属権利者に移転させる場合には税金が発生します。

信託終了時の登録免許税と不動産取得税

残余財産として不動産を帰属権利者に引き継ぐ際、信託登記の抹消と、帰属権利者に所有権を移転するための登録免許税、そして帰属権利者が不動産を取得するための不動産取得税が発生します。

- 信託登記抹消分として不動産の個数×1000円の登録免許税

- 受託者から帰属権利者へ所有権移転登記分として固定資産評価額の2%

- 不動産取得税として固定資産評価額の3~4%

仮に不動産の固定資産税評価額が5,000万円とすると、250万円〜300万円程度の税金がかかります。

登録免許税と不動産取得税の軽減措置

通常の相続人への不動産の相続手続きにおいては、登録免許税が0.4%、不動産取得税が非課税となる軽減措置があります。家族信託においても、相続に準じた信託契約の内容となっていれば、通常の不動産の相続手続きと同様に登録免許税が0.4%、不動産取得税が非課税となる軽減措置の適用が可能です(登録免許税法第7条、地方税法第73条の7)。

その要件は下記のとおりです。

- 信託の信託財産を受託者から受益者又は帰属権利者に移す

- 当該受益者が当該信託の効力が生じた時における 委託者の相続人(委託者の孫や子の配偶者は対象外)である

- 当該信託の効力が生じた時から引き続き委託者のみが信託財産の元本の受益者である

本人(委託者兼受益者)の相続人を帰属権利者として定める場合など、上記の要件を満たすことにより軽減措置の適用を受けることができます(登録免許税法第7条、地方税法第73条の7)。詳細な要件は専門家に確認をしてみてください。

この要件をすべて満たした結果、遺言によって相続人に遺産が承継されるのと同視することができるので、登録免許税は0.4%に軽減され、不動産取得税が非課税になります。

3-5.家族信託終了に伴い、税務署への手続きが別途必要

信託終了に伴い、受益者から帰属権利者が信託財産を取得するため、信託財産の相続税評価額が50万円以下である場合を除き、信託終了した月の翌月末日までに「信託に関する受益者別調書」、「信託に関する受益者別調書合計表」を所轄の税務署に提出が必要です。

この手続きは相続税申告とは別途必要な手続きで、通常の相続税申告期限は相続開始から10か月以内ですが、こちらの税務手続きは期限が早いので注意が必要です。

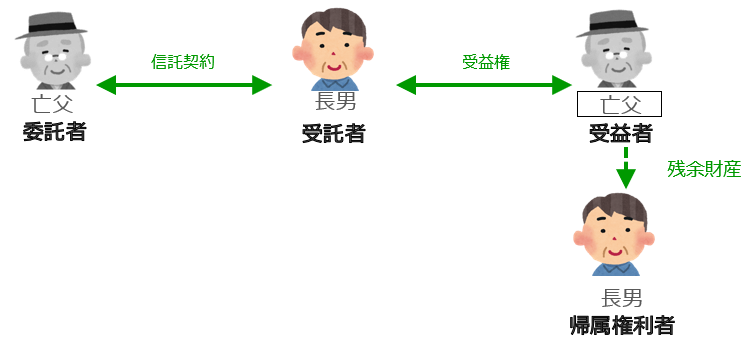

4.受益者死亡後も信託契約を継続するケース(受益者連続信託)

受益者連続信託といって、受益者が死亡しても信託を終了させずに継続させるケースもあるので、本項で見ていきます。

4-1.受益者連続信託とは?

例えば父親が当初委託者兼受益者となり、生存中は信託財産から発生する利益を享受しますが、自身が死亡した場合に信託を終了させず、第二、第三といった後に続く受益者に順次受益権を引き継がせるのが受益者連続信託です。

受益者連続型信託では、第一受益者の父親が死亡したら第二受益者の母親、母親が死亡したら第三受益者の息子に受益権を引き継がせるといったことが可能です。

遺言では一世代までしか相続財産の承継先を指示できないので、受益者連続信託が可能であることは家族信託の大きな特徴の一つと言えます。受益者連続信託も永久に続けられるわけではなく一定の制限がありますが、上手く設計することで、受益者死亡後に認知症の配偶者のための財産管理を継続したい、障害がある子のための財産管理をしたいなど、管理を継続し続ける相続対策が可能になります。

4‐2.受益権と受益者個人の財産の財産調査と相続手続きを行う

受益者連続信託では第一受益者の死亡によっても信託契約が終了せず継続しますが、受益権は次の受益者に権利が移る際に遺贈により取得したとみなされるため相続税の課税対象になります。 第二受益者から第三受益者など、次の受益者に受益権が移る際も同様です。

受益権が相続税の課税対象となるため、受益者死亡により信託契約が終了した場合と同じく、受益権と受益者個人の所有権財産の調査と相続税評価を行う必要があります。財産調査の結果、相続税申告が必要な場合には、相続開始から10か月以内に相続税申告を行います。

受益権については信託契約の定めにより第二受益者へと承継されますが、受益者個人の所有権財産については民法の定めに従い相続されるため、遺言書が用意されていない場合は遺産分割協議が必要になります。

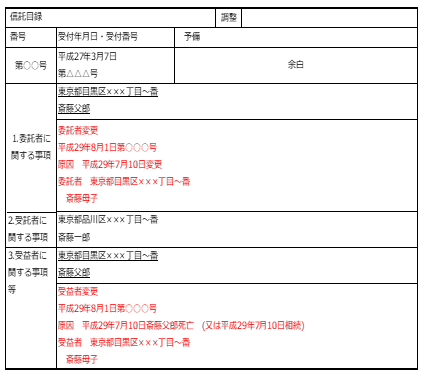

4-3.信託財産に不動産がある場合は、受益者と委託者の変更に伴う登記手続きが必要

信託契約の定めに従い受益権が第二受益者へ承継されることから、不動産については受益者と委託者の変更に伴う変更登記手続きが必要になります。登記の変更にかかる登録免許税として不動産の個数×1000円がかかります。

なお、受益者連続型信託では家族信託が終了せず継続し、帰属権利者や受益者に信託不動産の所有権移転登記をするわけではないため、先述した信託終了時の登録免許税(2%又は0.4%)と不動産取得税(3~4%)はかかりません。

4-4.受益者変更に伴い、税務署への手続きが別途必要

受益者死亡により、受益権の移動があった場合には、受託者は受益権の相続税評価額が50万円以下を除き、受益者の死亡の翌月末までに、「信託に関する受益者別調書」及び「信託に関する受益者別調書合計表」を所轄の税務署に提出しなければなりません。

通常の相続税申告期限は相続開始から10か月以内ですが、こちらの税務手続きは期限が早いので注意が必要です。

5.その他にどんな税金を支払う必要がある?

ここでは相続税以外にかかってくる可能性がある税金について見ていきます。

5-1.受益者が対象となる税金は?

信託財産から発生する利益(家賃収入など)がある場合は受益者の所得として所得税の課税対象になります。 また不動産を売却した場合はその売却益が不動産譲渡所得税の課税対象になるのでこちらの税務処理も必要です。

5-2.受託者が対象となる税金は?

受託者は信託財産を預かっている立場ですが、受託者の意思で売買取引などができるように便宜的に所有権を保持している状態です。そのため不動産にかかる固定資産税は受託者が納税義務を負います。

ただし通常は信託財産から納税資金をねん出することになるので、受託者自身の個人の財産から支払う必要はありません。

家族信託に関わるその他の税金については、下記の記事で詳しく解説していますので、よろしければご覧になってください。

6.家族信託を考えているけれども、相続手続きや相続税など不安な方は無料相談を受けてみてください

当サイトでは、家族信託など生前対策についての無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託契約を結ぶとどのような税金がかかってくるのか、どんな点に注意が必要なのかなどを提携の税理士とも連携し、ご説明いたします。気になるという方は、ぜひこちらから無料相談をお試しください。

7.動画解説|家族信託すると相続税はどうなる?

8.まとめ

- 家族信託そのものには相続税の節税効果はない

- 信託財産や受益権が他人に承継されるタイミングで相続税が発生する

- 相続発生により家族信託が終了するか継続するかは信託の契約内容による

- 家族信託が終了する場合も継続する場合も信託財産と受益者個人の財産の調査や名義変更など一定の手続きが必要になる

- 家族信託が受益者死亡で終了するのか、継続するのかで死亡後の登記手続きの内容や税金が異なる

- 受益者死亡により終了する家族信託においては、受託者を帰属権利者とした場合の登記手続きの取り扱いが法務局によって異なるという問題が令和6年1月10日付法務省民二第17号文書にて受託者単独で登記ができるものとして、全国の法務局の運用が統一された

- 信託終了時と受益者変更時に1か月以内に税務署での手続きが必要。相続税申告期限10か月よりも税務手続きの期限が早いので注意

今回の記事では家族信託を運用中に相続が発生したらどうなるのか、特に相続税との関係に焦点を当てて見てきました。

相続発生時には家族信託でも法務上、税務上の一定の手続きが必要になります。

家族信託利用のケースでは手続きが若干複雑になることもあるので、適宜専門家の助力を得て進めるのが安心です。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士