2023年度の税制改正により、相続税に対するルールも大幅に変わりました。特に注意したい点として、生前贈与加算が延長されたことや、相続時精算課税制度の見直しなどが挙げられます。

今回の記事のポイントは以下のとおりです。

- 2023年度の税制改正により、生前贈与加算の期間が3年から7年に延長されることにより贈与額が増えるので、相続税が課税対象になる可能性が高くなる

- 相続時精算課税制度において年間110万円以下の贈与に対しては申告不要になる

- 教育資金の一括贈与は2026年3月31日まで、子育て資金の一括贈与は2025年3月31日までそれぞれ期間が延長される

- 改正後の税制に合う節税対策が必要

司法書士・行政書士リーガルエステート事務所では4000件を超える相続の相談実績があります。

生前贈与加算の改正により課税になってしまう方や非課税だが節税対策を検討している方の相談をしております。

初回無料相談で、お客様とヒアリングをし現状把握と今後の対策の相談をいたしますので、お気軽にお問い合わせください。

本記事では、2023年度の税制改正によって相続税や贈与税のルールがどのように変わるかについて、いくつかのポイントに分けて解説します。また、改正後の税制に合う節税対策についても具体的に紹介します。

相続税や贈与税を節税することは、子どもや孫に少しでも多くの財産を遺すことにつながります。満足できる相続・贈与を実現するためにもぜひご覧ください。

目次

1.生前贈与加算期間が3年から7年へ延長

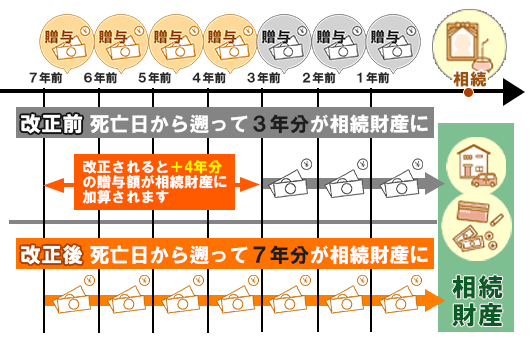

通常、生前贈与した財産に対しては相続税の対象となりません。しかし、死亡日から遡って3年以内に相続人に対して行った贈与に関しては「生前贈与加算」が適用され、相続税の課税対象となるので注意が必要です。

なお、生前贈与加算の適用期間は、2023年の税制改正によって7年に延長されます。いつから改正後のルールが適用されるのか、また適用後における贈与税の課税対象額の計算方法についても見ていきましょう。

1-1.適用はいつから?延長理由とスケジュール

生前贈与加算の適用期間が7年になるのは、2024年1月1日以降の贈与に対してです。生前贈与加算の期間が延長される理由としては、課税の公平性を高められることが挙げられます。対象期間が長くなることで相続税の適用範囲が増え、相続・贈与の方法に関わらず税額が変化しにくくなります。

また、早めに財産を贈与するケースが増え、若い世代に資産が移転しやすくなることも理由の1つです。若い世代への資産移転が進むと、教育費などにもお金をかけやすくなり、子世代・孫世代の将来に対する選択肢が広がると考えられます。

1-2.改正内容と対象者

2023年12月31日以前に生前贈与した場合は、次の贈与財産が相続税の課税対象となります。

- 亡くなる3年前までの贈与財産に対しては全額

改正により、相続税対象となる贈与の期間が変わります。2024年1月1日以降に生前贈与した場合は、次の贈与財産が相続税の課税対象となります。

- 亡くなる4~7年前の贈与財産に対しては100万円を除いた全額

- 亡くなる3年前までの贈与財産に対しては全額

なお、対象者は「被相続人から相続や遺贈により財産を受け取った相続人」です。相続人以外の孫や子の配偶者は対象とならない点なと、対象者に関しては、改正による変化はありません。

司法書士・行政書士リーガルエステート事務所では4000件を超える相続の相談実績があります。 法改正により、課税対象になった場合は何の書類が必要で、税金がいくら掛かるのか分からないかもしれません。 初回無料相談で、お客様とヒアリングをしてご状況の確認をしますので、お気軽にお問い合わせください。

1-3.生前贈与の加算期間

2024年1月1日以降の生前贈与において、いきなり相続税課税対象期間が7年間に延長されるのではありません。相続が発生した時期と生前贈与加算対象期間の関係は次のようになります。

| 相続発生時期 | 生前贈与加算対象期間 |

| 2026年12月まで | 3年 |

| 2027年1月以降2027年12月まで | 最長4年 |

| 2028年1月以降2028年12月まで | 最長5年 |

| 2029年1月以降2029年12月まで | 最長6年 |

| 2030年1月以降2030年12月まで | 最長7年 |

| 2031年1月以降 | 7年 |

2.令和5年(2023年)贈与税改正により増える税金

生前贈与加算対象期間が延長されることで、相続開始から7年以内に行われた生前贈与に対しては相続財産に加算されることがあります。そのため、実質的には増税となり、相続・贈与を受けた方の税負担が増える可能性もある点に注意が必要です。

実際にはどの程度の税金が増えるのか、また、相続税と贈与税の税率の違いについて見ていきましょう。

2-1.相続税より税率が高い贈与税

相続税も贈与税もいずれも税率は10~55%の累進課税(課税対象額が増えると税率が増える)です。しかし、贈与税の控除額は年110万円ですが、相続税には(3,000万円+法定相続人の人数×600万円)の基礎控除額があるため、贈与税のほうが課税対象額は増える傾向にあります。

そのため、まとめて生前贈与するよりは相続により財産を渡すほうが税金を抑えやすくなります。ただし、教育や住宅購入などの特定の目的で贈与する場合は、控除額が多くなる特例措置が適用されることもあるため、相続・贈与を専門とする司法書士などに相談するようにしましょう。

司法書士・行政書士リーガルエステート事務所では4000件を超える相続の相談実績があります。 ご自身は贈与と相続どちらをする方が税金が安く済むのか。課税対象になってしまうのか。 初回無料相談で、お客様とヒアリングをしてご状況やご自身に合う相続方法をお伝えいたしますので、まずはお気軽にお問い合わせください。

2-2.節税効果のある暦年贈与

贈与税の控除額は相続税よりも少ないですが、毎年控除額が設定されるので、何年にもわたって暦年贈与をすることで贈与する場合でも課税対象額を減らせます。

また、暦年贈与をすると相続財産も減らせるので、相続税の節税効果も期待できます。少しでも多くの財産を遺したいときは、暦年贈与を実施するようにしましょう。

2-3.期間延長により増える贈与財産

生前贈与加算の対象期間が延長したことで、相続税の課税対象となる贈与財産が増えることになりました。相続税自体は贈与税よりも税率は低くなることが多い税金ですが、生前贈与加算の期間延長に伴い税額が増える可能性があります。

相続税の課税対象となる贈与財産を減らすためにも、可能な限り早い時期から暦年贈与を開始するほうが良いでしょう。ただし、毎年同じ時期に同額ずつ贈与していると「定期贈与」が疑われ、年110万円以下でも贈与税の課税対象となることがあるため注意は必要です。

3.贈与税改正における対策案2つ

贈与税改正によって税額を増やさないためにも、次の方法を検討してみましょう。

- 孫や子の配偶者へ贈与する

- 2023年中に贈与する

それぞれの方法について説明します。

3-1.孫や子の配偶者へ贈与する

生前贈与加算が適用されるのは、被相続人からの相続人に対しての贈与財産です。つまり、孫に対する贈与や、子の配偶者に対する贈与は生前贈与加算の対象となりません。

ただし、子が亡くなり孫が代襲相続をする場合や子の配偶者を遺言で相続人に指定している場合、孫と養子縁組している場合などは、孫や子の配偶者への生前贈与であっても生前贈与加算の対象となることがあります。

3-2.2023年中に贈与する

2024年以降に生前贈与をすると、生前贈与加算対象期間は増えることがあります。現行の対象期間(3年)の適用を受けたいのであれば、2023年内に生前贈与を行うほうがよいでしょう。

ただし、贈与財産が110万円を超えると贈与税の対象となり、相続税の課税対象となるよりも高額な税金が課せられる可能性もあるため注意が必要です。

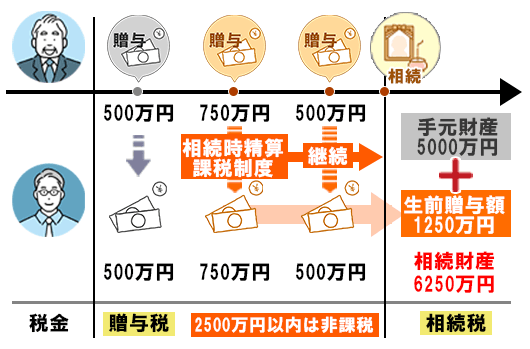

4.「相続時精算課税制度」の見直し

2023年の税改正における変更点は、生前贈与加算の対象期間だけではありません。2,500万円までの生前贈与に対して贈与税が非課税となる「相続時精算課税制度」も見直されることになります。変更点や暦年贈与との使い分け、制度利用時の注意点について説明します。

改正前は、相続時精算課税制度を利用するときは年110万円の贈与税控除の適用を受けられませんでした。しかし、改正後は年110万円の贈与税控除の適用を受けつつ累計2,500万円までが贈与税非課税となるため、非課税で贈与できる金額が増えます。

また、相続時精算課税制度の適用を受けるときは、少額であっても贈与を受けた年は申告が必要でした。しかし、改正後は年110万円までの贈与であれば申告不要となります。

5.知っておきたいその他の改正項目

2023年の税制改正では、他にも贈与税や相続税に関連していくつかの変更点があります。次のポイントについて主な変更点を紹介します。

- 教育資金の一括贈与

- 結婚子育て資金の一括贈与

- 空き家特例

それぞれの変更点について見ていきましょう。

5-1.「教育資金」「結婚子育て資金」一括贈与の見直し

「教育資金の一括贈与」とは、教育資金を子や孫に一括贈与するときに1,500万円までであれば贈与税が非課税になる制度です。本来、2023年3月31日までの贈与に限り特例措置として適用されましたが、2023年の税制改正に伴い、適用期間が3年延長されて2026年3月31日までの贈与に適用される予定となっています。

また、「結婚子育て資金の一括贈与」の適用期間も見直しが予定されています。「結婚子育て資金の一括贈与」とは、結婚や子育て資金として子や孫に一括贈与するとき、1,000万円までであれば贈与税が非課税になる制度です。本来、2023年3月31日までの贈与に限り特例措置として適用されていましたが、2023年の税制改正に伴い、適用期間が2年延長されて2025年3月31日までの贈与に適用される予定となっています。

参考:国税庁「No.4510 直系尊属から教育資金の一括贈与を受けた場合の非課税」

参考:国税庁「No.4511 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税」

5-2.「空き家特例」の見直し内容

「空き家特例」とは、相続や遺贈により受け取った被相続人の居住用家屋・敷地などを売却したときに生じる金額に対して、3,000万円までの控除が適用される制度です。特別控除が適用されることで課税所得額が減り、所得税額(譲渡所得税額)を抑えられます。

なお、「空き家特例」は2023年12月31日までに売却した財産が対象の制度ですが、2023年の税制改正により2027年12月31日までに延長されます。ただし、「空き家特例」の適用を受ける対象者が3人以上いるときは、1人あたりの特別控除額は2,000万円に減額される点に注意が必要です。

参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

6.【動画解説】2023年度の税制改正|相続税や贈与税のルールがどのように変わるか

7.まとめ

本記事では、2023年の税制改正によって変更される相続税・贈与税に関するルールについて解説しました。内容をまとめると、以下の通りです。

- 2023年度の税制改正により、生前贈与加算の期間が3年から7年に延長されることにより贈与額が増えるので、相続税が課税対象になる可能性が高くなる

- 相続時精算課税制度において年間110万円以下の贈与に対しては申告不要になる

- 教育資金の一括贈与は2026年3月31日まで、子育て資金の一括贈与は2025年3月31日までそれぞれ期間が延長される

- 改正後の税制に合う節税対策が必要

相続・贈与する財産が多いときは、節税につながる制度を理解し、正しく適用することで大幅な節税を実現できます。実際に税金を納付するのは相続・贈与を受けた方なので、子や孫に遺す財産を増やすことにもつながります。

特に注意したいポイントが、生前贈与加算対象期間の延長です。延長されることで生前贈与を実施しても相続税の対象となることが増え、節税効果が得られなくなる可能性が増えました。暦年贈与や相続時精算課税制度なども利用して、計画的に贈与をする必要性が高まったと見ることができるでしょう。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、ご家族ごとにどのような形で成年後見や任意後見、家族信託を設計し、活用すればいいのか、無料相談をさせていただいております。成年後見制度の利用方法や家族信託、任意後見契約書の作成、その後の運用の相談などトータルでサポートさせていただきますので、お気軽にお問合せください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士