いま、認知症による”資産凍結”対策として、「家族信託」「成年後見制度」があります。そして、「成年後見制度」の中でも、認知症になってしまった後に行う「成年後見」と事前の対策法としての「任意後見」があります。私たちの事務所の無料相談でも、どの制度を選べば良いでしょうか?」という質問を受けることがよくあります。

しかし、きちんと中身を比べずに選んでしまうと、「こんなハズではなかった…!」という後悔につながります!なぜなら、この3つの制度は、まさに「似て非なるもの」だからです。「成年後見」「任意後見」と「家族信託」どの制度がそのご家族に合っているのかは、本人(とそのご家族)が置かれている状況によって変わります。

この記事のポイントは下記の通りです。

- 「家族信託」と「成年後見」「任意後見」どれも財産管理ができる制度だが、家族や資産状況によって選択すべきケースが異なる

- 積極的な財産管理を行いたいのであれば、「家族信託」がお勧め

- 身上監護が必要なら、「任意後見」「成年後見」がお勧め

- 家庭裁判所の関与を避けたいのなら、家族信託がお勧め

- 家族信託ではできない身上監護をカバーするため、家族信託と任意後見の併用もできる

- どの制度がいいのか、利用目的や第三者の介入、費用を考え「家族信託」と「成年後見」「任意後見」を専門家と相談しながら決めるべき

今回の記事は、家族信託がよいのか、成年後見、任意後見がよいのか、各制度の違いと費用、メリット・デメリット、選択基準をお伝えします。

目次

1.家族信託と成年後見・任意後見制度

家族信託と成年後見・任意後見制度は、いずれも高齢者や障がい者など家族の財産管理を特定の人に任せることができる制度として重要な役割を果たしています。特にこれらの制度は、高齢化社会において認知症や意思決定能力の低下による”資産凍結対策”として注目されています。

1-1.家族信託とは

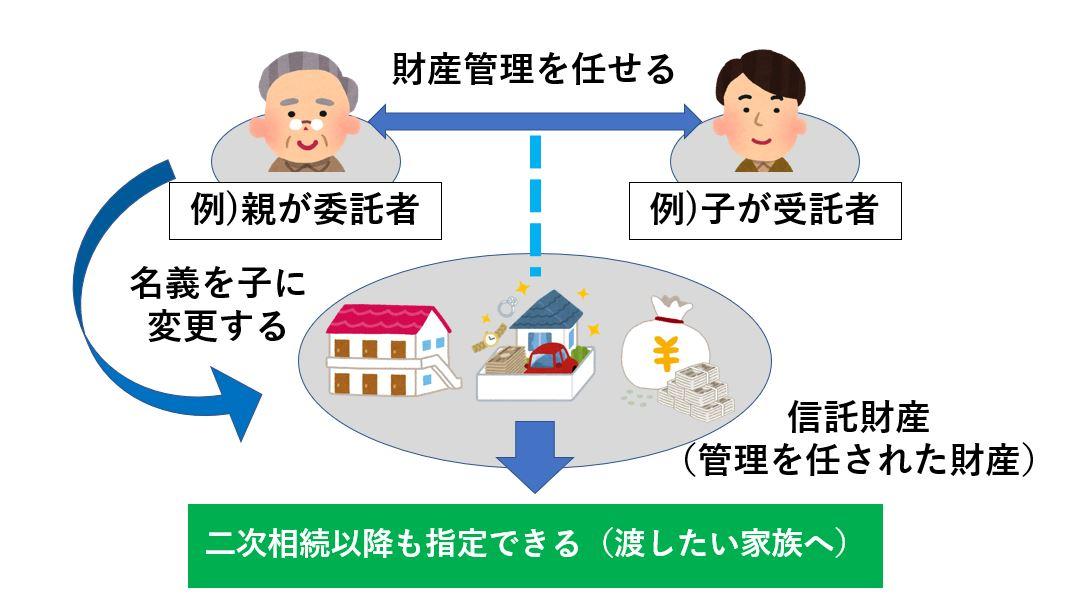

家族信託は、信託契約に基づき、特定の家族が本人の資産を管理・運用する制度です。

この制度を利用することで、家族内で資産の継承計画を立てたり、高齢者の資産管理を行うなど、家族での資産管理・資産承継が行えます。特に、判断能力の低下している高齢者や障がい者の財産管理に有効であり、成年後見制度・任意後見制度に比べ家族だけでの柔軟な財産管理が可能です。

1-2.成年後見制度とは

成年後見制度は、意思決定能力が不十分な高齢者成年者の権利や利益を保護するための法的な制度です。

この制度により、家庭裁判所が成年後見人を指定し、成年後見人が財産管理や日常生活のサポートを行います。成年後見制度は、特に認知症の高齢者や障害を持つ成年者など、自己の権利を自立して守ることが難しい人々のために設計されています。

成年後見人には、家庭裁判所の判断で家族や司法書士、弁護士など専門家が選任されます。成年後見人には、本人の権利や利益を最大限に守ることが求められ、安心して任せることができます。ただ、利用にあたっては後述するデメリットも含めて検討する必要があります。

1-3.任意後見制度とは

任意後見制度は、自らの意思で任意後見人を事前に指定することができる制度です。この制度では、本人がまだ意思決定能力があるうちに、将来のために後見人を指定し、契約を結ぶことができます。事前に財産管理をする人を選任することができるという面では家族信託と同じです。

任意後見制度は、成年後見制度よりも柔軟性があり、個人の意向がより強く反映されます。特に、将来的に意思決定能力が低下することが予想される場合に有効で、本人の意志を任意後見人候補者と交わす任意後見契約書に基づいた資産管理や生活サポートを行うことができます。ただし、後述する家庭裁判所から選任された任意後見監督人による監督を受けるため、柔軟な財産管理は家族信託と比べてできません。しかし、家族信託と異なり任意後見監督人の監督を受けることから、家族信託よりも厳格に財産管理がされるという面での安心感があります。

これらの3つの制度は、個人や家族が直面するさまざまな課題に対して、法的保護とサポートを提供することを目的としています。それぞれの特徴を理解し、適切に活用することで、安心した生活の実現に大きく貢献することができます。

2.家族信託と成年後見、任意後見の違い

家族信託では受託者、成年後見では成年後見人、任意後見では任意後見人が本人のために財産管理を行います。それぞれの制度の違いを知るために財産管理者ができることを確認していきましょう。

2-1.家族信託で受託者ができること

家族信託における受託者とは、「委託者から託された財産を管理し、運用する立場」の人です。

家族信託をすると財産の名義は受託者になるので、受託者は「財産の形式上の所有者」という立場になります。受託者は信託目的の範囲で、信託財産の管理や運用に関する大きな権限と義務を持ちます。

家族信託の受託者の権限

受託者は信託財産の保存行為や賃貸等の収益を図るための運用行為ができます。また、信託契約の内容によっては新たな不動産の購入や借入行為まで行うことができます。

家族信託では信託契約の内容を自由に設定できるため、成年後見・任意後見よりも柔軟に財産の管理が可能です。例えば、不動産を売却して新しいアパートを建てるといったことも、信託契約で定められていれば受託者の判断で行うことができます。

ただし、成年後見・任意後見と異なり、本人の身上監護(生活環境の整備や施設への入所手続きなど)については権限がありません。身上監護については、成年後見・任意後見がカバーする領域となります。

家庭裁判所の関与がなく財産管理ができる

成年後見、任意後見と違って、家族信託では家庭裁判所の関与なく財産を管理できます。これが家族信託の大きな特徴の一つであり、家族間だけの手続きができること、事務手続きの簡素化もできます。

この点が後述の成年後見制度や任意後見制度と異なります。

判断能力があれば信託契約が可能

財産管理を託す委託者の判断能力がある状態であれば、いつでも信託契約を結ぶことができます。契約時点から効力を発生させることも、効力発生時期を定めて効力発生させることも可能です。こういった点が、認知症などのリスクを考慮すると、家族信託は非常に有用なツールです。

2-2.成年後見で成年後見人ができること

成年後見人は、認知症発症などによって本人の判断能力が不十分になった後に家庭裁判所によって選任されます。成年後見制度は認知症やその他の理由で判断能力が不十分になってしまった人を保護するための法的な枠組みです。

成年後見人の権限

成年後見人の主な仕事は「財産管理」と「身上監護」です。

財産管理には、本人の資産や収入、支出の管理が含まれます。身上監護には、本人の日常生活に関わる法律行為、例えば生活環境の整備や施設への入所手続きを行います。

家族信託での受託者は、信託契約で定めた信託財産についての財産管理はできますが、身上監護は厳密に言うとできません。受託者が本人に近い子など近親者であれば、介護施設などが親族による手続きの代行を認めてくれるケースはありますが、遠い親戚や知り合いなど第三者の場合は家族信託だけでは本人を全面的にサポートするのは難しい状況です。

本人が行った契約の取消権

成年後見人は、本人が不適切な契約を結んだ場合、それを取り消す権利を持っています。この点は家族信託での受託者や任意後見での任意後見人には適用されないため、成年後見の方が本人の保護という面ではより強力です。

家庭裁判所への報告義務

成年後見人は、一定の期間ごとに家庭裁判所へ報告を提出する必要があります。この報告には、財産の状況だけでなく、被後見人の生活状況についても詳細を含む必要があります。通常、初めての報告の後、1年に1回の報告が必須です。

2-3.任意後見で任意後見人ができること

任意後見は、本人またはその家族が自ら選ぶ形で、本人(被後見人)の「財産管理」と「身上監護」に関する法律行為をサポートする制度です。しかし、任意後見人は、受託者、成年後見人と権限や業務内容が異なります。

任意後見人の権限

任意後見人は、任意後見契約の中の代理権目録に記載されている事務を行うことができます。そしてこの事務とは、基本的には本人(被後見人)の「財産管理」と「身上監護」に関する契約行為を指します。

財産管理として任意後見人は、預貯金や年金、不動産などの財産管理を行うことができます。具体的には、銀行口座の管理や不動産の売却、その他の財産に関する契約行為などが含まれます。ただし、これらの活動は家庭裁判所によって選任された任意後見監督人の監督下で行われ、定期的に報告が必要です。また、身上監護に関する法律行為としては、老人ホームへの入居、医療契約、要介護認定の申請などがあります。

取消権がない

家族信託における受託者と同様に、任意後見人は、本人が行った契約についての取消権は持っていません。取消権は成年後見人だけが有しています。ただし、任意後見契約の中の代理権目録に特別に記載があれば、例えば、クーリングオフや消費者契約法違反による取消などの取り消しは可能です。

任意後見監督人への報告義務

本人の判断能力が衰え、親族などの申立により任意後見が開始されると、家庭裁判所は任意後見監督人を選任します。この監督人が任意後見人の行動を監視し、不正行為がないように監督します。任意後見人の行為は、任意後見監督人の監督下で行われ、任意後見監督人に対して必要な報告が求められます。

このように任意後見、成年後見では、後見業務を行うため家庭裁判所、任意後見監督人に対する定期的な報告が必要など、家族信託と異なり柔軟な財産管理を行うことはできません。

なお、当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、成年後見の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

3.家族信託と成年後見、任意後見の費用

次に、家族信託と成年後見制度・任意後見制度を利用するために必要な費用を見ていきましょう。

3-1.家族信託の費用

家族信託を利用するにあたってかかる費用は、大きく分けて2種類に分けることができます。

「実費」と「専門家への報酬」です。

自分で手続きをしてもかかる費用(実費)

自分で手続きをしてもかかる費用(実費)は、下記の2つです。

- 公正証書作成費用(費用相場:3.3~11万円)

- 信託登記にかかる登録免許税(費用相場:固定資産評価額の0.3~0.4%)

専門家への報酬

専門家への報酬は、下記の3つです。

- コンサルティング報酬(報酬相場:信託財産評価の1.1%程度)

- 信託契約書作成報酬(報酬相場:11~16.5万円)

- 信託登記報酬(報酬相場:11~16.5万円)

それぞれの費用の詳細については、下記の記事に記載していますので、確認してみてください。

3-2.成年後見の費用

成年後見制度を利用する場合にかかる費用は、大きく分けて2つに分類できます。

- ①裁判所で成年後見人の選任手続きをする際にかかる費用

- ②成年後見を開始した後にかかる費用

「①裁判所で成年後見人の選任手続きをする際にかかる費用」についてはさらに「必ず必要な費用」と「ケースに応じて必要な費用」に分けることができます。また、「②成年後見を開始した後にかかる費用」については、「成年後見人への報酬」「成年後見監督人への報酬」に分けることができます。

①裁判所で成年後見人の選任手続きをする際にかかる費用

【必ず必要な費用】

成年後見制度を利用するためには、家庭裁判所に申し立てをする必要があります。その申立手数料や、手続きに必要な書類の取集費用が必ずかかります。

費用感は合計で2万円前後です。

【ケースに応じて必要な費用】

ケースに応じて必要な費用のうち、大きな金額のものは下記の3つです。

- 鑑定費用:5~10万円程度

- 専門家への支払報酬:10~30万円前後(手続きを弁護士や司法書士に依頼する場合)

- 専門職後見人への支払報酬:20万円前後(後見制度支援信託を利用する場合)

②成年後見を開始した後にかかる費用

【成年後見人への報酬】

親族が成年後見人になって、無報酬で後見を行う場合には報酬は発生しません。しかし、司法書士や弁護士等が成年後見人になる場合には報酬の支払いが必要です。成年後見人の基本報酬額は月額2~6万円が目安です。身上監護等に特別困難な事情がある場合には、基本報酬額の50%の範囲内で付加報酬が支払われます。

【成年後見監督人への報酬】

成年後見監督人は選任される場合と選任されない場合がありますが、選任された場合には成年後見監督人に報酬を支払う必要があります。成年後見監督人への報酬額は月額1~3万円が目安です。

3-3.任意後見の費用

任意後見制度の費用は大きく分けて3つの段階で発生します。

- ①任意後見契約を結ぶ際の公正証書作成手数料

- ②任意後見を開始する際の任意後見監督人選任の申立て費用

- ③任意後見開始後の任意後見人、任意後見監督人への報酬

①任意後見契約を結ぶ際の公正証書作成手数料

自分で手続きをする場合は約2万円の費用がかかります。もし、弁護士や司法書士に手続きを依頼する場合は、10万円前後の費用がかかると考えておくと良いでしょう。

②任意後見を開始する際の任意後見監督人選任の申立て費用

任意後見監督人選任の申立て手続きには、合計で約1~2万円かかります。

裁判所が必要と判断した場合には、鑑定をするための費用(5~10万円程度)が発生するので、その分の出費があるかもしれないことは事前に心づもりしておいた方がよいでしょう。

③任意後見開始後の任意後見人、任意後見監督人への報酬

任意後見人に対する報酬は、任意後見契約を結ぶ段階で有償か無償かを決めることができます。

一方で、任意後見監督人(家庭裁判所が司法書士や弁護士などの資格者を、任意後見監督人として選任します)に対する報酬については、ほとんどの場合発生するので注意が必要です。

報酬の相場は、管理財産額(預貯金及び有価証券等の流動資産の合計)が5千万円以下は1万1千円~2万2千円(税込)、5千万円超の場合は2万7千500円~3万3千円(税込)であることが多いと言えます。

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、成年後見の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

4.家族信託のメリット・デメリット

では、ここで家族信託のメリットとデメリットを見ていきましょう。

4-1.家族信託のメリット

契約を結ぶ相手が信頼できる家族・親族である

今まで自分が大切に築き上げてきた財産を、自分に縁が深い家族や親族に管理をお願いすることができるという点が、何と言っても家族信託の大きなメリットの1つです。

後述する法定後見制度や、先ほど説明した任意後見制度では制度を利用するにあたって、家庭裁判所の介在がどうしても必要になってくるのですが、家族信託では家庭裁判所を介する必要がありません。信頼できるご家族・親族だけで財産管理ができる点が利点と言えるでしょう。

事前に死後の財産の承継先に関しても指定できる

家族信託は生前の認知症対策として、本人の財産管理をするために利用されるケースが多いですが、一方で管理している財産(=信託財産)の承継先を事前に決めておくことができます。

事前に財産の承継先を定める方法というと、遺言を思い浮かべる方が多いと思いますが、家族信託はこの遺言的機能も持ち合わせています。

遺言は通常、次の承継先しか指定できません。しかし家族信託は、例えば「自分が死亡したら妻へ、妻が死亡したら息子へ承継させる」というように数次に渡って承継先を指定することができます。このように二次相続まで承継先を指定できる点もメリットと言えます。

経済的な負担を少なくできる

家族信託では、財産を管理する受託者に継続的に報酬を支払う必要がありません。

これに対して後見制度では、成年後見制度では成年後見人や成年後見監督人に、任意後見人制度では任意後見監督人に報酬の支払いが必要です。

例えば、成年後見制度を利用する場合は、前述の通り、成年後見人へは月額約2~6万円、成年後見監督人へは月額約1~3万円の報酬の支払いが必要です。任意後見制度では、任意後見監督人への報酬が月額1万円~3万5千円ほどかかると考えてよいでしょう。

後見制度では、報酬の支払いが被後見人が亡くなるまで続き、途中でやめることは原則としてできません。従って、制度を利用する限り毎月上記の報酬の支払いが継続することになります。

継続的な報酬の支払いが必要ないことは、費用負担の面から安心できると言えるでしょう。

4-2.家族信託のデメリット

本人が意思能力があるうちに締結の必要がある

家族信託を活用すれば、本人が元気なうちから財産の管理や活用を、あらかじめ信託契約で定めた家族などに託すことができます。そして万が一認知症になった場合でも、継続して家族が財産を管理していくことができます。

しかし、家族信託を利用するためには事前に本人と家族が信託契約を結ぶ必要があります。契約時に本人に判断能力がなければ家族信託契約を結ぶことができません。認知症発症後では家族信託契約を締結できないため、家族信託を利用できないことになります。

受託者に身上監護が認められていない

家族信託は、財産を管理することが目的である制度です。そのため、受託者には身上監護権が与えられません。身上監護権とは、本人の代わりに住まいを確保したり、介護・福祉施設などへの入所手続きや入院など医療に関係する手続きを行うことです。身上監護権は、日常生活のフォローだけでなく、介護・医療などの支援を過不足なく受けられるよう本人の生活環境を整えることまで仕事が及びます。

この身上監護権がないことが、家族信託のデメリットの一つとして挙げられます。

後述しますが、例えば子が遠方に住んでおり、家族の代わりに本人と縁が深い友人などに身上監護を頼みたいのであれば家族信託ではなく、任意後見を選ぶ方が望ましいでしょう。

受託者の権限乱用による横領リスクがある

信託契約において、受託者は信託財産を管理し、受益者のために行動する責任があります。家族信託では家庭裁判所などの監督を受けずに受託者が柔軟に管理ができる反面、監督がないまま財産管理ができてしまうというリスクがあります。

このようなリスクを軽減するためには、信託契約を設定する際に、受託者の権限に対する適切な制限を設けることも検討材料です。例えば、大規模な取引や重要な決定に際しては、他の受益者の承認を求める条項を設けることができます。また、信託監督人の設置や定期的な財産報告の義務付けなど、外部からの監視機制を強化することも有効です。

5.成年後見・任意後見のメリット・デメリット

家族信託と比較するためにも、後見人制度のメリット・デメリットも見ていきましょう。

5-1.成年後見・任意後見のメリット

家族や親族が近居ではない、支援できない場合も制度を利用できる

まず任意後見制度の場合だと、例えば本人と同居している家族がいなかったり、子や親族が遠方に住んでいたりするケースでは、前述の通り本人に縁があり、本人が信頼を寄せる友人やご近所の方に任意後見人になっていいただき、その方から適切な支援を受ける事が可能になります。

また、成年後見制度の場合でも、司法書士や弁護士などの専門家を後見人として選任することで、予想していなかったトラブルについても解決することができます。

特に法的なトラブルについては、知識・経験も共にある専門家にお願いできることは安心できるポイントだと思います。

身上監護による身辺のサポートを受けることができる

財産管理をすることが目的である家族信託とは違い、後見制度は本人の財産管理に加えて、本人の身の回りの世話をする、身上監護をすることも目的とされています。後見人の職務は「財産管理」と「身上監護」です。

例えば成年後見の成年後見人は取消権が与えられており、本人が判断能力が衰えてしまったことが原因で誤って契約をしてしまった場合には、成年後見人が契約の取消しをすることができます。

このように、本人の財産管理だけでなく日常生活でも支援ができる点が後見制度のメリットと言えるでしょう。

認知症対策をしておらず、本人の判断能力がなくなった場合にも対応できる

これは、成年後見の場合になりますが、成年後見制度では後見開始の審判を家庭裁判所に申し立てることによって家庭裁判所が成年後見人を選任し、成年後見人が本人の財産管理や身辺監護をできるようになります。

任意後見制度や家族信託は、本人の判断能力がなくなってしまったら、任意後見契約・家族信託契約を締結できないため利用することができません。

認知症発症後でも利用することができるのが成年後見制度のメリットの1つと言えます。ただし、成年後見人は家庭裁判所が選ぶため、必ずしも家族が選ばれる訳ではない点には注意が必要です。

5-2.成年後見・任意後見のデメリット

後見開始を途中でやめることはできない

まず、成年後見制度は一度開始すると、基本的には制度の利用を途中でやめることはできません。被後見人が亡くなるまで後見は継続します。

勿論、正当な理由がある場合には後見人を解任できるケースはあります。しかし、その場合でもまた新たに後見人が選任されて後見自体は継続されます。制度自体の利用をやめることはできないのです。

また、任意後見制度でも、後見開始後は正当な理由があるときに限り、家庭裁判所の許可を受けて任意後見人を解任します。任意後見人に不満があるからという理由だけで、すぐに解任できない点は成年後見制度と同様です。

そして、成年後見制度では、弁護士・司法書士などの専門家が成年後見人や成年後見監督人になるケースが往々にあります。

任意後見制度でも任意後見監督人には専門家が選任されるケースが多く見られます。

成年後見制度における成年後見人や成年後見監督人、任意後見制度における任意後見監督人に専門家が選任されると、報酬を支払う必要が出てきます。報酬の支払いは後見が続く限り毎月発生することになりますので、後見の期間が長くなればなるほど費用の負担が大きくなってしまいます。

このように、途中で簡単に制度の利用をやめることできない点が成年後見制度・任意後見制度のデメリットです。成年後見制度・任意後見制度を利用するにあたっては本当に制度を使うべきか、他に自分の家族にとって合う対策方法は無いのかをよく考えてから制度の利用を決めましょう。

財産が減るリスクがある行為は基本的にできない

成年後見制度は、成年被後見人を保護するための制度です。本人の財産を保護することが大前提の制度です。

そのため、株式投資や不動産活用など、少しでも財産が減るリスクのある行為は原則認められません。

また、これは任意後見制度でも同様です。

任意後見人は、たとえ本人の財産を増やす目的であっても、積極的な投資や資産運用をすることはできません。

利息が低い今、ただ預金として口座に置いておくだけでは利子がほとんどつかず、預金が大幅に増えることはないことは皆さんとうにご存知のことと思います。

本人にある程度財産があり、今後の生活のためにもこの財産は資産運用した方が良い、と判断できる場合でも、成年後見制度や任意後見制度を利用する限り資産運用はできません。

このように、成年後見制度や任意後見制度を利用すると資産運用を積極的に行うことができない点がデメリットと言えるでしょう。

6.家族信託を利用すべきケース

家族信託と後見制度のメリット・デメリットを見たところで、ここからはまず家族信託を利用すべきケースについて具体的に解説していきたいと思います。

6-1.より柔軟に財産管理を任せたい

家族信託では、前段落(4-2.後見人制度のデメリット)でも記載したように、成年後見制度では行えない資産の有効活用ができるようになります。資産の有効活用とは具体的には、株式投資や資産の組み換え、不動産の活用などのことを指します。

また、成年後見制度のように家庭裁判所で手続きをする必要はありません。

認知症発症後に申立ての手続きで手間や費用がかかることがなく、時間と費用の負担が少なくなるので、融通の利く財産管理を望むのであれば、家族信託を利用するのがよいでしょう。

6-2.死後の相続について指定したい

「4-1.家族信託のメリット」でも解説した通り、家族信託は本人に代わって財産管理を行う、「財産管理機能」と、家族信託で管理している財産(=信託財産)の承継先を事前に決めておくことができる「遺言的機能」を兼ね備えています。

家族信託は、契約締結をもって効力が発生するので、生前においても受託者が信託財産とした財産を管理することができ、かつ本人死亡後には本人の財産を誰に、どのように承継させるのか指定することもできます。

生前の財産管理もしつつ、「自分が死亡したら妻へ、妻が死亡したら息子へ承継させる」というように数次に渡って承継先を定めたい場合には家族信託を選択するのが良いでしょう。

6-3.ランニングコストを安く抑えたい

成年後見制度、任意後見制度を利用すると、成年後見制度では成年後見人や成年後見監督人に、任意後見制度では任意後見監督人には、ほぼ必ず報酬を支払う必要があります。

先述のように、後見制度は後見が始まると、基本的には被後見人が亡くなるまで継続して利用を続けるようになります。そのため、報酬の支払いも被後見人が亡くなるまでずっと続きます。

一方で家族信託では、継続した報酬の支払いは必要ないので、ランニングコストをおさえたい場合には家族信託を選択するのが良いでしょう。

6-4.裁判所や第三者に関与されたくない

成年後見制度、任意後見制度共に、制度を利用する場合には、家庭裁判所での手続きが必要になります。

特に成年後見制度では、成年後見人選任の決定権が家庭裁判所にあり、本人とはあまり馴染みのない弁護士や司法書士が成年後見人となり、財産管理を行うケースも多々あります。

自分の家族だけで財産管理をすることができないので、信頼のおける家族・親族だけで財産管理の仕組みを作りたい場合には、家族信託の利用をおすすめします。

7.成年後見・任意後見を利用すべきケース

続けて、後見制度を利用すべきケースについて具体的に見ていきましょう。

7-1.認知症や障害などを理由とする生涯のサポートが必要な方

成年後見制度は、認知症や知的障害などで判断能力が不十分な人を保護することが目的の制度です。

判断能力が無いために間違えて結んでしまった契約を無効にしたり、日常生活で起こる必要な手続きや契約を行ったりと、本人の代わりに法律行為を行うための制度が成年後見制度です。

既に認知症を発症している場合や、知的障害などで判断能力がない方の場合には、本人が亡くなるまで日常生活のさまざまな契約行為や契約の取り消しを成年後見人が担うことができ、本人の生活を手厚くサポートできる成年後見制度を選択するのが良いでしょう。

7-2.頼れる身内がいない方

これまで比較してきた家族信託では、受託者である家族・親族が幅広い権限を持ちます。

受託者は信託財産の管理・運用をするだけでなく、信託契約に基づいた行為を原則行うことができる一方で、受託者による権利濫用を防ぐために、様々な義務を課されることになります。

そして、受託者は、信託目的の実現のために善良なる管理者としての注意義務をもって財産の管理をしなければなりません。

家族・親族を管理者として相応しいかという視点で見て、もし財産をきちんと任せられるほどの信頼のおける家族・親族がいない場合には、プロである弁護士や司法書士に成年後見人や任意後見人になってもらい、財産管理をしてもらう方が安心でしょう。

7-3.財産管理以外にも身上監護が必要

先ほども少し触れましたが、例えば子供が本人と同居している、または本人の近くに住んでいて日常生活の支援ができるのであれば、家族信託も選択肢のうちの1つとなります。

しかし、本人の近くに子供をはじめとする家族や親族がいない場合には、身上監護権のない家族信託は選択肢から外し、後見制度を利用して後見人に身上監護をしてもらう方が望ましいでしょう。

8.事例から家族信託、成年後見、任意後見を検討する

ここまで説明してきたように、家族信託、成年後見と任意後見は、財産管理など本人の保護に関して活用できる制度です。

今回は、下記のようなご家族ではどの制度がよいのでしょうか?事例をもとに検討していきます。

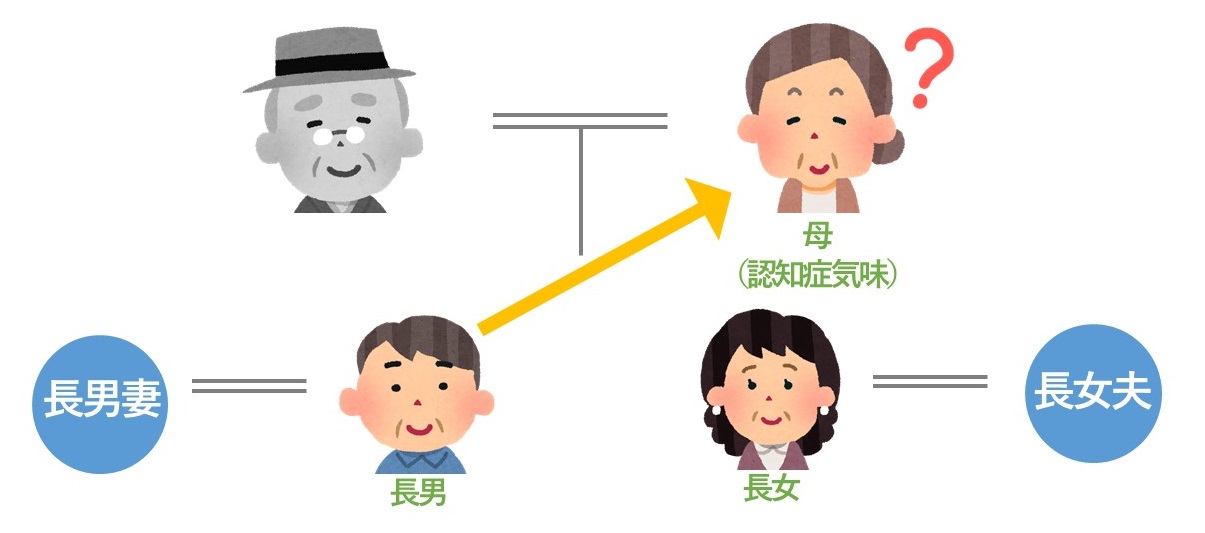

8‐1.事例:高齢の母親の財産管理をしたい

①高齢の母親がいる

・父親は他界

・最近物忘れが多くなってきている(将来の認知症が心配)

②子供は、長男・長女の2人

・子供たちは、それぞれ家族をもって独立して暮らしている

・財産管理は、長男が行おうと考えている

このような家族関係でのご相談事例は多くあります。このような事例の場合、このご家族の認知症対策として、最適なのは「任意後見」「成年後見」でしょうか?「家族信託」でしょうか?

8-2.5つの選択基準

冒頭でお伝えした高齢の母親がいる事例においてどちらの制度が良いのかを判断するための選択基準は次の通りです。

- 判断能力があるか?

- 財産をどう守りたいか?

- 身上監護が必要か?

- 第三者が関与することを許容できるか?

- 詐欺や悪徳商法対策としての利用目的はあるか?

以下、解説します。

【選択基準①】判断能力があるか?

任意後見、家族信託は「将来」の認知症リスクに備えるためのものなので、「既に」認知症になっている方は、残念ながら、どちらの制度も利用できません。その場合は、成年後見を利用することになります。

本人が自分の財産管理を誰に託すか、ということを理解し意向を伝えることができれば、事前の対策としての「家族信託」「任意後見」を選択できます。

本事例では、母親は判断能力があるため、「家族信託」「任意後見」が選択できます。

【選択基準②】財産をどう守りたいか?

判断能力があり事前の対策ができるのであれば、「家族信託」と「任意後見」どちらの制度が最適なのかを考えていきます。

選択基準の2つ目は、母親の今の財産(不動産)の積極的な活用を考えているのか?という点です。「不動産の積極的な活用」というのは、具体的には、下記のようなことを考えている場合です。

・不動産の買い替え(組み替え)を考えている

・不動産を担保にして、銀行から融資を受け、新賃貸ビルの建築を考えている

・古いアパートの建て替えを考えている

主に相続税対策として、上記を検討しているご家族が多いですが、そのようなご家族は、「家族信託」一択となります。なぜなら、「成年後見」「任意後見」では、「本人の財産を1円たりとも減らさせない!」という基本思想があるので、リスクのある(合理的な理由がない)財産の処分は禁じられているからです。

一方、家族信託では、信託契約の条項に定めておけば、柔軟な財産管理ができます。

また、「主な不動産は自宅だけだが、将来の施設費用を捻出するために売却を考えている」という場合も注意が必要です。もちろん、「施設に行ったきりで自宅に戻る目途はない」「売却しないと施設費用が支払えない」というような状況であれば、「成年後見」「任意後見」でも売却は認められるでしょう。(売却しないと本人の生活が守られないのは明白ですからね)

ただ、どのような場合にせよ、売却時は、家庭裁判所や任意後見監督人(後述)への説明は必須です。一方、家族信託では、家族の判断した必要なタイミングで自宅売却を行うことができます。

そのため、私たちの事務所では、ある程度財産をお持ちで、不動産の売却を含め柔軟な財産管理を行いたいご家族には、「家族信託」をお勧めしています。

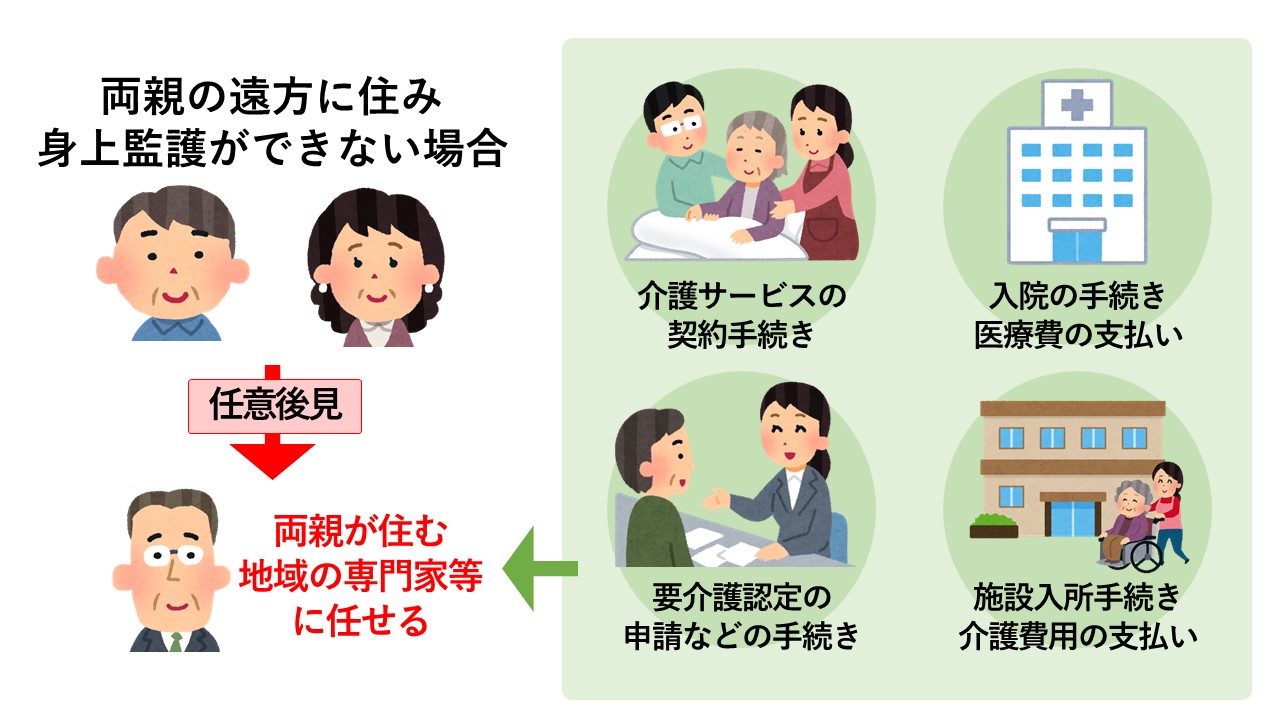

【選択基準③】身上監護が必要か?

選択基準の3つ目、母親の身上監護をする家族がいるか?という点です。「身上監護」とは、母親の生活や治療、介護などに関する法律行為を行うことを言います。具体的には、下記のような行為です。

・介護サービスの契約手続き

・入院の手続き、医療費の支払い

・要介護認定の申請などの手続き

・施設入所手続き、介護費用の支払い

今回の事例で言うと、長男か長女が母親の近くに住んでいて、母親の身上監護ができるのであれば、何の心配もいりません。大抵の医療施設や介護施設では、本人の「家族」であれば、上記の手続きを行うことが可能だからです。

しかし、長男・長女とも遠方に住んでおり、自分たち家族の代わりに、例えば、母親との関係が深い近所の方や専門家など第三者に身上監護を頼みたいのであれば、「成年後見」「任意後見」の選択となります。何故なら、「家族信託」では、「身上監護」は対象とならないからです(この場合、母親の面倒を見る「成年後見人」「任意後見人」は、長男ではなく、その近所の方や専門家など第三者が就任することになります)。

【選択基準④】第三者が関与することを許容できるか?

4つ目の選択基準は、第三者や家庭裁判所の関与をどこまで許容できるか?という点です。家族(母親)の財産は、家族だけで管理していきたい(第三者にあれこれ言われたくない)というのであれば、「家族信託」一択となります。

何故なら、「成年後見」が始まると裁判所が選任した成年後見人が財産管理を行います。この場合、長男が必ずしも成年後見人として選任されるとは限りません。

また、「任意後見」の場合には、任意後見契約で任意後見人候補者として定めた長男が任意後見人となりますが、これと同時に「任意後見監督人」として専門家(主に司法書士や弁護士)を選任します。任意後見監督人の使命は、中立的な立場で、母親の財産を監督すること(任意後見人を監督すること)です。(ちなみに、専門家が就任するので、彼らに対する報酬も、もちろん必要となります)

任意後見人である長男は、定期的に任意後見監督人に、母親の財産状況を報告する義務があります。そして、任意監督人は、任意後見人からの報告内容を元に、裁判所に対して、母親の財産が適正に管理されていることを報告します。

また、「成年後見」「任意後見」の大きな特徴の1つとして、一度後見制度を始めると、原則、母親が亡くなるまでやめられない、という点もあります。任意後見の場合は、任意後見が始まった後(任意後見監督人選任後)は、正当な事由がある場合に家庭裁判所の許可を得て解除することができます。つまり、原則は、母親が亡くなるまで、その財産は、裁判所の監視・監督下におかれるということになります。そのため、家族(母親)の財産を家族以外に開示したくない、と考えるご家族には、「家族信託」をお勧めしています。

【選択基準⑤】詐欺や悪徳商法対策としての利用目的はあるか?

「母親が悪徳商法に合ってしまった場合、後から取消しができるか?」という心配事もよくあるご相談です。残念なら、任意後見、家族信託とも、長男には契約の「取消権」がないため、詐欺対策としては無力です。この場合は、成年後見の利用を検討することになります。

家族信託であれば、信託契約で定めた信託財産は受託者の名義になるので、信託財産を本人が誤って使ってしまうというリスクは防げますが、信託財産としていない本人名義のままで残した財産については、詐欺や悪徳商法によって騙されて使ってしまうというリスクは残ってしまいます。

8-3.家族信託と任意後見の併用もできる

選択基準の結果はどうでしたでしょうか?

家族だけで本人の財産を管理し、財産管理を担う方を予め定めておきたい場合は、「家族信託」「任意後見」がおすすめです。

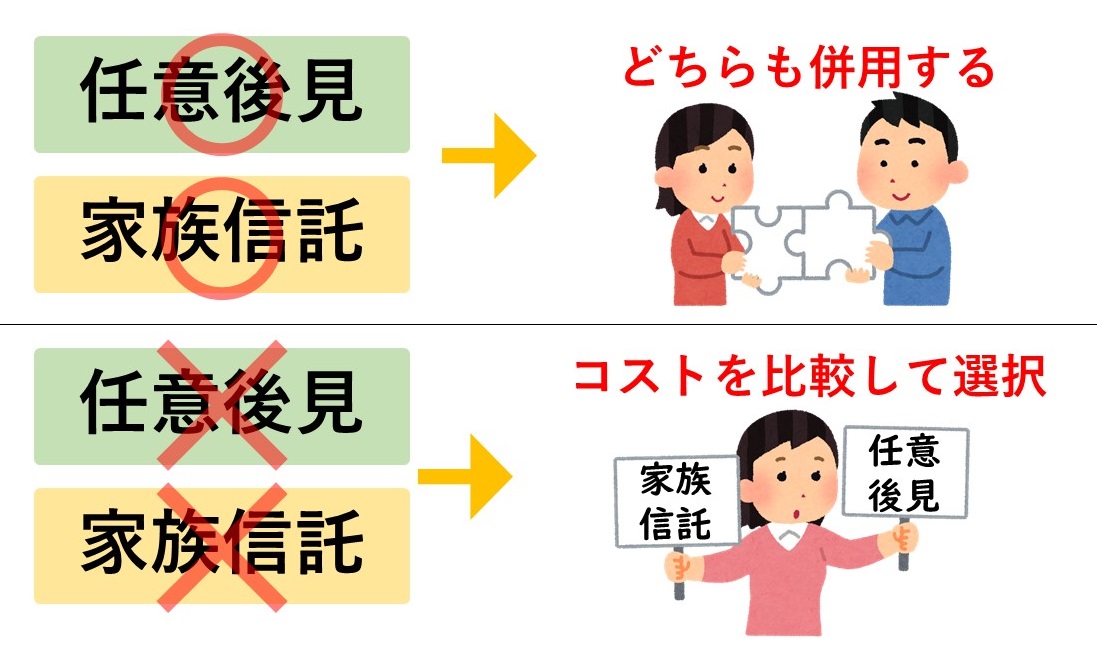

もし、「家族信託」も「任意後見」も両方とも当てはまったご家族は、両制度の併用をお勧めします。一方、チェックポイントのどれも当てはまらなかったご家族は、「家族信託」「任意後見」のどちらの制度も馴染むということになります。その場合は、コスト(費用)を比較して選択すれば良いと思います。

一般的に、初期費用は、「任意後見」の方が「家族信託」よりも安価です。ただ、上記で述べた通り、「任意後見」は一度発動すると、任意後見監督人への報酬(月額2万円程度が一般的)が、母親の亡くなるまで発生します。その一方で、家族信託にランニング費用はありません。

ご家族の将来設計をどのように考えるかで、「家族信託」にするか「任意後見」にするかを選択してみてください。

9.動画解説|任意後見と家族信託

10.まとめ

今回の記事では、「家族信託」と「成年後見」「任意後見」について、下記をご紹介しました。

- 「家族信託」と「成年後見」「任意後見」どれも財産管理ができる制度だが、家族や資産状況によって選択すべきケースが異なる

- 積極的な財産管理を行いたいのであれば、「家族信託」がお勧め

- 身上監護が必要なら、「任意後見」「成年後見」がお勧め

- 家庭裁判所の関与を避けたいのなら、家族信託がお勧め

- 家族信託ではできない身上監護をカバーするため、家族信託と任意後見の併用もできる

- どの制度がいいのか、利用目的や第三者の介入、費用を考え「家族信託」と「成年後見」「任意後見」を専門家と相談しながら決めるべき

今回は、私たちの事務所で相談があった場合の大事なチェックポイントをご紹介しました。ただ、後見制度にせよ、家族信託にせよ、どちらが良いのか悩んでいる場合は、専門家へのご相談をお勧めします。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士