認知症対策として最近注目されている家族信託・民事信託。自分の家族に取り入れようか考えるとき、やはり気になるのは「費用」のことではないでしょうか。家族信託の組成を専門家に依頼した場合、あれやこれやで、信託財産の1.5%程度の費用がかかることが多いです。また、家族信託を取り扱う専門家や企業によっては信託契約スタート後も毎年費用を請求する場合もあります。

・・・高いと思われますか?安い費用ではないですよね。

「一体どんなことに費用がかかるの?」

「専門家は何をしてくれるの?自分でやることはできないの?」

「家族信託開始だけではなく、信託期間中や信託終了時にかかる費用はあるの?」

「どうせ費用を払って任せるなら、頼りになる専門家に任せたい。どうやって専門家の力量を見分ければよいの?」

そんな疑問をお持ちの方々も多いと思います。

家族信託にかかる費用を大きくわけると、自分で手続きをしてもかかる費用(実費)と専門家へ支払う報酬の2つがあります。仮にご自分で手続きをする場合には、実費のみで済みますが、専門家の手助けを借りながら手続きを行う場合には、その報酬の支払いが必要です。

今回の記事のポイントは下記のとおりです。

- 自分で手続きをしてもかかる費用(実費)としては、公正証書作成費用(費用相場:3.3~11万円)と信託登記にかかる登録免許税(費用相場:固定資産評価額の0.3~0.4%)がある

- 専門家への報酬は、コンサルティング報酬(報酬相場:信託財産評価の1.1%程度)と信託契約書作成報酬(報酬相場:11~16.5万円)、信託登記報酬(報酬相場:11~16.5万円)の3つがある

- 専門家によっては、初期費用は安く表示していても、家族信託開始後も継続的に費用がかかるケースがあるため、信託開始後に継続的な報酬が必要なのか、確認しておく

- 家族信託後に、家族信託の内容が変わった場合や家族信託終了時には費用と専門家に支払う報酬が発生する

- 税金は家族信託を検討するのにかかせない事項だが、原則「受益者課税の原則」で利益を受ける「受益者」に課せられる。固定資産税は、管理を委託された「受託者」に送られてくるので、信託契約上で受益者負担を明記すれば問題なく運用できる

- 専門家に依頼せずに個人で家族信託を設計し書面化すれば費用は抑えられるが、十分な知識がなく信託をすればそれなりにリスクがあるので、それを考慮した上で判断する必要がある

- 頼りになる専門家を見極める際には、①家族信託・民事信託の実績数、②家族信託の隣接制度と比較検討された提案ができるか、③専門家同士のネットワークがあるか、④信託契約後のサポート体制があるかを確認する

これから、家族信託・民事信託を検討していきたいと考えている方向けに、家族信託にまつわる費用や専門家に支払う報酬の相場と良い専門家の見分け方を解説します。

我が家の場合、家族信託の費用がどれくらいかかるのか、お知りになりたい方は、無料相談でご説明しております。是非、ご利用ください。

目次

1.家族信託手続きを自分で行う場合にかかる費用

新しい信託法が施行されてから10年以上。巷にも家族信託に関する情報が増えてきました。「専門家の手を借りずに、自分で手続きを行いたい」と考える方もいらっしゃるでしょう。その場合にかかる費用は、下記の2点となります。

1-1.信託契約書を公正証書化する際の費用(費用相場:3.3~11万円)

信託契約書は、当事者間の契約で成立するため、公正証書で作成しなくても契約をすることはできます。しかし、信託した金銭を管理するための正式な信託口口座(※)を金融機関で開設する場合には、信託契約書を公正証書化する必要があります。信託財産に何を入れたか、信託財産の評価額で公証人の手数料額は増減します。一般的には、3.3万円~11万円の間で考えておけば良いでしょう。詳しい計算方法は下記を参考にしてみてください。

引用元:日本公証人連合会HP

1-2.不動産の信託登記にかかる登録免許税(費用相場:固定資産評価額の0.3~0.4%)

不動産を信託財産に入れると、不動産の名義を変更する必要があります。その際、名義変更にかかわる税金として、不動産の固定資産税評価額の0.4%(土地は0.3%:令和8年3月31日まで)の額が登録免許税として課税されます。

たとえば・・・

評価額2000万円の土地と1000万円の建物を信託登記する場合には、

土地:2000万円×0.3%=6万円

建物:1000万円×0.4%=4万円

合計10万円の登録免許税がかかります。

実際に家族信託を行う際に必要な手続きの流れは下記の記事で詳しく解説していますので、確認してみてください。

2.家族信託の専門家へ依頼した場合の報酬

そうは言っても、家族信託・民事信託の契約書は、そこまで簡単に作成できるものではありません。正確に言うと、ひな型に沿って作成すること自体は誰でもできます。しかし、家族信託・民事信託は歴史が浅い制度であるため、実務における金融機関での取り扱い、不動産取引や税金関係の考え方は日々変化しています。家族信託の組成は、将来のあらゆる場面を想定したものでないと、何年か後に思わぬ横やりが入る危険性があります。

そのようなリスクを排除するために存在するのが専門家(司法書士、弁護士等)です。専門家に依頼した場合、上記で解説した費用に加え、専門家への報酬が発生します。報酬は、専門家が自由に設定できますが、下記のような報酬形態となっているところが多いです。

大きく分けると、①家族信託・民事信託コンサルティング報酬、②信託契約書作成報酬、③信託登記報酬の3つがあります。

2-1.コンサルティング報酬(報酬相場:信託財産評価の1.1%程度(最低33万円))

お客様から情報をヒアリングし、最適な信託契約書を作成する土台をつくるための費用です。報酬は専門家ごとに異なりますが、下記のように信託財産評価額の1.1%(最低33万円)程度から始まる従量課金としているところが多いようです。

| 財産の価格 | 費用(税込) |

| 1億円以下の部分 | 1.1%(最低33万円) |

| 1億円超3億円以下の部分 | 0.55% |

| 3億円超5億円以下の部分 | 0.33% |

| 5億円超10億円以下の部分 | 0.22% |

| 10億円超の部分 | 0.11% |

上記の計算式で計算すると、

仮に信託する財産の評価額が、

5000万円の場合には、5000万円×1.1%=55万円

2億円の場合には、1億円×1.1%+1億円×0.55%=165万円

のコンサルティング報酬がかかります。

2-2.信託契約書作成報酬(報酬相場:11~16.5万円)

コンサルティングした内容を元に公正証書の原案となる信託契約書を作成する費用です。専門家によっては、コンサルティング報酬に契約書作成報酬を含めて計算しているところもあります。この費用も専門家によって異なりますが、1通あたり11~16.5万円としているところが多いです。

2-3.信託登記報酬(報酬相場:11~16.5万円)

不動産を信託財産とした場合に、不動産の名義変更を司法書士が行う為の費用です。専門家ごとに費用は異なりますが、概ね信託登記1件あたり11~16.5万円かかることが多いです。法務局へ申請する為の費用です。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、今後どのように財産管理の仕組みをつくればいいのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

3.専門家に依頼した場合の家族信託費用の一例

家族信託の費用は、信託財産として何を対象にするのかという点と、その資産構成と財産額に応じて費用がかわります。以下、先日した報酬相場をもとに一般的に想定される資産例の費用を紹介します。

3-1.信託財産:現金3,000万円のケース

- コンサルティング費用

3,000万円に対して1.1%の報酬利率で計算

33万円 - 信託契約書作成費用

専門家報酬11万円

公証役場の手数料約5万円 - 総費用

33万円+11万円+5万円=49万円

3-2.信託財産:土地2,000万円、建物500万円、現金1,000万円のケース

- コンサルティング費用

合計3,500万円に対して1.1%の報酬利率で計算

38.5万円 - 信託契約書作成費用

専門家報酬11万円

公証役場の手数料約5万円 - 信託登記費用

土地の登録免許税は6万円、建物の登録免許税は2万円、合計8万円

司法書士手数料は11万円 - 総費用

38.5万円+11万円+5万円+8万円+11万円=73.5万円

3-3.信託財産:土地5,000万円、建物1,000万円、現金1億円のケース

- コンサルティング費用

合計1億1,060万円に対して1%の報酬利率で計算

約116万円 - 信託契約書作成費用

専門家報酬11万円

公証役場の手数料約5万円 - 信託登記費用

土地の登録免許税は15万円、建物の登録免許税は4万円、合計19万円

司法書士手数料は11万円。総費用:116万円+11万円+5万円+19万円+11万円=162万円

当サイトでは、我が家の場合、家族信託の費用がどれくらいかかるのか、お知りになりたい方は、無料相談でご説明しております。是非、ご利用ください。

4.家族信託開始後にかかる費用

家族信託には初期費用がかかる一方で、一般的には信託が始まってからの継続的な費用は発生しないとされています。この点は、成年後見制度と比較した場合に家族信託のメリットとも言えます。しかし、信託契約の変更や終了時には一定の費用がかかります。家族信託後に、発生する可能性がある費用について解説します。

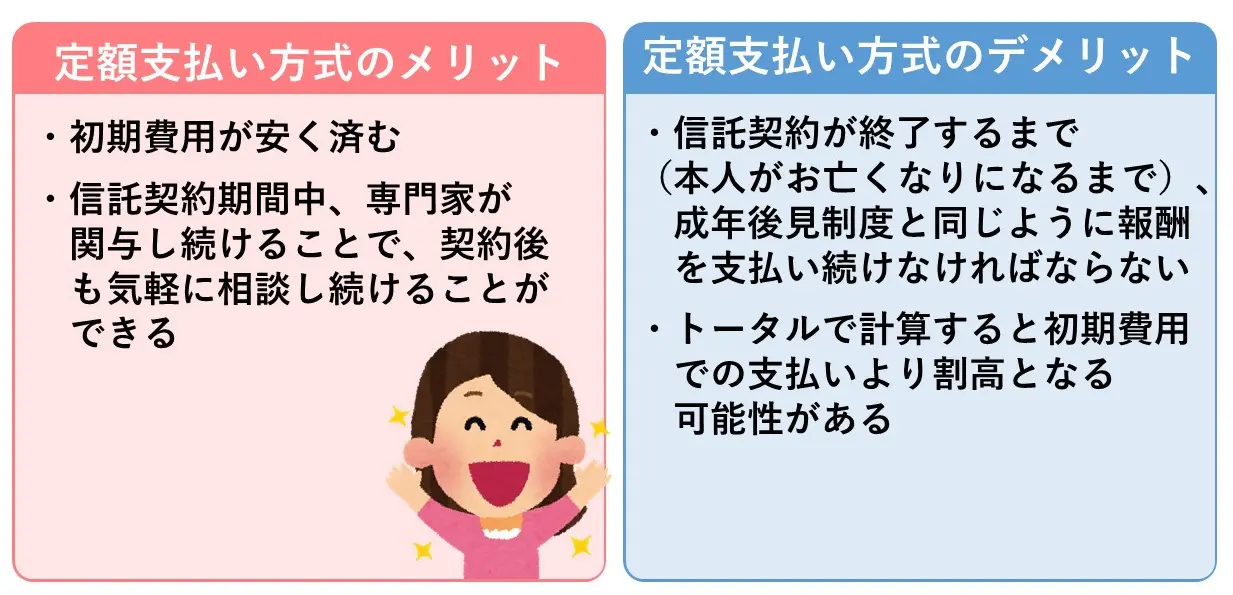

4-1.専門家によっては毎年費用を請求するケースがある

家族信託は通常、初期費用がかかるものの、その後の定額費用が毎年発生しません。

しかし、近年では一部の家族信託を扱う専門家や民間会社が、初期費用を低く設定しながら、信託開始後に月額または年額の継続費用を設定する料金形態を採用しているところがあります。

例として、信託財産が3,000万円の場合、一般的には初期費用として33万円(3,000万円×1.1%)がかかることが多いです。しかし、定額支払い方式を採用している専門家の場合、この初期費用に加えて、月額2,728円といった専用アプリ利用料などのランニング費用が発生する場合があります。

専用アプリによって、信託財産の管理と継続的な相談ができるというメリットはありますが、このような料金形態を採用している場合、例えば月額2,728円で10年間継続すると、毎年年間32,736円、10年で327,360円の追加費用が発生します。このように、初めは安く見えても、長期間にわたって毎年費用を支払い続けるとトータルでの費用が高くなる可能性があります。

家族信託を設定する際には、このような継続費用が発生する可能性についても確認し、自分の状況に合った料金形態を選ぶことが重要です。

4-2.信託監督人や受益者代理人に専門家が就任した場合の費用

家族信託において、信託監督人や受益者代理人を設定するケースがあります。特に、受益者が高齢化や判断能力の低下で自らの監督能力が不足する場合、信託監督人がその役割を果たします。設定するかどうかは自由ですが、専門家に信託監督人、受益者代理人に就任することを依頼した場合には、定期的に報酬がかかります。

信託監督人・受益者代理人の報酬

信託監督人又は受益者代理人として専門家に就任してもらう場合、その報酬は通常、毎月千~数万円程度といったように専門家によって費用が異なります。この報酬は、信託財産の規模、受益者の年齢や信託監督人が担当する業務の内容によって変動します。また、支払方法も毎月払いや年払いという形で専門家によっては異なり、年払いで換算すると最低年間1万円~数十万円といった形で毎年費用が掛かります。

専門家によっては、専門家の就任が必須条件としている場合がある

いくつかの司法書士や専門家は、受託者による不正を防ぐ目的で、信託監督人の指名を契約において家族信託を専門家や、家族信託を扱う企業に依頼するために必須条件としているケースがあります。初期の相談段階で信託監督人や受益者代理人の氏名があるか確認しておきましょう。

専門家が信託終了まで受益者代理人、信託監督人としてサポートしてくれるという安心感があるのがメリットです。しかし、家族信託の初期費用のほかに、継続的に毎月、毎年とかかってしまう、成年後見制度と同じく定期的に専門家に対して信託財産な管理状況や運用について報告・相談しなければならないというデメリットもあります。専門家の就任が必須条件となっている場合には、家族信託終了時までにトータルでいくらかかるのかという点も考慮にしておく必要があります。

4-3.家族信託スタート後の専門家への相談費用

家族信託契約の締結後も、実際の財産管理や手続きのことで疑問や不明点が生じることがあります。

専門家への相談はそのような疑問を解消し、信託運用をスムーズにするために不可欠です。専門家によっては、簡単な質問や相談については無料で対応する場合もあります。しかし、具体的な手続きや詳細な相談をする場合には、通常1時間あたり約5,500~11,000円の費用がかかることが多いです。

弊社の安心サポートサービス

例えば、弊社では、家族信託契約後にも安心してご利用いただけるよう、弊社で家族信託や遺言をサポートさせていただいた方限定で、10年間3.3万円で提供する安心サポートサービスをご用意しています。これは利用するかどうかは依頼者の任意で選べるオプションサービスです。

1か月あたりに換算するとわずか月額275円で、以下のようなメリットがあります。

- 継続的な相談が可能

家族信託や遺言、相続などに関する質問や相談を無料で行うことができます。具体的な手続きを行う場合には有料となります。 - チャットでいつでも相談できる

LINEやチャットワークを通じて、事務所に来所することなく質問が可能です(受付時間:平日9:00~17:00)。 - 重要書類の安全な保管

信託契約書や遺言書などの重要な書類を10年間当事務所で安全に保管します。紛失の心配がありません。

家族信託を取り扱う専門家や企業によっては、弊社のような家族信託スタート後のサポート体制のメニューを用意しているところもあります。詳細は、家族信託を相談する専門家、企業に確認をしておきましょう。

4-4.受託者に報酬を支払う場合の信託報酬

家族信託の多くは、家族が受託者となるため、受託者の報酬は基本的には発生しません。

しかし、信託契約の信託契約書の中で受託者に対して報酬を支払う旨を定めれば、報酬を支払うことができます。受託者を担う家族の負担を鑑み、設定するケースがあります

信託報酬が設定された場合、その支払いは通常、定期的に行われます。支払いの頻度や金額は信託契約によって異なるため、契約を締結する際には報酬の上限、支払方法など、これらの点を契約の中に盛り込んでおきます。

4-5.家族信託の変更時にかかる費用

家族信託の変更時にかかる費用としては、信託契約の内容を変更時にかかる費用と、受託者、受益者、信託監督人などの信託関係者に変更が生じた場合の費用があります。

信託契約の変更費用

信託契約は一度締結された後でも、当事者間での合意によって契約内容を変更することが可能です。このような場合、信託変更契約書を作成する必要があります。この変更契約を専門家に依頼する場合、一般的には約10万円程度の信託契約書作成費用が発生します。

また、信託口口座を開設した場合には、変更後の信託契約書を公正証書で作成したうえで、金融機関に提出することを求められるケースがあります。変更後の契約書を公正証書にする場合は、その作成にも手数料がかかります。この費用は信託財産額と変更内容によって異なる場合がありますが、概ね数万円程度が見込まれます。また、信託不動産について、信託登記の内容に変更が生じる場合には、司法書士手数料と登録免許税が数万円かかります。

信託関係者の変更時の費用

信託契約は一度結ばれると、その内容は基本的に固定されます。

しかし、信託関係者(受託者、受益者、受益者代理人など)が住所を変更したり、死亡するなどの事情で変更を余儀なくされる場合があります。例えば、信託関係者が死亡した場合や、その他の特定の状況が発生した場合、信託不動産があれば信託関係者の変更登記が必要となることがあります。信託不動産について、信託登記の内容に変更が生じる場合には、司法書士手数料と登録免許税が数万円かかります。

4-6.家族信託の終了時にかかる費用

家族信託が終了すると、信託財産の「帰属権利者」が、受託者による清算手続きを経て、残った帰属権利者が信託財産を取得します。この帰属権利者を誰にするのかは信託契約書で定めています。

信託終了後に誰が信託財産を取得するかによって税金は変わる

信託契約期間中に信託契約を受託者と受益者の合意の上終了させて、受益者に信託財産を戻す場合、財産の所有者が変わることはありません。そのため、この場合は特別な税金は発生しません。

上記とは異なり、信託契約で受益者の死亡を信託終了事由と定め、受益者の死亡が発生した場合においては、信託の終了(≒受益者の死亡)によって財産が帰属権利者に移転します。このケースでは、相続税がかかります。

このように誰が信託終了に伴い、信託財産を取得したかによって税金関係が変わります。

信託不動産の登記に関する費用

家族信託の終了に伴い信託不動産があれば、信託登記の抹消と所有権移転登記が必要です。

信託抹消登記

この抹消登記は、通常、不動産1筆あたり1,000円の費用がかかります。さらに、所有権の移転に伴う登録免許税も発生します。

所有権移転登記

所有権移転登記の登録免許税の額は、帰属権利者によって変わります。

委託者本人が帰属権利者であれば、信託財産を本人の元に戻すだけなので、税金は発生しません。相続人が帰属権利者である場合、不動産の課税標準額の0.4%が税額となります。

相続人以外が帰属権利者である場合、不動産の課税標準額の2%が税額となり、不動産取得税も3〜4%が別途かかります。

専門家の報酬

家族信託の終了に伴い、信託終了に伴う清算手続き、相続税、登記手続きなどを司法書士や税理士等の専門家に依頼した場合には報酬が発生します。

報酬は、財産の額や複雑さによって変わります。家族信託を開始すると、第三者が就任した場合の費用や変更時や終了時に費用が掛かる可能性があることを理解しておきましょう。

当サイトでは、我が家の場合、家族信託の費用がどれくらいかかるのか、お知りになりたい方は、無料相談でご説明しております。是非、ご利用ください。

5.家族信託の費用を節約する方法

これまで見てきた通り、家族信託は専門家に依頼するとコンサルティング費用や報酬を支払う必要があるため、費用が高くなります。もし、費用を抑えるとしたら、個人で家族信託を設計し、書面にした上で手続きをすれば最小限の費用に抑えることは可能です。

5-1.節約できる費用項目

家族信託の費用を節約できる項目としては、下記の4つがあります。

- 家族信託の契約を自分でする

- 家族信託の契約書を私文書で作成する

- 家族信託の信託財産を必要最低限にする

- 信託登記の手続きを自分でする

以下、解説します。

家族信託の契約を自分でする

専門家に依頼しないで家族信託の契約を自分で行うことも可能です。

この方法で最も節約できるのは、専門家への報酬です。ただし、自分で行う場合には、信託契約の設計や契約書の作成、登記、信託口座の開設など、全ての手続きを自分で行う必要があります。

家族信託の契約書をパソコンで作成する

家族信託の契約書は、公正証書でなくても有効です。

私文書で作成することで、公証人の手数料を節約できます。ただし、私文書は公正証書よりも証拠力が弱く、信託口口座は開設できない、自分でパソコンで作成した契約書の場合には、第三者との取引において提示しても受け付けてもらえない可能性があります。

信託財産を必要最低限にする

信託財産の額が多いほど、家族信託の設定にかかる公正証書作成手数料や登録免許税などの費用が増加します。また、専門家の依頼する場合もコンサルティング報酬が増えてしまいます。したがって、これだけは管理したいという財産のみを信託財産とし、必要最小限に抑えることで、費用を節約できます。

信託登記の手続きを自分でする

信託登記の手続きは、一般的には司法書士に依頼されることが多いですが、自分で行うことで司法書士手数料を抑えることも可能です。ただし、手続きは複雑であり、専門的な知識が必要で、法務局へも何度も足を運ぶ必要があります。

5-2.専門家に依頼しない場合のデメリットとは

費用を抑えて家族信託をやることはできます。しかし、専門家に依頼しない場合のリスクも考慮した上で判断する必要があります。

例えば、状況によっては、家族信託を利用しないほうがいいケースも存在します。任意後見制度や他の制度を活用した方が効果的で費用を抑えられる可能性もありますので、それが本当にご家族にとって最適な手段かどうかは知識がないと判断がつかないでしょう。

また、家族信託はまだ判例も多くない制度なので、運用がこれから変わる可能性もあります。作った時点で有効な契約書でも、今後の判例次第ではどうなるかはわからないため、それを踏まえたものを作る必要があります。

知識が不十分のままにご自身で信託を設計すると、余計な税金がかかることになってしまったり、不動産の売却ができなかったりと、目的が達成できなくなる恐れがあるので、それも踏まえて専門家に依頼するかどうか検討をしておいたほうがいいでしょう。

公正証書についても実際には作らなければならないというルールはありません。ですが、信託口口座を開設したり、信託を行った上で何か手続きが必要な際に公正証書でないと受付ができない場面も多くありますので、ケースバイケースで公正証書で作成するのか検討する必要があります。

6.家族信託に関わる税金

家族信託を検討する上で、かかせないのが税金です。基本的に家族信託で税金が多くかかることはありませんが、契約書に不備があったり設計をミスすると発生してしまう税金もありますので、注意しておく必要があります。

また、家族信託は原則、受益者が支払うことになります。というのも、委託者は受託者に対し財産管理の権限を託しているだけで、その利益を得ることがないため、利益を受ける「受益者」に課せられるからです。

これを「受益者課税の原則」と言い、家族信託の課税に関する原則となります。

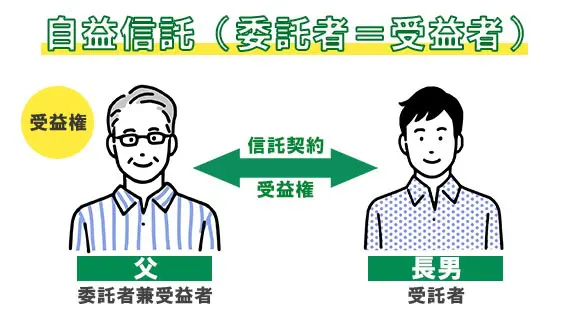

6-1.贈与税

贈与税は、自分が持っている財産を無償で人にあげることを言い、ある一定の金額以上を受け取った人に課せられます。

受益者が委託者と同一人物(委託者=受益者)であれば、財産は他者に移っていないとみなされ、贈与税は発生しません。

これを自益信託といい、ほとんどの家族信託はこれに当たるので、家族信託の場合、その仕組上、基本的には贈与税はかからないと思って問題ありません。

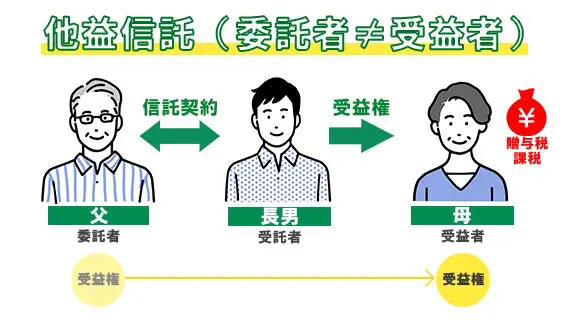

しかし、まれに委託者以外の第三者が受益者となるケースもあります(他益信託)。その場合、委託者が持っている財産を他人に渡したとみなされるため、その第三者に贈与税が課せられることになるので、注意が必要です。

6-2.相続税

相続税は、信託を締結した時点ではかかりません。財産の所有権をもつ「受益者」が亡くなり相続が発生した時点で、相続税が課せられることになります。

受益者の死亡によって信託契約を終了する場合、信託財産の権利を引き継ぐ人に対して相続税が課せられます。

受益者が死亡しても信託を継続する(連続型信託)場合、新たに受益権を引き継いだ人(第二受益者、第三受益者など)に相続税がかかります。

6-3.所得税、法人税

家族信託は「受益者課税の原則」から所得税はすべて受益者が税金を納めます。委託者・受託者には課税されません。

また、受益権を売却した場合にも、その受益権を売却した際の利益に対して所得税が課税されます。法人が受益者ならそれは法人税となります。

6-4.登録免許税

家族信託を行う場合、所有権移転登記の登記をする必要があります。信託登記を行う際に法務局に以下の登録免許税を支払う必要があります。

- 土地=固定資産税評価額×0.3%(令和5年3月31日まで、以後は0.4%)

- 建物=固定資産税評価額×0.4%

6-5.固定資産税

冒頭からお伝えしている通り、基本的に課税は「受益者」にされるのが家族信託ですが、固定資産税は例外となります。家族信託契約後の毎年の納税通知書は、管理を任されている受託者に送られてくるようになります。

しかし、実質、受託者は管理・運営を任せられているだけですから、信託契約上で支払いを受益者が負担すると明記すれば、信託財産の中から支払うことができます。

7.家族信託手続きの流れ

家族信託の流れを見ていきましょう。

7-1.信託契約を締結する

家族信託は、契約をする委託者と受託者の間で自由に内容を決めることができます。ですから、ご家族構成や状況に応じて、目的や任せる財産をどうするのか等、しっかりと事前に運用を考えておくことが重要です。

また、当事者間だけで契約できるとしても、先々のことも考えて揉めないように、ご家族全員で内容を把握して万全の状態をつくっておくことも必要になります。

その内容が決まったら、家族信託契約書を作成します。

7-2.信託用口座の開設、不動産登記の準備、公正証書作成

家族信託の運用を始めるためには、金銭を信託財産とした場合には金銭を管理するための信託用の管理口座の開設、不動産を信託財産とした場合には不動産登記をしなくては信託を開始できません。

なお、信託契約は公正証書に必ずしもする必要はありませんが、金融機関で金銭を管理するための信託口口座を開設する際に求められるケースが多くあります。信託口口座で金銭を管理する場合には、公正証書で信託契約書を作成しておく必要があります。

7-3.信託財産の名義変更を行う

信託財産を、受託者が管理運用ができるように、不動産については信託登記を申請します。株や有価証券は信託用管理口座を開設し移管します。

その他火災保険なども保険会社に確認し必要があれば「名義変更」をしていきます。

7-4.家族信託運用の開始

上記がすべて終了したら、家族信託の運用が始まります。

最初は本人とご家族で相談しながら、引継ぎをしてもらいながら管理・運用・処分を行っていきます。

本人が認知症になり判断能力を喪失したとしても、受託者は信託契約で定めた内容に従い信託財産の管理を継続できます。

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、銀行の代理人システムによる管理方法など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

8.頼りになる専門家の見つけ方~コンサルティング能力を見極める~

さて、どのみち報酬を支払うのであれば、できるだけ頼りになる専門家を選びたいですよね。

家族信託の専門家報酬の大部分を占めるのがコンサルティング報酬です。そのため、「このコンサルティング報酬の中で、その専門家がどれだけレベルの高い提案をしてくれるのか?」が優秀な専門家を選ぶ為のポイントとなります。

専門家のコンサルティングの力量は、信託の組成方法や契約内容に大きな影響を与えます。逆を言うと、コンサルティングさえしっかり出来ていれば、契約書作成や登記申請といった手続きで、つまずく可能性は極めて低くなります。

それでは、「優秀な専門家」を見つけるためには、どのような点に注目すればよいでしょうか?

下記に、優秀な専門家を見極め、選択するためのポイントを4つご紹介します。

8-1.家族信託・民事信託を実際に組成した実績数はどの程度あるのか

まず第一に、優秀な専門家は、家族信託・民事信託に精通しています。

「何を当たり前のことを言っているのか?」と思われるかもしれません。

しかし、ここで言う「精通している」というのは、単に「家族信託の制度を良く知っている」ということではありません。書籍やインターネットで調べれば、一般の方でも、それくらいの知識を身につけることは不可能ではなくなりました。

専門家の専門家たる強みは、やはり「制度の最新動向を知っている」「実務における失敗事例&回避方法を知っている」「メリットだけでなく、デメリットをきちんと伝えることができる」ということになるのではないでしょうか。いわゆる書籍だけでは学べない知識をもっているということです。

特に新しい制度である「家族信託」では、法務・税務・会計上の解釈や運用が確定していない部分が残っています。そのため、最新の法改正、判例や法解釈の変更、行政機関の通達等を注視し、適切な対応をしていくことが重要になっていきます。

例えば司法書士であれば、不動産登記を専門にしていて、信託は未経験の事務所が多くあります。無料相談時に「家族信託・民事信託の実績が何件ぐらいあるのか」「所長以外のスタッフも信託について相談できるか?」「専門性があるのか?」を聞いてみるとよいでしょう。

ホームページなどで「家族信託・民事信託の専門家」「相談実績〇〇〇〇件」という記載があっても、〇〇の専門家という言葉は誰でも名乗れてしまいます。相談数はあくまで相談を受けてきた数であって、実際に手がけた家族信託・民事信託の実務経験や契約数は意外と少ないという専門家も存在するのが実情です。

8-2.家族信託の隣接制度と比較検討された提案ができるか

家族信託は、いわゆる生前対策の選択肢の1つでしかありません。家族信託を組成することだけを目的とした提案(コンサルティング)では、片手落ちと言わざるを得ません。司法書士なら不動産登記、行政書士なら契約書作成のみ、税理士なら税務申告のみを手続き代行しているところが多い傾向にあります。

専門家自身が、家族信託以外の選択肢(後見制度、生前贈与、遺言等)にも精通していて、メリット・デメリットを比較検討できるのはもちろんのこと、それに加え、ご家族自身が納得のいく選択をできるように、それを分かりやすく説明する能力が求められます。

※上記は、当事務所がお客様に提案時にご案内する資料を一部抜粋しております。お客様の状況にあわせてメリットや問題点をお伝えしているかがどうかが非常に重要です。

家族で比較検討しやすいように「提案書」という形で、家族信託に隣接する制度を図解・説明できる事務所なのかを確認をしてみてください。

8-3.専門領域外の専門家とのネットワークがあるか

家族信託を組成するにあたっては、法律・税務・保険・金融手続き等々、幅広い知識が求められます。それら全ての領域を1人で深いところまでカバーすることは不可能と言っても良いでしょう。その為、その専門家が、自分の専門領域以外で協力・提携できる司法書士、弁護士、税理士等々のネットワークを持っているかが大事になってきます。

無料相談で、実際にどこの専門家と連携して業務を取り扱っているのか確認をしてみてください。

8-4.信託契約後のサポート体制が充実しているか

家族信託・民事信託は信託契約ができれば終了ではありません。信託契約後に受託者の財産管理がスタートします。その後、どのように手続きをしていけばいいのかわからないことも多々発生するでしょう。契約後も相談できる体制がととのっているか、面談だけでなく、電話やメール、チャットツール、ビデオ会議などで気軽に相談できるかなど、体制が整っているか確認してみてください。

以上が、頼りになる専門家を見極めるためのポイントです。ホームページの記載のほか、実際に無料相談などでその相談・サポート体制がどうなっているのかきちんと確認してみてくださいね。

8-5.家族信託専門家のサービス内容と費用を比較

下記は、弊社を含めた家族信託サービスを提供している専門家、企業の比較表です。専門家ごとに提供するサービス内容や費用が異なるため、相談先を検討する際に確認してみてください。

リーガルエステート(相続・家族信託ガイド)

A社(家族信託を扱う士業母体の企業)

B社(家族信託を扱う民間企業)

サポート体制

相続・家族信託にの知識や経験が豊富なスタッフが全国多数の専門家と連携・税務、不動産、保険などをトータルサポートの提供。相談方法も来所やチャット、オンライン等柔軟に対応する。

金融機関が株主のため安心感がある一方で、その金融機関にメリットがある提案になる可能性も。資格者以外の者が顧客担当につくケースもある。専用アプリで信託後の帳簿作成等の機能を提供。

民間のスタートアップ企業が経営。内部に司法書士や行政書士がおらず、外部の弁護士や司法書士などの専門家に外注のため、コーディネートが中心。信託後は信託監督人に就任し顧客サポートをする。

費用

初期費用382,800円~

月額費用0円

登記や公正証書作成費用は別途かかるが、家族信託スタート後費用負担はない。オプションで家族信託後10年間33,000円(1年あたり3,300円)で10年間顧客サポートがある。

初期費用55,000円〜

月額費用2,728円~

初期費用は安く見えがちだが、実際は信託財産の1%~のほか毎月の月額費用がかかる。年間3万円超のため、トータルの費用が高額の可能性も。登記や公正証書作成費用は別途かかる。

初期費用55,000円〜

月額費用1,078円〜

比較的導入しやすい費用体系に見えるが、他2社と異なるのは信託契約書作成も別途費用がかかる点。コンサルティング以外の実務的なものは他士業に外部委託するため、その分費用がかさむ。

品質

家族信託業界の先駆者として実績は400件超。所長は家族信託専門書籍の出版のほか、全国の相続・家族信託に取り組む士業研究会で年間MVPを受賞。現在は、家族信託を手掛ける専門家の養成も行っている。

家族信託に詳しい司法書士が創業した企業であり、家族信託経験も豊富。担当するスタッフ、資格者の力量によって、品質にばらつきがあることも。

自社に司法書士、行政書士、弁護士などの資格者を抱えていないため、外部の専門家の監修したシステムに依存しがち。専門家でなければできない業務は、自ら対応できない。

リーガルエステート(相続・家族信託ガイド)

◎サポート体制

相続・家族信託にの知識や経験が豊富なスタッフが全国多数の専門家と連携・税務、不動産、保険などをトータルサポートの提供。相談方法も来所やチャット、オンライン等柔軟に対応する。

◎費用

初期費用382,800円~

月額費用0円

登記や公正証書作成費用は別途かかるが、家族信託スタート後費用負担はない。オプションで家族信託後10年間33,000円(1年あたり3,300円)で10年間顧客サポートがある。

◎品質

家族信託業界の先駆者として実績は400件超。所長は家族信託専門書籍の出版のほか、全国の相続・家族信託に取り組む士業研究会で年間MVPを受賞。現在は、家族信託を手掛ける専門家の養成も行っている。

A社(家族信託を扱う士業母体の企業)

〇サポート体制

金融機関が株主のため安心感がある一方で、その金融機関にメリットがある提案になる可能性も。資格者以外の者が顧客担当につくケースもある。専用アプリで信託後の帳簿作成等の機能を提供。

×費用

初期費用55,000円〜

月額費用2,728円~

初期費用は安く見えがちだが、実際は信託財産の1%~のほか毎月の月額費用がかかる。年間3万円超のため、トータルの費用が高額の可能性も。登記や公正証書作成費用は別途かかる。

◎品質

家族信託に詳しい司法書士が創業した企業であり、家族信託経験も豊富。担当するスタッフ、資格者の力量によって、品質にばらつきがあることも。

B社(家族信託を扱う民間企業)

〇サポート体制

民間のスタートアップ企業が経営。内部に司法書士や行政書士がおらず、外部の弁護士や司法書士などの専門家に外注のため、コーディネートが中心。信託後は信託監督人に就任し顧客サポートをする。

×費用

初期費用55,000円〜

月額費用1,078円〜

比較的導入しやすい費用体系に見えるが、他2社と異なるのは信託契約書作成も別途費用がかかる点。コンサルティング以外の実務的なものは他士業に外部委託するため、その分費用がかさむ。

×品質

自社に司法書士、行政書士、弁護士などの資格者を抱えていないため、外部の専門家の監修したシステムに依存しがち。専門家でなければできない業務は、自ら対応できない。

9.動画解説|家族信託に係る費用・報酬・相場とは?

10.まとめ

- 自分で手続きをしてもかかる費用(実費)としては、公正証書作成費用(費用相場:3.3~11万円)と信託登記にかかる登録免許税(費用相場:固定資産評価額の0.3~0.4%)がある

- 専門家への報酬は、コンサルティング報酬(報酬相場:信託財産評価の1.1%程度)と信託契約書作成報酬(報酬相場:11~16.5万円)、信託登記報酬(報酬相場:11~16.5万円)の3つがある

- 専門家によっては、初期費用は安く表示していても、家族信託開始後も継続的に費用がかかるケースがあるため、信託開始後に継続的な報酬が必要なのか、確認しておく

- 家族信託後に、家族信託の内容が変わった場合や家族信託終了時には費用と専門家に支払う報酬が発生する

- 税金は家族信託を検討するのにかかせない事項だが、原則「受益者課税の原則」で利益を受ける「受益者」に課せられる。固定資産税は、管理を委託された「受託者」に送られてくるので、信託契約上で受益者負担を明記すれば問題なく運用できる

- 専門家に依頼せずに個人で家族信託を設計し書面化すれば費用は抑えられるが、十分な知識がなく信託をすればそれなりにリスクがあるので、それを考慮した上で判断する必要がある

- 頼りになる専門家を見極める際には、①家族信託・民事信託の実績数、②家族信託の隣接制度と比較検討された提案ができるか、③専門家同士のネットワークがあるか、④信託契約後のサポート体制があるかを確認する

実際にご家庭で、家族信託を検討する際にかかる費用の相場感と優秀な専門家の見分け方をお伝えしました。

家族信託・民事信託はご自分でもできる手続きです。ですが、まだ実務が確立していない部分も多く、専門家も実務動向を調べながら、それぞれの家族に最適な家族信託・民事信託の設計をしています。

専門家に支払う費用はそれなりにかかりますが、その費用分の安心感を得られるというメリットもあります。この記事がみなさまの最適な選択の手助けとなれば幸いです。私たちの事務所でも、初回面談は無料にてご相談を受け付けておりますので、ご興味にある方は是非ご連絡ください。

.jpg.webp)

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士

親が認知症気味で将来の介護費用が心配…。「いつか」の実家売却のために今からできる3つの対策-360x225.jpg)