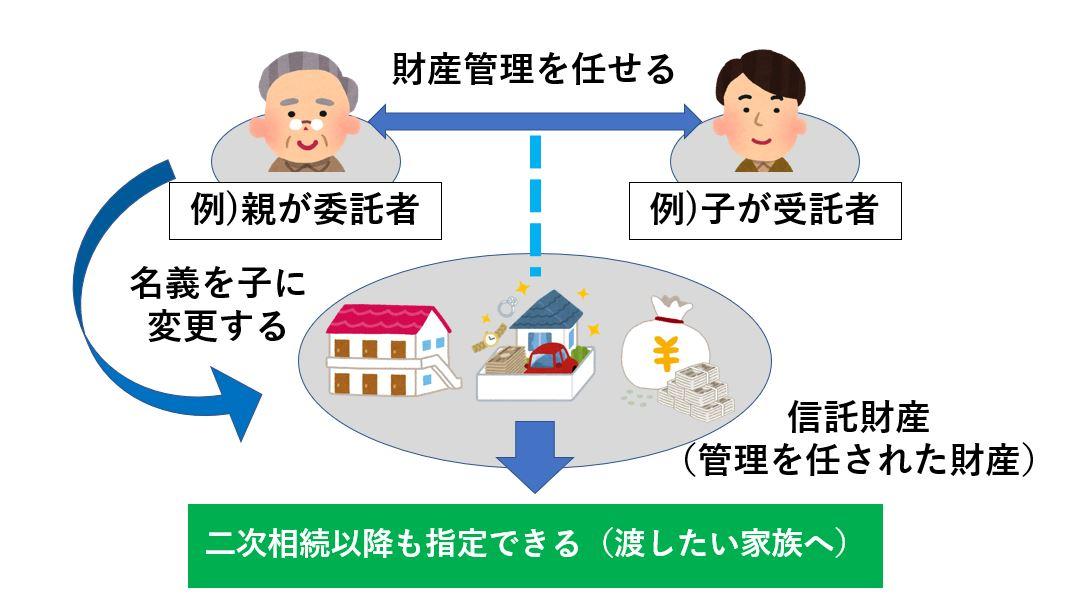

家族信託は親や子どもなどの「家族との間で結ばれる信託契約」のことです。

最近では、「親の認知症対策や孫以降の相続先を指定できる二次相続などに効果的な制度」と雑誌や新聞、セミナーなどで取り上げられています。

そのため、家族信託は必要なケースがあることが一般の人にも広まってきました。

ですが、万人にとって有効ではありません。導入する前にデメリットと家族信託が必要・不必要なケースについても知っておく必要があります。

以下、デメリットとその対策方法について解説します。

■関連記事

今まで通り”家族だけ”で親の預金口座を管理できる家族信託・民事信託の仕組みとは?

目次

- 1.家族信託の17個のデメリット

- 1‐1.家族信託により受託者の負担、税務申告手続きが増える

- 1‐2.受託者の責任が重い

- 1‐3.後継受託者候補者がいないと管理不能となる

- 1‐4.受託者が信託財産を自分勝手に利用してしまう可能性がある

- 1‐5.全ての財産を信託財産とすることができない

- 1‐6.家族信託だけでは身上監護に対応できない

- 1‐7.本人の判断能力がなければ家族信託はできない

- 1-8.家族信託を本人へ説明し、同意を得ることが難しい

- 1‐9.信託不動産の損益通算ができない

- 1‐10.家族信託だけでは直接節税対策とならない

- 1‐11.家族信託により思わぬ税金が発生する可能性がある

- 1‐12.他の相続人から遺留分侵害額請求される可能性がある

- 1‐13.信託終了後に財産を取得する者以外の相続人の協力が必要となる可能性がある(2024年1月10日解決)

- 1‐14.相続空き家特例が家族信託では使えない

- 1‐15.家族信託の専門家の報酬がかかる

- 1‐16.家族信託の取り扱いができる金融機関が少なく、運用が統一されていない

- 1‐17.法務・税務について解釈が確定していなく、実務経験が豊富な専門家が少ない

- 2.家族信託が必要ないケースとは!?

- 3.家族信託でないと対策ができない「必要なケース」は?

- 4.司法書士が対応した家族信託を必要とした3つのケース

- 5.家族信託をはじめ、ご家族に合った生前対策について無料相談受付中

- 6.動画解説|家族信託が必要ない6つのケース、家族信託の5つのデメリット

- 7.まとめ

1.家族信託の17個のデメリット

家族信託を検討するのにあたって、考えられるデメリットは下記の17個です。

1‐1.家族信託により受託者の負担、税務申告手続きが増える

家族信託の受託者は、信託財産と自分個人の財産とを混ざらないよう分別して管理し、信託財産がどのように使われ、現在の状況はどうなっているのかなどを受益者に報告する義務を負います。また、収益不動産を信託財産とした場合には、毎年、税務署に対して書類を提出する義務が発生します。

受益者に対する報告義務

受託者は信託期間中随時、「信託帳簿」及び「信託事務の処理に関する書類」を作成又は取得する必要があります。また、原則として年に1回、「財産状況開示資料」を作成して、受益者に対して報告する必要があるのです。

信託法では、受託者が作成及び保管すべき書類として下記の3つを定めています。

- 信託帳簿

- 信託事務処理に関する書類

- 信託財産の状況に関する書類

具体的には、信託帳簿として現金出納帳や家計簿をつくり、信託財産で購入したものについての契約書、領収書やレシートをとっておくといったことが必要です。

年間3万円以上の収益がある場合には税務申告手続きが必要

家族信託した信託財産から年間で3万円を超える収益を得た場合、受託者は次の年の1月31日までに税務署へ信託計算書と信託計算書合計表を提出しなければなりません。

さらに、信託したアパートや駐車場など信託不動産からの収入を有している場合、毎年の確定申告時には、信託から生じる不動産取得の金額の計算に関する明細書(総収入金額(不動産所得に係る賃貸料その他の収入)、必要経費(不動産所得に係る減価償却費、貸倒金、借入金利子及びその他の経費)を記載したもの)を作成し、信託計算書とともに提出します。

受託者の負担を軽減する方法

家族信託をしなければ、このような義務は発生しません。そこで、受託者の負担を軽減する方法として下記のようなことを取り入れることも選択肢です。

信託する財産を管理が簡単な財産に限定する

収益を生まない金銭や自宅などの管理だけを管理する家族信託であれば、税務手続きなどは発生しません。金銭であれば、預金通帳で管理し、利用した金額を通帳に記入するとともにレシートを保管しておく、自宅であれば毎年役所から送られてくる固定資産税納税通知書と信託後の不動産権利書、登記簿謄本を保管しておくといった管理方法で十分です。

専門家に相談する

会計帳簿や税務手続きについて、本人の代わりに普段から事務作業に携わっていればそれほど負担はありません。今まで全く携わったことがなければ負担に感じる方が多い状況です。手続きに不慣れで不安を感じる方は、早めに税理士や専門家にアドバイスを求めることをおすすめします。

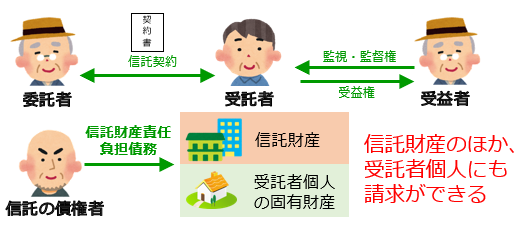

1‐2.受託者の責任が重い

受託者は管理者責任があるため、信託財産で第三者に対するその損害等を賄いきれない場合には、受託者個人が弁償するという義務(無限責任)を長期にわたって負います。

つまり、受託者は、家族信託を通じた取引で生じた債務や損害について信託財産で支払いができない場合は、その債権者に対して受託者自身の財産で支払わなければなりません。わかりやすく言葉を言い換えると、受託者は、連帯保証人に近い立場に置かれます。

家族信託における受託者は、委託者の財産について大きな権限と義務を要します 。受託者になるということは、財産管理や周囲の視線などに対する大きな責任・プレッシャーを背負うと同じです。

5 この法律において「受託者」とは、信託行為の定めに従い、信託財産に属する財産の管理又は処分及びその他の信託の目的の達成のために必要な行為をすべき義務を負う者をいう。(引用:信託法)

例えば受託者は、受益者(※)の利益や信託目的のための財産管理・処分だけでなく、今以上の収益化を見据えた運用、新しい不動産の購入、金融機関からの借り入れなどについて実行できる権限があります。この大きな権限はほかの家族からの不信につながることが考えられます。

一方で、信託帳簿などの作成やその他の信託事務を行う義務が課せられるのも受託者です。受益者への報告や書類の保存も同じく義務です。信託事務を専門家など第三者に委託するときも、専任から監督まで受託者が責任を持って見なければなりません。

もし受託者の役割を怠った結果として信託財産の損失や変更が生じると、受益者からの請求次第で、損失のてん補・現状の回復といった責任が発生します。また家族信託契約がどれくらい続くのかについても確認が必要です。契約期間が長引けば長引くほど、受託者は権利と義務を背負う期間が伸びることになります。

「生活が手一杯で親の信託財産まで見られない」「子どもに負担を背負わせたくない」という場合は、家族信託を利用するかについては事前によく検討しましょう。

受託者の責任が大きいことへの対策

家族信託をしなければ、このような責任は発生しません。そこで、受託者の責任に対して下記の方法を検討することも選択肢の1つです。

受託者の報酬を設定する

受託者の責任が大きい分その負担に報いるため、受託者に対して信託報酬を設定することで負担を引き受けやすくし、財産管理をしてもらうこともできます。

受益者代理人、信託監督人を設定する

受託者の信託事務をサポートし、円滑な財産管理をできるようにするため、受託者以外の家族を受益者代理人、信託監督人と設定できます。

信託契約で受託者の責任を軽減する

受託者の業務を行うにあたって、受託者は「善管注意義務」を負います。これは取引通念上客観的に要求される十分な注意義務であり、自身の財産に対する管理よりも注意レベルが高いものです。ただし、信託契約の定めによって責任を軽減することもできますので、状況に応じて管理者として責任を重くするか、軽減するか検討します。

1‐3.後継受託者候補者がいないと管理不能となる

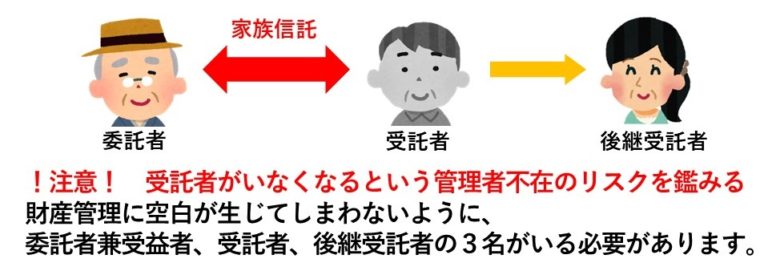

家族信託は委託者と受託者の間の信託契約で成立しますが、信託契約締結時点で”後継受託者”を定めておく必要があります。万が一、受託者が先に他界した場合には、信託財産を管理する人が不在になってしまうからです。

後継受託者が指定されていない場合、信託財産の適切な管理者が不在となり、裁判所に信託財産管理者や後継受託者の指定を求める手続きが必要となる可能性が高まります(信託法62④,64①参照)。特に、家族間だけの家族信託の場面でこのような管理者の空白が生じると、財産管理が中断されるリスクが生じます。そのため、予め後継受託者の指定が必須となります。

家族信託の契約は、原則として委託者兼受益者と受託者の2人で成立しますが、受託者の不在というリスクを考慮すると、最低でも委託者兼受益者、受託者、後継受託者の3人を含めた設計が必要です。

成年後見制度では、家庭裁判所が最終的な監督をするので成年後見人に万が一があった場合でも、適切な次の後見人を選任できますが、家族信託では事前に定めをしておかないと、裁判所に対する信託財産管理者、後継受託者等の選任申立て手続きが完了するまで管理者が誰もいないという状況が生まれてしまいます(信託法62④,64①)

信託契約時点で後継受託者候補者がいない場合の対策

子供が1人しかいないなど、家族で後継受託者がいない場合には、下記の方法を検討します。

家族以外で後継受託者となれる方を探す

後継受託者は、受託者に万が一があった時の予備的な受託者です。後継受託者に就任しない限り事務負担と責任は発生しません。受託者は子以外の、例えば、子の配偶者、孫、甥、姪のほか血縁関係のない第三者でも就任できます。万が一のときに備えてということを説明し、お願いできる第三者を探してみましょう。

法人を受託者にする

暫定的な手段として法人を新規に設立(依頼者が資産管理会社を所有していれば、その法人を活用することも検討材料です)して、法人を受託者にするという方法もあります。法人を受託者にした場合には法人設立に伴う費用がかかりますが、アパートなど収益物件を信託財産とする場合には、賃料収入からその費用を賄うことができます。

商事信託や成年後見制度を活用する

信託業の免許を取得した信託会社、信託銀行が受託者として商事信託を活用するという方法もあります。商事信託を利用する場合、金銭に関する信託は一般的に受け入れられますが、不動産の信託受け入れは各信託会社の定める条件によります。現在、不動産を信託として受け入れる会社は限られています。商事信託を利用するのが難しい場合には、成年後見制度の利用なども検討することが求められます。

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、成年後見制度の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

1‐4.受託者が信託財産を自分勝手に利用してしまう可能性がある

受託者は、信託契約に基づき、委託者の財産の管理や運用に広範な権限を持ちます。一方、信託の目的に従った正当な財産管理を求められる責務も伴います。それにもかかわらず、信託財産を自己判断で管理できる受託者権限の乱用リスクがあります。

受託者権限濫用を防止する対策

下記の方法により受託者の権限を制約し、信託事務を適切に行っているか監督することができます。

重要な信託財産の処分行為についての制限を設ける

信託契約の内容として、信託財産の売却や購入など一定の行為について、受益者や第三者の同意が必要な条項を設けることができます。このような条項を設けることにより、受託者だけの判断で、売却、購入をすることを防止できます。

受益者代理人、信託監督人を設定する

受託者の行為を監督するのは、受益者です。受益者が高齢で監督ができない場合には、受託者の業務が適切に行われているか監督するため、受益者代理人、信託監督人と設定します。第三者の目をいれることで、受託者の権限濫用を防止できます。

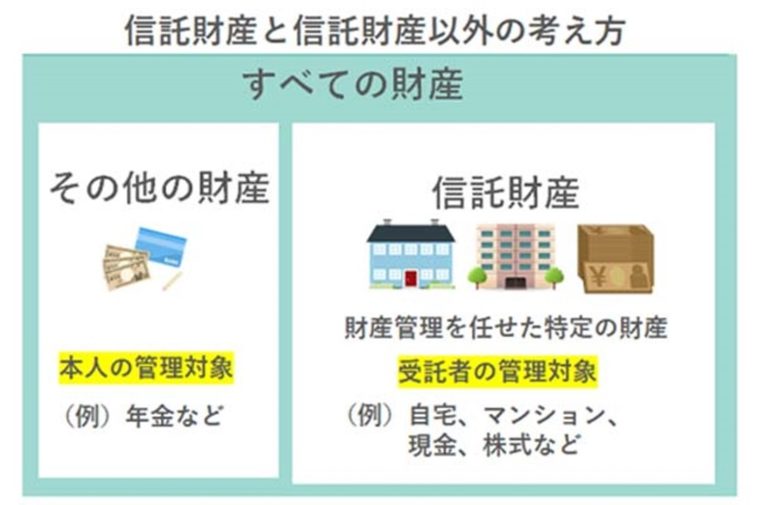

1‐5.全ての財産を信託財産とすることができない

家族信託は財産の管理をするための契約ですが、全ての財産を信託できるわけではありません。成年後見制度では本人の全ての財産が管理できる点との違いがあります。以下に、間違いやすい信託財産についての留意点と対策を解説します。

預金口座

預金口座は口座番号を信託契約書に明記しても直接信託財産とすることはできません。預金口座は基本的に譲渡が禁止されており、受託者の名義に変更することができないからです。

対策:金銭を信託財産とする

信託したい金額を預金口座から引き出し、それを受託者名義の新しい口座に移すことで、間接的に管理することができます。

年金

年金は受給者固有の権利であり、受託者名義の信託用管理口座に振込指定することはできません。

対策:年金受給後の金銭を追加信託する

年金を受け取った後、その金銭を受託者名義の口座に移し、それを追加信託とすることが可能です。

農地・借地権(土地の賃借権)

農地は農業委員会の許可や届け出がないと信託できず、借地権については地主の許可が必要です。

対策:農業委員会の許可・届出、地主の承諾を得る

専門家に相談し、必要な許可や届け出を得た後で信託することを検討します。具体的には、農地を宅地化する予定がある場合は農業委員会に、借地権を持つ地主に信託の意図を説明して理解を得ることが求められます。

1‐6.家族信託だけでは身上監護に対応できない

家族信託は財産管理に限定した契約であり、信託された財産の範囲内だけでの運用が認められています。従って、委託者自身の財産や信託に含まれない財産の管理は対象外となります。

さらに、家族信託には成年後見制度において対応できる「身上監護」という役割がありません。身上監護とは、医療施設の手続きやケアホームの入退所など、日常生活におけるサポートを指します。

受託者が本人に近い子などであれば、施設などがこれらの手続きを許可することが多いですが、遠い親戚や無関係な第三者の場合は難しさが予想されます。

身上監護をカバーするための対策

任意後見制度を併用することが推奨されます。 任意後見制度を活用すると、任意後見人は被後見人の日常生活に関する法的行為を代行することが可能になります。これにより、日常の生活関連の手続きや契約など、広範囲なサポートを実現できます。したがって、家族信託と併用して任意後見制度を利用することで、より幅広いサポートが期待できます。

1‐7.本人の判断能力がなければ家族信託はできない

家族信託では信託契約において、受託者がどのように財産を管理し、本人のために活動するのかを定めます。しかしこの契約は、いつでも可能なわけではなく、適切なタイミングが重要です。

成年後見制度は本人が判断能力を失った後の手続きであるため、本人の判断能力がなくても利用できます。しかし、家族信託は信託契約の際、委託者の判断能力が認められなければ、その契約は無効です。

判断能力による無効となることを防ぐ対策

一部の家族は、信託契約の内容に不満を持ち、契約当時の委託者の判断能力が欠如していたと主張するケースが多いです。こうしたトラブルを防ぐための対策として、以下の方法が推奨されます。

早めの対応

判断能力がしっかりしているうちに、家族全員の意見を取り入れて信託契約を結ぶ。

客観的な証拠の収集

契約の際、医師の診断書を取得する。委託者自らの意向を手書きのメモや音声・動画として記録しておく。

公正証書を利用

信託契約を公正証書として作成することで、契約の信頼性を高め、トラブル時の対応を強化しておきます。公正証書を用いた信託契約は、法的な効力が高まるため、トラブル時も対処しやすくなります。ただし、信託契約を必ずしも公正証書にする必要はなく、家族の関係が良好で将来的なトラブルが予想されない場合など、状況に応じて選択すべきです。

1-8.家族信託を本人へ説明し、同意を得ることが難しい

成年後見制度は本人が判断能力を失った後の手続きであるため、本人の理解、同意がなくてもなくても利用できます。しかし、家族信託では本人が信託契約の当事者となるため、制度を利用する祖父母や両親が家族信託に対して理解し、その同意を得ない限り実行に移すことはできません。

家族信託は、日常生活で一般的に取り交わされる「贈与」「売買」「遺言」などに比べて、知名度が低いため、本人にとって理解が難しいと感じられることがあります。また、家族信託を行うと、不動産や金銭を本人ではなく受託者名義で管理することになるため、こうした背景から「難しそうだからやらない」「自分の財産が取り上げられるのではないか」という不安感から、同意を得られないことがあります。

本人の同意を得るための対策

家族信託の契約を進める際には、本人の理解と合意が必要となります。家族信託の専門家の事例を踏まえた説明を取り入れることは、本人の誤解を解消し納得を促進する効果的な方法と言えます。専門家を交えることで、本人の希望を取り入れた信託契約書を作成することができます。

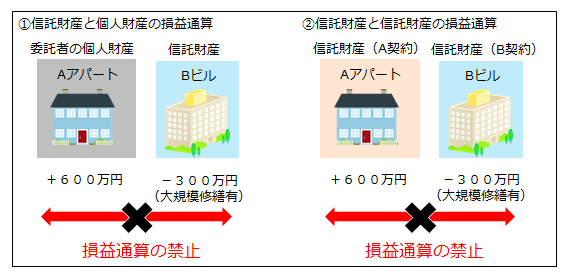

1‐9.信託不動産の損益通算ができない

アパートなどの収益物件を所有しているケースでの家族信託の適用について注意しなければいけないのが、損益通算の禁止の規定です。

個人の所得と信託不動産の所得を通算できなくなります。家族信託をしなければ、このような規制はありません。

租税特別措置法の規定により、信託不動産で生じた赤字は不動産所得の計算上なかったものとすると規定されています。

例えば、信託契約で委託者親が有する信託財産に賃貸不動産(信託不動産)を含めた場合、税務上信託不動産からの不動産所得は委託者兼受益者である親に帰属します。ですが、信託不動産の賃貸経営で赤字が出たとしても、委託者個人名義で所有する他の所得や信託財産以外の不動産所得と信託不動産の赤字は損益通算はできません。

信託不動産の所得が赤字-100万円の赤字で、委託者の個人所得が200万円の黒字だと想定します。この場合、信託財産の赤字はなかったものとみなされますので、損益通算はできず委託者の所得200万円が課税対象になります。

個人が青色申告している場合、「純損失の繰越控除」として赤字を翌年以後3年間、その後に発生した所得と相殺できます。しかし、家族信託では、損失がなかったものとみなされるため、翌年へ繰り越しもできません。

収益不動産を家族信託する場合の対策

不動産を家族信託の対象にする場合、税務の観点から検討すべきポイントがあります。

前もって大規模修繕を計画

親の不動産管理を子に委ねる家族信託の利点は、親が認知症等で判断力を失っても、子が代わりに賃貸契約や修繕を行うことができる点にあります。しかし、家族信託成立後の大規模修繕による赤字は他所得との損益通算ができないため、信託前に修繕を実施し赤字を相殺することを検討すると税務上有利です。

どの不動産を信託にするか検討する

複数の収益不動産を所有している場合、すべてを信託にするか、あるいは一部だけを信託にするかを決定することが重要です。信託契約内の異なる不動産間での損益通算は可能ですが、繰り越しはできません。黒字と赤字が見込まれる不動産を適切に選択して信託財産にすることで、税務上のメリットを最大化することができます。

任意後見の利用を検討

家族信託とは異なり、任意後見制度では損益通算に関する制約がないため、節税を期待する場合、この制度の活用を考えることができます。ただし、資産管理に関する柔軟性は家族信託よりも低いため、その点には注意が必要です。

これらの点を踏まえて、家族信託を計画する際の最適な戦略を立てることが大切です。

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、成年後見制度の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

1‐10.家族信託だけでは直接節税対策とならない

家族信託は、直接的な相続税の節税手段ではありません。この誤解が広がっている背景には、「家族信託を利用すれば相続税が軽減される」との誤った認識がされているからです。

実際、家族信託を行っても、財産の実質的所有者は本人のままで変わりません。そのため、相続税の評価は軽減されるわけではありません。受託者は名義上の管理者として行動しますが、財産権や受益権は本人に残ります。このため、信託を利用しただけでの評価の下げや税金の節税は期待できないのです。

長期にわたる受託者の対策の結果、間接的な効果は得られる

本人の判断能力喪失後、家族信託を長期にわたってうまく活用することで以下のような間接的な効果が期待できます。

- 委託者が判断能力を失っても、受託者が相続対策を進めることができる。

- 本人他界後も家族信託を続けることで、二次相続対策も行える

しかし、これらは家族信託を長期にわたって適切に活用した結果としての効果です。家族信託だけでは直接的な節税効果はないということには注意してください。

1‐11.家族信託により思わぬ税金が発生する可能性がある

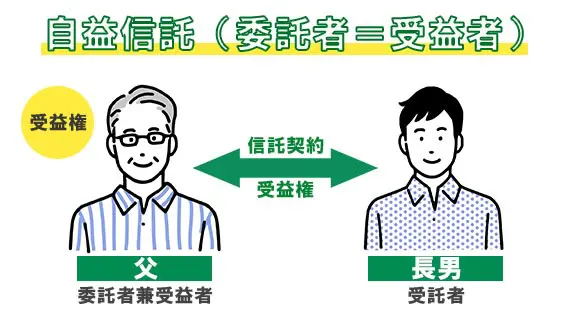

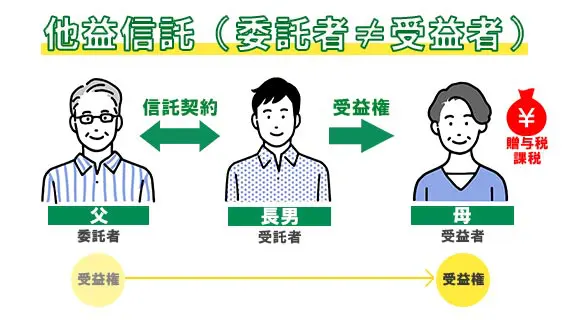

家族信託を進める際に意図せず税金や費用が生じることがあります。例えば、委託者と受益者が同一人物である場合、すなわち自益信託のケースでは、信託契約時に贈与税は発生しないのですが、委託者と受益者が異なる場合、つまり他益信託では、委託者から受益者への贈与とみなされ、贈与税が課税されます。

過去相談を受けたケースとして、父がその財産を使って、自身と母の生活費を捻出するために家族信託を設立した際、委託者として父、受益者として父母の両方を指定したというトラブル事例の相談が寄せられました。

思わぬ税金発生を防ぐ対策

上記の事例の対策としては、受益者を父だけとすることが推奨されます。信託契約内容で、母の生活費を扶養義務の範囲内で支払う旨の条項を設けることで、自益信託として扱い、贈与税の問題を避けることが可能です。

このようなケースを避けるためには、家族信託の専門知識を持った専門家に相談することが必須です。信託契約を進める前に、税金の発生やその他のリスクを十分に理解し、適切な契約内容を確立することで、予期せぬトラブルを回避できます。

1‐12.他の相続人から遺留分侵害額請求される可能性がある

「遺留分」とは、法的に配偶者、子、父母などの法定相続人に保障される最低限の相続財産のことを指します。これを侵すような家族信託契約を結ぶと、相続トラブルの火種となり得るので注意が必要です。

実際に紛争になった場合に、遺留分に対する受益権の取り扱いがどうなるかなどまだ、最高裁での法的な取り扱いが確定していません。下級審の裁判例となりますが、2018年9月12日には、東京地方裁判所で遺留分を逃れる目的の家族信託契約が公序良俗に反するとして一部無効とされる判例もあります。

遺留分も踏まえた対策

遺留分侵害を回避するためには、信託契約書の作成段階で十分に遺留分を考慮し、適切に設計することが肝心です。また、家族信託を介さず財産を受け継ぐ予定の相続人に対しては、遺言や生命保険を活用して財産の承継を確保することも考慮すると良いでしょう。

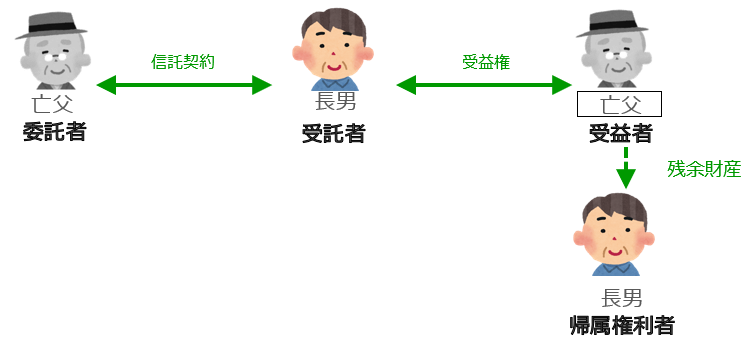

1‐13.信託終了後に財産を取得する者以外の相続人の協力が必要となる可能性がある(2024年1月10日解決)

2023年までで家族信託が終了する際の不動産の名義変更手続きの一部はまだ明確でないという問題がありました。特に、受託者を信託不動産の権利帰属者とした場合の登記手続きについて、法務局間で取り扱いが一貫していないという問題です。

受託者を帰属権利者とする際には、「受託者の固有財産化の変更登記」としての手続きが求められ、その登記において、一部の法務局では受益者の相続人全員の印鑑証明を要求する場面も出てきており、そのような場合、協力を得られない相続人がいると、手続きが難航してしまうという問題が発生していました。

令和6年(2024年)1月10日からは、全国の法務局で受託者単独申請ができる

この問題を解決するために、弊社において、多くの方の協力、尽力をえて法務省への活動を行い、不動産登記手続きの担当部署である法務省民事第二課にも問題共有いただきました。この度、受託者のみの単独の手続きで申請できるという内容の公文書を令和6年(2024年)1月10日法務省民二第17号文書の発出に至りました。

2024年1月10日以降、受託者を信託不動産の帰属権利者とする登記手続きにおいては、他の相続人の関与を受けることなく受託者のみで登記手続きが可能となります。遺言と同様に、不動産を取得する相続人(受託者)のみの手続きで登記手続きが可能となります。

手続きをするための要件や税金の軽減措置などがあるため、家族信託の実績があり登記実務に詳しい司法書士に相談しながら実際の手続きは進めてみてください。

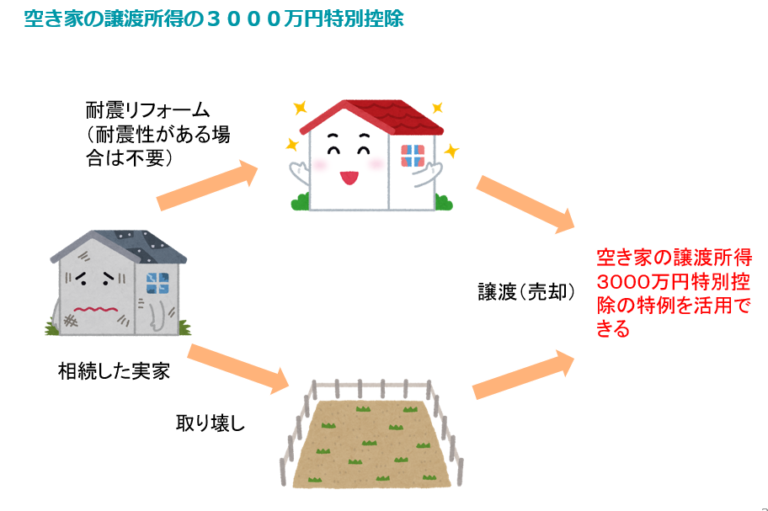

1‐14.相続空き家特例が家族信託では使えない

2022年12月20日、東京国税局から示された文書回答事例により、家族信託終了後に帰属する不動産が「相続空き家特例」の対象外となることが明らかにされました。

この「相続空き家特例」とは、亡くなった人の空き家を相続や遺贈により取得し、その後、耐震リフォームや取り壊しを行い、物件を売却した場合に、その売却収入から3,000万円を特別控除できる制度を指します。

しかし、受益者の死亡を理由とする家族信託終了後に帰属した不動産は、この「相続又は遺贈による取得」の要件に当てはまらないとされ、特例の適用ができないとの回答がされています。

相続後に空き家となる可能性がある場合は対策方法を検討する

この特例には、例えば「昭和56年5月31日以前に建築された一戸建て」のように、適用される条件が細かく定められています。そのため、対象となる物件でなければ、家族信託を行っても問題は生じません。

対象物件の場合でも、家族信託終了前に当該物件で居住用に売却すれば、他の特例(例:居住用不動産3000万円特別控除)を活用することが可能です。

家族信託が適切か、または他の制度(任意後見制度)を活用すべきか、専門家との相談を推奨します。不動産や税務の専門家にご相談いただき、最適な選択を行ってください。

1‐15.家族信託の専門家の報酬がかかる

家族信託は自分で行うことができます。しかし、これまで述べてきたようなリスクなど回避するためには専門家に依頼するほうが、安全です。家族信託に行うための専門家の報酬としては、下記の費用がかかります。

- コンサルティング報酬(報酬相場:信託財産評価の1.1%程度(最低33万円))

- 信託契約書作成報酬(報酬相場:11~16.5万円)

- 信託登記報酬(報酬相場:11~16.5万円

また、実費として、信託契約書を公正証書化する際の費用(費用相場:3.3~11万円)、不動産の信託登記にかかる登録免許税(費用相場:固定資産評価額の0.3~0.4%)がかかります。

成年後見制度を利用した場合の費用と検討する

家族信託は最初の契約締結時点のみ費用がかかります。成年後見制度で、専門家が成年後見人へ選任された場合には、月額の報酬が継続的にかかる点と異なります。導入時に費用はかかりますが、トータルで見て成年後見制度と比較してみると家族信託のほうが安く済むケースがあります。

1‐16.家族信託の取り扱いができる金融機関が少なく、運用が統一されていない

金融機関ごとに家族信託への取り扱いが異なります。両親の相続税対策で家族信託を導入したのにも関わらず、金融機関によっては信託した金銭を管理するための口座を開設することができない、融資などの金融取引への対応をしてもらえないなどといった問題があります。

地域に家族信託に対応できる金融機関があるか確認する

受託者がお住まいの地域で、家族信託に対応できる金融機関があるか確認しておきましょう。家族信託に詳しい専門家に紹介してもらうのも方法の1つです。

家族信託に伴う金融機関の対応方法については、別の記事で詳しく解説していますのでこちらを確認してみてください。

1‐17.法務・税務について解釈が確定していなく、実務経験が豊富な専門家が少ない

家族信託の制度が導入されてまだ間もないため、判例や税務通達などが確定していない分野があります。そのため、今後の動向によって当初考えていた法務・税務の取り扱いが変わる可能性があります。

また、家族信託の知名度は徐々に上昇していますが、それでも実際に家族信託の専門家としての経験が豊富な専門家は数が限られています。ホームページで家族信託の相談ができると掲載している弁護士や司法書士であっても、家族信託の詳細なアドバイスを提供できるとは限りませんので、選択する際の慎重さが必要です。

家族信託の導入には、法務や税務に関する深い理解が求められます。そのため、豊富な知識と多くの実績を持つ専門家の選定は欠かせません。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、350件を超える信託形成の実績と日々のアップデートにより、適切な家族信託締結をサポートします。また税務に関しては、提携している税理士と共にお客様お一人お一人に合った対策を考え、法務面・税務面ともにご家族に一番合った生前対策をご提案しております。無料相談も随時行っておりますので、お気軽にお問合せください。

2.家族信託が必要ないケースとは!?

デメリットを考慮して家族信託が必要ない・おすすめできないケースの特徴を、当事務所のこれまで培ってきた経験や相談実績をもとに6つご紹介します。

まず家族信託について軽くおさらいを記載しておきます。家族信託とは委託者・受託者・受益者の関係を決め「委託者の財産に関するさまざまな権利を受託者へ任せる」という契約を家族の間で結ぶことです。

| 概 要 | |

| 委託者 | 自分の財産を受託者へ信託して管理・運用を任せる人 |

| 受託者 | 委託者から信託された財産の名義人になって実際に管理・運用を行う人 |

| 受益者 | 受託者の管理・運用によって発生した利益を受け取る人 |

結ぶ上で気をつけておきたいのは家族との関係性です。家族間での財産・利益のやり取りや受託者が持つ権限などが要因となり、親族同士のトラブルに発展する事例を多く見てきました。

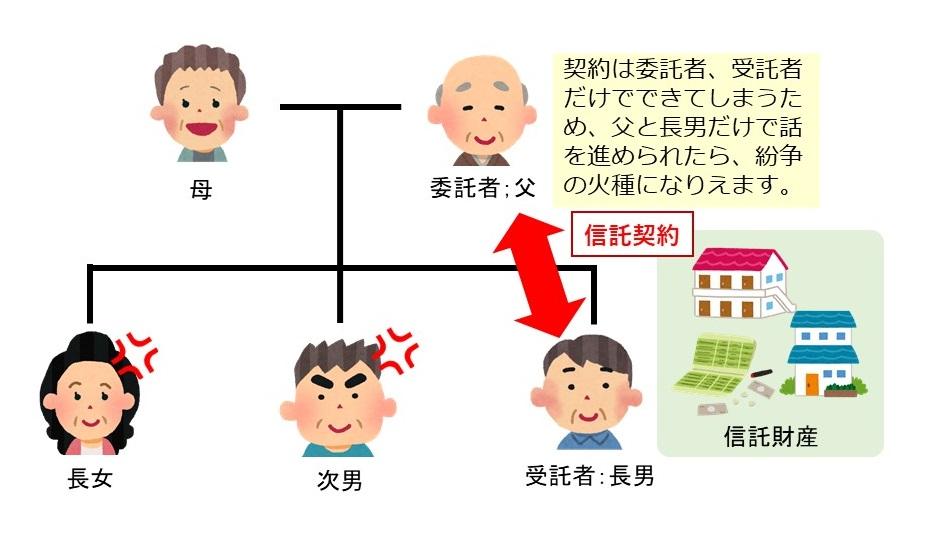

また、信託契約は委託者と受託者のみで行うことができるので、例えば父、母、長男、次男、長女の家庭の場合、委託者父と受託者長男だけで契約自体はできてしまいます。

遺言は資産承継先を決めるために使いますが、家族信託は生前の財産管理機能も有します。次男、長女のあずかり知らないところでいつの間にか父親の財産がすべて信託財産として受託者長男の管理下になってしまった場合、次男と長女はどう思うでしょうか?

本来、円満な相続対策を意図して家族信託を設計したにもかかわらず余計な紛争問題を発生させかねない問題を孕んでいます。

以下では家族との契約だからこそ発生する問題を中心に1つずつ解説します。

2-1.争いのある親族関係のケース

家族信託は新しい制度のため、見解が分かれる論点について、確立した判例も少ない事に注意が必要です。家族信託について理解ある親族がいることが重要であり家族が納得の上、手続きを行っていく必要があります。

家族信託は「これは生前の遺産分割です。」に近いと、相談者には説明しています。将来の財産管理と資産承継先を生前に本人の立会のもと、家族会議を経て決めるため、その後、揉めることはありません。

しかし、「事前に説明ができない」「家族関係に問題がある」といった状況では家族信託を行うことによりトラブルが発生する可能性があります。もし、ご家族の仲が悪かったり、話し合いができない親族がいる場合は、家庭裁判所の関与の元、中立な第三者が成年後見人等として管理する成年後見制度を活用したほうがよいかもしれません。

また、家族という親しい関係性だからこそ、財産を取り扱える権限を持つ人への不公平感が生じます。

家族信託契約の締結は委託者と受託者が同意していれば、ほかの家族の同意は法律上必要ありません。しかし実際は当事者以外の家族との生活面でつながりや、個々人の財産に対する想いや考えが存在します。家族全員が納得した上で締結しなければ、裁判沙汰になったり生活内での小競り合いが続いたりなども考えられます。

例えば、話し合い不足によって起こるトラブルは下記のとおりです。

- 判断力が鈍った親(委託者)を騙して無理やり結んだのではないかと疑われる

- 「なぜ他の家族に話を通さずに勝手に受託者を決めたのか」と周りから権力集中について非難される

- 「自分は兄よりうまく財産を扱えるはずだ」といった受託者選定に関する不満が出る

- 任せた子ども(受託者)が財産を不正利用して暴走しているが周囲に止める権限がない

- 受託者として常に大きな権限と義務を持ったが周りにサポートしてくれる人がいない など

特定人に有利になるよう、親の財産を子の1人が独占して管理し、外部に開示できないようにする家族信託は将来の「争族問題」をつくることになります。将来相続人となりえる方全員の了解がとれないようなケースは慎重に取り扱うべきです。

2‐2.受託者を任せられる信頼できる親族がいないケース

受託者である親族には、権限の幅はかなり広く、信託財産の管理・運用・処分をするだけでなく、信託契約に基づいた行為は基本的には可能です。一方で、受託者による権利濫用を防ぐために、様々な義務を課されることになります。

受託者は、自分自身の財産と信託財産は、別々に管理しなければなりませんし、親族とはいえ他人の物を預かっているためその管理運用は、自分のもの以上に扱うことに注意が必要です。(よく「善管注意義務」と呼ばれますが、受託者は、信託目的の実現のために善良なる管理者としての注意義務をもって処理しなければなりません。)

このように「財産を任せるほど信頼のおける家族が存在するか」という点が家族信託を結ぶ上で重要となります。これらの義務をしっかりと遂行できる方が親族にいるかどうか?で考えてみてください。任せるのは不安だなと思うのであれば、一旦他の制度も考えてみてください。

このこと以外にも、法令信託や目的に従い、受益者のために忠実に信託財産の管理・運用等を行う義務がありますし、信頼されて委託された契約ですので、あまり他人に代行をさせないで原則自分自身で対応しなくれはならない等の義務がありますので、受託者にとって負担になってしまうこともあるでしょう。ですから、中途半端な気持ちで受託者になることはできないため、想定していた受託者候補者から断られてしまうケースもあります。

2-3.本人がまだ若く、認知症のリスクがまだ少ない

若くて健康状態が良く、認知症のリスクが低い場面では、家族信託はまだ必要ないです。

むしろ、運動や旅行、アパートなどの不動産の管理、地域での町内会での活動など自ら行い、体と頭を使って行動してもらったほうが認知症リスクを低減できます。

このような状態であれば、生前贈与や不動産の売却など、他にも多くの生前対策の方法があり、万が一に備え遺言を作っておくくらいの対策で十分でしょう。

ただし、健康の変化の兆候が見られる状況になったときには、家族信託の導入を検討していくべきです。おおむね、65歳を超えた段階から検討を始めていくとよいでしょう。

2-4.自宅など不動産の売却や施設費用のための多額の金銭の支払いなどの予定がないケース

家族信託のメリットは、信託財産について契約の範囲内で管理・運用しやすくなる点です。つまり信託財産による収益の見込みがなかったり、そもそも不動産といった収益性がある財産を持っていなかったりする場合は、家族信託を結ぶ必要がない可能性があります。

例えば下記のケースです。

- 委託者の自宅や所有するアパートの貸付・売却などの予定がない

- 親の認知症によって凍結される財産がない、もしくは凍結しても困らない

- 親の介護や治療、生活、施設への入居などの出費に関して信託財産の収益を当てにしていない

- 相続に関しては遺言で十分に対応できる など

2-5.生前贈与などで資産譲渡が完了しているケース

例えば生前贈与などによって受託者としたい人への財産譲渡や名義変更が完了している場合、もしくは今後その予定がある場合は、わざわざ家族信託を新たに結ぶ必要はありません。

「では家族信託と生前贈与ってどっちが良いの?」という話ですが、あくまで「委託者が受託者に信託している状態」の家族信託と、「贈与として完全に権限が移動している」生前贈与のそれぞれのメリット・デメリットを見て判断しましょう。おおまかな違いは下記のとおりです。

| 家族信託 | 生前贈与 | |

| 財産の管理 | ・受託者 ・委託者(受益者)が受託者へ意見できる |

・贈与された者 ・贈与した側の意見に関係なく財産を管理できる |

| かかる税金 | ・贈与税(※) ・相続税 ・登録免許税(家屋評価額0.4%) |

・贈与税 ・不動産取得税 ・登録免許税(家屋評価額2%) |

| 契約終了の条件 | 家族信託契約の終了 | 贈与した側への再贈与や売買 |

| 詳しい専門家 | 少ない | 多い |

※委託者と受益者が違う人物であるとき(他益信託)は課せられる可能性がある

なお家族信託と生前贈与のどちらも、一方が認知症やそのほかの病気などで判断能力がなくなると契約を締結できません。

2-6.資産より身の回りの管理をしてほしいケース

家族信託で管理できるのはあくまで信託財産に関わる範囲のみです。例えば認知症になった介護や治療、生活、施設への入居などの法律行為は代行できません。こうしたケースに対応できるのは、「身上監護」がついている成年後見制度(法定後見制度と任意後見制度)になります。

もし親の認知症対策で「お金や不動産だけでなく、毎日の生活や介護関係などに関する法手続きを自分でしたい、もしくは信頼ある人に任せたい」という場合は、成年後見制度の利用も検討しましょう。

とはいえ多くの介護・医療施設では身上監護がなくても、サービスを受ける本人の家族で近くに住んでいるときは手続きの代行を認めています。

2-7.信託できない財産が多いケース

もし家族信託を考えている場合、持っている財産が本当に信託財産にできる対象であるかの確認が必要です。実は信託できない、もしくは難しい財産が存在します。

1つ目は農地です。農地は信託法とは別に農地法という法律の規制を受けるため、信託財産とするには農業委員会等の許可や届出が必要です。しかし信託に関しては、農業協同組合といった一定の法人のみしか受託者として認められません。信託したい場合は農地を宅地へ転用する必要があります。

2つ目は投資信託です。投資信託が明確に規制されているわけではありません。家族信託に対応する証券会社が現状少ないことが原因で、信託口口座が開設できないことが理由として挙げられます。

3つ目は金銭的価値に置き換えられないものです。具体的には生命や名誉、債務、連帯保証、一身専属権(生活保護受給権や年金受給権)になります。

3.家族信託でないと対策ができない「必要なケース」は?

家族信託が必要ないケースと同時に、家族信託でないと対応が難しいケースが存在します。成年後見制度ではできない財産先の指定や、信託財産と自分の財産の分別管理を求める場合です。こうしたケースでは家族信託の利用を検討してみましょう。

ここからは、「むしろ家族信託でないと実現が難しいケース」を3つご紹介します。

3-1.家族だけで財産を柔軟に管理したい

家族信託の最大の特徴は「信頼できる家族に財産を任せられること」になります。もし家族以外の第三者に財産の管理・運用へ関わってほしくないときは、家族信託を利用するのが一番良いでしょう。

「成年後見制度では駄目なのか?」という疑問ですが、結論からいえば家族に財産を任せられる確率が低くなります。法定後見・任意後見のどちらの制度も後見人等(保佐人や補助人を含む)を誰にするか最終的に判断するのは家庭裁判所であるためです。

最高裁判所事務総局家庭局が公表する「成年後見関係事件の概況(令和2年1月~12月)」によると、親族以外の人(弁護士や司法書士など)が後見人等になったケースが全体の80.3%に上ります。希望によって専門家へ任せているケースがあるとはいえ、それでも低い数値です。

成年後見制度のうち任意後見制度は後見人等の指定ができるものの、財産の管理・運用に関しては家庭裁判所が専任した任意後見監督人などの意見やチェックが入ります。合理性なく財産を減らしたり、リスクある資産組換を行ったりが難しくなるでしょう。

その点家族信託は委託者と受託者の同意さえあれば、信託契約の範囲内で家族に自由な運用を任せることが可能です。

3-2.自分の財産と信託財産は分けて管理したい

信託法上、受託者個人の財産と委託者が信託した財産は分けて管理しなければなりません(分別管理義務)。

そのため仮に委託者が破産しても、受託者の財産とは別扱いになるので、受託者が一緒に破産することはありません。逆に受託者が破産しても委託者の財産には原則として影響なしです(倒産隔離機能)。

例えば家族信託ではなく生前贈与で受贈した不動産の運営に失敗すると、その負債は受贈者本人が背負うことになります。そうしたリスクを回避したい、もしくは受託者にリスクを背負わせたくないときは家族信託が良いでしょう。

ただし委託者が「借金があるけど500万円分を信託財産として分離して、差し押さえられる財産を減らそう」というような、委託者の債権者を害するような信託を実行した場合は、詐害信託として取り消しが認められます。

3-3.孫世代の相続や引き継ぎたい財産がある

家族信託は契約の内容次第で、孫やそれ以降の世代の財産の引き継ぎ先を指定できます。これは成年後見制度や遺言、その他の相続対策では難しい家族信託ならではのメリットです。例えば下記のような引き継ぎ指定ができます。

- 現在住んでいる自宅を不動産の形のまま孫へ引き継ぎたい(子世代で自宅を他の財産に替えることを禁ずる)

- 孫世代以降にも財産を行き渡らせたい(配偶者・子世代のみで相続を完了させない)

- 自分が亡くなった後の相続は配偶者にするが、配偶者が認知症になることを想定して子世代への相続まで考えておきたい など

こうした家族信託を「後継ぎ遺贈型受益者連続信託」といいます。ただし相続が絡む場合は遺留分(民法の法定相続人となる人が最低限の財産を受け取る権利)は侵害できないので、遺留分に留意した信託契約書を作成しましょう。

4.司法書士が対応した家族信託を必要とした3つのケース

当事務所では家族信託に関するさまざまな事例を取り扱ってきました。そんな中で実際に家族信託を活用したからこそ、問題を柔軟に解消できたケースが数多くあります。

ここからは当事務所の司法書士が対応した「家族信託を必要としたケース」をご紹介します。また逆に家族信託を行う上でよくある失敗のパターンをみていきましょう。

4-1.遠方で1人暮らしする親の認知症対策と財産管理

生活面や介護面を考えると親の認知症対策には成年後見制度の検討をおすすめしました。とはいえ財産面の管理では家族信託だからこそできることも多いです。

事前に家族信託契約を締結しておくことで、遠方で暮らす親が知らず知らずのうちに徐々に判断能力が低下したとしても、大きな金融損害を防ぐことが可能です。具体的な活用例をみていきます。

- 日常生活で使う生活資金を親へ都度送金することで使いすぎを防げる

- 財産を管理することで悪質な詐欺師相手に対して勝手にお金を振り込まないかを監視する

- 必要に応じた自宅のリフォームやバリアフリー工事を検討できる など

信託契約の中に相続に関することも盛り込んでおけば、親が亡くなった後でもスムーズに相続を進められます。

4-2.共有不動産による管理問題の解消

複数人で資金を出し合ったり2人以上に相続した不動産は、共有不動産として複数人が持分割合だけ所有している状態になります。この状態だと下記の問題が発生しやすいです。

- 持分割合が小さい所有者が大きい所有者に使用を制限させられて使いづらい

- 1つの意見を通すのに全員の同意を得る必要がある

- 共有不動産の相続が発生したときに「誰にどれだけ相続するのか」「自分は相続したくない」といった争いが起こる可能性がある

- 所有者の1人が認知症になると全員の同意が得られず契約・売却などの話し合いが滞る など

この共有不動産の問題解消には家族信託が活用できます。信託契約における受託者の管理範囲や受益権の分配を話し合いの上で決めることで、持分割合で解決できない部分の指定が可能です。具体的にみていきましょう。

- 受託者を1人にし、その1人が共有不動産の運用・管理の最終判断をできるようにする(誰かが認知症になったり話し合いをかき乱したりしても受託者の一存で決定を下せる)

- 相続が発生しても受益権だけ移動できるので、受託者の権利は持分割合に左右されなくなる

上記のような複雑な事例にこそ、柔軟性ある家族信託を活用すべき事例といえるでしょう。

4-3.家族信託を利用した融資

成年後見制度は本人(委託者)の保護が目的であることから、収益を目的とした運用ならびに積極的な融資を受けることが困難です。しかし家族信託であれば「信託内借入」と「信託外借入」という2つの方法を利用できます。

- 信託内借入:信託契約で定めている借入権限をもとに受託者が借り入れられる融資。借り入れた金銭は信託財産として扱う。

- 信託外借入:信託契約外で委託者本人が借り入れられる融資。借り入れた金銭は信託財産ではなく委託者本人の金銭になるが、不動産の新築や購入などをした後に受託者へ追加信託をおこなう。

この方法であれば「認知症対策をしながら新しく収益用のアパートを建てる」という、成年後見制度では難しい管理・運用が可能です。

4-4.【失敗例】認知症で家族信託が利用できないケース

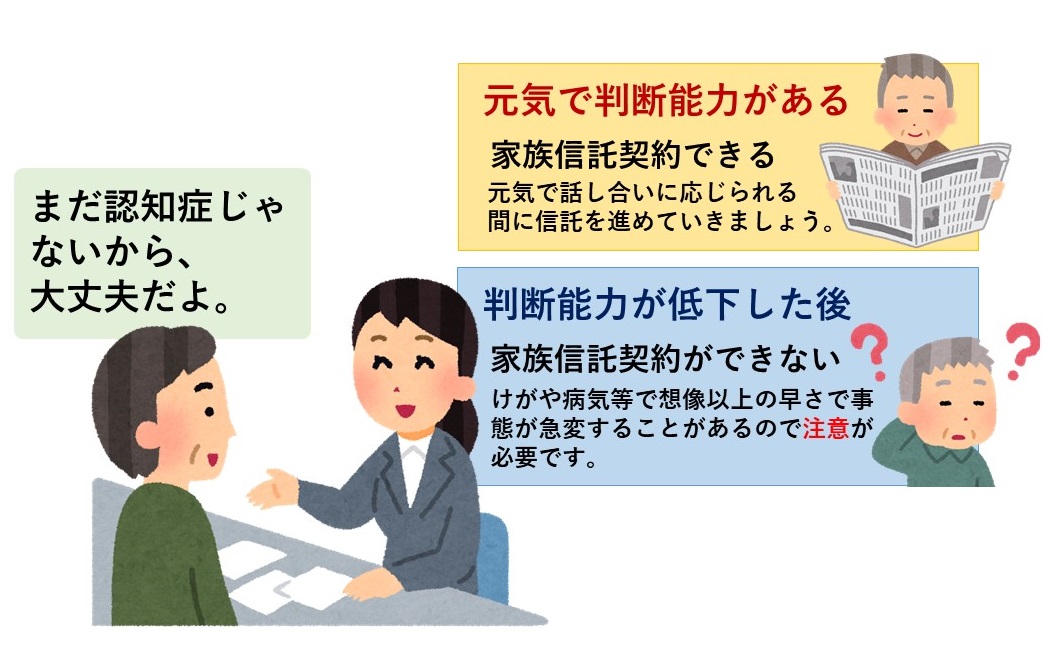

家族信託のご相談を受けるとき、「うちの親はまだ認知症とは程遠いから、まだ本格的に進めなくて良い」という相談者様がおられます。結論からいえば元気なうちだからこそ、家族信託を進めるべきです。

家族信託の失敗例でもっとも多いのが、家族信託契約を結ぶ前に親の判断能力が低下して信託契約が結べなくなるケースです。「ここ半年で急激に認知症が進行した」や「急な事故や病気で話し合いができなくなった」と、想像以上の早さで事態が急変することがあります。

家族信託は委託者の判断能力が低下してからでは締結できません。家族信託を検討している際は、必ず委託者が話し合いに応じられる間に進めましょう。

5.家族信託をはじめ、ご家族に合った生前対策について無料相談受付中

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、成年後見制度の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

6.動画解説|家族信託が必要ない6つのケース、家族信託の5つのデメリット

7.まとめ

- 家族信託にはメリットがある反面、デメリットも多くある

- デメリットを考慮したうえで対策を取り入れた家族信託契約を結ぶことが重要

- 家族信託を導入する際は、受託者への権限集中やほかの家族との話し合いに注意しながら家族の同意をとり、親族間で争いが起きないように将来の財産管理、資産承継の道筋をつくるべき

- 認知症対策や共有不動産の問題解消、次の世代への確実な継承など家族信託だからこそ柔軟な対応ができるケースもある

- 家族信託は今後も判例や実務が変わっていく可能性があるので、実績経験が豊富な専門家と相談しながら進めていくべき

家族信託を行うことにより、成年後見制度に変わる財産管理と遺産承継への新たな選択肢の一つとしてのメリットがあります。その一方で、2007年に信託法が改正され実務が徐々に普及はしていますが、まだ歴史がないため遺言や生命保険の分野のような法務・税務について判例などの積重ねがないことから法解釈が確定していなく、予期していたものと異なる解釈に覆る可能性もあるのです。

そのため、導入にあたっては、信託法や相続税法などにしたがってそのメリットとデメリットを考慮して、家族全員で合意形成をしたうえで、家族信託の設計をしていく必要があります。

そのうえで、メリット・デメリットを考慮し、やるのか?やらないのか?を家族で話し合いをすることで、いままでにはなかった有益な家族会議をすることができるかもしれません。選択肢は多いに越したことはありません。導入せずとも検討することは可能です。是非一度検討してみてはいかがでしょうか?

当事務所では家族信託関連の相談から解決まで数多くの経験と実績を積んできました。350件を超える信託形成の実績と日々のアップデートにより、適切な家族信託締結をサポートします。また1年に1回定期的な連絡といったアフターフォローも忘れません。

家族信託について不安やお悩みがある方はぜひ気軽にご相談ください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士