約40年ぶりに改正された相続法のうち、2020年4月1日から「配偶者居住権」に関する部分が施行となりました。「配偶者居住権」とは簡単にいうと「残された配偶者の老後を守る」「住み慣れた自宅と老後の資金の両方を確保する」という権利であり、遺産分割の選択肢の一つとして活用されることが予想されます。

「配偶者居住権」は、亡くなった配偶者の相続財産としての価値を持つことから、本人他界後の一時相続では、相続税の課税対象となります。一方で、「自宅の所有権(共有持分)を相続するよりも相続税の節税効果が期待される!」という話を耳にしたことがあるかもしれません。

節税効果は配偶者居住権創設の本旨ではありません。いわば、配偶者居住権という特殊な権利が創設されたことによる“副産物”です。

節税を中心に考えてしまった対策をとってしまった結果は、配偶者居住権を設定してしまったため、家族間の問題がややこしくなり、節税効果以上にその問題を解決するための費用がかかってしまう可能性があるというリスクもあります。

今回の記事のポイントは下記のとおりです。

- 配偶者居住権の本質的な目的は「残された配偶者に老後安心して暮らしていける自宅と預貯金を確保させること!!」

- 節税効果は配偶者居住権の本旨ではなく、あくまでも副産物に過ぎない!

- 配偶者居住権も相続税の課税対象となる!

- 配偶者居住権に節税効果が生まれる理屈は?キーワード「2次相続」と「配偶者居住権の消滅」の2つ

- 配偶者居住権に節税効果があるかどうかは、ケースバイケース!相続人の置かれる状況によってはほかの選択肢の方が低く抑えられることもあり、子に持ち家がない場合には要注意!

配偶者居住権を活用すると、どのような考え方から節税効果が期待できるのかを具体例を交えて説明していきます。

キーワードは2つ!~「2次相続」と「配偶者居住権の消滅」がポイントです。

目次

配偶者居住権とは?

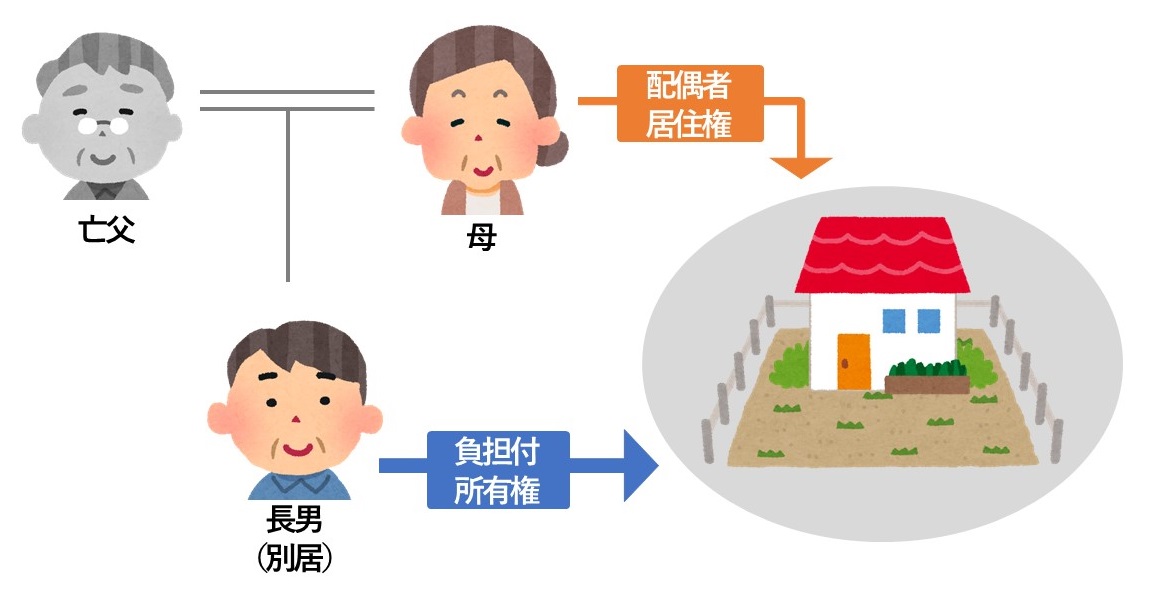

配偶者居住権とは、残された配偶者が「夫婦で住んでいた自宅に、そのまま死ぬまで無償で住み続けることができる権利」です。

従来とは違って、建物の「所有権」とは異なる、「居住権」という新たな権利が配偶者に認められることになったのです。例えば、遺産分割の際、自宅建物の「所有権」は子に取得させ、「居住権」は残された妻が取得する。というようなことができるようになりました。

もちろん、従来通りに所有権を相続することも、まったく問題ありません。

相続財産の分け方の選択肢が広がったととらえてよいでしょう。

配偶者居住権の基本的な考え方、事例やその登記手続きについて詳しく解説していますので、下記のページを確認してみてください。

配偶者居住権が相続税の節税対策に使えるとされる理屈

~2つのキーワード「2次相続」「配偶者居住権の消滅」

配偶者居住権は、「相続税の節税対策に使えると聞いたことがある」という方も多いでしょう。その考え方は下記のとおりです。

ここでのキーワードは2つあります。

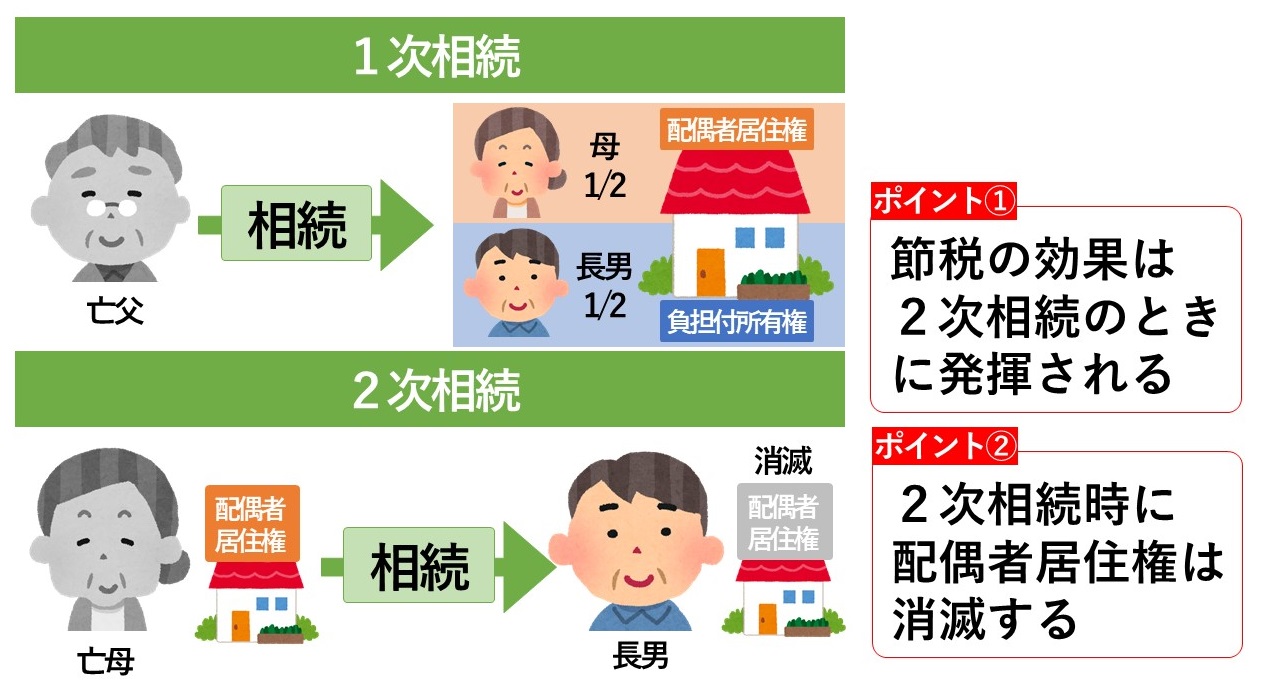

1つ目は「2次相続」です。つまり、節税効果として効果が大きく表面化するのは、先に他界する配偶者(ここでは夫としましょう)の相続時(1次相続)ではなく、その後残された配偶者(妻)が他界するとき(2次相続)なのです。

2つ目は「配偶者居住権の消滅」です。配偶者居住権は、「1次相続時」には夫の遺した相続財産である自宅に設定され、課税対象になります。(※自宅建物の価格を、配偶者「居住権」と「負担つき所有権」に分けて評価することになります。「居住権」は所有権の持分を相続するより安価である場合が多いです)

しかし、「2次相続時」ではどうでしょう。2次相続=妻が亡くなると、配偶者居住権は消滅するのです。

ここがポイントです!(これにより、1次相続時に「負担つき」だった「所有権」は完全な「所有権」となります。)つまり、配偶者「居住権」自体は妻の相続財産には含まれません。課税対象にならないのです。所有権(共有持分)を持っているときより、この部分に大きな節税効果が期待できるとされています。

2次相続時には配偶者居住権は消滅し、課税対象にならない。これが節税効果があると言われる所以です。

相続税基本通達

(配偶者居住権が合意等により消滅した場合)

9-13の2 配偶者居住権が、被相続人から配偶者居住権を取得した配偶者と当該配偶者居住権の目的となっている建物の所有者との間の合意若しくは当該配偶者による配偶者居住権の放棄により消滅した場合又は民法第1032条第4項((建物所有者による消滅の意思表示))の規定により消滅した場合において、当該建物の所有者又は当該建物の敷地の用に供される土地(土地の上に存する権利を含む。)の所有者(以下9―13の2において「建物等所有者」という。)が、対価を支払わなかったとき、又は著しく低い価額の対価を支払ったときは、原則として、当該建物等所有者が、その消滅直前に、当該配偶者が有していた当該配偶者居住権の価額に相当する利益又は当該土地を当該配偶者居住権に基づき使用する権利の価額に相当する利益に相当する金額(対価の支払があった場合には、その価額を控除した金額)を、当該配偶者から贈与によって取得したものとして取り扱うものとする。(令元課資2-10追加)(注)民法第1036条((使用貸借及び賃貸借の規定の準用))において準用する同法第597条第1項及び第3項((期間満了及び借主の死亡による使用貸借の終了))並びに第616条の2((賃借物の全部滅失等による賃貸借の終了))の規定により配偶者居住権が消滅した場合には、上記の取り扱いはないことに留意する。

節税効果を具体例でみていこう!!

ー妻が配偶者居住権を使った場合と使わない場合2次相続でどんな違いが出てくるか?-

具体的な事例でみていきましょう。

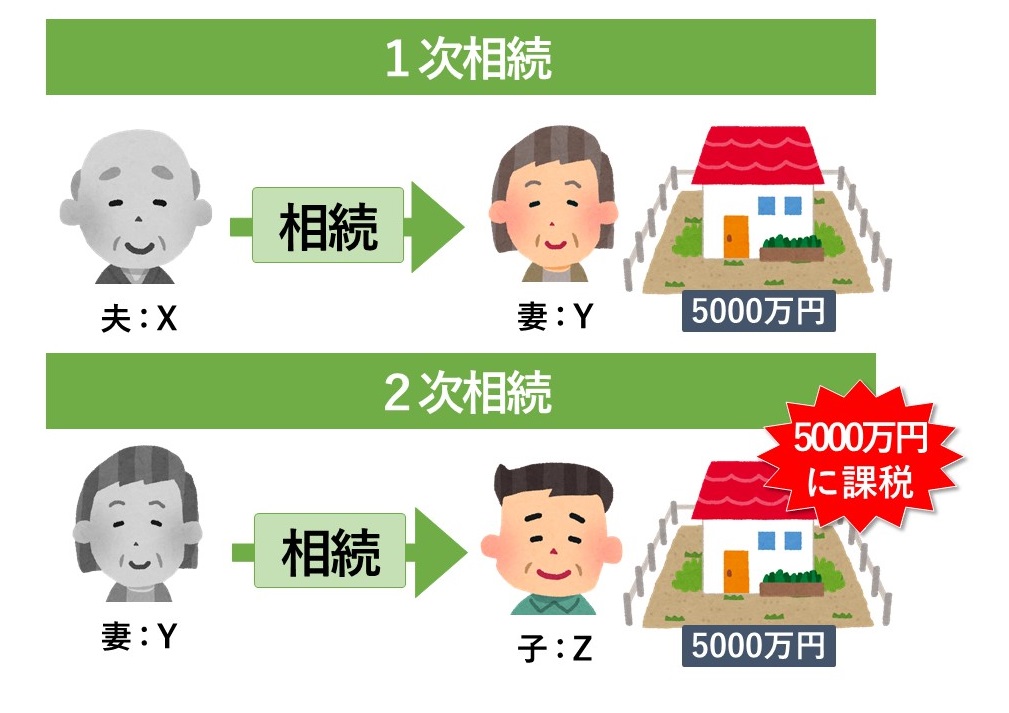

残された妻(Y)が亡くなった後、最終的に子(Z)が自宅所有権を取得するとき、相続税がいくらかかるかがポイントです。

【家族構成】

夫:X 妻:Y 子:Z

*家族関係は良好。

*X、Y共に亡き後は、Zにできるだけ相続税の低くなる方法で相続(資産承継)させたいと思っている。

*先に夫が他界し、その後妻が他界(2次相続/相続人は子Z)。

【X・Yの資産】 ここでは便宜、X、Y共に自宅の権利以外の資産は持っていないこととします。

*自宅相続税評価額5000万円(土地:4800・建物:200万円)

(配偶者「居住権」評価額:2500万円/「負担つき所有権」:2500万円とする。★1)

※ここでは配偶者居住権設定を使った節税効果を中心にその考え方をわかりやすく解説するため、便宜同居の家族や家なき子に活用できる「小規模宅地等の特例」などは考慮せずに解説します。

小規模宅地特例については、下記の国税庁HPに詳細に解説されていますので参考にしてみてください。

》No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

※★1:配偶者居住権の実際の評価方法については、税理士など専門家と相談しながら行う必要があります。配偶者居住権は建物に関する権利ですが、その敷地の利用権も有することになるため、評価の際には土地価格も考慮されます。配偶者の年齢に応じた平均余命によって異なり、配偶者が若いほど、居住期間が長くなると考えられ、評価は高くなります。

妻Yが自宅所有権を単独で相続していた場合(配偶者居住権なし)

夫X他界(1次相続)

妻Y:自宅所有権(5000万円)を相続

妻Y他界(2次相続)

子Z:自宅所有権(5000万円)すべてを承継する(権利の移動5000万円あり)

※子Zが払う相続税→所有権全部(5000万円)に課税

妻Yが自宅を子Zと共有で相続していた場合(配偶者居住権なし)

夫X他界(1次相続)

妻Y:自宅所有権の1/2(2500万円)子Z:自宅所有権の1/2(2500万円)を相続

妻Y他界(2次相続)

子Z:自宅の妻持分1/2の共有持分(5000万円)を承継する(権利の移動2500万円あり)

※子Zが払う相続税→妻Yの持分1/2(2500万円)に課税

妻Yが配偶者居住権を使っていた場合

夫X他界(1次相続)

妻Y:配偶者居住権(2500万円)子Z:負担付所有権(2500万円)を相続

妻Y他界(2次相続)

→配偶者居住権消滅(相続による権利の移動はない)

子Z:自宅の完全な所有権を取得する ※負担が消滅

※子Zが払う相続税なし

ここでわかるとおり、配偶者居住権を設定した場合は2次相続のときに当該権利が消滅する結果、相続税の課税対象財産となりませんが、所有権や共有持分の場合には、相続対象財産に含まれるという点が大きな違いとなります。

以上から、この事例では、子Zに一番相続税をかけずに自宅を相続させるには、1次相続時に配偶者居住権を設定し、2次相続時にその権利の消滅による節税効果を狙うという方法が考えられることになります。

ただし、これは1つの選択肢にすぎません。どんな場合でも、配偶者居住権の設定をした方が有利になるというわけでもないのです。

その1つの例を挙げておきます。

配偶者居住権の設定は必ずしも節税になるとは限らない!!

~子に持ち家がない場合~

配偶者居住権はこのように2次相続まで見越しての相続税対策として活用の見込がありますが、どんな場合でも配偶者居住権を利用したほうが有利というわけではありません。

自宅の相続には、土地の評価が80%減額(330㎡までの部分)される「小規模宅地等の特例」の制度があります。土地の評価額を大幅に下げることができる分、相続税額もかなり軽減できる制度です。

この特例の適用は、被相続人と同居していることなどが条件となっていますので、先ほどの例(夫X、妻Y、子Z)でいうと、夫Xが亡くなった1次相続の際には、別居している子Zが自宅を相続しても適用はありません。(同居している妻Yには適用があります。)

しかし、妻Yが亡くなった2次相続時には、子Zは持ち家がないこと、(亡くなった人Yに配偶者や同居の親族がいないこと→夫Xが先に亡くなっているので充たす)などの要件を充たせば(家なき子特例)、小規模宅地等の特例を使うことができます。

この場合、子Zにとっては1次相続で(妻Yに配偶者居住権を設定し)「負担つき所有権」を相続するよりも、2次相続の際にYから小規模宅地特例(家なき子の特例)を活用し、土地の評価を80%減額するという完全な「所有権」を相続したほうが有利となる可能性があります。

このように、子に持ち家がない場合には、注意が必要です。

小規模宅地特例については、下記の国税庁HPに詳細に解説されていますので参考にしてみてください。

》No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)

その他、妻Y自身が所有している金融資産など、家族全体の財産状況によっても判断が変わってきます。税負担の少ない形で子Zに自宅を相続させることができるように考えていくことが必要です。

なお、弊社リーガルエステートでは配偶者居住権についてのご相談を承っております。初回の相談は無料ですので、どのような対策をすればよいか迷われている方は、ぜひ無料相談をご利用ください。

まとめ

- 配偶者居住権の本質的な目的は「残された配偶者に老後安心して暮らしていける自宅と預貯金を確保させること!!」

- 節税効果は配偶者居住権の本旨ではなく、あくまでも副産物に過ぎない!

- 配偶者居住権も相続税の課税対象となる!

- 配偶者居住権に節税効果が生まれる理屈は?キーワード「2次相続」と「配偶者居住権の消滅」の2つ

- 配偶者居住権に節税効果があるかどうかは、ケースバイケース!相続人の置かれる状況によってはほかの選択肢の方が低く抑えられることもあり、子に持ち家がない場合には要注意!

相続税の対策を考えていく前提として、親子の仲が悪い場合にはなかなかうまくいかないという問題があります。

ここで忘れてはいけないのは、配偶者居住権の本来の趣旨は、「老後安心して暮らしていける自宅と、預貯金を確保したい」と願う残された配偶者の保護にあるということです。こうした本質的な目的ではなく、「節税効果を狙いたい!!」という理由で「配偶者居住権」の選択を考えられている方は、必ず専門家に相談してから決断されることを強くお勧めします。

また、節税効果は、夫他界時の1次相続だけではなく、その後妻が他界する2次相続までをトータルで考えていく必要があります。夫婦とその子供みんなで同じ方向を向き、将来の資産承継やお金の事を考える機会となりますので、安易に節税効果だけを狙って配偶者居住権を選択することは、遺産分割でもめる可能性のある家族にはお勧めしません。

また、配偶者居住権の評価額算定や2次相続までに予想される税金の総額の算定など、非常に複雑なものになりますので、専門家と相談しながら導入を検討することが必要です。配偶者居住権は、残された配偶者の老後の住み家と生活資金を確保を目的として創設された制度です。まずその本旨に沿って、ご家族にあう選択肢かどうかを判断していってくださいね。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士