不動産を相続したときは、相続登記が必要です。相続登記は、結論からいうと、自分で相続登記をすることができますが、相続人が置かれる状況によっては司法書士などの専門家に依頼すべき場合もあります。

記事のポイントは以下のとおりです。

- 相続人が少なく、時間的余裕があること、根気があれば、自分で相続登記をしても問題ないことなどが挙げられる

- 相続関係が複雑だったり、相続人同士の仲が悪い場合などは司法書士に相談するのがベター

- 相続登記を自分でする場合に、相続人の確定と相続不動産の特定を間違えると、その後の手続きに問題が生じるので慎重に行う必要がある

- 司法書士の報酬は約10万円前後が多く、最近では定額制のオンライン相続登記サービスもあり、時間が取れない人は利用を検討してもよい

この記事を読めば、相続登記を自分でしても問題ないケースと、そうでないケースが判断でき、自分で相続登記をする方法や申請書類、必要種類の取得方法が明確になるでしょう。

2024年4月1日から相続登記が義務化。Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

目次

1.相続登記とは

相続登記とは、相続した不動産を、亡くなった被相続人の名義から相続人の名義へと変更することを指します。2024年4月1日から相続登記が義務化され、取得を知ってから3年以内に相続登記を行う必要があります。

相続登記を長期間放置したままにしていると、所有者の把握が困難になるなど権利関係が複雑になります。結果として、売却や担保として差し入れることができなくなったり、必要な現預金を確保できないリスクが発生したりするでしょう。また、相続財産である不動産は相続人全員の共有財産になってしまうため、相続人の事情により差し押さえられる可能性もありますので注意が必要です。

2.自分で相続登記をやっても問題がないケース

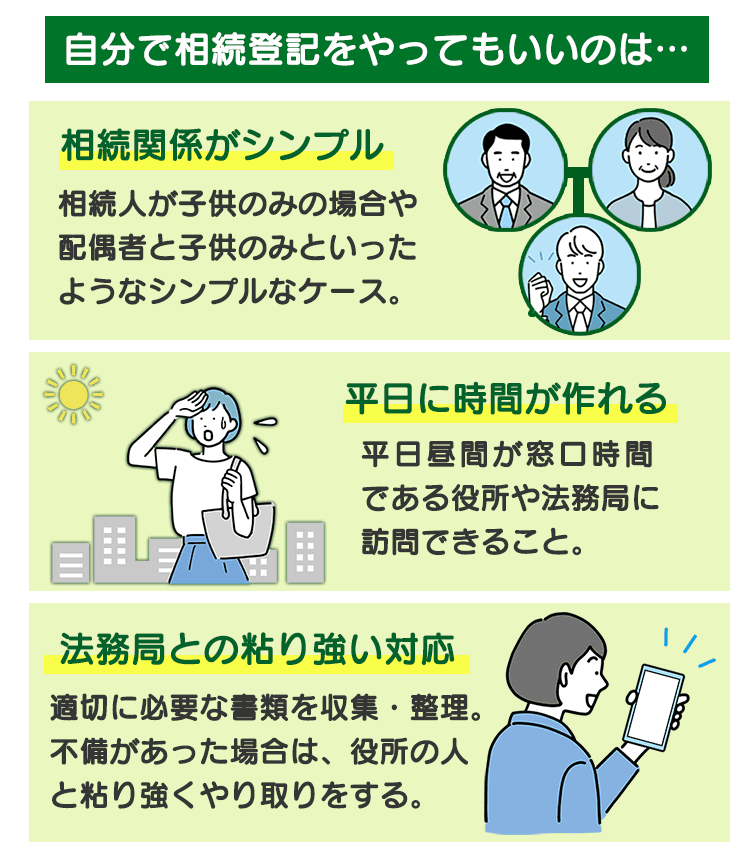

相続登記を自分で行うことは、専門家に依頼するよりも費用を節約できるため、一定の条件下では有効な選択肢です。自分で相続登記を行っても問題がない主なケースは、以下の3つの条件を満たす場合です。

①相続関係がシンプル

相続が子供のみ、または、配偶者と子供のみといったようなシンプルなケースです。このようなケースでは、相続に関連する必要書類の収集や作成は比較的シンプルであるため、マニュアル通りにやれば、ご自身で負担なく相続登記ができます。

②相続関係がシンプル

相続登記には、役所や法務局への複数回の訪問が必要になることがあります。法務局や市役所の営業時間は、平日の8時30分くらいから17時15分までが基本なので、平日に時間が作れる方であるほうが、スムーズに手続きを進められるでしょう。

③役所や法務局と粘り強く対応できる

自分で相続登記を行う場合には、一筋縄ではいかない作業が数多くあります。特に、相続人の関係が複雑化すると、必要な戸籍がすべて集まっているか、申請に必要な書類が全部揃っているか等、書類の整理だけでも大変な労力がかかり時間を要します。

加えて、書類に不備があった際には、法務局や役所からの平日日中に電話があるため、役所の人と対処方法を聞き取る必要があります。それには、粘り強さと特定の知識が求められます。

根気と時間の余裕がある人のみが、スムーズに相続登記を行えるでしょう。

2024年4月1日から相続登記が義務化。Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

3.司法書士に相続登記を依頼したほうが良いケース

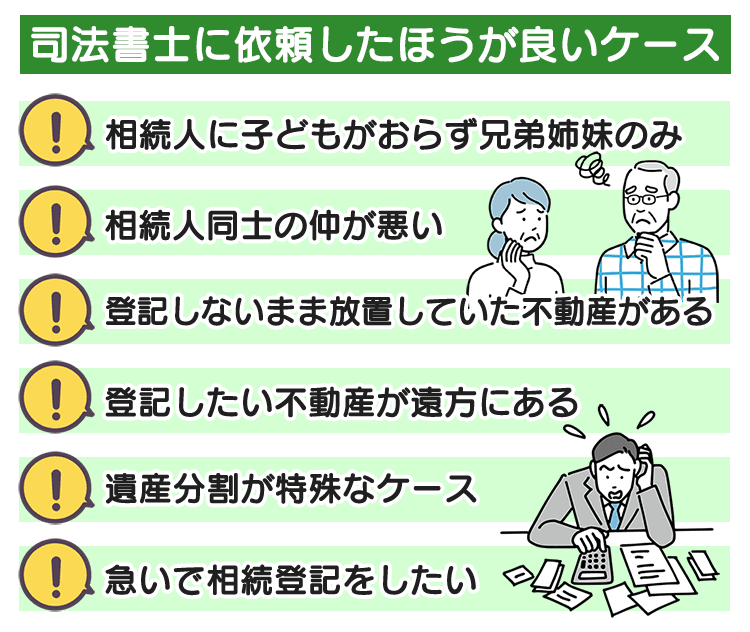

相続は、家族の状況や財産構成によって、手続きが複雑になってしまうことがあります。その場合、適切に状況を把握しながらの対応が要求されるため、知識や経験が必要不可欠です。

以下のような複雑なケースの場合は、自分で相続登記をするのではなく、司法書士に依頼することをオススメします。

①相続人に子がおらず兄弟姉妹のみ

相続人に子どもがおらず兄弟姉妹のみの場合、相続人を特定するには広範な戸籍謄本の取得と詳細な調査が必要です。

①被相続人の子や親がいるか、②兄弟姉妹が何人いるか、③兄弟姉妹が亡くなっている場合はその子どもがいるかなど、複数の点を確認する必要があり、特に離婚、再婚、異父母兄弟、認知子、養子縁組などの状況がある場合、相続人確定作業はさらに複雑になります。

誤った解釈による法定相続人の特定ミスは、書類の再提出や実印の再取得になり手続きが遅くなったり、追加の労力が必要になるリスクがあります。このように、相続関係が複雑になりがちな兄弟姉妹への相続登記は、自分でやると時間がかかるため経験豊富な司法書士に依頼したほうがいいでしょう。

②相続人同士の仲が悪い

相続登記をするためには、必ず相続人全員の書類収集や、全員の捺印がある遺産分割協議書等が必要です。しかし、相続人間の関係がよくない場合、その協力を得るのが難しく手続きがスムーズに進まない可能性があります。

相続人同士の仲が悪いと、利害関係もあって手続きの進行や情報の共有をすることができません。その際には、司法書士や弁護士などの第三者の介入し中立的な立場でアドバイスをすることが、円滑に相続登記を進めるための解決策になったりするのです。

③登記しないまま放置していた不動産がある

これまで相続登記は、義務ではありませんでした。そのため、数世代前の名義のまま放置されていた物件を、売却目的や法改正の影響で相続登記をするケースや、親が亡くなって不動産の名義を確認したら、ご先祖様の名前があったというようなケースも稀ではありません。

そうなると、その名義人から現在までの相続人を特定し、その全員から委任状や遺産分割協議書に捺印をもらうと膨大な労力を要します。また、明治や昭和の前半に最後に登記された先祖の名義のままで管理されている不動産であれば、戦前の旧民法などの古い法律を確認しながら、相続人を確定させる手続きが必要となり、専門知識も必要です。

そうした背景を鑑みると、放置されてきた不動産の相続に関しては、司法書士の協力を積極的に得たほうがいいでしょう。

④登記したい不動産が遠方にある

不動産の相続登記は、その不動産がある地域の法務局で行う必要があります。たとえば、東京に住む人が静岡の実家を相続する場合、静岡の法務局で手続きをしなければなりません。また、オンラインでの申請も可能ですが、専用システムが必要なため、多くは法務局への直接提出や郵送が選ばれます。

一方で、初めて提出する相続登記の書類ですから、基本的には一度で申請が通ることはありません。不備がある際は登記官から指摘され、修正対応で法務局へ行ったり郵送のやり取りをする必要があります。近くであればスムーズにできますが、遠方であればそれはかなり労力と費用がかかります。

その点、司法書士に依頼すれば、オンライン申請に対応しており、国内のどの地域に所在する不動産に関しても手続きをサポートしてくれます。住居地と不動産所在地が異なる場合や、手続きに関しての不安や時間的制約がある場合は、司法書士に依頼したほうが、結果的に時間と費用を抑えることができるでしょう。

⑤遺産分割が特殊なケース

相続において主要な遺産が不動産のみの場合、金銭のように等分することができません。その場合は、換価分割(不動産を売却した金銭をわけて相続する)や、代償分割(不動産を特定の相続人が相続する代わりに、法定相続分に相当する金銭を他の相続人に支払う)という方法を用いることがあります。

しかし、これらの手法を選択する際には、相続登記にも注意が必要です。特に、遺産分割協議書の記載方法によっては、贈与税が課税されるリスクが潜在しています。このような税務上の問題や法的な細部を考慮に入れた手続きを進めるために、専門家の助言やサポートを得ることが大切です。知識や経験を持つ専門家と連携することで、円滑かつ法的な問題を避ける形での遺産分割を実現することが可能となります。

⑥急いで相続登記をしたい

相続した不動産の売却を進めるとなると、その不動産の名義変更がなされていることが前提となります。売却の意向がある場合、特に不動産関連の業者から売却に関する働き掛けを受けている時には、相続登記は迅速に行われなければなりません。日々の忙しさや手続きの複雑さを考慮すると、このような場合、司法書士への相談や依頼が有効です。

さらに、相続税の納税のための資金確保や、銀行融資のために不動産を担保にする際も、登記が完了していることが求められます。相続税自体は、被相続人が亡くなってから10カ月以内に申告と納税が必要とされるため、この期間内に適切な手続きを完了させることが大切です。

Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

4.自分で相続登記をする方法

相続登記を自分で進める際には、まず手続きの流れをしっかりと理解し、必要な書類を正確に特定することが重要です。自分の状況を把握しながら、一歩一歩確実に進めていくことが求められます。

ここでは、その手続きの基本的な流れを簡潔に説明します。

4‐1.相続人調査をする

相続人調査の流れは大きく2つあります。

- ①法定相続人を確認する

- ②相続人確定のための必要書類を収集する

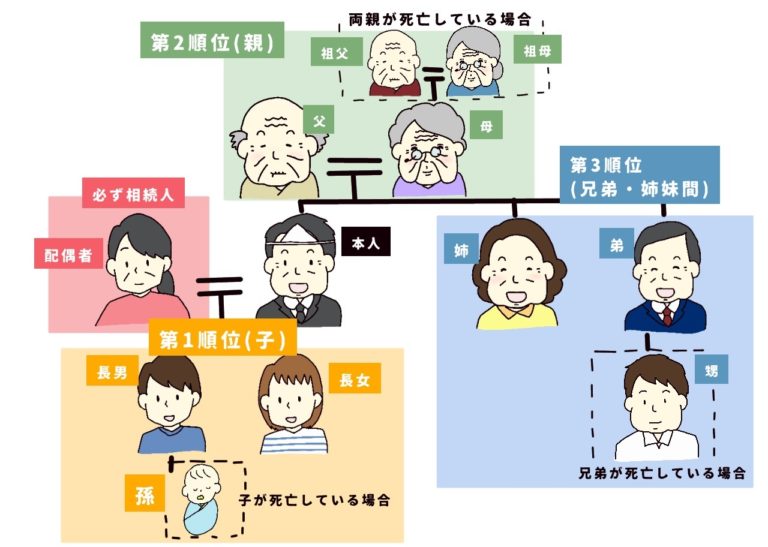

①法定相続人を確認する

誰が法的に相続人として認められるのか、しっかりと確認することが重要です。民法で相続人とされるのは「配偶者(法的に結婚している者)」と「血のつながりのある家族」です。

配偶者は、常に相続人となります。

血縁者には順番が定められており、第1順位は子供、第2順位は親、そして第3順位は兄弟や姉妹となります。

第1順位:子供

もし被相続人(故人)に子供がいれば、その子供と配偶者が相続します。しかし、もし子供が故人より先に亡くなっていた場合、その子供の子孫(孫や曾孫など)が相続します。

第2順位:親

被相続人に子供や子供の子孫がいない場合、配偶者と第2順位の親が相続します。もし親も既に亡くなっていたら、更に上の世代、すなわち祖父母が相続します。

第3順位:兄弟姉妹

そして、故人に子供や子供の子孫、親や祖父母がいない場合、配偶者と第3順位の兄弟や姉妹が相続します。但し、もし兄弟や姉妹が故人より先に亡くなっていた場合、その兄弟や姉妹の子(甥や姪)が相続します。

順位が下の者は、順位が上の相続人が存在する場合、相続の権利を持たない点を忘れないようにしましょう。

②相続人確定のための必要書類を収集する

相続人確定のための相続手続きの中で最も手間がかかるのは、被相続人の戸籍の収集です。相続の過程で被相続人の死亡と相続人の範囲を証明するために、次の書類を各市区長役場で取得する必要があります。

【注意①】必要な戸籍謄本をすべて揃える

結婚や転籍をすると新しい戸籍が作成されます。そのため、相続手続きで揃えなければならない戸籍は、出生から死亡まで複数枚あるケースがほとんどです。それら全ての戸籍謄本を揃えてつなげなければ相続登記はできません。

なお、2024年(令和6年)3月1日から戸籍謄本の広域交付制度がはじまり、本籍地以外の市区町村役場の窓口でも戸籍謄本、除籍謄本を請求できるようになります。

戸籍謄本等の広域交付を請求する本人自らが、市区町村窓口に訪問して請求する必要があります。郵送や代理人による広域交付による戸籍謄本等の請求はできません。郵送や代理人による戸籍謄本等の請求は従前どおり、本籍地の市区町村役場に対して請求する必要があります。

【注意②】登記簿上の住所と死亡時の住所は一致している必要がある

登記簿に記載の本人と死亡した被相続人が同一人物であることを示すために、登記簿上の住所と死亡時の住所は一致している必要があります。もし、被相続人の死亡時の住所と登記簿上の住所が違う場合、その繋がりを示す証明書類が必要です。

住民票の除票に以前の住所が記載されていれば問題ないですが、数回住所を変更していた場合は、戸籍の除附票や改製原附票の取得が求められます。自分で相続登記を進めるのであれば、まず登記簿謄本を取得し、登記簿の住所をチェックしてみてください。

【注意③】消滅、廃棄された戸籍書類の取り扱い

相続手続きで提出する必要がある戸籍謄本は、戦災の影響で消滅している場合があります。また、住民票除票や戸籍の附表は、必ずしも永久に保存されるわけではなく、時として廃棄されてしまう場合もあるのです。

こういうことは稀にあって、そういうケースの場合、不動産の登記済証や登記識別情報通知のコピーなど、代わりとなる書類を揃える必要が出てくるでしょう。正確な手続きを求められる法務局とのやり取りも重要となります。書類の整理や手続きに不安がある際には、司法書士に相談することをおすすめします。

4-2.相続不動産を特定する

相続不動産の特定は非常に重要な作業です。自分で相続登記を行う際、実家の建物や土地のような現物の不動産だけを考慮することが多いですが、私道やマンションの共有スペースなど、見落としがちな不動産も存在します。

法務局は提出された申請書に基づいてのみ登記を行い、被相続人が他に持分を持っているかどうかは調査しません。そのため、不動産の全体的な調査を怠ると、相続登記の漏れが生じやすくなります。

相続登記が漏れていると、不動産の売却や改築時に問題が発生することがあります。後から相続登記を行う際に他の相続人の協力が得られない自体につながるからです。したがって、不動産の調査は慎重に行わなければなりません。

Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

①相続不動産の特定方法

被相続人が所有していた不動産を特定する方法としては、下記の3つの方法があります。これらを一部又は併用して所有していた不動産を特定します。

固定資産税納税通知書で調べる

毎年4~6月ごろに市区町村より送られてくる固定資産税納税通知書には、土地や建物の詳細な地番や家屋番号が記されています。これにより、所有不動産を確認することができます。また、登記事項証明書を申請する際にも、これらの番号が必要となります。

登記識別情報通知書(不動産権利証)で調べる

固定資産税納税通知書には課税されていない不動産(非課税不動産)が記載されていないことが多いですが、不動産の購入などの名義変更時に発行される登記識別情報通知書(不動産権利証)には、固定資産税が課税されていない土地も含まれています。被相続人が所有していた課税されていない不動産の発見に役立ちます。

名寄帳で全体を把握

名寄帳は、取り寄せをした市区町村内で被相続人が所有している不動産が一覧になっているものです。これを見ると、非課税不動産も含めどの不動産を所有していたのか一覧で確認することができます。

ただし、名寄帳に記されているのは、その市区町村内の不動産だけなので、他の自治体に所有している不動産については調べられません。他の市区町村でも不動産を所有していたものと考えられる場合には、その市区町村の役場に出向いて名寄帳を取り寄せましょう。

また、相続登記を行う際、「固定資産評価証明書」も必要です。名寄帳と同じ場所で手に入るので、同時に取得しておくと効率的です。

【注意】私道やマンションの集会所などの持分が漏れやすい

一戸建てやマンションを所有している場合、敷地や専有部分だけでなく、私道や共用スペースにも持分が存在することが多いです。たとえば、一戸建ての敷地の隣にある私道や、マンションの集会所などの共用部分も確認すべきポイントです。

②相続登記で必要な不動産に関する書類

相続登記の手続きは法務局で行いますが、申請書を作成する際に、対象となる不動産の地番、家屋番号、固定資産税評価額などについての正確な情報が必要になります。

そこで、必要な情報を知るために、登記事項証明書(相続登記を進める際の申請書に記載する情報を確認できる書類)と固定資産評価証明書(所有している不動産の資産価値を証明する書類)を取得します。

【注意①】固定資産評価証明書の「年度」には注意

固定資産の価値は年度によって変わるため、相続登記の際には最新の年度の固定資産評価証明書の提出が必須です。

年度が切り替わる3月末を境に、どの年度の証明書が必要かが変わることに注意が求められます。例えば、2023年3月31日までの相続登記申請では、2022年度の証明書が要求される一方、2023年4月1日以降の申請では、2023年度の証明書が必要となります。

【注意②】相続する土地が非課税の場合でも評価額が必要

非課税の土地であっても、相続登記の登録免許税を計算するために、評価額を求める必要があります。

固定資産評価証明書に「近傍宅地:1平方メートルあたり○万円」との表記されている場合には、記載されている土地の1平米当たりの金額の30%(0.3倍)を土地の平米単価として、非課税の土地の面積を掛け算して土地全体の評価額を算出します。

× 土地の地積

= 非課税土地の評価額

もしこのように近傍宅地の評価の記載が見られない場合には、土地が所在する市区町村の役所、あるいは該当の不動産に関する法務局に問い合わせ、近傍宅地1平方メートルの価額を教えてもらいます。

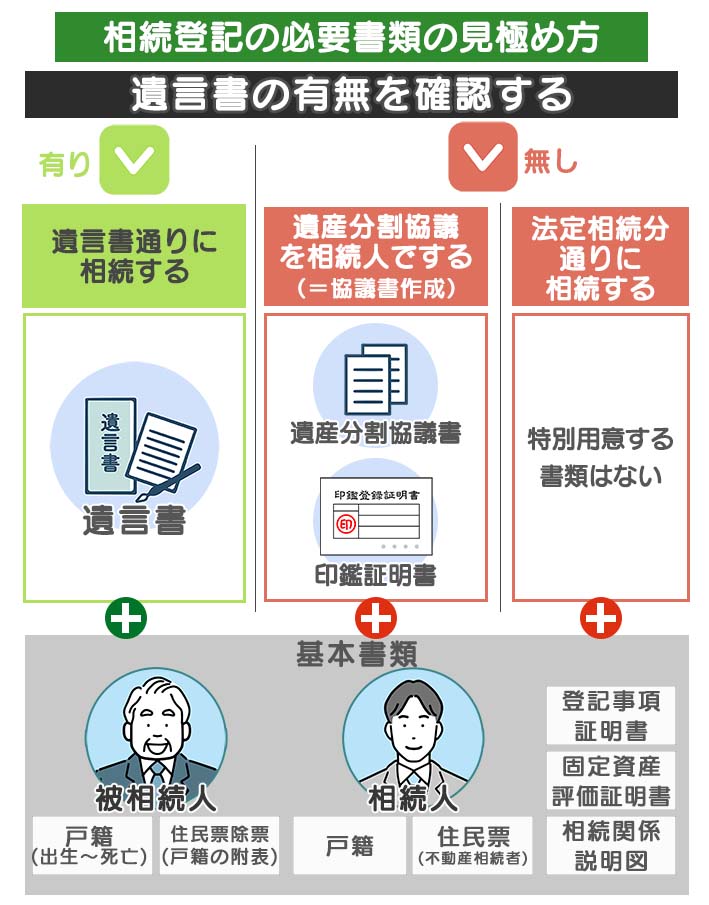

4-3.【ケース別】必要書類の収集

相続登記は、以下の3つのケースで登記されます。ケースごとに必要書類も異なるため、自分はどれに当てはまるのかを以下の流れで確認しながら、ご家族と話し合って勧めていきましょう。

遺言の有無を確認し、なければ遺産分割するかどうか検討をします。遺言も遺産分割協議もできない場合(相続人の一人が認知症になっているケース等)、法定相続分で相続登記をすることになるので、上記の順番で必要書類を解説していきます。

①遺言通りに相続登記する場合

遺言書がある場合には、遺言どおりに手続きをすることができます。

遺言どおりに相続登記を行うときは、法務局に遺言書を提出します。手続きもシンプルになるので、自分で相続登記をするにしても進めやすいでしょう。ただし、相続人全員が遺言内容に納得しない場合は、話し合いによって遺産分割で相続することも認められています。

遺言どおりの相続を実施する場合の提出する書類は以下の通りです。黄色部分の書類は、遺言特有の書類になります。

【注意①】被相続人と相続人の戸籍謄本

遺言で相続する場合には、特定の相続人が当然に相続するため、被相続人については死亡時の戸籍謄本(出生から死亡までは不要)、不動産を相続する方のみの戸籍謄本を取得すれば足ります。

【注意②】遺言の種類によって「検認手続き」が必要な場合も

遺言には複数の形式があり、主なものとして「自筆証書遺言」「公正証書遺言」、そして「秘密証書遺言」の3種類があります。

特に、法務局の保管制度を用いていない自筆証書遺言や秘密証書遺言の場合、内容の真実性を証明するため、家庭裁判所の検認手続きが必須となります。一方、法務局の保管制度を利用した自筆証書遺言や公正証書遺言では、このような検認手続きは必要なく、遺言書そのものの提出だけで進行が可能です。

②遺産分割協議に基づき相続登記する場合

相続人全員で遺産分割協議を行い、誰が不動産を相続するか決めることができます。

遺産分割協議によって特定の相続人が不動産を相続する場合には、法定相続の登記書類に加えて、遺産分割協議書と相続人全員の印鑑証明書が必要となります。

【注意①】遺産分割協議書・相続人全員の印鑑証明書

遺産分割協議書の書式は決まっていませんが、相続人全員が署名・実印を押印する必要があります。そのため、押印した印鑑が実印であることを証明するために、相続人全員の印鑑証明書が必要です。

不動産を複数の相続人で共同所有することも可能です。しかし、売却するときや相続人のうちの誰かが亡くなったときなどに手続きが複雑になるため、できれば不動産1つにつき相続人は1人に決めておくほうがよいでしょう。

③法定相続分で相続登記する場合

遺言書がない場合や、遺産分割協議ができない場合には、法定相続分に合わせて手続きをする方法もあります。

法定相続分とは、法律で定められた通りに財産を分配することです。例えば被相続人の配偶者と2人の子どものみ法定相続人であれば、配偶者が相続財産の1/2、子どもはそれぞれ1/4を相続することになります。

基本的には、相続人の身分に関する書類と不動産に関する書類を取得すれば相続登記ができます。

4-4.相続登記を申請する

相続登記を申請するには、これまで調査し準備してきた書類等をまとめた上で、登記申請書を作成し、管轄する法務局へ提出する必要があります。流れは以下の通りです。

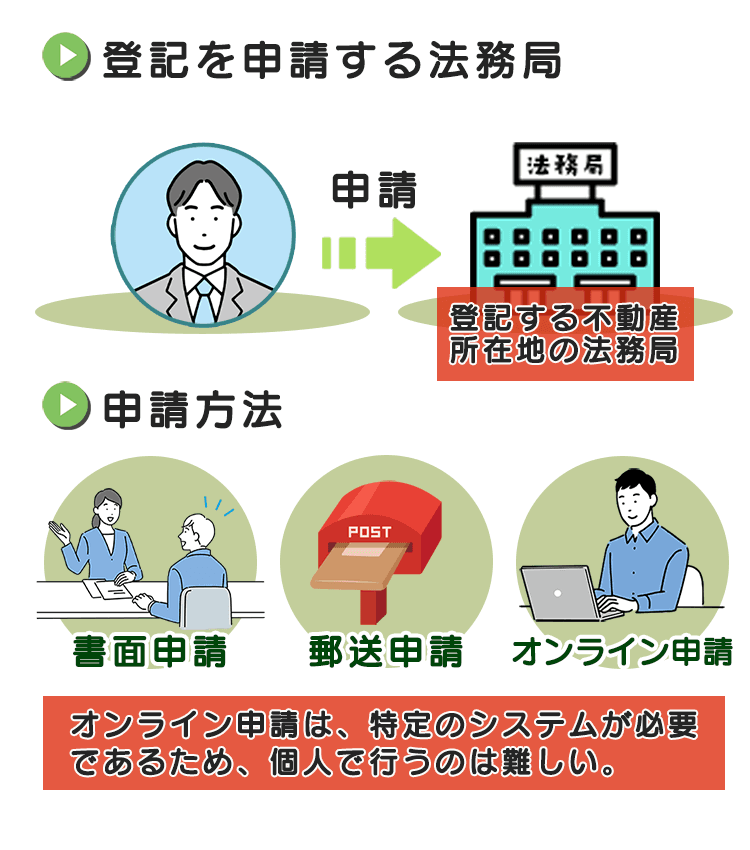

①管轄法務局を確認する

相続する不動産の所在地を管轄する法務局に相続登記を申請します。誤った法務局に提出すると、手続きの取下げになるなど、不要な手間が増えることがあります。法務局の公式ホームページを利用して、管轄情報を事前に確認しましょう。

②相続登記の申請書を作成する

全ての必要書類が揃ったら、次は相続登記の申請書の作成に移ります。申請書は法的手続きの一部であるため、詳細なルールに従って正確に記載する必要があるため、自分で相続登記をするなら必ず見本を元に作成しましょう。また、書き方に間違いがないか心配な方は、法務局に言って登記官と相談しながら進めると、間違いなく作成することができます。

注意点として、申請受付時に内容の確認やチェックはされません。このため、書類の不備や間違いがあると、後日修正の要求や申請の再提出を求められる可能性があります。

申請書はA4サイズの用紙を使用し、パソコン又は手書きで作成します。書類が複数枚にまたがる場合や修正箇所がある場合は、契印や訂正印を押し、訂正の場合には訂正印に、「1字削除」「2字加筆」のように明記し、変更箇所の文言の削除・追記等をすることが必要です。

申請書のフォーマットは相続の状況やケースによって異なります。例えば、公正証書遺言、自筆証書遺言、遺産分割協議、法定相続など、異なる状況ごとに適切な書式と記載内容が求められるため、詳しく知りたい方は以下のブログをチェックしてください。

③相続登記申請書と必要書類を綴じる

提出する書類が一式すべて揃ったら、次のステップは書類を正しく並べて綴じることです。これは厳密に守らなければならないルールではありませんが、相続登記申請書に添付する書類の中には、原本とそのコピーを添えることで法務局から返却してもらえるものがあります。

遺産分割協議書や住民票など、今後の様々な相続手続きで活用する書類でもあるため、知っておくといいでしょう。

④相続登記を法務局に申請する

相続登記の申請には以下の三つの方法があります。

書面申請

法務局に足を運び、窓口にて手続きを行う方法です。質問や不明点について、その場で職員と相談できるため、自分で行う場合にはこの方法をオススメします。

但し、必要書類や印鑑を忘れずに持参しましょう。また、事前の予約が求められる場合があるので、確認が必要です。

郵送申請

法務局へ必要な書類を書留で郵送する方法です。封筒に「相続登記申請書在中」と明記し、書類が確実に届くように心がけましょう。不備がある場合、法務局を訪れる必要が出てくるので、事前の確認を徹底的に行ってください。

オンライン申請

オンラインによる申請手続きを行う方法です。この手続きを行うためには、特定のシステムへのアクセスや電子証明書、ICカードリーダーなどの環境を整える必要があります。システム導入などで費用がかかるものですから、何度も登記手続きをしない限りこの方法を選ぶことはオススメしません。

自分で手続きする場合は、書面申請か郵送申請となるでしょう。

4-5.相続登記の完了書類を受け取る

登記が終わった後に、法務局からは特に通知は届きません。自ら法務局にて登記完了予定日以降に完了後書類を受け取り、相続登記申請した内容が正しく登記されているか確認を行います。

①登記識別情報(不動産権利証)などの完了後書類を受領する

法務局にて、登記完了予定日を確認し、完了予定日以降に法務局の窓口を訪れて完了書類を受け取りましょう。下記のサイトでも、登記完了予定日が公開されています。

②登記事項証明書を取得して、相続登記内容を確認する

登記完了後、相続登記した内容が正確に登記されているかを確認するため、登記事項証明書を取得することをおすすめします。何か間違いや疑問点が見受けられた場合は、提出した書類に誤りがないかを再度確認しましょう。問題があれば、法務局へ問い合わせて登記官の職権で訂正登記をしてもらいます。

5.相続手続きの費用相場

相続登記をする場合には、次の3つの費用がかかります。

- 相続登記の必要書類発行手数料

- 登録免許税

相続人の数や不動産の数や不動産の評価額によって費用は異なります。相続人調査と不動産調査をした段階で、大体の費用感は掴めると思うので、その際に試算してみるといいでしょう。

5-1.相続登記の必要書類発行手数料【約1~2万円】

既に説明した通り、相続登記の際には戸籍謄本や住民票などの書類が多数必要になります。目安としては発行手数料のほか、郵送取得の際の郵便代等も含めて総額約1~2万円です。1通にかかる費用は数百円でも、相続人の数が増えればその分、発行枚数が多くなり、高額になるので多めに見ておきましょう。

5‐2.登録免許税【固定資産評価額×0.4%】

不動産の相続登記を申請するときに登録免許税がかかります。登録免許税は固定資産税評価額の0.4%です。例えば固定資産税評価額が3,000万円であれば12万円かかるので、予め準備しておきましょう。

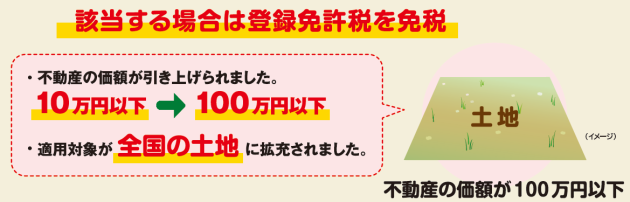

土地の登録免許税の免税措置(2025年3月31日まで)

土地に関する相続登記時に発生する登録免許税には、特定条件下での免税措置が存在します。具体的には以下の2点のケースが該当します。

土地の相続登記をしないまま、更に相続が発生した場合

前回の相続発生時に土地の相続登記が行われておらず、その後再び相続が生じた時、該当土地の登録免許税が免除される特例があります。ただし、この特例は建物には適用されません。

注意すべき点として、この特例措置は2025年3月31日までのものであり、相続登記申請書上では「租税特別措置法第84条の2の3第1項の非課税適用」として明示する必要があります。

土地の固定資産税評価額が100万円以下のとき

土地の固定資産税評価額が100万円以下である場合、関連する登録免許税の免除特例が適用されます。こちらも建物への適用は除外されるので、注意が必要です。

この特例も2025年3月31日までとなっています。申請書では「租税特別措置法第84条の2の3第2項の非課税適用」と明記することが求められます。

5‐3.専門家に依頼する場合は司法書士報酬【約10万円前後】

司法書士報酬は、司法書士に手続きを依頼するときのみ発生します。自宅の土地と建物で10万円程度が相場とされていますが、不動産が複数ある場合はさらに高額になるので注意が必要です。また、対象不動産が離れた場所にあるときは、その分、手数料が加算されることもあるでしょう。

相続登記の費用相場については、次の記事で詳しく解説しています。ぜひ参考にしてください。

5‐4.オンライン定額制でできるシンプルな相続登記サービスもある

不動産の相続登記について、最近では、オンラインによる定額制の相続登記サービスが普及してきました。

オンラインサービスの最大の利点は、不動産や相続人の数に関わらず、料金が固定されている点です。ただし、複雑なケースや、実費や各種書類の取得費用は基本料金には含まれていないため、注意が必要です。司法書士が書類の取得を代行し、オンラインシステムを活用して効率的に書類作成が可能です。これにより、手続きが簡略化されるのが大きなメリットとなっています。

Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

6.相続登記を自分で行う際に知っておくべきこと

人生でそう何度も手続きをすることがない相続登記ですから、自分で行うには手間も時間もかかります。また、これまでに記載してきたように免税措置や効率的な方法等をそもそも知らなければ、使うことすらできません。

流れの中で、注意点としてお伝えした内容以外に知っておいてほしい内容をご紹介します。

6‐1.相続登記は3年以内に手続きしないと罰則になる

2024年4月1日から、相続で不動産を受け取ったら、そのことを知った日から3年以内に登記をすることが必要になります。3年以内に登記をしないと、10万円以下の罰金が課されることがあります。

相続登記には、いろいろな書類が必要です。特に、自分で相続登記をするとなると、相続する不動産が多かったり、亡くなった人が何回も引っ越していたりして、書類を揃えるだけで時間を要するケースもあります。

ですから、後回しにはせず早めに手続きを始めて、期限内に終わらせるようにしましょう。

6‐2.複数の相続人の相続登記をする場合は「委任状」が必要

相続登記の委任状は、自分以外の人間に相続登記を依頼する際には原則必要になります。それはご家族であっても同じことで、自分で手続きをする場合は注意しなければなりません。

基本的に、一度の登記申請で、すべての相続人の相続登記を完了したいと思うものですから、相続登記の3つのパターン別に注意して必要書類として作成するかどうかを検討してください。

①遺言通りに相続登記する場合

遺言書には、一般的に遺言執行者が書かれており、その人が相続人の代わりに不動産の登記を行います。このとき、相続人が遺言執行者に特別な委任状を書く必要はありません。遺言執行者であることが分かる遺言書を提出すれば、その人が登記を申請できます。

遺言執行者は、遺言に書かれたことを実行するために必要なことをする権利と義務があります。ですから、委任状がなくても相続に関わる財産の管理やその他の必要な手続きを行うことができるのです。

②遺産分割協議に基づき相続登記する場合

遺産分割協議をする場合には、遺産分割協議書内に以下の文言を付け加えると、別途委任状が必要になることがありません。

被相続人○○の遺産相続に関する一切の手続き(書類の請求、提出、受領、記載内容の加筆訂正、証書等の受領、解約、払戻金の受領、貸金庫の開扉・解約等、貸金庫に関する手続き、連絡等)については、◎◎が相続人を代表して行うものとする。尚、代表相続人である◎◎は、相続手続きを第三者へ委任することができる

③法定相続分で相続登記する場合

法定相続分で分ける時にのみ、委任状作成は必要です。もし、委任状がなければ、申請した自分のみ「登記識別情報通知書」が発行され、他の相続人には発行されません。

「登記識別情報通知書」が発行されないと、その土地を売却したり贈与したり、住宅ローンを設定したりと、自由に運用や処分をすることができません。実質不動産を持っていても宝の持ち腐れになりますので、複数人の相続人がいた場合には委任状は忘れずに添付しましょう。

委任状の書き方については、以下のブログに詳しく記載されています。一つひとつチェックしながら進めていってください。

6‐3.書類収集を円滑に進める方法とは?

自分で相続登記を進めるのに、一番労力を使うのが必要書類の収集です。さまざまな公的書類を市区町村役場から取得する必要があります。以下、書類の取得手段について解説します。

役所窓口での取得

役所の窓口に直接足を運び、必要とする戸籍謄本や住民票等を取得します。質問や不明点がある場合、職員から即座の回答を得ることが可能です。訪問する際には、本人確認書類や印鑑、手数料が必要です。既に手元にある関連書類を持参すると、役所職員と相談しながら書類取得ができます。

郵送を利用した取得

直接役所に訪れることが難しい場合、郵送を用いて書類の請求ができます。必要書類と所定の手数料を添え、指定の役所に申請します。必要な手数料や書類の内容は、役所の公式ウェブサイトや電話で事前に確認しましょう。

コンビニエンスストアによる取得

多くのコンビニエンスストアでは、マイナンバーカードを使用して、特定の公的証明書の取得サービスが提供されています。設置されている端末を使用して、必要な書類を直接印刷することができます。但し、全ての書類が取得できるわけではないため、確認の上、利用しましょう。

郵便局での取得

特定の郵便局では公的証明書の取得サービスが提供されています。利用できる範囲や内容は限定されているので、事前に詳細を確認してから利用することをおすすめします。

7.相続登記は自分でやった方がいい?|メリット・デメリット

相続登記を自分でするメリットとデメリットを挙げてみます。

7-1.自分で相続登記をするメリット・デメリット

相続登記を自分でするメリットとデメリットを挙げてみます。

メリット

自分で相続登記を行うメリットとして、コストを軽減できることが挙げられます。

司法書士に相続登記を依頼しただけでも、約10万円程度の費用が発生します。このほか、相続人調査や戸籍の取り寄せ、遺産分割協議書の作成などまで依頼すると、10〜15万円程度の費用がかかるなど、高額になってしまうでしょう。

一方、自分で相続登記を行うと、戸籍の取得費と相続登記にかかる税金等の実費だけで済みます。

デメリット

自分で相続登記を行うデメリットとして、手間や時間がかかってしまうことや、記入漏れや間違いといったリスクがあることが挙げられます。相続人の確定や遺産の調査、必要な書類集めだけでも時間がかかります。

書類の不備があると再提出する必要があるでしょう。また、相続登記をしないまま放置された不動産では権利関係が複雑化するため、多くの相続人から同意を求めなければいけません。

7-2.司法書士に依頼するメリット・デメリット

相続登記を司法書士に依頼するメリットとデメリットを挙げてみます。自分でやる場合と比較して検討してみましょう。

メリット

司法書士に相続登記を依頼するメリットとして、スムーズに期間をかけずに登記ができることが挙げられます。実務をやらなければわからない、手続き上の注意点や税務リスク、相続人間でトラブルにならないよう手続きを進めることが可能です。

一方、自分で相続登記を行うと、費用を抑えることができますが、トータルで見た場合の、時間や手間の負担、自分では気がつかない法務、税務上のメリットを享受できないといった、目に見えない部分での機会損失が発生しかねません。

デメリット

司法書士に相続登記を依頼するデメリットとしては、司法書士報酬が別途かかってしまうことだけです。

冒頭で説明した、シンプルな家族関係、財産状況のケースで、手続きを行う時間的余裕があれば自分でやることも良いでしょう。そうでなければ、今では定額制の相続登記サービスもあるので、そういったサービスも含め司法書士に依頼することも検討してみてはいかがでしょうか?

Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

8.動画解説|相続手続きの詳細とは

9.まとめ

今回は、相続登記を専門家に頼らずに自分で行えるのかについて解説してきました。内容をまとめてみましょう。

- 相続人が少なく、時間的余裕があること、根気があれば、自分で相続登記をしても問題ないことなどが挙げられる

- 相続関係が複雑だったり、相続人同士の仲が悪い場合などは司法書士に相談するのがベター

- 相続登記を自分でする場合に、相続人の確定と相続不動産の特定を間違えると、その後の手続きに問題が生じるので慎重に行う必要がある

- 司法書士の報酬は約10万円前後が多く、最近では定額制のオンライン相続登記サービスもあり、時間が取れない人は利用を検討してもよい

相続登記には、相続関係の複雑さや遺産分割のわずらわしさなど、自分だけでは遂行するのが難しい作業がたくさんあります。相続税申告や不動産売却など急ぐケースなど、専門家に依頼することも念頭に置いて、柔軟に対応していきましょう。

2024年4月1日から相続登記が義務化。Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士