生前贈与は数ある相続対策の中の1つで、相続税の節税や相続トラブルの防止に役立つなど様々なメリットがあります。財産を生前贈与するときに贈与契約書を作成する義務はないので、契約書を作らずに生前贈与を行うこと自体は問題ありません。

しかし、契約書を作成せずに生前贈与を行うと後々にトラブルが起きる可能性が高くなり、「契約書を作っておけば良かった…」と後悔するケースも多いため注意が必要です。生前贈与で失敗しないためにも、財産を贈与する際は贈与契約書を作成するようにしてください。

今回の記事のポイントは下記のとおりです。

- 贈与契約書を作成していないと相続トラブルになる可能性がある

- 税務調査で指摘されないためにも贈与契約書を作成したほうが良い

- 「誰から・誰に・何を・いつ・どんな方法で贈与するのか」を契約書に明記する

- 2024年1月1日以降は相続人に対する生前贈与の相続税対象期間が3年から7年へと延長される

- 贈与契約書は2通作成して贈与者・受贈者が1通ずつ保管する

今回の記事では財産を生前に贈与する人・贈与される人が知っておくべき「正しい贈与契約書の作成方法」を解説します。

目次

1.贈与契約書がないと起きる3つのトラブル

贈与は贈与契約という契約の一種で、贈与する人(贈与者)と贈与される人(受贈者)の意思が一致すれば贈与契約が成立します。生前贈与をする際に、契約内容を口頭で確認しただけでも贈与契約は成立するので、契約書の作成は必須ではありません。

ただし、契約書がない場合は、ある場合に比べてトラブルが起きやすくなります。契約書がないと一体どのような問題が起きるのか、まずは契約書の重要性について確認していきましょう。

生前贈与の仕組みや2019年に改正されたポイントをまとめた記事もありますので、こちらも参考にしてください。

1‐1.贈与者・受贈者間でトラブルが起きる

契約書を作らずに口約束だけで済ませると、言った言わないで後から揉める可能性がどうしても高くなります。例えば、渡された金額が少なくて「もっと現金をくれると言ったはずだ」と主張した場合でも、契約書がないと何が正しいのか確認できず解決できません。

また、法的には「書面による贈与」と「書面によらない贈与」で解除の要件が異なり、書面がない贈与は(履行済の部分を除いて)各当事者がいつでも解除できることになっています。

逆に書面による贈与の場合、解除は原則として認められません。約束した贈与の内容を相手から反故にされたりトラブルに巻き込まれたりしないためにも、生前贈与では贈与契約書を作成するようにしましょう。

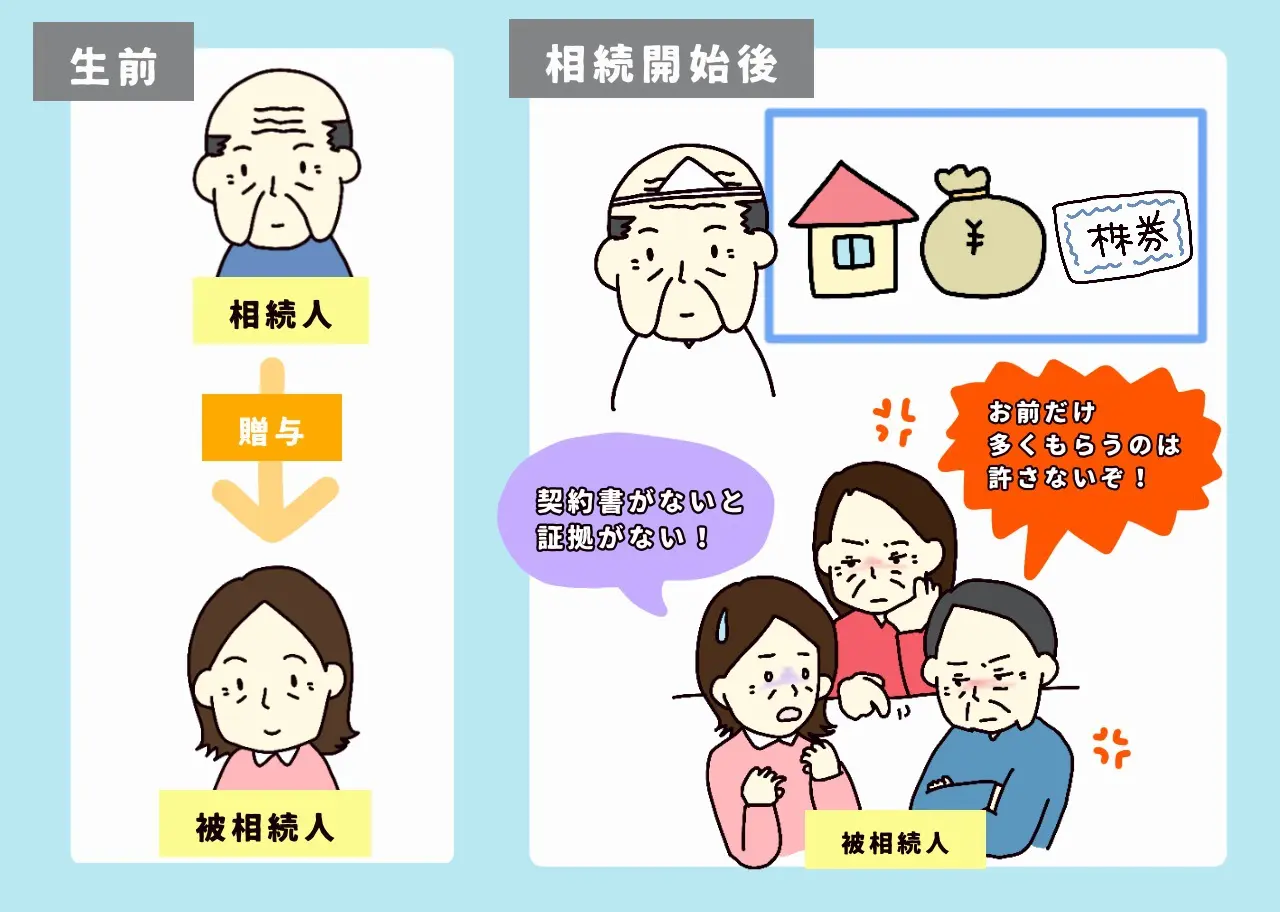

1‐2.他の相続人と相続トラブルになる

相続が開始したときに相続人が2人以上いれば、遺産の分け方を決める遺産分割協議を行います。遺産分割協議の対象となる遺産や遺産額を最初に確定させる必要がありますが、このとき問題になりやすいものの1つが生前贈与を行った財産です。

相続では特別受益という考え方があり、故人の生前に財産を贈与されて特別な利益を得た相続人がいる場合には、生前贈与財産の金額も考慮して遺産分割を行うことになっています。これは生前贈与によって特別受益を得た人だけが多くの財産を手にすることがないように、その他の相続人との間で公平性を保つための制度です。

しかし、生前贈与の中で何が特別受益に該当するのか、特別受益の金額をどのように計算するのかは判断が難しく、相続人同士で揉めることも少なくありません。

生前に財産を贈与されたときに契約書を作っておらず、贈与の証拠や詳細な内容を示せないと、他の相続人から「もっと多くの財産をもらっていたのでは?」と疑われる可能性があります。相続トラブルにならないように、贈与契約書を作成しておくことが大切です。

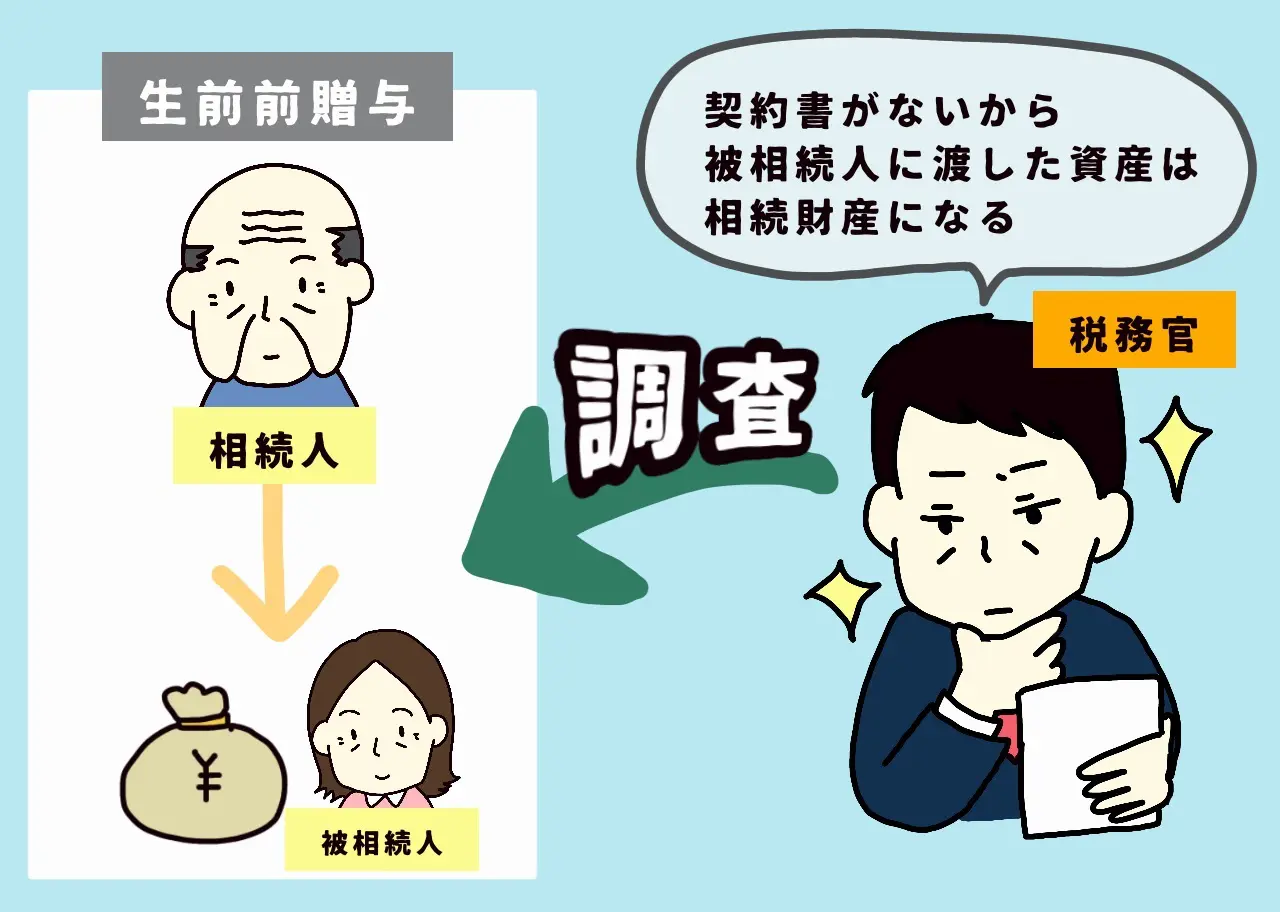

1‐3.税務調査で生前贈与を否認される

相続開始後に税務調査が行われて、生前贈与を税務署から否認されることがあります。

例えば、生前に被相続人が相続人の預金口座にお金を振り込んで贈与していた場合に、税務署が贈与ではなく単なる貸付金の振込みや名義預金とみなしてくるケースです。口座の名義人の財産ではなく故人の財産とみなされると、相続財産の1つとして相続税が課されてしまいます。

このとき生前贈与時に作成した贈与契約書を提示できれば、生前贈与があったことを税務署に対して明確に主張できるので問題ありません。しかし、贈与契約書を作成しておらず、贈与額が少額で贈与税の申告もしていなかったような場合には、契約書や申告書など生前贈与の証拠を提示できず贈与自体を否認される可能性が高くなります。

こうなると、節税対策として行った生前贈与が無駄になってしまうので、税務調査対策の観点からも生前贈与では契約書を作るようにしましょう。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、生前贈与を活用した相続対策をはじめ、遺言書や親の認知症対策としての財産管理と資産承継対策のための家族信託など、ご家族ごとに必要な対策の無料相談をさせていただいております。必要な手続きのサポートをさせていただきますので、お気軽にお問合せください。

2.贈与契約書を作成するメリット

贈与は、贈与者の「自身の財産を無償で渡すという意思表示」と受贈者の「受け取るという意思表示」があれば成立する行為(契約の一種)になります。

ですから、必ずしも契約書を作成する必要がなく、口頭でも贈与契約は成立します。では、なぜ契約書に残す方がいいのか、そのメリットをお伝えします。

2-1.後々の紛争になる可能性を予防する

上記でお伝えした通り口頭でも贈与契約は成立します。しかし、特に相続対策として贈与を行う場合には、しっかりと贈与契約を行ったことを後日証明できるようにするために契約書を作成しておいたほうがいいでしょう。

以前に贈与があったかどうかによって、兄弟間で相続する財産の配分にもめるケースもよく見かけます。後々の相続手続きをスムーズにするためにも贈与契約書として記録しておくことは大切です。

2-2.贈与を確実に行うため

贈与契約を口頭で行うと、いつでも贈与を撤回することができます。また、「やっぱりやめた」と言えますし放置することもできてしまいますので、確実に贈与を履行してもらうために、しっかりと書面にしたほうがいいでしょう。

2-3.税務署対策として、贈与の事実を主張するため

相続の税務申告において、税務調査で税務官が気にする点は「名義預金があるかどうか」と「定期預金ではないか」の2点です。

後述でもお伝えしていますが、それぞれよく指摘される項目になりますので、その対策として贈与契約書を作成しておけば、その都度贈与が行われたという証拠になります。手間とは思わずに作成しておいたほうが余計な手続きや費用がかかりませんので、書面に残すことをオススメします。

3.トラブルにならないための贈与契約書の書き方

契約書の記載事項は生前贈与財産の種類によって多少変わりますが、贈与契約書の書式に決まりはなく、基本的に作成者が自由に作成して構いません。

ただし、契約書としての最低限の体裁を保たなくては意味がないので、契約書を作る上ではいくつか注意すべき点があります。

3-1.贈与の内容を明確に記載する(記載すべき五つの事項)

贈与契約書には、贈与契約に関する以下5つの情報は必ず記載する必要があります。

- 誰から

- 誰に

- いつ

- どんな方法で贈与するのか

負担付贈与の場合は、負担にあたる内容も記載し、一定の場合に贈与契約の解除を可能とする場合には解除事由等も記載します。

現金の贈与であれば金額や振込期日などを記載しますが、不動産の贈与では不動産に関する情報を記載するため、事前に登記事項証明書の取得が必要です。法務局に申請して登記事項証明書を取得して、土地であれば所在地・地番・地目・地積を、建物であれば所在地・家屋番号・種類・構造・床面積を記載します。

また、不動産の贈与では、登録免許税などの税金に関する負担についても、贈与者・受贈者の間であらかじめ決めた上で契約書に記載するのが一般的です。

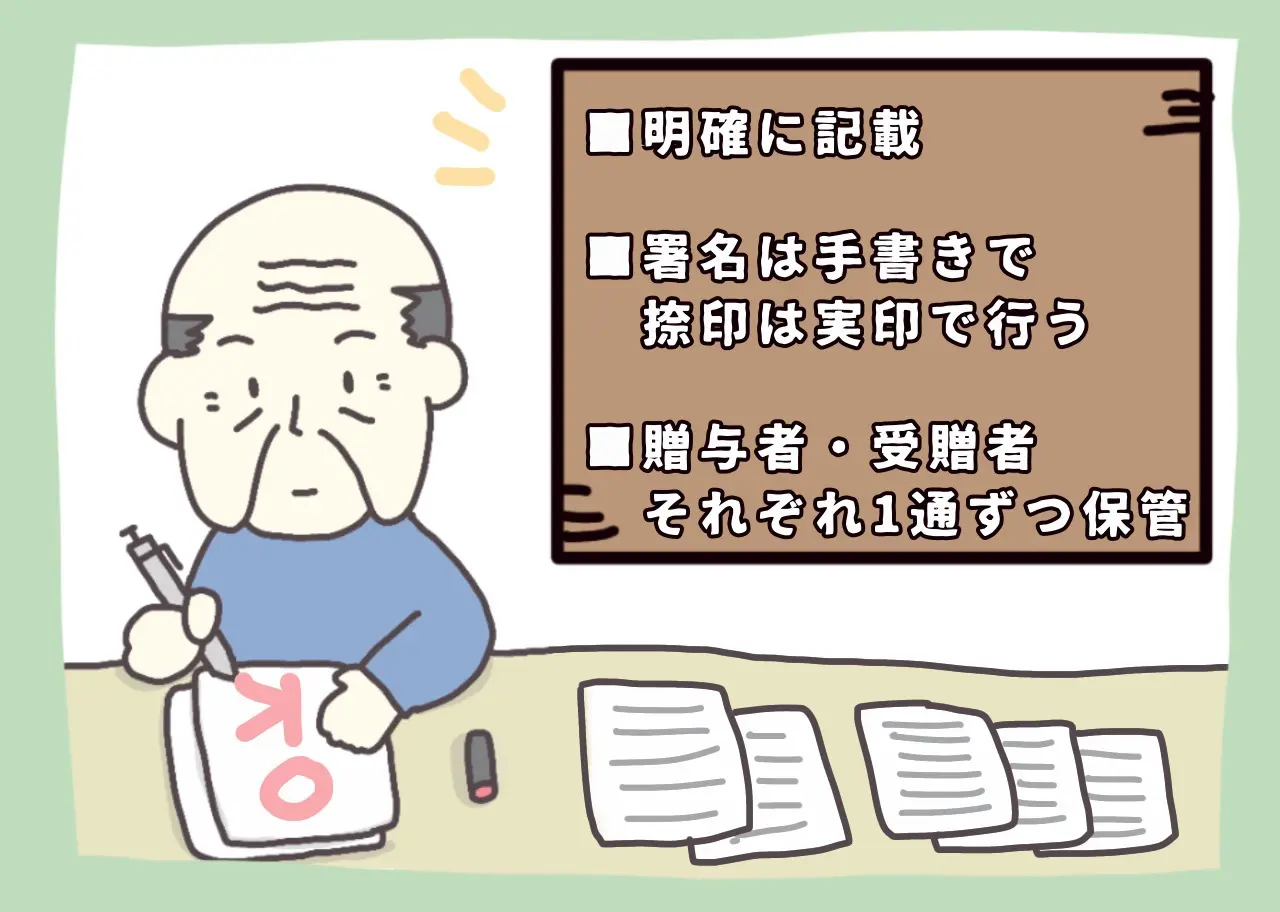

3‐2.署名は手書きで、捺印は実印で行う

贈与契約書は手書きで作成しても、パソコンで作成しても構いません。パソコンのほうが手間がかからず修正も簡単にできるのでおすすめです。

ただし、パソコンで作成する場合でも、署名は贈与者・受贈者それぞれが自署してください。自署の有無は契約の効力に影響を与えないものの、署名部分までパソコンで入力すると本当に本人が交わした契約書なのか後から税務署などに疑われる可能性があります。

捺印は認印・実印いずれで行っても問題ありませんが、契約書という正式な書類である以上、実印を使うべきでしょう。なお、字が書けない状態の方の場合は、一般的に署名部分はパソコンで入力した上で実印で押印します。

また、未成年者に対する贈与では親権者の署名捺印も必要になるので、親権者が署名捺印する欄も贈与契約書に作るようにしてください。贈与契約書では通常収入印紙は不要ですが、不動産の贈与では収入印紙200円を貼付する必要があります。

3‐3.贈与者・受贈者それぞれが1通ずつ保管する

贈与契約書は2通作成して、贈与者・受贈者それぞれが1通ずつ保管します。1通だけ作成してどちらか一方が保管する方法も考えられますが、契約書の改ざんなど余計なリスクを生まないためにも贈与者・受贈者双方で1通ずつ保管してください。

なお、相続税対策として暦年贈与を行うケースでは、毎年2通の契約書の作成が面倒だと感じる方もいるかもしれません。その場合は、信託銀行などが提供する暦年贈与サポートを利用するのも1つの方法です。サービス内容は商品ごとに異なりますが、贈与契約書が毎年届くサービスを利用すれば契約書を作成する手間がかからずに済みます。

また、相続の専門家に贈与契約書の作成を依頼すれば相続に関する幅広いアドバイスを受けられるので、相続に強い司法書士や弁護士に依頼しても良いでしょう。

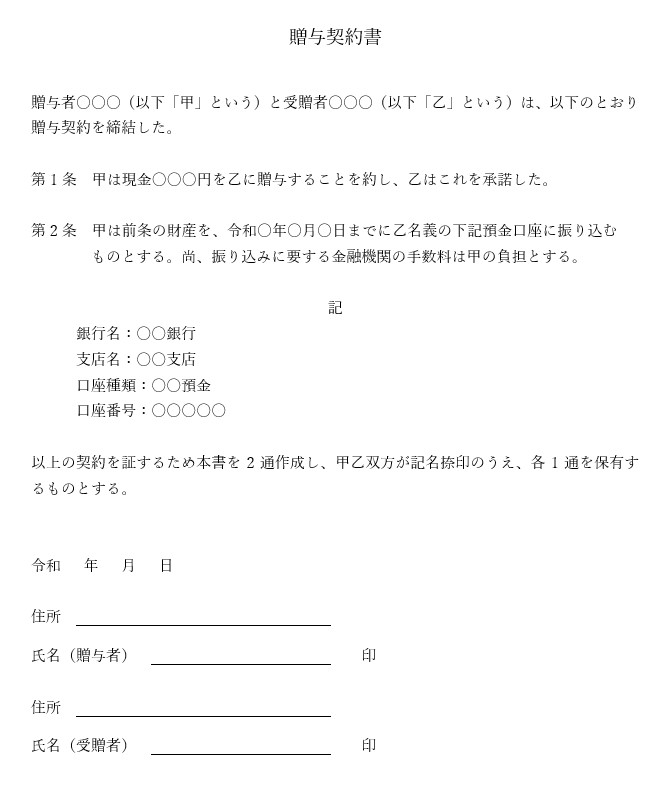

3-4.贈与契約書の作成例

贈与契約書は以下のような形式で作成します。そこまで難しいものでもないので、専門家に依頼せずに自分で作成は可能でしょう。

しかし、贈与を失敗なく行いたいという方や名義預金などがある場合は、相談しながら進めることをオススメします。

4.不備のない贈与契約書の作成とスムーズな手続きが可能!無料相談受付中

当サイトでは、どんな形で生前贈与や遺言、家族信託など家族に必要な仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、生前贈与の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

5.生前贈与の実施においてチェックすべき4つのポイント

生前贈与では契約書の作成方法以外にも押さえておくべき点がいくつかあります。生前贈与のメリットを確実に活かすためにも、特に重要な3つのポイントを確認していきましょう。

5‐1.現金手渡しは避けて銀行振込など証拠を残す

生前贈与が原因で相続トラブルを起こさないためには、財産を贈与する際に契約書以外にも証拠を残しておくことが大切です。現金手渡しで贈与を行うと後から確認できないので、現金を贈与する場合には、必ず銀行振込で行うようにしてください。銀行振込であれば「いつ・いくら・誰から・誰に」贈与したのか明確に履歴が残ります。

なお「現金手渡しで贈与してタンス預金にすれば税務署にバレず贈与税を回避できる」などと考え、現金を手渡しで贈与する行為は決してやってはいけません。税務調査でバレると罰金を科されることになり、追徴課税分も含めると負担が大きくなります。

5‐2.親子や夫婦では定期贈与・名義預金に注意

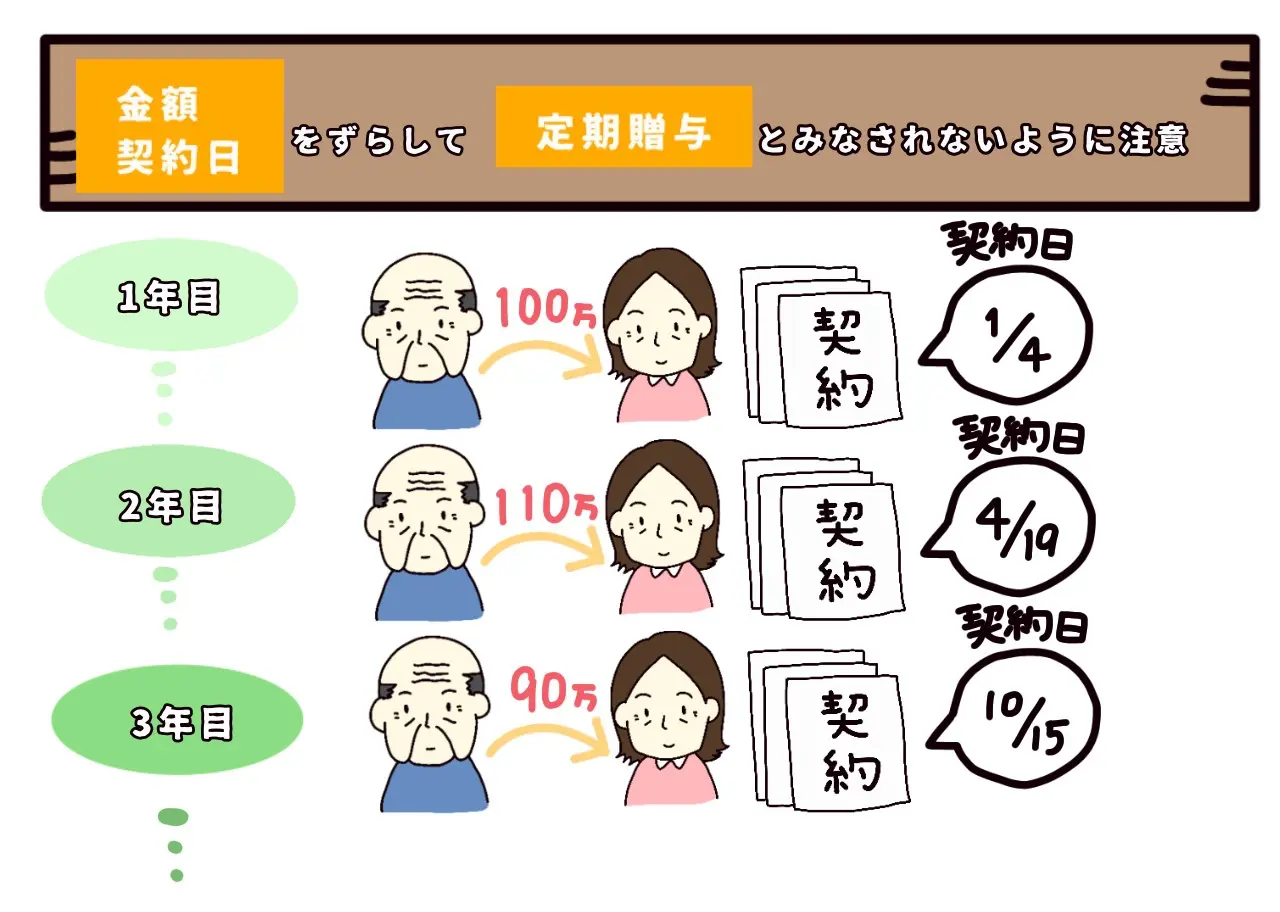

年間の贈与額を110万円以下にしながら毎年財産を贈与すれば、贈与税をかけずに将来の相続財産を減らし相続税を節税できます。これは暦年贈与を利用した相続対策の1つですが、税務署から定期贈与と見なされないように注意が必要です。

例えば、毎年100万円を贈与して10年間で1,000万円を渡す場合、暦年課税の考え方に従えば各年の贈与額が基礎控除額110万円以下なので贈与税はかかりません。しかし、最初から1,000万円を贈与する意思があったとみなされると、定期金に関する権利として1,000万円が課税対象になり贈与税がかかります。各年の贈与が独立していて定期贈与ではないことが分かるように、暦年贈与では年ごとに贈与日や金額を変えるようにしてください。

また、親子や夫婦間の贈与では名義預金にも注意が必要です。口座の名義人と実際の管理者が異なる口座に振り込んだ場合、口座の名義人でしかない人の財産になったとは言えず、生前贈与の成立が否認されて相続税がかかる場合があります。そもそも贈与財産が受け取った人の管理下にあり自由に使える状態でなければ、贈与は成立しません。

生前贈与では資金を振り込む口座にも注意してください。

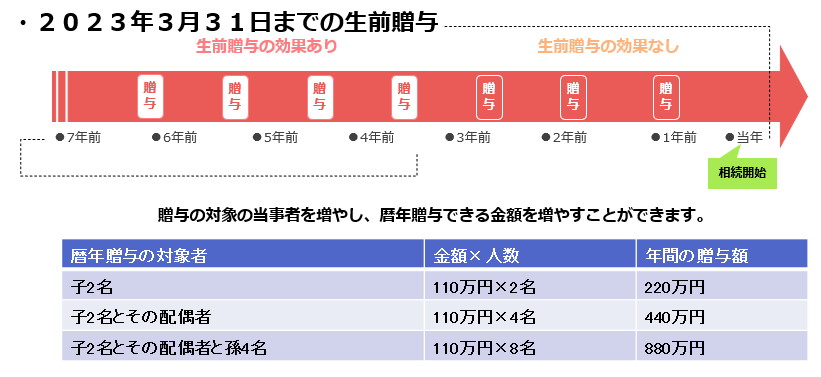

5-3.「生前贈与をした時から3年以内」に要注意!相続税対象になる

相続において、被相続人が亡くなる前に駆け込みで、自分の子供など相続人に対して生前贈与を行うことについては、組み戻して計算しなければならない「生前贈与加算」というルールがあります。

例えば、2022年8月25日に父が亡くなった場合、3年前に遡って2019年の8月25日からの贈与については「生前贈与加算」ということになり、相続税となるのです。

ですから、生前贈与は早めに取り組んでおくと効果的です。相続人に対しての贈与に限ったことなので、孫や姪甥、子どもの配偶者などに贈与すると「生前贈与課税」の対象とはみなされないので、十分に検討したうえで生前贈与を行うとよいでしょう。

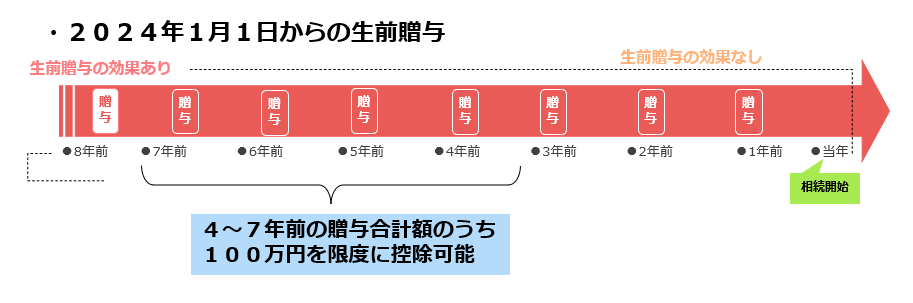

5‐4.2024年1月1日以降の贈与は「7年内の贈与」が相続税対象

死亡前3年内の贈与が、2023年の税制改正要綱により、7年内の生前贈与へと持ち戻し期間が3年から7年へ延長されることが予定されています。

2024(令和6)年1月1日以後の生前贈与から7年前の贈与も相続税の対象として適用されることになります。そのため、2022年及び2023年の贈与は従前どおり3年内の対象となりますが、2024年の生前贈与は相続開始日が2031年以降にならないと相続税対策効果は発生しないことになるため、生前贈与を検討する方は、早期の贈与対策が必要です。

ただし、緩和措置として相続開始前4~7年の間に贈与した財産については、合計贈与額から100万円を限度に控除できます。3年から7年へと延長した期間中の財産について、全てが持ち戻しの対象となるわけではなく、4年間合計で100万円を限度に控除ができます。毎年100万円ずつ、合計400万円控除できるわけではないので注意がひつようです。

5‐5.節税・争族対策の場合は他の方法も検討する

生前贈与をうまく活用すれば、将来の相続税負担を軽減できて相続トラブル回避にも役立ちます。ただし相続税の節税対策や争族対策には他にも様々な方法があり、生前贈与以外の方法を選択したほうが良い場合もあるので注意が必要です。

例えば、土地の贈与で相続時精算課税制度を使えれば贈与税を軽減できますが、小規模宅地等の特例を使える場合には生前贈与ではなく相続によるほうが節税になることもあります。生前贈与と違って相続であれば不動産取得税がかからないなど、生前贈与をせずに相続まで待つほうが節税になるケースも少なくありません。

また、遺言書を作成して相続トラブルを回避する方法もありますし、贈与はしないものの生前に財産を組み替えておくだけで相続税対策・争族対策になる場合もあります。例えば、現金のまま相続せずに不動産を購入しておけば相続税評価額が下がり、生命保険金で相続すれば非課税枠を活用できて一定額まで相続税がかかりません。

生前贈与を検討する際には贈与・相続に関する幅広い知識が必要になるので、よくわからず不安な場合には相続に強い司法書士や弁護士に相談するようにしてください。

6.まとめ

この回では生前贈与における契約書の重要性や作成方法について見てきました。本章の内容をまとめてみましょう。

- 贈与契約書を作成していないと相続トラブルになる可能性がある

- 税務調査で指摘されないためにも贈与契約書を作成したほうが良い

- 「誰から・誰に・何を・いつ・どんな方法で贈与するのか」を契約書に明記する

- 2024年1月1日以降は相続人に対する生前贈与の相続税対象期間が3年から7年へと延長される

- 贈与契約書は2通作成して贈与者・受贈者が1通ずつ保管する

財産を贈与する際に契約書の作成は義務ではありませんが、贈与契約書を作成していないと後々トラブルになる可能性が高くなります。

今回解説したポイントを踏まえながら贈与契約書を作成して、贈与者・受贈者それぞれで1通ずつ保管するようにしてください。長年相続問題に取り組み様々な事案を扱ってきた当事務所であれば、ご相談者様の置かれた状況やご事情を考慮した最適な相続対策の提案が可能です。相続対策をご検討中の方はお気軽にご相談ください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士