16成年後見制度は、認知症やその他の理由で判断能力が不十分な成年者を支援するための法的な手段です。しかし、この制度を一度利用してしまうと、本人が亡くなるまでやめることが難しいといった問題があり、家族が成年後見制度を本当に利用したほうがよいのか検討することが必要です。

今回の記事では、成年後見制度の概要と成年後見制度のメリット、デメリットのほか、成年後見制度を利用せずに家族の資産を管理する方法について解説します。

目次

1.成年後見制度とは

成年後見制度は、判断能力が不十分な成年者を保護し、その財産や日常生活を適切に管理するための法的な仕組みです。この制度は、本人の保護を最優先に考え、その人の意志や権利を尊重することを目的としています。

1-1.成年後見制度の利用原因と理由

成年後見制度の利用は、主に認知症、精神障害、重い身体障害などにより、日常生活や財産管理を自ら行うことが困難な本人を支援するために行われます。

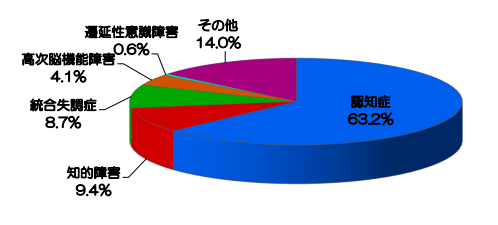

家庭裁判所の統計資料によると、成年後見制度の開始原因の63.2%は認知症が原因とされています。

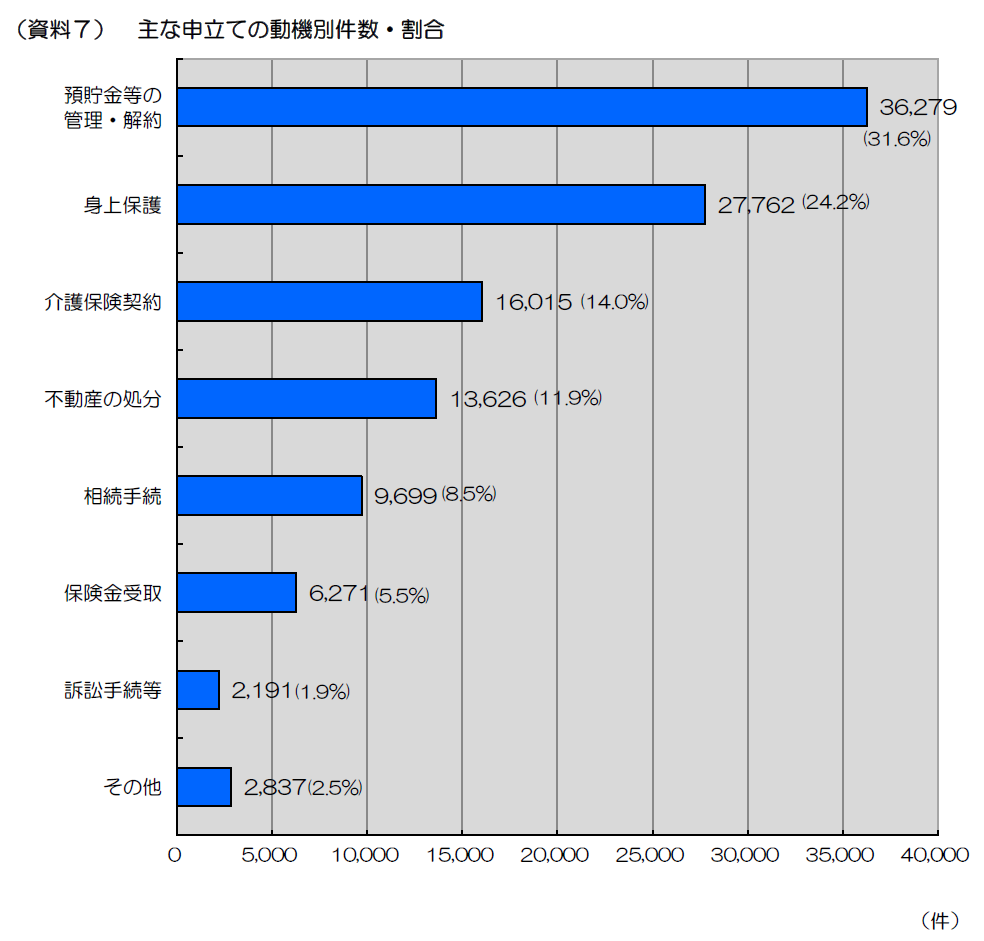

また、成年後見制度の利用となる原因としては、預貯金の管理や解約、身上監護、介護保険契約、不動産の処分、相続手続きなどがあげられています。預貯金の管理や解約が31.6%と最も多い状況です。

最近、地域のサポートセンターや介護施設、金融機関、保険や不動産会社など、様々な民間企業から成年後見制度の利用が推奨されるケースが増えています。これは、各種手続きにおいて本人の判断能力が低下したと判断された場合には、成年後見人を選任しないと手続きをすすめることができないからです。

そのため、手続きを行う機関において、成年後見制度の利用を勧められた結果、そのリスクや注意点を十分理解していないまま制度を利用してしまう事例が発生しています。

成年後見制度を開始すると、原則として本人が亡くなるまで制度を中止することはできません。これにより、事後に「思っていたのと違った」と感じても、撤回することが難しくなります。

このような状況を防ぐためには、成年後見制度を検討する際に、その内容と潜在的なリスクをしっかり把握し、慎重に判断することが必要です。特に金融機関などから成年後見制度の利用を提案された場合は、すぐに応じるのではなく、適切な情報を収集し、検討することが重要です。

1-2.成年後見制度には、法定後見制度と任意後見制度がある

成年後見制度には大きく分けて、法定後見と任意後見の二つの形態があり、それぞれ異なる手続きと内容となっています。

法定後見制度は、家庭裁判所が本人の判断能力がないと判断した場合に開始されます。この場合、家庭裁判所が成年後見人を選任し、本人の財産管理や日常生活の援助を行います。

一方、任意後見制度は、本人がまだ判断能力を有しているうちに、自ら契約で任意後見人候補者を選ぶ制度です。

この場合、本人が指名した任意後見人が将来の判断能力を喪失した時点で、事前に契約で定められた範囲で本人の支援を行います。そのため、任意後見制度は成年後見制度と異なり、任意後見人候補者を契約で定めた段階では、任意後見人による財産管理はスタートしません。

本人が判断能力を喪失し、家庭裁判所により任意後見監督人が選任された時点で、任意後見人による財産管理がスタートします。

1-3.成年後見制度のメリットとデメリット

成年後見制度の最大のメリットは、判断能力が不十分な人々を保護し、その権利と財産を守ることにあります。法的な保護の下、後見人は本人の利益を考慮し、財産管理や日常生活の支援を行います。

しかし、この制度には、いくつかのデメリットも存在します。

法定後見制度のデメリット

法定後見制度の場合、裁判所が後見人を選任するため、本人や家族が望む人が後見人になるとは限りません。また、本人の財産は成年後見人が家庭裁判所の監督を受けて管理するため、本人の周りの家族の意思で財産の管理や使い道を決めることができません。

任意後見制度のデメリット

任意後見制度では、事前の計画が必要であり、本人が判断能力を失う前に適切な手続きを完了しておく必要があります。また、本人の財産は、任意後見監督人の監督を受けて任意後見人が管理するため、法定後見制度と同様に家族の意思で財産の管理や使い道を決めることはできません。

1-4.成年後見制度を利用すべきケース

本人保護のために、成年後見制度を利用すべきケースとしては下記が考えられます。

- 本人の周りに頼れる親族がいないケース

- 認知症により金融機関の口座が凍結されてしまい、生活費を引き出せないケース

- 親族による財産の不正使用のリスクがあるケース

これらのケースでは、中立的な後見人を選任することで、適切な財産管理が図られ、本人の保護につながります。

しかし、本人の周りに頼れる親族がいる場合には、成年後見制度を利用してしまうと柔軟な財産管理ができなくなってしまうというリスクも発生してしまうのです。これらの点を踏まえ、本当に成年後見制度で財産管理をすべきなのか、それとも、ほかの財産管理方法を利用するのか、検討する必要があります。

2.成年後見制度を利用しないで家族で財産管理する方法

成年後見制度の利用には、多くの制限や手続きの複雑さが生じます。しかし、家族が一緒に資産管理を行うことを望む場合、成年後見制度を利用しないで済む、下記で紹介するほかの方法も存在します。

- 家族信託

- 代理人カード

- 財産管理委任契約

- 生前贈与

以下、これらの制度について解説します。これらの方法を適用することにより、成年後見制度を避けつつ、家族が一緒に資産管理を行うことが可能になります。

2-1.家族信託

家族信託は、成年後見制度に代わる資産管理の柔軟な代替手段の一つです。

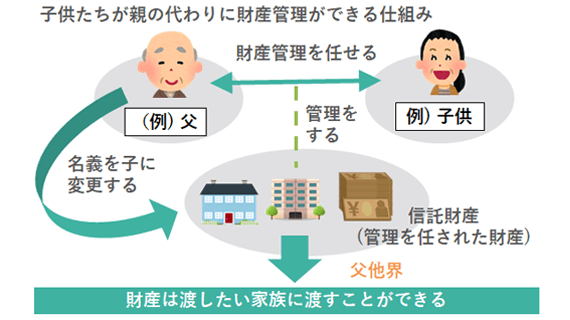

信託契約により、認知症などの理由で判断力が低下する前に、財産を信託する本人(委託者)が、家族(受託者)に自分の財産を託し、受託者がこれを管理・運用する仕組みです。

家族信託は、特に高齢の家族が自身の資産を信頼できる家族に安心して託したい場合に適しています。信託契約は、契約締結時から効力が生じるため、将来の判断能力が低下した際にも信託された財産を家族などの受託者が適切に管理するための手段として有効です。

家族信託契約を締結した後、信託契約で託した金銭などの金融資産は、受託者名義の信託金銭管理用の銀行口座に送金します。また、不動産は受託者名義に所有権移転と信託登記をすることで名義変更手続きを行います。

信託契約後の財産はすべて受託者名義の名義の財産として受託者が管理することになるため、以後、本人(委託者)が認知症などにより判断能力を喪失したあとも、受託者によって適切に財産管理を行うことができるようになります。

家族信託を利用した本人死亡後の資産承継方法は2つある

家族信託では先述した財産管理の機能のほかに、本人死亡後の資産承継先を決めることができる機能があります。資産承継先の指定方法には、以下の2つの形態があります。

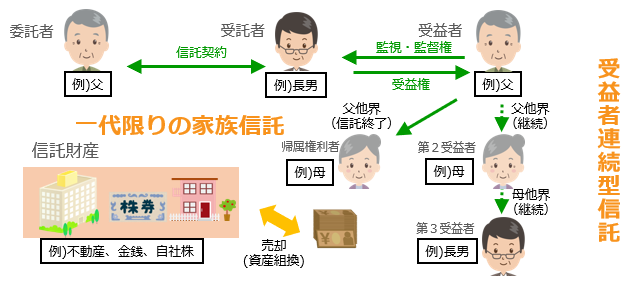

一代限りの家族信託

委託者兼受益者の死去に伴い、信託契約が終了し、信託財産(残余財産)が相続人などの「帰属権利者」に引き継がれる形態です。遺言と同じく、本人死亡後の資産承継先を決めておくイメージです。

これは、委託者の死後、信託契約に基づき指定された「帰属権利者」により、故人の財産が承継されることを意味します。これにより、家族信託は遺言の役割を果たすことになります。

受益者連続型信託

委託者兼受益者が死去しても信託契約を終了させず、信託受益権を相続人などに連続して引き継がせる方法です(信託法第91条)。この方法は、家族信託を本人死亡後も継続させ、委託者の死後に信託財産の受益権を配偶者、子供や孫などに順次引き継ぐ際に有効です。

どちらの方法を選択する場合も、信託契約の締結には、受託者の選定、対象となる財産、相続開始後の遺留分侵害額請求(民法第1046条)の可能性や税務上の問題点など、多角的な検討が必要です。

2-2.代理人カード

代理人カードは、銀行口座などの金融資産に関して、特定の家族が代理人として取引を行えるようにする仕組みです。

代理人カードを用いることで、本人に代わり家族が銀行取引を行うことが可能になります。ただし、代理人カードの利用には、本人が自ら金融機関窓口で手続きをする必要があります。

銀行の代理人カードの注意点

銀行の代理人カードについては、本人が認知症であると金融機関に発覚してしまうとATMでの入出金や銀行窓口での手続きが制限されてしまう可能性があります。いわゆる、認知症による”口座凍結”という問題です。そのため、初期の認知症まででできる対策方法ということを理解したうえで利用しましょう。

2-3.財産管理委任契約

財産管理委任契約は、特定の財産や事務に関して、家族の一員または信頼できる第三者を代理人として定め、その人に管理を委任する契約です。任意代理契約ともいいます。

この契約を通じて、財産の管理や日々の金融取引を委任することができます。重要なのは、契約内容を明確にし、どの財産がどのように管理されるかを具体的に決めておくことです。

財産管理委任契約の注意点

財産管理委任契約は、家族信託と同様に成年後見制度に比べて柔軟性が高いというメリットがあります。

しかし、家族信託と異なり、あくまで銀行口座などの金融資産や不動産などの財産の名義は本人のままであるため、定期預金の解約や振込、不動産の売却などの手続きでは、各機関から選任された代理人ではなく本人の意思の確認を求められことが多くあります。

そのため、せっかく財産管理委任契約を作成しても重要な財産処分が委任を受けた代理人のみではできない可能性があることに注意しましょう。

2-4.生前贈与

生前贈与は、資産を家族間で移転する一般的な方法です。

これは、高齢者が自己の財産を生前に子に渡すことにより、財産の継承をスムーズに行う手段として利用されます。生前贈与をして子の財産としてしまうことにより、本人が認知症になっても、子の財産として、親の生活費などに支出することができるようになります。

生前贈与は、相続税の節税対策としても有効ですが、贈与するタイミングや金額に関しては税法の規定に注意する必要があります。

生前贈与の注意点

生前贈与を行う場合には、贈与する財産額に応じて発生する贈与税について注意をしておく必要があります。

暦年贈与

生前贈与の場合、贈与を受けた金額が年間110万円という非課税枠があります。この制度は「暦年課税」と呼ばれ、1年間で受け取った贈与の総額から110万円を差し引いた金額に対して贈与税が発生します。贈与税がどのくらいかかるのかを計算して計画して実行することが重要です。

相続時精算課税制度

相続時精算課税は、60歳以上の親から18歳以上の子や孫への贈与が対象です。この場合、贈与された財産から2,500万円の特別控除額を引いた後の金額に20%の税率が適用され、相続時にその税額が相続税とともに納付されます。令和6年(2024年)1月1日からは、この特別控除額に加えて年間110万円の基礎控除が新たに設けられました。

贈与税に関しては、暦年課税と相続時精算課税のどちらを選択するかは、個々の状況に応じた税務上の利点と不利点を慎重に検討する必要があります。

生前贈与は税金と密接に関連するため、税理士との相談をして進めていきましょう。

3.成年後見制度を利用しないで家族信託などの対策をとれるのはいつまで?

成年後見制度を利用しない家族信託などの方法をいつでも利用できるわけではない点に注意が必要です。

特に親が認知症になってしまうと、契約などの手続きが不可能になるリスクが高まります。認知症の初期段階であれば、家族信託の契約が可能な場合もありますが、具体的なタイミングには注意が必要です。

3-1.認知症発症後は手続きの利用が難しくなる

認知症が発症し、判断能力が失われてしまった場合、成年後見制度以外の方法を利用することはできません。家族信託契約を結ぶ上で、契約者の判断能力の有無が重要なポイントとなります。判断能力が不足していると見なされると、契約は無効となる可能性があります。

3-2.初期・軽度認知症と診断された場合

初期や軽度の認知症の場合でも、状況に応じて各種対策が可能な場合があります。契約締結の際、手続きを行う機関が本人の状態を確認します。本人自身が契約内容を理解していると判断されれば、手続きが可能です。

初期の認知症と診断されてしまうと取引の相手方は慎重に本人の状況を判断することになりますが、本人が実際の契約内容をきちんと理解できていれば、手続きができる可能性があります。

ただし、認知症の症状が進行すると、契約内容の理解や合意形成に障害が生じる可能性があります。例えば、軽度認知障害(MCI)の段階であっても、繰り返し同じ話をする、記憶の喪失、手続きができなくなってしまうという問題が生じることがあります。

このような状況を鑑みると、認知症の初期兆候が見られる前に家族信託の準備を進めることが望ましいと言えます。元気なうちに成年後見制度以外の利用について計画を立て、必要な手続きを進めることで、将来的な財産管理のトラブルを避けることができます。

4.重度の認知症になってしまった場合の財産管理方法

重度の認知症と診断された場合、家族信託などの契約を締結することは困難になります。

このような状況では、成年後見制度が一般的な対応策となりますが、必ずしもその必要があるわけではありません。以下の方法で日常生活に支障がなければ、成年後見制度を利用しなくても問題はないかもしれません。

4-1.自宅の売却や定期預金の解約などの行為をしない

本人が後見人なしでは行えないような法的手続きや契約を避けることも一つの方法です。

例えば、老人ホームへの入居手続きや自宅の売却などです。これらの手続きを行わない限り、成年後見制度を利用する必要はありません。具体的には、老人ホームへの入居を避けたり、家族が入居手続きを担ったり、自宅を売却せずに所有し続けることが含まれます。

4-2.入院費や生活費は、本人以外の家族の財産から支払う

重度の認知症患者の入院費や生活費は、家族が代わりに家族の財産から支払うという方法です。この場合には、周りの家族で本人の生活の支援ができることが前提となります。

認知症により判断能力が失われると、銀行口座の使用が制限されるため、親自身が預金を引き出すことができなくなることがあります。この場合、家族が費用を立て替えることで、成年後見制度を利用せずとも対応できる場合があります。ただし、後で精算できるようにしておくため、支払い記録や領収書を保管しておきましょう。

5.動画解説|成年後見制度を利用せずに家族の資産を管理する方法

6.まとめ

- 成年後見制度の利用は必須ではなく、状況に応じて他の対応策も考慮することが可

- 成年後見制度は本人の保護を目的としており、家族など身の回りにサポートしてくれる人がいない場合には必要な制度だが、サポートしてくれる家族がいる場合には柔軟な財産管理ができなくなるという面がある

- 家族信託を活用すると、信頼できる家族に財産管理を任せ、柔軟な財産管理の実現と、資産承継先を指定することができる

- 成年後見制度を利用しない方法として、家族信託のほかに、代理人カード、財産管理委任契約、生前贈与があるがそれぞれ、実際の運用面、税金などの注意点がある

- 初期の認知症と診断されても、本人が各種制度の理解ができる状況であれば手続きは可能だが、重度の認知症になってしまうと成年後見制度の利用をせざるを得なくなる可能性がある

- 重度の認知症になってしまった場合でも本人で行うべき法的手続きや契約を避け、生活費を周りの家族の財産で賄うことができれば、成年後見制度を利用しない選択もあり得る

家族は長期的な視点で様々な事態を想定し、適切な計画と対策を立てる必要があります。

成年後見制度の状況を理解したうえで、ほかの方法で財産管理をする方法がないか疑問や不安が生じた場合、専門的なアドバイスをうけて検討してみましょう。私たちは、認知症に関する財産管理や成年後見制度に関する相談に対応し、家族にとって最適な解決策を提案します。お気軽にご相談ください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士