相続登記をしたときには、相続税とは別に登録免許税を納付します。税額を計算する方法や納付方法、また、免除になるケースについてわかりやすく解説するので、ぜひ参考にしてください。

今回の記事のポイントは以下のとおりです。

- 相続登記をするときは、固定資産評価額の0.4%相当額の登録免許税を納付する

- 固定資産評価額は、「固定資産税課税明細書」又は「固定資産評価証明書」に記載されており、最新年度のもので確認する

- 固定資産評価額がない非課税地や固定資産課税明細書・評価証明書と登記簿上の地積が違うケースもあり、その場合は計算方法を確認する必要がある

- 登録免許税の課税標準金額の算出では1000円以下の切り捨て、算出した登録免許税額の100円以下の切り捨てなど、計算方法に注意

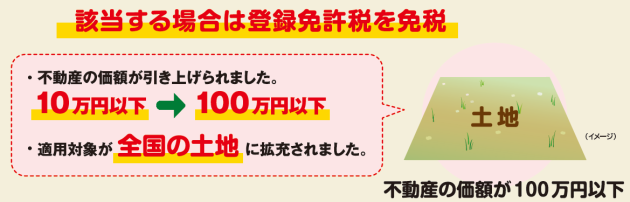

- 相続登記をしないまま亡くなった方の土地を相続するとき、相続する土地の評価額が100万円以下の場合は、登録免許税の納付が免除となる限定措置がある

- 登録免許税は収入印紙のほか、ネットバンク、現金で納付する方法がある

本記事では、相続登記と切り離せない登録免許税について詳しく解説します。また、登録免許税の計算方法や免除されるケース、計算事例についてもわかりやすく紹介します。

なお、相続登記には提出する書類が多く、手続きに手間がかかる傾向にあります。複雑な手続きをシンプルに進める方法については、次の記事で詳しく解説しています。相続関連のトラブルを回避するためにも、ぜひ参考にしてください。

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

目次

1.相続登記と登録免許税

相続登記は、不動産の所有者が亡くなった後、その不動産の名義を相続人に変更する手続きを指します。

相続登記は相続した不動産の登記を行うことですが、2024年4月1日から義務化が予定されており、相続で不動産を取得したことを知った日から3年以内に手続きをすることが必要です。

1-1.相続登記をする際には登録免許税が課税される

不動産の相続登記を行う際、「登録免許税」が発生します。この税金は、登記の手続きを行ったときに国に支払うものであり、不動産のみならず、船舶や航空機、企業の登録など幅広い範囲で課税されます。

不動産を相続人が相続する相続登記の場合、登録免許税の税率は不動産の評価額(固定資産税の評価額を基にします)の0.4%となります。ただし、遺言によって相続人以外が不動産を取得する場合は、税率が2%となります。

2.相続登記の登録免許税の計算方法

相続登記をするときは、下記の流れで登録免許税を計算し、登録免許税を納付する必要があります。登録免許税は、登記の対象となる不動産の固定資産税評価額から以下の6つのステップで計算することができます。

- 登録免許税を計算するために必要な書類を用意する

- 相続した不動産の固定資産評価額を確認する

- 全ての不動産の固定資産税評価額を合算する

- 千円未満は切り捨てる

- 登録免許税率(0.4%)をかける

- 百円未満を切り捨てる

登録免許税を計算するためには、算定の根拠となる資料を用意し、固定資産評価額を確認し、税率0.4%計算をしていきます。以下、計算方法の流れについて解説します。

なお、登録免許税の計算は難しくはありませんが、相続登記の手続きは手間がかかり、容易ではありません。提出する書類も多く、時間も労力も必要です。相続財産が遠方にあるときや被相続人が何度も引っ越していたときには、さらに書類を集めるのに時間がかかるでしょう。

手続きに不安を感じる方は、ぜひ当事務所にご相談ください。無料で司法書士によるサポートが必要かどうかを相談いたします。

2‐1.登録免許税を計算するために必要な書類を用意する

登録免許税を計算するためには、固定資産評価額を調べる必要があります。

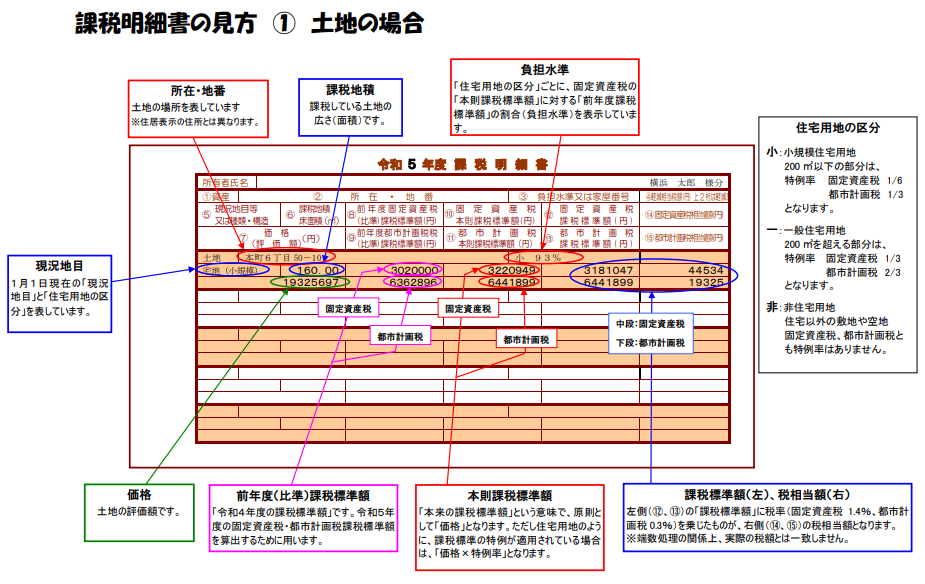

この評価額は、「固定資産税課税明細書」又は「固定資産評価証明書」に記載されています。

固定資産税課税明細書

固定資産税課税明細書は通常、毎年4~6月ごろに届く固定資産税納税通知書と一緒に送られてきます。これがもし手元にない場合、次に掲げる固定資産評価証明書の取得が必要です。

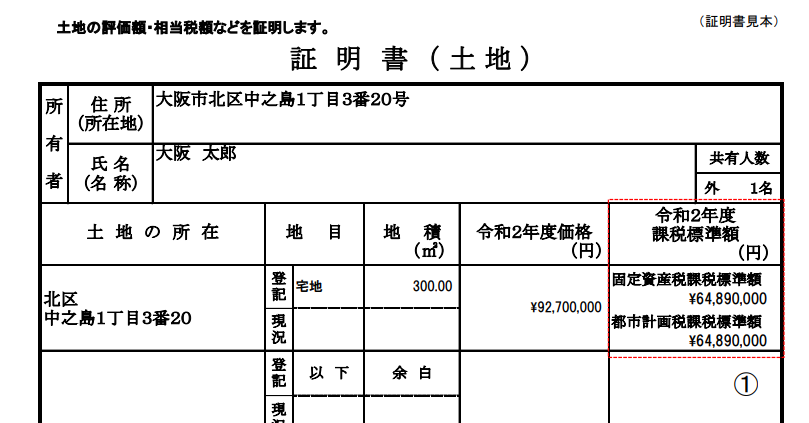

固定資産評価証明書

固定資産評価証明書は相続する不動産所在地の市区町村役場で発行できます。手数料は、1物件につき約300円程度です。不動産所有者本人以外の相続人が取得する場合には、相続人であることがわかる資料(被相続人の死亡時の戸籍謄本と、相続人の戸籍謄本、遺言書があれば遺言書など)が必要となります。

2-1.相続した不動産の固定資産評価額を確認する

固定資産評価額は、「固定資産税課税明細書」又は「固定資産評価証明書」に記載された「評価額」もしくは「価格」の部分で確認できます。ここでの注意点として、これらの文書には複数の金額が記載されていますが、登録免許税を計算する際の基準となるのは「課税標準額」ではありません。つまり、「課税標準額」は固定資産税や都市計画税を算定する上での基準となりますが、登録免許税の算定基準ではないため、紛らわしいポイントでもあります。

「評価額」または「価格」と記載された箇所は、通常、「固定資産課税明細書」「固定資産評価証明書」の特定の箇所にあり、ここには物件一つ一つの評価が行われ、その金額が記載されています。もし所有している不動産が複数の箇所にあり、役所ごとに課税明細書等が複数ある場合には、それぞれの物件に対する「評価額」または「価格」が個別に明示されているため、注意をして確認する必要があります。

最新年度の固定資産税評価額を使う

固定資産税の評価額は、年度によって変動する可能性があるため、その最新の情報を用いる必要がありますが、注意すべきはその「タイミング」です。年度の変わり目、具体的には3月と4月の境目は、手続きにおいて特に留意すべきポイントです。

年度が切り替わるこの時期においては、どの年度の固定資産税評価額を参照すべきか、混乱を招くことがあります。例を挙げれば、2023年3月末日までに行われる相続登記の手続きでは、2022年度の固定資産税評価額が基準となります。一方、2023年4月初日からは新年度の2023年度の評価額が求められます。

不動産が共有持分の場合には、固定資産税評価額に持分をかける

不動産の持分を相続するときは持分をかけて、相続する持分の固定資産税評価額を算出します。例えば、相続する不動産全体の固定資産税評価額が2,000万円で、被相続人が持分2分の1を所有していた場合には、固定資産税評価額は2,000万円×1/2=1,000万円が相続する府不動産の持分の評価額です。

私道、墓など固定資産評価額がない土地がある場合

相続登記を行う場合、固定資産評価額の記載がない、私道、墓などの非課税の土地が含まれる場合があります。非課税の土地であってもその評価額を特定し、登録免許税の計算に反映させることが必要です。

そのような土地については、固定資産評価証明書に「近傍宅地:1平方メートルあたり〇万円」という記載がされている場合があります。その場合には、下記の計算方法で非課税土地の評価額を算出します。

非課税土地の評価額:近傍宅地の㎡単価×0.3×土地の地積

近傍宅地の㎡単価情報が固定資産評価証明書に記載されていない場合、不動産所在地の市区町村役場や法務局へ直接問い合わせを行うことで、必要な情報を得ることができます。

固定資産課税明細書・評価証明書の地積と登記簿上の地積が異なる場合

土地や合筆や分筆、測量に伴う地積更正登記などを行った結果、固定資産課税明細書や固定資産評価証明書と登記簿に記載されている地積が一致しない場合があります。この場合には、一定の計算を行い正しい評価額を算出する必要があります。

登記簿上での地積が、課税明細書に記載の地積と比較して多い場合

通常、課税明細書に記載された評価額を基に、1平方メートルあたりの単価を算出します。その後、その単価と登記簿上の地積を乗算し、不動産全体の価額を再計算します。

登記簿上での地積が、課税明細書に記載の地積と比較して少ない場合

課税明細書に掲載されている評価額を基本として利用するのが一般的です。

このように、評価額がない土地や地積が異なる場合の計算方法については、ケースによって異なるため、司法書士や法務局と相談しながら、正しい評価額を算出するようにしましょう。

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

2‐3.登録免許税の課税標準額を算出する

不動産の評価額を確認後、相続登記の登録免許税の対象となる課税標準額を算出します。

全ての不動産の固定資産評価額を合算する

各不動産の固定資産税評価額を一つに合算し、登録免許税の課税標準金額を算出します。

例、土地2筆、建物1棟のケース

・固定資産評価額1,450万6,300円の土地

・固定資産評価額2,500万7,400円の土地

・固定資産評価額600万3,500円の建物

これらを合算すると、総額は4,551万7,200円となり、この金額が複数の不動産の合計評価額となります。

合算額から1,000円未満の端数を切り捨てる

固定資産税評価額の合算額に千円未満の数字があるときは切り捨てます。

先ほどの、合算額4,551万7,200円のケースの場合には、4,551万7,000円が登録免許税の課税標準金額となります。

2-4.固定資産税評価額に登録免許税率(0.4%)をかける

相続時の登録免許税率は0.4%です。固定資産税評価額が1,000万円のときであれば、1,000万円×0.4%=4万円になります。

先ほどの、登録免許税の課税標準金額4,551万7,000円の場合では、

登録免許税は課税標準金額4,551万7,000円×0.4%=18万2,068円となります。

2-5.百円未満を切り捨てる

ここまで求めた数字に百円未満があるときは切り捨てて、登録免許税額を算出します。もし、算出した登録免許税額が千円未満の場合は、千円とします。

18万2,068円の場合は、百円未満を切り捨てをし、18万2,000円となります。

参考:法務局/登録免許税の計算

3.相続登記登録免許税のケース別計算例

相続における不動産の評価と、それに伴う登録免許税の計算は、相続される不動産や被相続人が有していた持分によって異なります。ここでは、土地、戸建て、戸建て持分、マンション(敷地権付区分建物)が相続財産となるケースについて計算方法を具体的に解説します。

3-1.土地の相続

被相続人単独所有の土地の相続の際、基準となるのは土地の固定資産税評価額です。

例えば、固定資産評価額が「16,123,489円」の土地を相続する場合、まず、1,000円単位で切り捨て、次に税率(通常0.4%)を適用し、最後に100円単位で切り捨てることで登録免許税額を求めます。具体的な計算は以下の通りとなります。

①1000円以下切り捨て:16,123,489円 → 16,123,000円

②税率0.4%計算:16,123,000円 × 0.4% = 64,492円

③100円以下切り捨て:64,492円 → 64,400円

従って、このケースの登録免許税額は64,400円です。

3-2.戸建て(土地と建物)の相続

戸建て(土地と建物)を相続するケースでは、土地と建物の固定資産税評価額をそれぞれ算出し、加算します。

土地「20,456,789円」、建物「13,789,012円」を相続した場合、合算額に対して同様の計算を行います。

①合算:20,456,789円 +13,789,012円 =34,245,801円

②1000円以下切り捨て:34,245,801円 → 34,245,000円

③税率0.4%計算:34,245,000円 × 0.4% = 136,980円

④100円以下切り捨て:136,980円 →136,900円

この場合の登録免許税は136,900円となります。

3-3.マンション(敷地権付区分建物)の相続

マンション(敷地権付区分建物)を相続するケースでは、敷地権割合を考慮する必要があります。

専有部分「15,789,654円」、敷地全体「100,000,000円」、敷地権割合「10,000分の567」を基に計算を進めます。

①敷地権の評価額:100,000,000円 × 567/10,000 = 5,670,000円

②合算:15,789,654円(専有部分) + 5,670,000円(土地の評価額) = 21,459,654円

③1000円以下切り捨て:21,459,654円 → 21,459,000円

④税率0.4%計算:21,459,000円 × 0.4% = 85,836円

⑤100円以下切り捨て:85,836円 → 85,800円

この場合の登録免許税は85,800円となります。

なお、登録免許税の計算は難しくはありませんが、相続登記の手続きは手間がかかり、容易ではありません。提出する書類も多く、時間も労力も必要です。相続財産が遠方にあるときや被相続人が何度も引っ越していたときには、さらに書類を集めるのに時間がかかるでしょう。

手続きに不安を感じる方は、ぜひ当事務所にご相談ください。無料で司法書士によるサポートが必要かどうかを相談いたします。

4.相続登記の登録免許税が免除されるケース

相続登記の登録免許税は、以下の2つのケースにおいて免除されます。

- 相続登記をしないまま亡くなった場合

- 不動産の固定資産税評価額が100万円以下のとき

それぞれのケースを解説します。

4-1.土地の相続登記をしないまま亡くなった場合

被相続人が土地の相続登記をしないまま亡くなった場合は、その土地を相続するときの登録免許税は免除されます。相続した建物は対象外です。ただし、2025年3月31日までの限定措置なので注意しましょう。また、相続登記申請書に「租税特別措置法第84条の2の3第1項により非課税」と記載することが条件となります。

4-2.土地の固定資産税評価額が100万円以下のとき

相続した土地の固定資産税評価額が100万円以下のときも、登録免許税は免除されます。相続した建物は対象外です。ただし、これも2025年3月31日までの限定措置です。また、相続登記申請書に「租税特別措置法第84条の2の3第2項により非課税」と記載することが条件になります。複数の相続人がいるときは、各持分の評価額が100万円以下のときに適用可能です。

5.相続登記の登録免許税の納付方法

相続登記の登録免許税は、原則として現金で納付します。金融機関などを通じて納付し、領収書を相続登記申請書に貼り付けて、法務局の窓口に提出しましょう。

5-1.収入印紙で納付

登録免許税は、収入印紙で納付できます。郵便局などで収入印紙を購入し、相続登記申請書に貼り付けて提出することが可能です。

3‐2.オンライン申請なら、ネットバンキングを使って電子納付

オンライン申請を利用すると、ネットバンキングを使って納付できるため、法務局に行かずに手続きを完了できます。ただしマイナンバーカードとICカードリーダライタ、事前登録が必要です。

3‐3.現金で納付

事例は少ないものの、金融機関を通じて現金でも納付できます。高額な登録免許税の納付などで活用することもあります。銀行などの金融機関で登録免許税に相当する金額を納付し、その領収書を登記申請書に貼り付けて申請しましょう。

6.相続登記の登録免許税の納税期限

相続登記には期限がないため、登録免許税にも期限は設けられていません。しかし、登記をいつまでも行わないと固定資産税などの納付書が故人宛てに届くことになり、手続きが複雑になることがあります。また、2024年からは相続登記が義務化される点にも注意が必要です。

【2024年の相続登記義務化に備えるために】Webで簡単&定額制!司法書士に相続登記の全部をおまかせできます。

7.登録免許税以外にかかる相続登記の費用

相続登記では、登録免許税のほかにも必要書類の発行手数料と司法書士の報酬が発生します。ここでは、登録免許税以外の費用について解説します。

7‐1.必要書類の発行手数料

相続手続きには、戸籍謄本や登記j事項証明書など多くの書類が必要とされ、これらの発行には手数料がかかります。主に、被相続人の出生から死亡までの戸籍謄本、相続人の戸籍謄本、印鑑証明書、物件情報を明らかにする不動産登記事項証明書などを揃える必要があります。これらの書類は通常、各地の市区町村役場や法務局で取得します。

料金は書類や発行する公的機関によって異なり、全体で見ると1~2万円程度の金額にになる可能性があります。また、複雑な相続ケース、例えば遠方の役所から書類を取り寄せなければならない場合などは、それぞれの書類の手数料だけでなく、郵送や通信費用も計算に入れる必要があります。したがって、これらの手数料も合計すると一定の費用が必要となるので、これらの費用も考慮して準備しておくと良いでしょう。

7‐2.司法書士の報酬

相続登記をスムーズに行うためには、専門的な知識を持った司法書士の協力が不可欠です。司法書士の報酬はその作業内容や難易度により異なりますが、大まかに分けて「実費」と「報酬」の二つから成り立ちます。

「実費」は必要書類の取得費用や、登録免許税などの実際に発生するコストを指します。これに対して「報酬」は司法書士の専門的な労務に対する対価となります。この報酬部分は、約10万円前後ですが、相続物件の数や地域、相続関係者の数や関係の複雑さなど、案件によってバラつきがあります。

特に、相続関係が複雑で手続きに時間が要するケースや、多くの物件や多くの相続人が関わる場合は、手間が増え、報酬も高くなることを覚悟しなければなりません。

5.まとめ

本記事では、相続登記の際の登録免許税について解説しました。内容をまとめると以下のようになります。

- 相続登記をするときは、固定資産評価額の0.4%相当額の登録免許税を納付する

- 固定資産評価額は、「固定資産税課税明細書」又は「固定資産評価証明書」に記載されており、最新年度のもので確認する

- 固定資産評価額がない非課税地や固定資産課税明細書・評価証明書と登記簿上の地積が違うケースもあり、その場合は計算方法を確認する必要がある

- 登録免許税の課税標準金額の算出では1000円以下の切り捨て、算出した登録免許税額の100円以下の切り捨てなど、計算方法に注意

- 相続登記をしないまま亡くなった方の土地を相続するとき、相続する土地の評価額が100万円以下の場合は、登録免許税の納付が免除となる限定措置がある

- 登録免許税は収入印紙のほか、ネットバンク、現金で納付する方法がある

相続の際には相続税の納付が課せられることがありますが、不動産を相続した場合は、別途、登録免許税が必要になることがあります。登録免許税の計算は比較的簡単で、相続する不動産の固定資産税評価額がわかれば算出することが可能です。

しかし、相続する不動産の数が多いときや遠方にあるとき、被相続人が何度も引っ越しをしているときなどは、提出する書類が多くなり、相続登記の手続きが複雑になる可能性があります。ご自身で行うことが難しいときは、相続手続きに詳しい司法書士に相談することも必要でしょう。

相続登記の多くの事案を扱ってきた当事務所では、手続きをスムーズに行うためのご提案やサポートを実施しています。ぜひお気軽にご相談ください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士