認知症の親の介護をする子世代にとって、最も気になる問題の一つがお金についてでしょう。「銀行に知られなければ親のキャッシュカードを使っていてもいいですよね?」という質問もよく受けます。確かに、暗証番号さえ知っていれば誰でも預貯金の引き出しをすることは可能ですよね。

今回は、家族による引き出しのリスクも含め、後ろめたさや不安を感じてはいるものの、具体的な対策を講じていない方が非常に多い「口座凍結」について、解説していきます。

今回の記事のポイントは下記のとおりです。

- 銀行口座が凍結されるタイミングは、口座名義人の死亡時と銀行取引の中で認知症により本人の判断能力が著しく低下したことを銀行が知ることにより凍結される可能性がある

- 死亡による口座凍結は銀行全取引が停止するが、認知症による判断能力低下は一部の取引が制限され、入出金、振込、口座解約などができなくなる

- 判断能力の著しい低下によって引き出しができなくなった口座(口座凍結)を解凍するには、法定後見制度を使うのが原則

- 口座凍結を未然に防ぐ方法がある!

・銀行のシステムの中での対策

・任意後見制度の利用

・家族信託制度の利用 - 口座凍結を予防し、本人のために適切に使う仕組みづくりができるのは、本人の判断能力が「著しく低下していない」段階のみ。認知症だから・・・とあきらめるのはまだ早いかも!?

- 親の預貯金を勝手に使う一番のリスクは相続人間の争いを招くことである

今回の記事では、認知症で口座凍結するとどのような状態になるのか?そして、どんな方法で口座凍結に備えることができるのか、親の口座を引き出し、管理するために最善の対策方法をお伝えします。

■関連記事

今まで通り”家族だけ”で親の預金口座を管理できる家族信託・民事信託の仕組みとは?

目次

1.親が認知症になって困る「口座凍結」とは?

近年、認知症による判断能力の低下によって、金融機関で払出し等の取引ができなくなるケースが多くなっています。親が認知症になった時に事前の対策ができていないと、預金の引き出しに制限がかかってしまい、生活費や医療費用などの払出しができなくなってしまう可能性があります。

1‐1.口座凍結されるタイミングは?

銀行が口座を凍結する要因として、”口座名義人が死亡した場合”と”認知症などによる判断能力が著しく低下した場合”があります。凍結といっても、それぞれの要因ごとに銀行取引が制限されるタイミングと制限の内容が異なります。

口座名義人が死亡した場合

預金の口座名義人が死亡した場合、銀行は死亡の事実を知ったタイミングで、その口座名義人の同銀行内にある全ての口座を凍結します。ATMでの入出金、振り込みや口座引き落とし、通帳の記帳など、全ての銀行取引ができなくなる「凍結」です。

口座名義人について相続が発生すると、故人の預金口座は相続人全員の共有財産となります。その後、相続人全員による遺産分割協議を経て誰が預金口座を相続するのか決める手続きをし、預金口座の名義人が定まります。そのため、亡くなった口座名義人の戸籍収集や法定相続人全員による遺産分割協議等の全ての相続手続きを済ませ必要書類を提出しなければ、預金口座の解約、相続人への払い戻しが出来ません。

認知症などによる判断能力が著しく低下した場合

すでに認知症が進み、判断能力がかなり低下している場合、銀行がその事実を知れば「口座取引を大幅に制限」します。これがよく言われる、認知症による口座凍結という問題です。

1‐2.認知症により口座凍結されるとどうなる?

まとめると認知症の場合の口座凍結は以下のようになります。

銀行窓口で各種手続きができなくなる

振込や払出しはもちろんですが、その他、定期預金の解約・契約、カード・通帳等の紛失・再発行、口座振替、投資信託の購入・解約、融資や借換等の手続きができなくなります。

ATMの入出金は基本できない

もちろん、口座凍結されてしまうとATMからも入出金はできません。

銀行側にバレないように親の代わりに預金を引き出していたとしても、連続で限度額いっぱいまで立て続けに引き出すなど、使い方が明らかに異常だと判断された場合は本人に状況確認などの連絡がなされる場合などもありますので、注意が必要です。

【重要】認知症によって口座凍結される場合、全ての取引ができなくなるわけではない

口座を凍結されると、前述の通り預金の引出し、入金、定期預金の解約など口座を使った銀行取引ができなくなります。しかし、死亡時のように、全取引の停止=「口座凍結」とはなりません。

口座からの自動引落としや他口座からの振込み(家賃の支払いを受け取る、配当金を受け取るなど)はそのまま続けられますが、払い戻しや契約内容の変更はできなくなる、というイメージです。

1‐3.口座凍結される大きな影響

介護費用や生活費の支払いが子どもの負担になる

口座凍結になって多くの方が困るのが、認知症になった親のお世話をするための費用や病院代、生活費などを引き出す事ができないことです。

亡くなるまでの介護期間が長くなることも多く、そうなると子ども自身の出費に加えて親の介護費用もとなると、生活が困窮することは目に見えており、その間名義人本人の口座から年金や貯金が下ろせないのは非常に困ります。

年金受取口座の変更手続きができない

年金振込がある場合、認知症による口座凍結では振込は制限されませんので、引き出せない口座内に年金がたまっていくことになります。親の生活費を年金に頼っている方であればあるほど、もし年金受取口座が凍結されると、困ったことになってしまいます。

さらには、年金受取口座は、原則としてご家族で変更手続きができません。

これは社会問題になっているくらいの大きな影響があり、後述しますが、各銀行でもそれぞれ対応を考えている状況なのです。

■関連記事

今まで通り”家族だけ”で親の預金口座を管理できる家族信託・民事信託の仕組みとは?

2.口座凍結を解除するには、成年後見制度しか方法がない

すでに認知症が進み、判断能力がかなり低下している場合、銀行が事実を知れば口座取引に制限がかかります。以後払い戻し、契約内容の変更(定期預金の解約など)は、家族であってもすることはできません。

2‐1.成年後見制度とは?

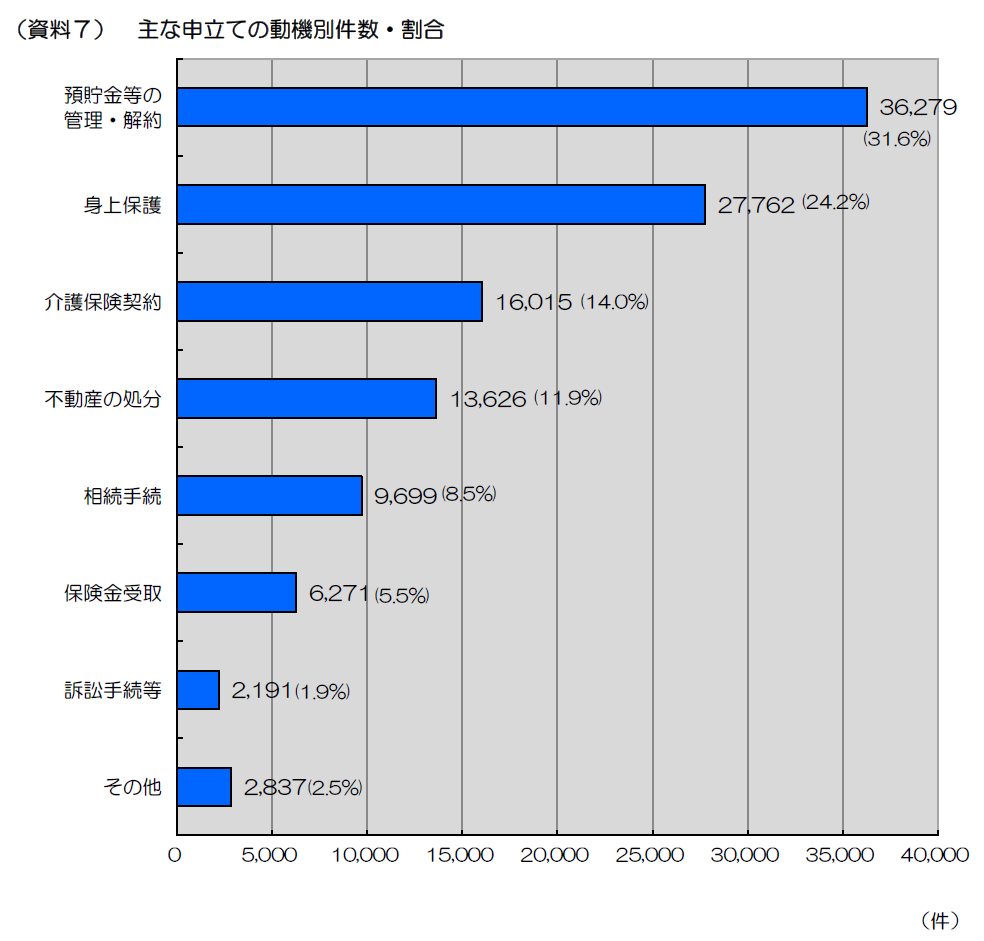

この制限を解除するには、基本的には、成年後見制度を使う以外方法がありません。つまり、本人のために、本人の財産を管理する法定代理人として成年後見人の選任の申立てをするのです。最高裁判所事務総局家庭局の統計では、令和4年の成年後見人の選任の申立ての動機第一位は断トツで預貯金の管理・解約をするためとなっています。

(裁判所HP:成年後見関係事件の概況令和4年1月から12月までより引用)

2‐2.成年後見人に家族が選ばれる可能性は?

成年後見人の選任は、民法で定める欠格事由に該当しない者の中から家庭裁判所が決定します。

【後見人の欠格事由】

民法第847条

次に掲げる者は、後見人となることができない。

1. 未成年者

2. 家庭裁判所で免ぜられた法定代理人、保佐人又は補助人

3. 破産者

4. 被後見人に対して訴訟をし、又はした者並びにその配偶者及び直系血族

5. 行方の知れない者

成年後見人になるための特別な資格はありません。家庭裁判所が法定後見人の候補者の中から、誰が相応しいかを判断し、選任する仕組みです。そのため、たとえ親族であっても、家庭裁判所が相応しくないと判断すれば法定後見人にはなれません。

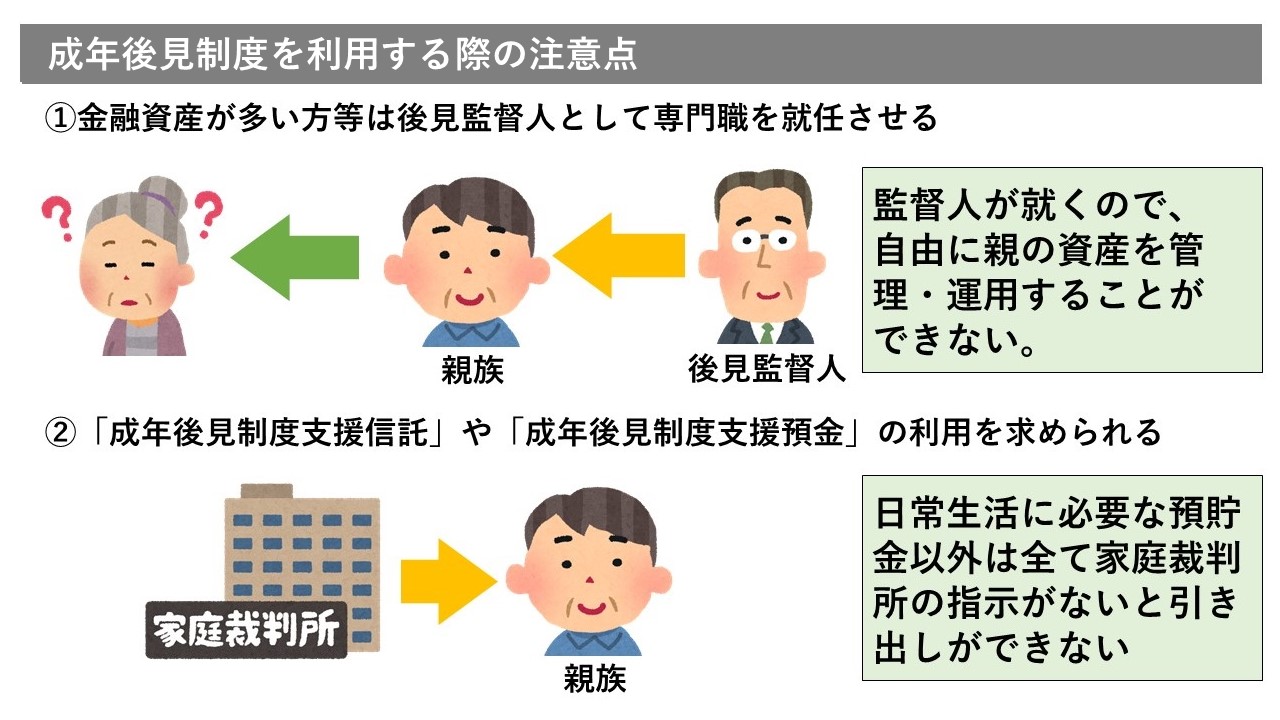

親の財産を管理するために親族を成年後見人に選任したいと考え申し立てをしても、成年後見人に親族が就けるとは限りません。裁判所の統計資料によると、親族以外の専門家等が全体の8割就任しています。金融資産が多い方などは仮に親族が就任できた場合でも、後見監督人として専門職を就任させる、または、日常生活に必要な預貯金以外は全て家庭裁判所の指示がないと引き出しができない「成年後見制度支援信託」や「成年後見制度支援預金」の制度の利用を求められることが多いです。

これは、本人の財産の適切な管理と相続人間での争いを未然に防ぐため、中立な第三者による管理とご家族が自由に引き出しができないような仕組みをつくることを目的にしています。

2‐3.成年後見制度を利用するデメリット

成年後見人を専門家が担う場合は毎月の報酬を支払い続ける必要がある

仮に専門職後見人が就任した場合、報酬が発生し、月2~5万円(総資産による)となり、本人が亡くなるまで続きます。

認知症は、発症してから亡くなるまでどのくらいの期間になるかがわかりません。成年後見制度は途中で解約することもできませんので、その間、報酬を支払い続けることになり、負担も大きくなります。

成年後見人の選任には時間がかかる

また、法定成年後見人の選任の申立てから選任までに通常数か月かかるので、凍結解除までにはそれなりに時間を要します。そのため、引き出したいと思ってもすぐに引きだす事ができないのは非常に厄介です。

家族の判断だけで自由につかえない

成年後見制度は本人の財産を守るための制度ですので、基本的にどんな支出をしたのか記録して家庭裁判所に管理状況を報告することになります。本人の財産を減らすリスクのある行為は基本的に認められないので、ご家族が「こう使いたい」と考えていたとしても、その通りにできるとは限らず、柔軟な財産管理はできないでしょう。

そのため、出来れば、この段階に至る前に(判断能力がまだ、ある段階で)何らかの対策を講じておくことが望ましいと言えます。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、預金が凍結されてしまいお金の管理ができなくなった方、現在キャッシュカードで認知症の親の預金管理を行っている方へ、今後どのように財産管理の仕組みをつくればいいのか、無料相談をせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

3.銀行が判断する「認知症」の判断基準の傾向

3-1.銀行が口座凍結をする理由

銀行側が口座凍結するのは、口座名義人の意思能力が欠け正常な判断が難しく、詐欺や横領などの犯罪やトラブルに巻き込まれるのを防ぐため、そして財産が意図しないかたちで失われることから守るためです。

3-2.銀行が口座凍結をする必要性を判断する基準

口座が凍結されるタイミングは、銀行側が、認知症の発症などにより口座名義人の「判断能力が著しく低下していることを知った時点」で、銀行取引に大幅な制限がかかること(よく言われる認知症での口座凍結)となります。

つまり、本人が暗証番号を記憶しており、ATMでキャッシュカードを使って入出金をしている状況では、銀行側は口座名義人の判断能力がどの程度のものであるか、知りようがありません。しかし、暗証番号を忘れてしまったり、通帳やキャッシュカードを紛失してしまったような場合には、窓口での手続きが必要となります。

また、他のご家族から認知症であることを銀行に伝えるといった事実があった場合に、ここで、銀行に「知られる」という事態が発生する可能性が出てくるわけです。

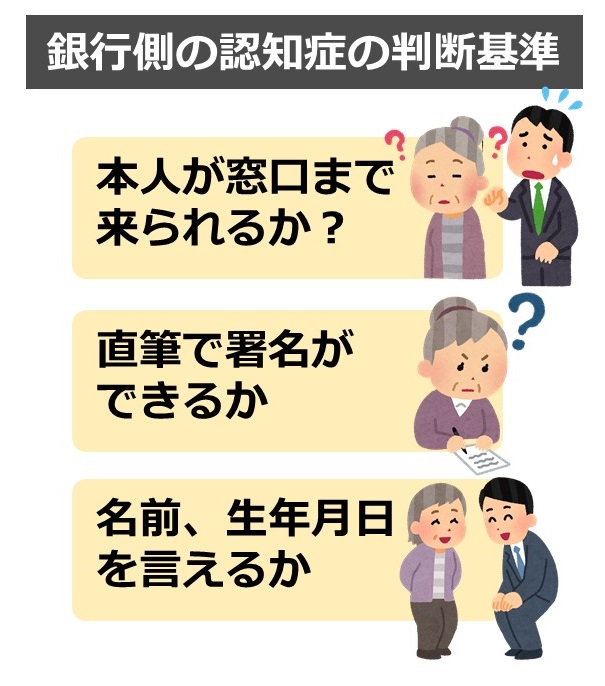

では、銀行側は何をもって、判断能力が著しく低下していると判断するのでしょうか。

多くの場合、手続きの意思確認の際、「本人が窓口まで来られるか。名前、生年月日を言えるか。直筆で署名ができるか。」を一つの判断基準としているようです。

つまり、認知症の診断を受けていても、本人が銀行に出向き、名前や生年月日を答えること、直筆で名前を書くことができれば、銀行側から積極的に凍結を促すということはできないと言えます。

もし、親の認知症を心配している方がいらっしゃったら、そうなる前に対策を施しておくことをオススメします。

3-3.口座凍結をするかどうかは各金融機関の判断次第

2021年2月18日に全国銀行協会は認知症患者の預金引き出しについての対応における金融取引の考え方に対する方針を発表しました。

これまで認知症になってしまえば、成年後見制度の利用のみが解決策となっているにも関わらず制度の利用が進まないという現状を鑑みて、ご家族が本人の預金を引き出しやすくするための金融機関の対応の私信を全国銀行協会がとりまとめしたものです。

国銀行協会の指針見直しの内容

認知症による判断能力が低下した場合の取引については、基本として成年後見制度の利用を従来通り求められ、成年後見制度を利用していない親族からの払出し請求には限定的に応じることがあるという考えを示しました。

口座名義人本人の判断能力低下後、医療費など本人の利益が明らかな使途についてであれば、親族が代わりに引き出せるとの考え方です。

確認する方法として、本人の診断書の提出のほかに複数の行員による面談、医療介護費の内容の確認、ビデオ会議など非対面ツールの利用などによる取引対応方法を示しています。

この考え方は、あくまで全国銀行協会に加盟する金融機関が参考とするための情報であり、加盟する金融機関に一律の対応を求めるものではありません。各金融機関の個別の状況等により本考え方と異なる対応が取られるケースもあり、支払いを親族から求めても必ずしも対応してもらえるとは限らない点に注意してください。

この全国銀行協会の発表については、下記の記事で詳しく解説していますので興味ある方は確認をしてみてください。

4.勝手に認知症の親の預貯金を引き出すリスク

4-1.銀行に黙って引き出したら罪に問われる可能性もある

「銀行に知られなければ、認知症の親のキャッシュカードで下ろしたお金を使っていてもよいですよね?犯罪になりませんか?」という質問を受けます。死亡後や判断能力がない中での家族による引き出しは、本人の意思によるものではない為、本来ならいけない事ですが、事実上黙認されているケースは多いです。

では、実際に窃盗罪や横領罪等、刑法上の罪に問われる可能性はあるのでしょうか。親の介護をしている子供が、親の口座から勝手に介護費用を引き出した場合を例にとって考えてみましょう。

確かに、実体上は窃盗罪や横領罪が成立し得ます。介護費用として使うためであっても同じです。

しかし、刑法244条1項は、「配偶者、直系血族又は同居の親族」との間でこれらの罪又はその未遂罪を犯した者については、刑を免除する」と規定しています。

また、上記の例ですと親のために介護費用として使用しており、損害が生じていない為、親が被害届を出すことは考えにくく、警察の捜査が入る可能性も低いと言えます。

ただし 、子供が、親のためではなくて、例えば自分のための生活費や遊興費として使ってしまった場合、実体上は窃盗罪や横領罪が当然成立する可能性があるので、誤解はないようにしてください。

4-2.相続人間でトラブルになる

認知症を銀行に知らせず親のキャッシュカードを使用すると、将来相続人間の争いに発展するリスクがあります。

判断能力が著しく低下した親の口座を子供の1人が管理し、キャッシュカードで引き出しをしているケースで、使用用途が不明確なものがある場合、他の兄弟が納得できずトラブルになることがあります。不信感が募り、その後の関係性が悪くなるのは明らかでしょう。

他の兄弟から口座凍結依頼の連絡を受けた銀行は争いのリスクを回避するため、凍結措置(口座取引に制限をかける措置)をとる可能性があります。

将来の相続人間(家族間)でも揉めてしまうと、その後の相続手続きが思うように進まず、非常に苦労します。家族としても、他の相続人からあらぬ疑いをかけられないよう、銀行に連絡し、取引に制限をかけてもらった方が良い場合もあるのです。

5.まだ認知症ではない親の口座、将来に備えて今からできる3つの方法

まだ認知症になっていない、または認知症の診断を受けていても判断能力の著しい低下がない場合、事前に口座を凍結させないために採れる有効な手段があります。

5‐1.代理人カード等、銀行のシステムの中での対策を講じる

まず考えられるのは、各銀行のシステムの中で対策を講じておくということです。先ほど紹介した2021年2月18日に全国銀行協会から発表された「考え方」も踏まえてみていきましょう。

キャッシュカードの在りかと暗証番号を教えておいてもらう

一番簡単なのは、親本人に定期預金の解約など、将来考えうる契約内容の変更を予めしておいてもらい、キャッシュカードの在りかと暗証番号を教えておいてもらうことでしょう。

判断能力が落ちた後でも、ATMから本人の代わりにお金を下ろすことは物理的には可能です。ただし、この方法だと、キャッシュカードの紛失や磁気不良のような場合には、親本人が直接銀行とやり取りする必要があるため、認知症が進んだ後にリスクが残ることがあります。

また、兄弟間で1人だけがキャッシュカードを持つことで後々争いの原因にならないとも限りません。

代理人カードの利用

家族が持つことのできる代理人用のキャッシュカード(1~2数枚作成できることが多い)を作っておくのもよいでしょう。

ただし、金融機関によって異なりますが、家族ができるのは払い戻し(出金)、入金、振込のみです。、親本人が認知症になった後に使用することを想定していない為、やはりカードの紛失・磁気不良の問題など認知症が進んだ後にリスク、認知症になったあとの口座凍結リスクは残ります。

あくまで、入出金、振込のみに関する対策であることに注意が必要です。

代理人指名システムの利用

銀行によっては、「代理人指名」のシステムがあり、本人の判断能力のあるうちに出金の代理人をあらかじめ指名しておき、指名された家族は本人の判断能力低下後も窓口で出金ができるシステムを作っています(限度額あり)。

判断能力の低下後も、出金ができる制度なので、検討するのもよいでしょう。

ただし、あくまでできることは窓口出金のみであり、その際本人の通帳と届出印の提示が必要であるため、これらの紛失があると、以降指名された受取人でも出金はできなくなるので注意が必要です。

5‐2.任意後見制度

任意後見制度とは、まだ判断能力があるうちに、将来認知症などで判断能力が著しく低下した時に備えて、信頼できる家族(任意後見人となる人)との間で、財産の管理や身上監護をしてもらえるよう予め契約を結んでおく制度です。本人の判断能力が著しく低下した段階で、家庭裁判所へ後見監督人の選任の申立てをし、そこから任意後見人の権限が発動します。

任意後見人は、本人の財産管理ができるので、銀行に届け出れば本人の口座を本人のために使い続けることができます。任意後見契約で予め定めた範囲の代理権を持つことになり、入出金はもちろん、口座の契約内容の変更、貸金庫の契約に関することなどもできることになります。

任意後見人への報酬は無償として契約をすることも可能です。ただし、第三者である専門職が任意後見監督人に就任するため、任意後見監督人への報酬は発生しますが、報酬額は法定後見人のおおむね半分程度であることが多いようです。

また、任意後見人には任意後見監督人への報告が義務付けられているため、後々相続人間で使途不明金等の問題は出にくく、その点も安心だと言えますが、定期的な任意後見監督人への生活費の支払、預貯金の管理状況などの報告など、任意後見人となるご家族に負担感が残ってしまうことはやむを得ません。

任意後見契約の締結にあたっては代理権の範囲や、見守り契約や財産管理委任契約とセットで締結するかなど、検討すべき点がいくつかあるので、締結前に一度専門家に相談されることをお勧めします。

財産管理委任契約とセットで任意後見契約を締結する

前述の通り、任意後見人の権限は、任意後見監督人が選任されることで発動します。

これまでも、任意後見契約とセットで財産管理委任契約を結んでおき、権限発動までは財産管理委任契約の受任者として、現時点から本人の財産の管理を代理させることがはよくありました。

その場合でも、まだ権限の発動していない段階(財産管理委任契約の受任者)では、銀行によっては、預貯金の引渡しや定期預金の解約などの代理を認めることに消極的であるのが現状のようです。

ただし、今回の全国銀行協会発表の「考え方」では、財産管理契約ある場合の「任意後見監督人が選任される前(任意後見発動前)における、代理人との取引」についても可能とする見解を述べています。そのため、任意後見人の権限発動までの間は、財産管理委任契約の受任者(任意代理人)として「代理行為」=銀行取引が可能となる運用に変わる可能性はありそうです。

任意後見制度の進め方や注意点についてもっと知りたい方は、下記をご参照ください。

5‐3.家族信託(金銭信託)制度

口座の名義人(親)が、信頼できる家族(子)に、認知症になる前から、信託財産として現金の管理を任せることができる契約です。家族を「信じて」「託す」制度なので、「家族信託」と呼ばれています。具体的には、親(委託者)の口座から、子(受託者)名義の信託口口座に現金を移し、子は信託契約で定められた目的に従ってその現金を使うことになります。

親の認知症が進んでしまった後も信託口口座は凍結しない為、引き続き子供が口座取引をすることができます。(親の独自の口座=信託財産ではない口座は凍結するので、定期預金の解約、年金口座からの送金等、できることはあらかじめ済ませておく必要があります)

認知症になる前から財産を渡すことに抵抗がある場合

契約締結時から子に金銭の管理を任せることになりますが、少額から始め、判断能力の不安が出てきた時に全ての現金を信託口口座に移動させることもできます。認知症になった時のために対策をしておきたいが、全財産の管理を子に任せるのは嫌だという方も、比較的抵抗感なく利用できる制度と言えるでしょう。

受託者には金銭を信託管理用口座で管理し、帳簿を作成する義務があるので使途不明金を未然に防ぐことも可能です。また、信託契約では親が亡くなった後の信託財産(ここでは信託口口座内の預貯金)の帰属権利者を定めるので、遺言機能もあり相続手続きもスムーズに行えます。

家族信託は最近普及し始めた制度ですので、聞きなれない方もいるかもしれません。信託契約には、複雑な点も多く、また銀行によって信託口口座を開設する条件や内容も異なります。

家族信託をより具体的に知りたい方は以下の記事が参考になりますので、チェックしてみてください。

6.どんな形で預金や不動産を管理できるか、無料相談受付中

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、銀行の代理人システムによる管理方法など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

7.動画解説|5分で解説する「認知症の親の口座管理方法」

8.まとめ

- 銀行口座が凍結されるタイミングは、口座名義人の死亡時と銀行取引の中で認知症により本人の判断能力が著しく低下したことを銀行が知ることにより凍結される可能性がある

- 死亡による口座凍結は銀行全取引が停止するが、認知症による判断能力低下は一部の取引が制限され、入出金、振込、口座解約などができなくなる

- 判断能力の著しい低下によって引き出しができなくなった口座(口座凍結)を解凍するには、法定後見制度を使うのが原則

- 口座凍結を未然に防ぐ方法がある!

・銀行のシステムの中での対策

・任意後見制度の利用

・家族信託制度の利用 - 口座凍結を予防し、本人のために適切に使う仕組みづくりができるのは、本人の判断能力が「著しく低下していない」段階のみ。認知症だから・・・とあきらめるのはまだ早いかも!?

- 親の預貯金を勝手に使う一番のリスクは相続人間の争いを招くことである

すでに認知症がかなり進んで凍結してしまった親の口座凍結(取引制限)を解除するには、法定後見人を就ける以外、方法がなくなってしまいます。今回はこれを防ぐ仕組みづくりを中心に、口座凍結の予防対策についてお話してきました。口座凍結=口座の取引制限(引き出しができない状態)を予防し、本人のために適切に使う仕組みづくりができるのは、本人の判断能力が著しく低下していない段階のみです。

そして、親のために適切にお金を使うことができるようにするための仕組みであることを忘れてはいけません。今からでも遅くない!と思われた方、ぜひ自分に合った仕組みづくりをしていきましょう。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士