親の認知症対策として注目される「家族信託」。しかし、いざ調べ始めると、銀行が提供するサービスと、一般的に言われる家族信託の違いがわからず、混乱してしまう方が非常に多いのが実情です。

実は、「銀行の家族信託」と「自分たちで行う家族信託」は、似て非なるものです。この違いを理解せずに契約してしまうと、「年間数十万円の管理手数料がかかり続ける」「不動産や株式の管理ができない」といった後悔を招きかねません。

記事のポイントは、以下のとおりです。

- 信託銀行のサービス(商事信託)は銀行が管理するもの、一般的な家族信託(民事信託)は家族が管理するものである。

- 財産管理の要となる「信託口口座」は、受託者の破産や死亡による凍結リスクを防ぐために必須である。

- 銀行ごとに「キャッシュカードの有無」「予備的受託者の可否」など、スペックが大きく異なるため慎重な比較が必要。

- 認知症発症後では、銀行も専門家も対応できない。元気なうちの対策が鉄則。

本記事では、家族信託の第一線で活躍する専門家が、銀行のサービス内容から理想的な口座開設の手順、「信託口口座」のメリット・リスクまで徹底解説します。

目次

1.銀行の「家族信託サービス」とは?

「家族信託」という言葉は、実は非常に広い意味で使われています。銀行の窓口で提示されるプランと、私たちが司法書士として設計するプランでは「誰が財産を管理し、誰が責任を持つのか」という根幹の部分が大きく異なります。

ここを曖昧にしたまま契約してしまうと、「思っていたような柔軟な管理ができない」という事態に陥りかねません。銀行が提供するサービスは、大きく分けて以下の2つの形態があります。

商事信託|信託銀行が提供する仕組み

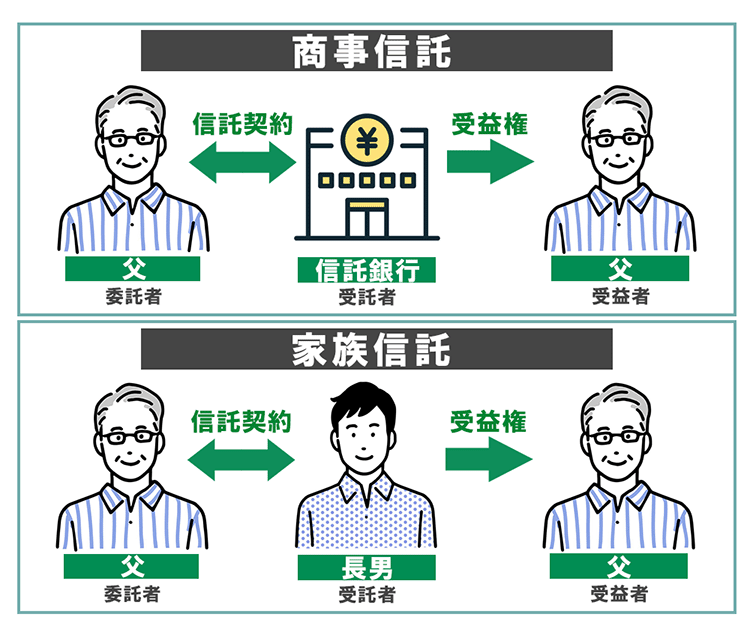

信託銀行の窓口で「家族信託」として紹介される商品の多くは、法律上の「商事信託」に該当します。これは、銀行(信託銀行)が商売として、あなたの財産を預かり、管理・運用する仕組みです。

銀行が直接管理するため、家族による使い込みのリスクがありません。しかし、その分「管理手数料」が発生し、月額数千円〜数万円、あるいは資産の数%といったコストが永続的にかかります。

民事信託コンサル|銀行が仲介する

一方で、最近増えているのが、銀行が「家族(子供など)が受託者となる信託(=民事信託)」の組成をサポートするケースです。銀行が直接財産を預かるのではなく、家族で管理する仕組み作りを「お手伝い」するサービスです。

銀行自身は受託者にならず、家族間での信託を円滑に進めるためのコンサルティングを行います。この場合、銀行に支払うのは「コンサルティング料(組成代行費用)」として、数十万円〜百万円単位(資産の約1%など)の費用がかかることが一般的です。

【参考】家族信託コンサルティングを提供している主な銀行

銀行が「自社で預かる(商事信託)」のではなく、家族が受託者になる形態(民事信託)をサポートしている主な銀行リストです。

・オリックス銀行「eダイレクト家族信託」

・千葉銀行「ちばぎんのファミリートラストサポートサービス」

・武蔵野銀行「むさしの家族信託」

・琉球銀行「りゅうぎん家族de信託」

・京葉銀行「アルファバンクの家族信託サポート」

・四国銀行「家族のバトン」

・中国銀行「民事信託契約支援業務」

・山口フィナンシャルグループ「民事信託サポートサービス」

2.“一般的な家族信託”との決定的な違い

銀行の「商事信託」と、私たちが推奨する「一般的な家族信託(民事信託)」は、名前こそ似ていますが、その実態は「プロに外注する商品」か「家族で管理する仕組み」かというほど大きな差があります。

ここでは、3つの視点からその違いを浮き彫りにします。

2-1.誰が「受託者(管理者)」になるのか?

最大の差は、財産の「名義人」となって、実際に通帳や印鑑を管理する主体が誰かという点です。

商事信託

信託銀行(プロ)が受託者となります。家族は「指図」を出す立場に留まり、銀行という第三者が介在するため、家族間での使い込みを100%防止できるという安心感があります。

一般的な家族信託

信頼できる家族(子供など)が受託者となります。家族が直接、管理・運用を担うため、身内だけでスピーディーかつ柔軟に物事を決めることができます。

2-2.自由度の違い:不動産や株式は管理できるか?

管理できる財産の「幅」と、その「動かしやすさ」に大きな違いがあります。

銀行のサービス

多くの商品は「金銭」の管理をメインとしています。不動産や株式も扱える場合がありますが、売却などの際には銀行側の審査や手続きが必要で、家族の思い通りに即座に動かせない「もどかしさ」が生じることがあります。

一般的な家族信託

契約で定めておけば、金銭、不動産、上場株式、アパートなどの収益物件まで、あらゆる財産を対象にできます。受託者(子供)の判断で、実家の売却やアパートの修繕などを柔軟に行えるのが最大の強みです。

2-3.費用体系の徹底比較(初期費用 vs 月額費用)

コストの構造は、長期的に見ると大きな差となって現れます。

銀行のサービス(商事信託)

入り口の「初期費用」は比較的安く設定されているプランもありますが、「月額管理報酬」が永続的に発生します。親が長生きされるほど、また預ける資産が多いほど、累計のコストは数百万円単位に膨らむ可能性があります。

一般的な家族信託

最初に専門家へ支払う「組成コンサル費用」や登記費用はかかりますが、その後の「ランニングコスト」は原則0円です。家族が管理するため、自分たちで自分たちに報酬を払わない限り、維持費はかかりません。

家族信託の口座開設まで

確実な実務をサポート

相続・家族信託ガイドでは、全国の金融機関の最新情報と豊富な組成実績に基づき、あなたの家族にとって最適な「銀行選び」から「オーダーメイドの設計」までトータルでサポートいたします。

3.銀行か専門家か?後悔しないための「3つの判断基準」

銀行のサービスを選ぶか、専門家と共に家族間の家族信託を設計するか。この選択は、「誰が法的な決定権を持ち、資産をどう運用するか」という実務上の権限の所在を決めるものです。

以下の3つの視点から、ご自身の家族に最適なスタイルを見極めてみてください。

① 意思決定を「誰」が「どのくらいの速さ」でするか

認知症対策において、お金を動かす際の「主導権」をどこに置くかという基準です。

銀行(商事信託)

銀行が受託者として事務を代行する

銀行が直接の受託者(管理責任者)となるため、お金の引き出しや不動産の処分には、常に銀行側の審査と承認が必要です。銀行はリスクを回避する立場にあるため、あらかじめ決めたルール以外の支出や、複雑な不動産取引には対応できない、あるいは時間がかかるという特徴があります。

専門家(民事信託)

家族が受託者として直接決定する

家族(子供など)が受託者となり、直接の名義人となります。信託契約の範囲内であれば、受託者一人の判断で即座に預金を引き出したり、不動産の売却活動を行ったりすることが可能です。第3者の承認を待つ必要がないため、状況の変化に即応できます。

② 身上保護(介護・生活支援)まで連携できるか

「お金の事務管理」だけで十分か、それとも「親の生活」まで守りたいかという基準です。

銀 行

財産管理に特化した「契約の履行」

銀行は金融機関であり、仕事はあくまで「預かった資産の管理」です。親御さんの判断能力が低下した後に、本人に代わって介護施設の契約をしたり、役所への届け出をしたりといった、「生活全般のサポート(身上保護)」は一切行いません。

専門家

成年後見制度や遺言含め「トータル設計」

司法書士などの専門家は、家族信託に加えて「任意後見制度」なども組み合わせて提案します。お金の管理は「信託」で行い、施設入所や介護サービスの手続きは「後見制度」でカバーするといった、親の生活全体に隙間を作らない設計が可能です。

③ 財産の自由さと「次世代(孫の代)」への承継

管理できる財産の種類と、どこまで先の未来を約束したいかという基準です。

銀 行

現役世代から次世代への「単世代の承継」

多くの銀行商品は金銭管理がメインであり、「実家を売って介護費用を作る」といった不動産の柔軟な処分には向きません。また、承継先も「親から子へ」という1代限りの指定になるのが一般的です。

専門家

数代先を指定「受益者連続信託」の活用

株式など、あらゆる財産を家族が管理・売却できる設計が可能です。さらに、2代先、3代先(受益者連続信託)まで資産の流れを固定できるのは、専門家によるオーダーメイド設計ならではの強みです。

4.家族信託での財産管理|銀行口座の種類と特徴

家族信託を設計する際、親(委託者)の現金を移して管理するための口座選びは、実務上の最大の山場です。口座には「信託口口座」と「信託専用口座」の2種類があり、それぞれに長所と短所があります。

信託口口座:分別管理と継続性

銀行のシステム上で、受託者個人の財産とは完全に別物として扱われる専用の口座です。名義は「受託者 〇〇(子) 委託者 〇〇(親) 信託口」といった形式になります。

メリット

- 最強の倒産隔離機能:

受託者が自己破産したり、多額の債務で差し押さえを受けたりしても、この口座の資金は「親の信託財産」として法的に守られます。 - 受託者が亡くなっても凍結されない:

受託者が先に亡くなった場合でも、口座は凍結されません。あらかじめ決めておいた「次の受託者(予備的受託者)」へスムーズに管理を引き継ぐことができるのが最大のメリットです。 - 親族への透明性と信頼:

銀行公認の信託用口座であるため、他の兄弟に対しても「親の金を私物化していない」という客観的な証明になります。

デメリット(ハードル)

- 開設の難易度が高い:

銀行による契約書の事前審査(リーガルチェック)に数週間かかることがあり、手間がかかります。 - 高額な事務手数料:

開設時に数万円〜10数万円の審査手数料を徴収する銀行も少なくありません。

信託専用口座:手軽さと凍結リスク

受託者個人の名義で新しく普通預金口座を作り、通帳の「メモ欄」や「屋号(任意団体名など)」に信託である旨を記載して管理する手法です。

メリット

- 圧倒的な手軽さと安さ:

多くの金融機関の窓口で、通常の口座開設と同じ感覚で即日作ることができます。手数料も原則無料か、数千円程度で済みます。

キャッシュカードやネットバンキングの利便性:

通常の普通預金口座の機能がそのまま使えるため、振込や引き出しの利便性は「信託口口座」より高い場合があります。

デメリット(リスク)

- 受託者の死亡による「口座凍結」:

銀行のシステム上は「受託者個人の口座」です。受託者が亡くなると、親の資金であっても「亡くなった子の遺産」として凍結されてしまい、親の介護費が出せなくなる致命的なリスクがあります。

分別管理の証明が弱い:

税務署や他の親族から、「単に個人口座間でお金を移しただけ(=贈与)」と疑われるリスクを常に孕んでいます。

【参考】メガバンク、地方銀行、ネット銀行の対応状況比較

どの口座を作れるかは、選ぶ金融機関によって大きく異なります。

メガバンク(三菱UFJ・三井住友・みずほ等)

「信託口口座」には対応していますが、審査が非常に厳格です。自社系列のコンサルや公正証書が必須となるケースが多く、ハードルは高めです。

地方銀行・信用金庫

地域差が激しいのが実態です。家族信託に注力している銀行(千葉銀行、武蔵野銀行など)は独自の「信託口口座」を積極的に提供していますが、未だに「専用口座(個人名義)」でしか対応できない銀行も多いです。

ネット銀行

2025年現在、ほとんどのネット銀行が「信託口口座」には未対応です。基本的には「個人名義の専用口座」での運用となります。

5.銀行・金融機関を選ぶ際の注意点

信託契約を結んでも、口座が作れなければ財産管理はスタートできません。しかし、実は「どの銀行でもいい」わけではないのです。

銀行選びを間違えると、「せっかく作った契約書が使えない」「ローンの一括返済を求められた」といった最悪の事態になりかねません。後悔しないための選び方のポイントを解説します。

5-1.アパート経営者要注意|融資(ローン)との兼ね合い

もし、信託したいアパートや自宅に住宅ローンやプロパーローンが残っているなら、迷わず「今、ローンを返している銀行」に相談してください。

「期限の利益の喪失」というリスク

不動産を信託すると、名義が「親」から「受託者(子)」に変わります。銀行に無断で名義を変えることは、ローン契約(金銭消費貸借契約)の義務違反となり、「残金を一括で返せ」と言われるリスクがあります。

借入先銀行での開設が鉄則

基本的に、ローンの借入先ではない他行で不動産信託の口座を作ることは、現在の融資元が認めないケースがほとんどです。アパートローンなどがある場合は、まずその融資元の銀行に「家族信託を検討している」と相談し、その銀行で信託口口座を開設する流れを検討してください。

5-2.その銀行は「あなたに優しい」スペックか?

「信託口口座」は、銀行によって驚くほどサービス内容が違います。以下の3点は必ず比較しましょう。

❶「最低預入金額」の壁はないか?

メガバンクなどでは「3,000万円以上預けないと作れない」といった制限がある一方、地方銀行や信用金庫では金額不問で相談に乗ってくれるところも多いです。

➋手数料は「中身」に見合っているか?

開設手数料が数千円の銀行もあれば、20万円以上かかるところもあります。高い銀行は「契約書のリーガルチェック」を厳密に行うため安心感はありますが、自分たちの予算に合っているか検討が必要です。

❸「キャッシュカード」は発行されるか?

意外と盲点なのがこれです。銀行によっては「窓口でしか下ろせない」という不便な設定もあります。日々の生活費や介護費を管理するなら、カードが作れる銀行を選びましょう。

5-3.「自分たちの作った契約書」を受け入れてくれるか?

一部の銀行では、「うちが用意した定型文の契約書(雛形)じゃないと口座は作らせません」という強硬な姿勢をとるケースがあります。

銀行指定の雛形の怖さ

銀行の雛形は、銀行側のリスクを避ける内容になっているため、「2代先まで相続先を指定したい」といった家族のこだわりがカットされてしまうことが多々あります。

「オーダーメイド」を認めてくれる銀行探し

自分たちの想いを込めた契約書で口座を作りたいなら、専門家を通じて、外部の契約書でも柔軟に審査してくれる金融機関をピックアップしてもらうのが近道です。

6.自分に合った信託口口座開設ポイント

銀行の窓口で「家族信託の口座を作りたい」と伝える前に、必ず以下の5項目を電話や対面で確認してください。これらが一つでも欠けると、将来の運用に大きな支障が出る可能性があります。

❶ その銀行は「信託口口座」の名称で開設できるか?

もっとも基本的なことですが、実は最も間違いやすいポイントです。口座名義が「受託者 〇〇(あなたの名前) 信託口」となるかを確認してください。

一部の銀行では、システムが対応しておらず、見た目だけ「〇〇(受託者名)信託口」という屋号をつけた「個人口座」しか作れない場合があります。これは実務上「信託専用口座(便宜上の口座)」と呼ばれ、受託者の差し押さえや死亡リスクを回避できる「倒産隔離機能」がありません。

法的な守りを固めるなら、「信託口(しんたくぐち)」としてシステム登録される口座であることが必須です。

➋ 受託者死亡時の「予備的受託者」を登録できるか?

家族信託は、20年、30年と続く長期の対策です。管理者である受託者(あなた)に万が一のことがあったとき、次に管理する人(予備的受託者)を、あらかじめ銀行のシステムに登録できるかを確認しましょう。

これができない銀行の場合、あなたが亡くなった瞬間に口座が完全に止まってしまいます。改めて新しい受託者が銀行と交渉し、ゼロから口座を作り直すには膨大な手間と時間がかかります。「親のお金を一秒も止めない」ためには、管理者の交代をスムーズに行える仕組みがある銀行を選ぶべきです。

❸ キャッシュカードは発行されるか?

「信託口口座」という特殊な口座ゆえの落とし穴です。通常の口座と同じように、キャッシュカードが発行されるかを確認してください。

銀行によっては「信託口口座はカード発行不可、引き出しは窓口のみ」というルールを設けていることがあります。もしカードがないと、親の施設費や病院代を支払うたびに、平日の昼間に仕事を休んで通帳と印鑑を持って窓口へ並ぶことになります。毎月のこととなれば、この負担は想像を絶します。

❹ ネットバンキングは利用可能か?

現代の財産管理において、ネットバンキングは欠かせません。パソコンやスマホから振込や残高照会ができるかを確認しましょう。

施設への送金や公共料金の支払いなどを自宅で完結できるかは、管理の継続性を左右します。特に「受託者自身が遠方に住んでいる」「仕事が忙しい」という場合、ネットバンキングが使えない銀行を選んでしまうと、管理業務そのものが立ち行かなくなる恐れがあります。

❺ 公正証書遺言の作成が必須条件になっていないか?

銀行独自の「抱き合わせ条件」がないかの確認です。「口座を作るなら、当行の遺言信託や公正証書遺言の作成もセットでお願いします」と言われないかを確認してください。

信託契約自体を公正証書にするのは一般的ですが、それとは別に「公正証書遺言」まで求められると、余計な作成費用や銀行への月額保管料が発生してしまいます。家族信託だけで十分に資産承継の設計ができる場合、無理に遺言をセットにする必要はありません。銀行の都合で余計なコストを背負わされないよう注意が必要です。

家族信託の口座開設まで

確実な実務をサポート

相続・家族信託ガイドでは、全国の金融機関の最新情報と豊富な組成実績に基づき、あなたの家族にとって最適な「銀行選び」から「オーダーメイドの設計」までトータルでサポートいたします。

7.信託口口座開設における必要書類と手続きの流れ

「家族信託の契約書ができたから、明日銀行に行って口座を作ろう」と思っても、実は即日開設できるケースはほとんどありません。信託口口座は、普通預金口座とは全く異なる「特殊な審査」が必要になるからです。

スムーズに手続きを進めるために、必要な準備とステップを正しく理解しておきましょう。

7-1.口座開設に必要な「3つの必須アイテム」

どの金融機関でも共通して求められる書類は、主に以下の3つです。

1)受託者の本人確認書類

口座を管理する「受託者(子供など)」の運転免許証やマイナンバーカードです。銀行によっては、委託者(親)や受益者の確認書類を求められることもあります。

2)信託契約書(公正証書)

これが口座開設の「根拠」となります。現状、多くの銀行では、公証役場で作成した「公正証書」による信託契約書でなければ受け付けてくれません。公証人と作成する前に信託契約書の内容をチェックする銀行もあるので注意しましょう。

3)届出印

新しく作る信託口口座用の印鑑です。受託者個人の実印や、管理用に新調した印鑑を使用します。

※このほか、印鑑証明書や、口座開設手数料(数万円〜)が必要になる銀行も多くあります。

7-2.失敗しないための「開設までの4ステップ」

手続きの順序を間違えると、書類の作り直しなどが発生し、余計な時間や費用がかかってしまうことがあります。以下のステップに沿って進めるのが最も効率的です。

ステップ①:銀行への「事前相談」と「案文チェック」

公正証書を作成する前に、まずは口座開設を希望する銀行に「家族信託の口座を作りたい」と相談し、契約書の案文(下書き)を提出します。

銀行は独自の審査基準(リーガルチェック)を持っており、特定の文言が入っていないと口座開設を認めない場合があります。まずは案文の段階で銀行の法務担当などに確認してもらい、「この内容で口座開設が可能か」の内諾を得ることが、手続き全体のスピードアップに繋がります。

ステップ②:信託契約の「公正証書化」

銀行から案文の承諾(または修正指示)を得た後、その内容を反映させた状態で、公証役場にて「公正証書」を作成します。

ポイント

ほとんどの銀行では、トラブル防止の観点から「公正証書」での契約を必須条件としています。銀行側の確認が終わった後の案文を公正証書にすることで、「せっかく作ったのに銀行で通らない」という手戻りを確実に防ぐことができます。

ステップ③:本申込と銀行内部での「最終審査(稟議)」

完成した公正証書の正本(または原本)と受託者の本人確認書類、印鑑などを持って銀行窓口へ行き、正式な開設申込を行います。

事前相談が終わっていても、正式な申し込み後に銀行内部で「稟議(りんぎ)」という決裁フローが回ります。担当者レベルではなく、支店長や本部の最終的な承認を得るプロセスです。これには数日から、長い場合は2週間程度かかることもあるため、余裕を持ったスケジュール管理が大切です。

ステップ④:口座開設と通帳の発行

審査を通過すると、ようやく口座が開設されます。信託口口座は特殊な設定が必要なため、窓口で即日通帳を受け取れるケースは稀です。

後日、簡易書留で自宅に郵送されるか、再度窓口へ足を運んで受け取る形が一般的です。キャッシュカードを申し込んだ場合も、別途郵送されるケースが多いことを覚えておきましょう。

8.株式・投資信託がある場合の証券会社・銀行選び

「今が売り時なのに、親が認知症で株を売却できない」「暴落しても指をくわえて見ているしかない」といった事態を防ぐため、有価証券(株式、債券、投資信託など)を家族信託に含めたいというニーズは非常に高いです。

しかし、有価証券の信託には、預金とは異なる「3つの高いハードル」が存在します。

ハードル①:対応している証券会社が極めて少ない

現在、家族信託(信託口口座)に対応している証券会社は全国でも数社程度(野村證券、大和証券、楽天証券など)に限られています。

「移管」の手間と費用

親が現在利用している証券会社が対応していない場合、対応している証券会社へ株を「移管(引っ越し)」させる必要があります。この際、1銘柄あたり数千円の移管手数料がかかることが一般的です。

手続きの煩雑さ

現金の振込とは違い、移管の手続きには日数がかかり、書類のやり取りも複雑です。

ハードル②:取引手数料が「対面・電話料金」になる

ネット証券に慣れている方にとって、最も驚かれるのが「取引手数料」の違いです。

ネット注文ができない

多くの証券会社では、信託口口座での注文は「インターネット取引」に対応していません。担当者への電話や窓口での「対面取引」が基本となります。

コストの増加

インターネット取引なら数百円で済む手数料が、対面・電話取引になると数倍〜数十倍に跳ね上がるケースがあります。頻繁に売買を行う運用には向かないのが現状です。

ハードル③:税務申告が「一般口座」扱いになる

これが実務上、最も注意すべき点です。通常、多くの方は証券会社が税金を計算してくれる「特定口座(源泉徴収あり)」を利用していますが、信託をするとこのルールが変わります。

確定申告が必須になる

信託口口座に移した株式などは、証券会社上の区分が「一般口座」扱いになります。そのため、受託者(子)は毎年、譲渡益や配当金の計算を自分で行い、確定申告をしなければなりません。

計算書の提出義務

さらに受託者は、確定申告とは別に、毎年1月31日までに「信託の計算書」などを税務署へ提出する義務が生じます。

9.家族信託と銀行に関するFAQ

Q:ゆうちょ銀行で家族信託の口座は作れる?

🅰️ 2025年現在、ゆうちょ銀行では「信託口口座」の開設には対応していません。

郵便局の窓口で家族信託の相談をすることは可能ですが、実際には提携している外部の専門会社や司法書士を紹介される形になります。ゆうちょ銀行の口座そのものを信託専用にすることはできないため、信託口口座を作りたい場合は、対応している他の地方銀行や信託銀行を選ぶ必要があります。

Q:信託口口座を作るのに、いくら預金が必要?

🅰️ 銀行によって大きく異なりますが、「制限なし」から「3,000万円以上」まで様々です。

メガバンクや一部の信託銀行では、3,000万円以上の預け入れが条件となるケースが多いですが、地方銀行や信用金庫では「100万円程度」から、あるいは「特に金額制限なし」で開設できるところも増えています。資産規模に合わせて、柔軟に対応してくれる金融機関を選ぶのがコツです。

Q:年金はそのまま「信託口口座」で受け取れる?

🅰️ いいえ、年金を直接「信託口口座」に振り込むことは法律上できません。

年金受給権は、あくまで「本人(親)」だけの権利(一身専属性)であり、他人に譲渡したり信託財産にしたりすることができないからです。

対策としては、一度、親名義の普通口座で年金を受け取り、そこから「自動送金サービス」等を使って定期的に信託口口座へ移す仕組みを作ることもできます。これにより、年金も含めた一括管理が可能になります。

Q:親がすでに認知症気味でも、今から銀行で手続きできる?

🅰️ 本人の「意思能力」があれば可能ですが、公証人の判断によります。

「認知症の診断=手続き不可」ではありません。信託契約を「公正証書」にする際、公証人が親と面談し、「自分の財産を子に託す」という内容を理解できていると判断すれば、手続きは進められます。ただし、重度の場合はお断りされるため、一刻も早い相談が不可欠です。

Q:銀行のコンサル料が高いと感じたらどうすればいい?

🅰️ 銀行を通さず、直接「家族信託の専門家(司法書士等)」に依頼することを検討してください。

銀行のコンサル料は、資産の1%(最低100万円〜など)と高額に設定されていることがありますが、独立した司法書士事務所等に依頼すれば、同等の設計を30万〜80万円程度で実現できるケースがほとんどです。

銀行は「口座を提供する場所」として割り切り、設計(コンサル)は専門家に直接頼むのが、コストを抑えつつ質の高い信託を組むための賢い選択です。

10.動画解説|銀行の家族信託とは?

11.まとめ

- 信託銀行のサービス(商事信託)は銀行が管理するもの、一般的な家族信託(民事信託)は家族が管理するものである。

- 財産管理の要となる「信託口口座」は、受託者の破産や死亡による凍結リスクを防ぐために必須である。

- 銀行ごとに「キャッシュカードの有無」「予備的受託者の可否」など、スペックが大きく異なるため慎重な比較が必要。

- 認知症発症後では、銀行も専門家も対応できない。元気なうちの対策が鉄則。

銀行の「家族信託」は、一見便利そうに見えますが、中身を紐解くと「銀行が管理する商品(商事信託)」と「家族が管理する仕組み(民事信託)」の2種類があり、さらには口座開設の厳しいハードルが待ち受けています。

置かれた家族状況や資産構成の中で一番いい形で信託の仕組みを考え、財産管理できる仕組みを作ってみてください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士