家族信託は、本人が認知症になって財産の管理や処分、子への承継ができなくなるのに備えた財産承継方法のひとつです。その一方で、家族信託の仕組みをしっかりと理解しておかないと親族間などでトラブルが発生してしまった事例など危険性も指摘されています。家族信託が失敗したことにより後悔しないためもその対策方法も事前に知っておくべきです。

記事のポイントは下記の通りです。

- 家族信託には権限集中や長期にわたる信託のリスクがあり、手続きをする前に知っておく必要がある(本ブログで12のトラブル事例を紹介)

- 家族信託は法律や判例で決まっていないグレーゾーンがあるため、憂慮がある場合はリスクを含めての検討が必要

- リスクを避けるには、家族との話し合いや他の制度も活用することで対処可能

- 家族信託は委託者が認知症になると契約自体も変更できないため、契約前ももちろん契約後も早めの対応が必要

今回は、家族信託のもつ危険性や実際の裁判例も含めたトラブルの事例、トラブルを未然に防ぐ対策について解説します。

目次

1.家族信託とは?

家族信託の最大の特徴は、委託者が信頼する人に財産の管理を委ねることにより、家族全体の利益を最優先に考えた財産運用が可能になる点です。まずは、その仕組みやメリット・デメリットを見ていきましょう。

1‐1.家族信託の仕組み

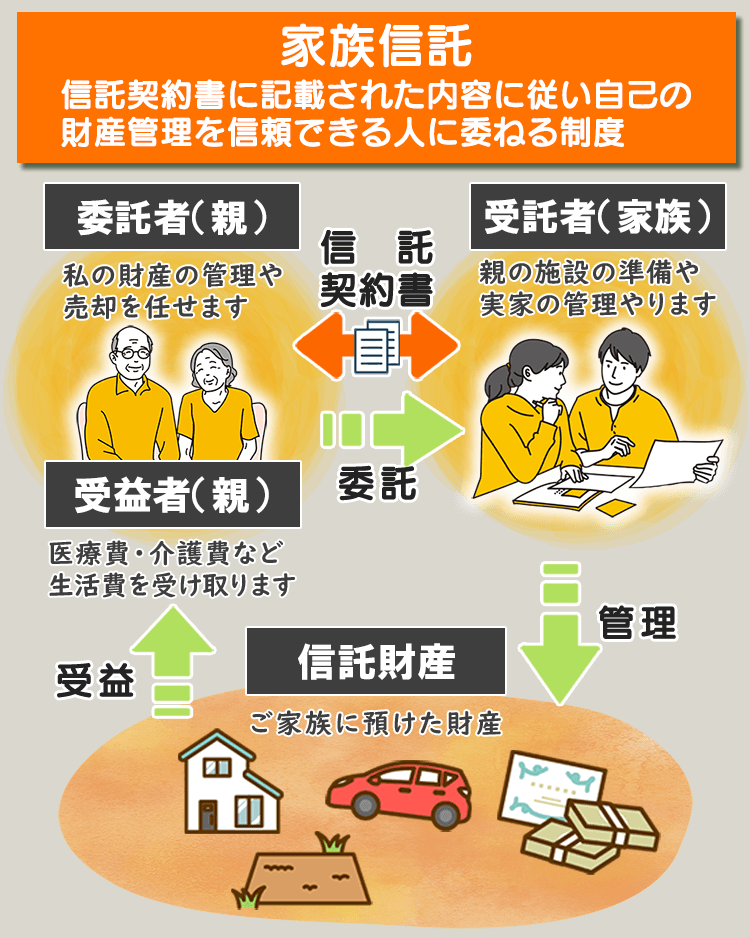

家族信託とは、本人の財産の管理や処分などを親族や第三者といった信頼できる方に託す方法を指します。

財産管理を託す人を委託者、財産を管理する人を受託者、その財産から利益を受ける人のことを受益者(父、その後、母にすることも可能)といいます。この当事者同士で「家族信託契約」を結ぶことで財産管理、そして資産承継が可能になります。契約行為なので、当事者に合わせて柔軟に設計することができるようになります。

1‐2.家族信託のメリット・デメリット

家族信託は認知症対策としては素晴らしくメリットの高い制度です。しかし、デメリットもあるため、後悔しない信託をするには以下の家族信託のメリット、デメリットの両面を知っておく必要があります。

家族信託のメリット

家族信託のメリットとして、下記が挙げられます。

- 親の認知症による財産凍結に備えることが可能

- 財産の管理や運用・処分について、成年後見制度よりも柔軟に対応可能

- 障がいのある子の財産管理や生活保護対策に利用可能

- 誰にどの財産を遺すのかを定められるので、スムーズな資産承継が可能

- 二次相続指定が可能など、委託者の希望通りの事業承継が可能

家族信託のデメリット

家族信託のデメリットとして、下記が挙げられます。

- 身上保護など、財産以外の管理ができない

- 信託できる財産に制限がある

- アパートなど収益がある信託財産については税務関係の手続きが発生する

- 収益不動産について損益通算ができない

- 初期費用が成年後見制度より高額になる

- 新しい制度のため、家族信託の経験がある専門家が少ない

なお、その他の家族信託のメリット・デメリットについては次の記事で詳しく解説していますので、確認してみてください。

2.家族信託をして後悔したトラブル事例12選

ここでは、実際に家族信託を行ったことで後悔した事例を12件紹介します。

これらの事例を通じて、どのような問題が発生し得るのか、またその回避方法について学ぶことができます。

2-1.親の認知症が進んで信託契約ができなくなる

信託契約を有効に結ぶためには、委託者が契約時に判断能力を有している必要があります。しかし、認知症が進行すると、判断能力が低下し、法的に有効な契約が結べなくなることがあります。

親の判断能力がしっかりしているうちに、早めに信託契約を締結することが重要です。また、親の認知症の進行が見られる場合は、速やかに信託契約を検討し、手続きを進めることが望ましいです。

例えば・・・

ある家族は、親の財産を家族信託で管理しようと手続きを進めていたのですが、親の認知症が急速に進行。信託契約を結ぶ前に判断能力が失われ、結果、信託契約は無効とされ、親の財産を適切に管理する手段を失ってしまうケースは多くあります。

2-2.信託口口座を開設できなかった

信託口口座を開設するには、①信託契約書を公正証書で作成すること、②公正証書化前に金融機関で信託契約書案の法務チェックを受けることが求められます。しかし、金融機関の要求する信託契約条項でない場合、口座開設はできません。

信託契約書の作成が不十分だったために口座開設できなかったケースでは、専門家の説明義務違反が認められた判例があります(東京地裁令和3年9月17日)。

信託口口座を確実につくるためには、要件を満たす信託契約書案を作成し、金融機関と公証役場に対し、同時進行で摺り合わせをしていく必要があります。また、各金融機関で取り扱いが異なるため、実績豊富な専門家に相談し、信託契約書を作成することをおすすめします。

家族トラブルを防ぐための”信託口口座”開設

信託口口座の開設は法律上義務付けられていませんが、信託財産が受託者の財産と混同するリスクを避けるために非常に重要です。信託口口座を利用せずに受託者の個人口座を流用する方法もありますが、そうすると受託者が管理する財産と自身の財産を明確に分けられず、家族トラブルの元になります。また、信託を活用した融資を受ける際にも必須です。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、ご家族ごとにどのような形で設計し、活用すればいいのか、無料相談をさせていただいております。信託契約契約書の作成、その後の運用の相談などトータルでサポートさせていただきますので、お気軽にお問合せください。

2-3.受託者の権限・負担が大きい

家族信託において、受託者には委託者の財産管理や運用、処分など多くの権限が与えられます。その一方で、信託目的に沿って適正な財産管理を行う義務も課せられます。このような制約があるとはいえ、受託者が契約に反して権限を乱用したり、負担が大きくなるリスクも存在します。

権限濫用による家族トラブル

受託者の権限が大きいと、他の家族から不公平感を持たれ、トラブルの原因となることがあります。例えば、受託者が信託財産を適正に管理していても、他の相続人にはその活動が不透明に見え、不信感を招くことがあります。信託契約の内容に対する理解が不十分だと、受益者や他の家族との間で対立が生じやすくなるのです。

この問題は、信託契約に受託者の権限を制限する条項を設けたり、信託監督人や受益者代理人を設置することで対処できます。また、家族信託の基盤として、信頼できる人を受託者に選ぶことが非常に重要です。適切な人材を配置することで、トラブルを未然に防ぎ、信託の目的を達成しやすくなります。

受託者一人に負担が集中してしまう

受託者が一人で多くの責任を担うと、精神的・肉体的な負担が大きくなる可能性があります。この負担を軽減するために、複数人で業務を分担する共同受託者を設定することが有効です。共同受託者を設けると、信託財産の管理・運用がスムーズになりますが、意思決定に時間がかかるデメリットもあります。

また、信託監督人や受益者代理人を設定すると、関係者が増え協力や相談がしやすくなります。これにより、受託者の負担を軽減することができます。さらに、定期的な報告や家族会議を行い、受託者の負担を分散しつつ透明性を保つことも重要です。

2-4.家族・親族間の仲が悪くなる

家族信託は不適切に運用されると家族・親族間の仲が悪くなる原因となることがあります。信託契約の内容や受託者の行動が原因で家族間に不信感が生じ、深刻な対立を引き起こすこともあります。

家族信託は、家族間の信頼関係を基盤とする制度です。そのため、関係者全員が信託の目的や運用方法を理解し、協力することが求められます。信託契約の透明性とコミュニケーションを重視することで、家族・親族間の仲が悪くなるリスクを低減し、信託の効果を最大限に引き出すことが可能です。

例えば・・・

ある家庭は父親が信託契約を結び、長男を受託者に指定。しかし、長男は家族に相談せず財産管理を独断で行い、他の兄弟に十分な説明をしませんでした。特に、財産の分配や運用方法について透明性が欠け、兄弟間での争いが激化。結果、家族関係が悪化し、裁判にまで発展したケースがあります。

2-5.年金や農地を信託してしまう

家族信託契約では金銭、不動産、有価証券などを信託できますが、年金や農地など一部の財産はそのまま信託できません。法律上、第三者の承諾や許可が必要な場合があり、実務を知らずに契約すると管理できないケースがあります。

2-6.信託をしても施設契約ができない

家族信託で受託者が管理できるのは「信託財産」のみです。委託者個人の財産や信託外の財産管理は含まれません

また、受託者が「身上監護(監護が必要な人の生活全般に関する法的行動をサポート)」をすることは含まれておらず、医療施設やケアホームの入退所手続きがをすることができません。身上監護は、家族が行う場合には認められることもありますが、血縁が遠い親戚や知人の場合は認められない可能性があるので注意が必要です。

これは、任意後見制度や成年後見制度の併用を考えることで対処することができます。成年後見人は被後見人の生活に関わる法的行為を代理できるため、日常生活の契約も取り扱えます。家族信託と併用することで、包括的なサポートが可能になります。

2-7.信託終了時に、遺留分侵害額請求を受けた

遺留分とは、兄弟姉妹以外の法定相続人に保障される最低限の相続財産の取り分です。家族信託を締結した受託者兼受益者が亡くなった際、信託財産も他の相続財産と同様に扱われ、受託者が遺留分侵害額請求を受けたケースがあります。

平成30年9月12日の東京地裁判決では、特定の信託財産が遺留分制度を回避する意図で使用された場合、信託が無効とされる可能性があることを示しました。ただし、この判決は控訴され、東京高等裁判所で和解が成立したため、最高裁の判例は存在せず、明確な判断基準はありません。

このような状況を踏まえると、信託契約を結ぶ際には、他の相続人の遺留分を考慮することが重要です。対策として、遺留分を侵害しないように資産の承継先を設定し、遺留分対策として生命保険の活用を検討することが有効でしょう。また、家族信託を考える際に相続の部分まで話し合い、家族間で合意を取っておくことをおすすめします。

2-8.他の親族から信託無効を主張された

家族信託では、委託者がどのように信託財産を管理し、受益者に財産を与えるかなどを定めた信託契約を委託者と受託者で結びます。しかし、信託契約は委託者に判断能力がないと無効になります。これは民法第3条の2で規定されています。そのため、認知症などで判断能力が欠けている場合、信託契約を作成することはできません。

信託契約の内容に不満を持つ親族がいる場合、意思能力の欠如を争点にされることが多くあります。家族信託についてすべての親族の合意が得られない可能性が少しでもある場合、以下の対策が有効です。

- 医師の診断書をとる

- 本人の意向を述べた手書きのメモや音声、動画を残しておく

- 公正証書で信託契約書を作成する

このように、契約締結時に判断能力があったことを示す客観的な資料を残しておくと、信託が無効になる可能性を大幅に低くできます。家族信託の有効性を持続させるためにも、これらの対策を講じておくことが効果的です。

2-9.不動産所得の損益通算できない

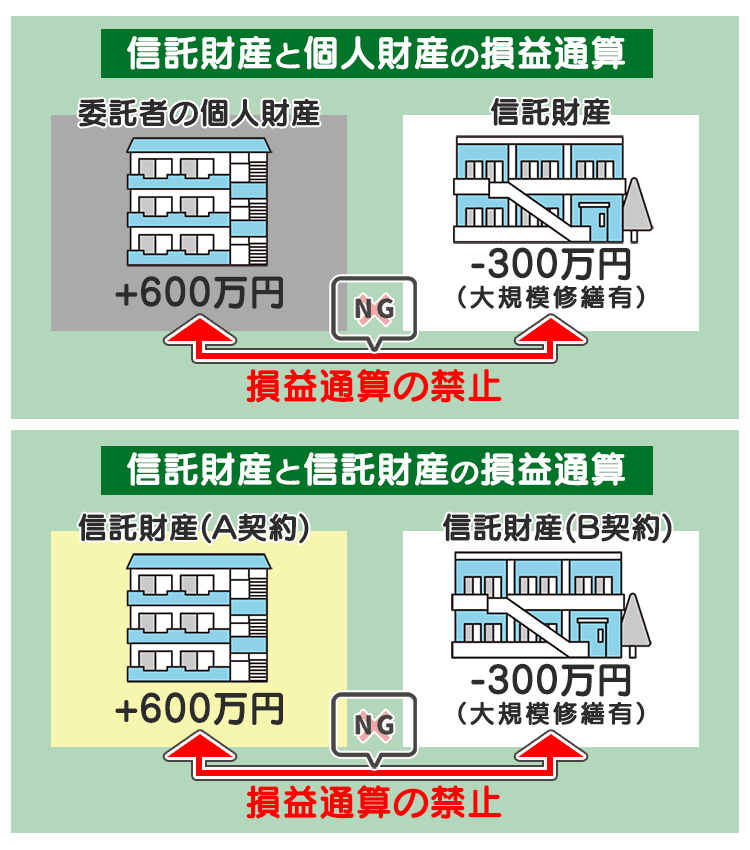

損益通算とは、赤字の所得を他の所得から差し引くことで課税対象の所得を抑える仕組みです。例えば、不動産所得が100万円の赤字で、給与所得が500万円の黒字である場合、課税対象は400万円になります。

しかし、信託財産からの不動産所得の赤字は損益通算ができません。家族信託を行うと、信託不動産による赤字所得はなかったものとみなされ、他の所得と相殺できないのです。このため、信託財産である不動産の大規模修繕工事による赤字分を他の所得(委託者の個人資産や別の信託契約)へ通算することができなくなります。

赤字申告をしたくない場合は、家族信託を行う前に大規模修繕を実施するか、赤字が見込まれる不動産を信託財産に入れない方法で対処できます。このように、家族信託を計画的に行うことで、不動産所得の損益通算ができないというトラブルを防ぎましょう。

2-10.ローンが残ったままの不動産を信託してしまった

信託したい不動産にローンが残っている場合、その不動産には抵当権がついています。抵当権付き不動産を信託財産とすることは法律で規制されていませんが、金融機関とのトラブルに発展する可能性があります。

家族信託を行う場合、融資を受けた金融機関の承諾が必要です。特に信託口口座を作る銀行が他行であれば、尚更事前の承諾が必要となり、無断で所有権を移転すると、ローンの一括返済を要求される恐れがあります。

2-11.受託者が信託財産の管理ができなくなった

家族信託では、委託者の財産を子に相続させるだけでなく、子が亡くなった際に孫に財産を相続させることもできます。遺言書では一次相続しか指定できないため、二次相続を設定できる家族信託はメリットです。

しかし、受託者の管理期間が長期になると、突発的な事故や引っ越し、さらには受託者本人が認知症になったり亡くなったりすることで、財産管理を継続できなくなる可能性が高まります。もし、財産管理が難しい状態になると、信託財産は受託者名義のため、他の誰も手出しできず管理が滞るリスクとなります。

認知症は、発症から亡くなるまで何年かかるかわかりません。そのため、受託者に万が一のことがあった場合に備え、後継受託者を定めたり、受託者を法人にすることで安定した長期管理が可能になります。また、受託者については30年ルールや1年ルールなどの縛りもあるため、長期の家族信託を設計する場合は専門家と相談しながら進めましょう。

2-12.想定していなかった税金がかかった

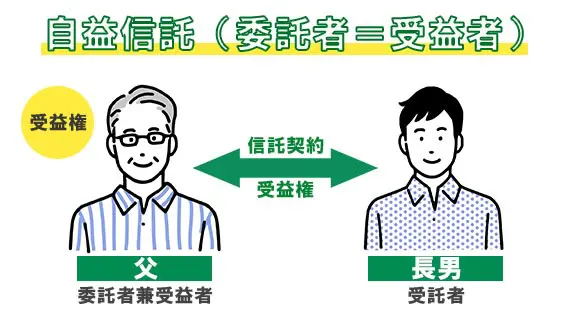

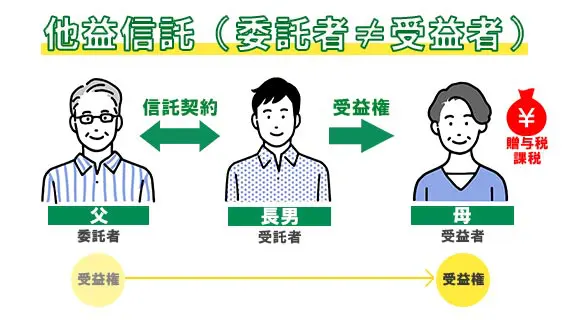

家族信託では、信託契約の内容によって予期しない税金が発生することがあります。例えば、委託者と受益者が同一人物(自益信託)であれば、信託契約時に贈与税は発生しません。

しかし、委託者と受益者が異なる場合(他益信託)には、委託者から受益者に贈与があったものとみなされ、受益者に贈与税がかかります。

具体例として、受益者を父のみとし、信託契約の内容で母の生活費を支払う条項を設ければ、自益信託となり、贈与税の課税問題は発生しません。扶養義務の範囲での生活費支払いは贈与税の対象外です。

このように、家族信託では税務の理解が重要です。信託契約書の作成時に税金の発生条件を把握しないと、予期しないトラブルに見舞われる可能性があります。信託契約を結ぶ際には、家族信託に詳しい専門家と相談し、適切な税務対策を講じることが重要です。

専門家の費用が想定以上にかかってしまった

家族信託を専門家に依頼する場合、費用がかかるため、想定以上の費用が発生すると親族間でトラブルが起こる恐れがあります。家族信託は、トラブルを防ぐための信託契約の設計や長期にわたる財産管理が必要となるため、成年後見制度と比べて費用が高くなることが多いです。

家族信託の費用として次のものが挙げられます。

- 専門家に家族信託を依頼した場合…30~80万円

- 公正証書作成費用…10~15万円

- 公正証書作成手数料…3~10万円

- 登録免許税…不動産価格の0.4%

これらの費用を事前に把握し、家族間で十分に話し合っておくことが重要です。予算を超える費用が発生しないように、費用見積もりを専門家から取得し、納得のいく形で信託契約を進めることが、家族内のトラブルを避けるためのポイントです。

3.信託は危険?判例等でトラブルになるケースも…

家族信託は多くのメリットを持つ一方で、制度自体が比較的新しいためにトラブルの火種となるケースもあります。

ここでは、実際に判例などで見られる信託に関するトラブルのケースや、それを避けるための対策について解説します。家族信託を安全に運用するために必要な知識と注意点をしっかりと理解しておきましょう。

3-1.家族信託はグレーゾーンが多い

家族信託は、2008年に信託法が施行されて以来、注目を集める新しい財産管理の手法です。しかし、制度が比較的新しいため、まだ法律や判例で決まっていない部分が多く、いわゆる「グレーゾーン」が存在します。このグレーゾーンがあるため、家族信託を利用する際には慎重な対応が求められます。

例えば、信託契約の内容については、判例が出れば変更が求められる可能性があり、対応が必要です。また、後に家族間での解釈の違いが生じ、紛争の原因となることもあります。特に、遺留分に関する問題や信託契約の有効性に関する争いは、家族信託の普及に伴って増加する可能性があるので注意が必要です。

今後、家族信託に関する判例が蓄積されるにつれ、法律の解釈や運用方法がより明確になると期待されます。しかし、それまでは信託契約を締結する際に十分な法的アドバイスを受け、可能な限りリスクを減らすことが重要です。信託を検討する際には、信頼できる専門家の助言を仰ぎ、最新の法的情報を常に把握しておくことが求められます。これにより、家族信託のグレーゾーンに対処し、安全に財産を管理・運用することができるでしょう。

3-2.判例や公文書による対応事例

家族信託におけるトラブルやグレーゾーンに対処するためには、過去の判例や公文書による対応事例が重要です。具体的な事例を見て、適切な対応策を学びましょう。

①家族信託終了時に相続空き家特例が使えない

2022年12月20日に東京国税局の文書回答事例で、「信託終了後に帰属する不動産は相続空き家特例が適用されない」という内容が示されました。「相続空き家特例」は、空き家となった被相続人(亡くなった人)の住まいを相続または遺贈で取得した者が、その空き家を耐震リフォームまたは取り壊した後に売却した場合、譲渡所得から3,000万円を特別控除できる制度です。

この回答事例によると、信託終了後に帰属する信託不動産は「相続または遺贈による取得」に該当しないとされました。つまり、受益者が亡くなった後に信託が終了しその不動産が帰属すると、相続空き家特例は適用されません。

相続空き家特例の対象は、「昭和56年5月31日以前に建築された戸建て住宅」に限られます。対象外の不動産であれば、家族信託を利用しても問題ありません。対象物件であれば、信託終了前に本人が居住中に売却し、他の特例(居住用不動産3000万円特別控除)を活用できます。

家族信託を利用するか、任意後見制度など他の制度を利用するかは、専門家と相談しながら進めることが重要です。税務面のリスクや特例適用の条件を確認し、最適な選択をできるように準備をしましょう。

国税庁HP:信託契約における残余財産の帰属権利者として取得した土地等の譲渡に係る租税特別措置法第35条第3項に規定する被相続人の居住用財産に係る譲渡所得の特別控除の特例の適用可否について

②信託終了時に相続人全員の関与を求められた

家族信託が終了した際、受託者個人に信託不動産を帰属させるための名義変更手続きについて、法務局ごとに取扱いが異なっていました。家族信託は広く普及し始めていますが、信託終了の手続きを行う人がまだ少なく、運用が定まっていないことが原因です。

家族信託は基本的に委託者と受託者の契約です。そのため、契約上の観点から見れば、受託者のみの印鑑で手続きを進めることができるという解釈もあります。しかし、信託終了後の信託財産は相続財産でもあるため、一部の法務局では受益者の相続人全員の実印と印鑑証明書を求めるケースもありました。

信託終了後の不動産所有権は受託者(帰属権利者)が取得しているにもかかわらず、登記手続きにおいて、相続人の中に反対意見がある、行方不明者がいる、判断能力がない者がいる場合には手続きが進まず、裁判手続きが必要になる問題が発生する恐れがありました。

しかし、多くの方の協力と尽力により、弊社は法務省民事第二課と問題を共有し、令和6年(2024年)1月10日、受託者のみの単独手続きで申請できるという内容の公文書(法務省民二第17号文書)が発出されました。手続きをするための要件や税金の軽減措置などがあるため、家族信託の実績があり登記実務に詳しい司法書士に相談しながら実際の手続きは進めてみてください。

③家族信託で遺留分侵害額請求を受けた

家族信託の受益権について、生命保険の死亡保険金と同様に遺留分侵害額請求の対象外と解釈されることもあります。しかし、明確な最高裁の判例はなく、確定していません。

東京地方裁判所平成30年9月12日の判決では、信託受益権が遺留分の対象とされました。ただし、この判決は控訴され、控訴審では和解に至ったため、最終的な司法判断は下されていません。この判決により、家族信託の受益権が遺留分の対象になる可能性が示唆されています。

- 遺留分潜脱目的の信託

経済的利益の分配がない部分は遺留分潜脱目的であり、公序良俗違反として無効とされました。例えば、自宅や山林などの不動産が対象です。 - 受益権が遺留分の対象

裁判所は、信託財産自体ではなく、その財産によって生じる受益権が遺留分の対象であると判断しました。信託契約による財産移転は形式的な所有権移転にすぎず、実質的な受益権が重要とされています。

この判決は控訴審で和解に至ったため、効力は消滅しています。しかし、信託契約後に遺留分請求がなされた場合、この事例が参考材料となる可能性があります。家族信託を設計する際には、遺留分侵害のリスクを考慮し、専門家と相談することが重要です。

4.家族信託で後悔しないためには?

家族信託は財産管理や相続対策に有効な手段ですが、後悔しないためにはいくつかのポイントを押さえておくことが重要です。

4-1.親が元気なうちから話し合う

家族信託の準備は、親が元気なうちに始めることが大切です。親の意思を尊重し、将来の財産管理や相続について話し合うことで、信託契約がスムーズに進みます。親が健康なうちに信託契約を結ぶことで、将来的なトラブルを防ぐことができます。

認知症の診断があっても、進行が軽度で判断能力が十分にある場合、家族信託を契約できる可能性があります。しかし、後に家族信託の有効性を巡ってトラブルになる恐れもあります。こうした場合には、成年後見制度を利用した方が良いケースも考えられますので、専門家と相談することが重要です。

4-2.親族全員で家族会議をする

家族信託は親族全員の理解と協力が必要です。開始前は、特に受託者の選定や権限を何にするか、どうやって財産管理していくかなど意見を出し合い、最良の方法を見つける時間をとりましょう。

家族間で情報共有が不十分だと、受託者の行動に不安を抱いたり、不公平感を感じたりすることがあります。信託財産が適切に管理されていても、誤解や不信感が生じることもあります。そこで、委託者と受託者が信託契約を結ぶ前に、親族全員が家族信託の仕組みを理解し、信託契約の内容について話し合うことが重要なのです。

これにより、全員が納得し、信託契約後のトラブルを防ぐことができます。

4-3.ほかの生前対策も検討する

認知症など判断能力の低下に備えて、親族に財産を承継する方法は家族信託だけではありません。成年後見制度もまた、判断能力の低下に備えて財産管理や身上保護を第三者に任せる制度です。財産の承継のみが目的であれば遺言書、財産管理だけを任せるのであれば、任意後見制度も有効な手段の一つです。

親族間で財産管理方法について意見がまとまらない場合は、家庭裁判所の監督を受け、中立な専門家に管理してもらう成年後見制度も有効な管理方法です。柔軟な財産管理は難しくなりますが、公正で安心できる管理が期待できます。

どのような財産を保有しているのか、および相続人の状況を整理し、何を優先させるべきかを考えてみましょう。例えば、初期費用を抑えたい場合や身上保護を第三者に依頼したい場合には、成年後見制度を利用する方が適しているでしょう。

4-4.専門家に相談しながら契約書を作成する

家族信託の契約書を作成する際には、専門家に相談することをお勧めします。信託契約には相続や税務などの専門知識が必要であり、信託に詳しい弁護士や司法書士、税理士に依頼することで、適切な内容の契約書を作成できます。

特に、失敗やトラブルが発生しやすいのは、自分で信託契約書を作成した場合や、実務経験の少ない専門家に依頼した場合です。家族信託を問題なく進めるためには、信託法や相続税法、金融機関の取り扱いなど、多岐にわたる知識が求められます。

家族信託の利用や他の方法との比較を検討する場合には、実務経験が豊富な専門家に相談することをおすすめします。例えば、弊社司法書士・行政書士事務所リーガルエステートでは、無料相談を行い、最適な成年後見や任意後見、家族信託の設計をサポートしています。お気軽にご相談ください。

5.トラブル防止!家族信託よくある質問

家族信託についての疑問や不安を解消するために、よくある質問とその回答をまとめました。これらを参考にして、家族信託の準備や実行に役立ててください。

5-1.家族信託は自分でやっても大丈夫?

家族信託を自分で行うことは可能ですが、オススメはしません。信託契約書を作成するには法律や税務の専門知識が必要であり、不備があると後にトラブルになる可能性があります。

家族信託の手続きには、必要資料の収集、契約書の作成、公証役場での公正証書化など、煩雑な手続きを自分で行わなければならず、非常に時間がかかります。また、作成した契約書をもとに銀行で信託口口座を開設しようとしても、銀行に断られることもあります。

家族信託契約書を作成する段階から専門家に相談し、入念に準備を進めることが重要です。専門家のサポートを受けることで、正確で適切な信託契約を作成し、親族間のトラブルを防ぐことができます。専門家と並走しながら家族信託を進めることをおすすめします。

5-2.財産凍結を回避する方法は信託以外ないんですか?

信託以外にも財産凍結を回避する方法はいくつかあります。例えば、任意後見制度や遺言書の作成があります。

任意後見制度では、判断能力が低下する前に信頼できる人に財産管理を任せることができます。遺言書は、亡くなった後の財産分配を明確にするための方法です。これらの方法を組み合わせて、最適な対策を講じることが重要です。

5-3.家族信託は途中でやめられますか?

家族信託は原則として途中で解除することができます。ただし、信託契約の内容や状況によっては、解除に条件がある場合があります。信託契約書に解除の条件や手続きを明記しておくことで、トラブルを避けることができます。

信託を解除する際には、専門家の助言を受けることをおすすめします。

6.動画解説|家族信託:7つのトラブル事例とは?

7.まとめ

今回は、家族信託に伴うトラブルや対策法について解説しました。内容をまとめてみましょう。

- 家族信託には権限集中や長期にわたる信託になった場合のリスクがあり、手続きをする前に知っておく必要がある

- 家族信託は法律や判例で決まっていないグレーゾーンがあるため、憂慮がある場合はリスクを含めての検討が必要

- リスクを避けるには、家族との話し合いや他の制度も活用することで対処可能

- 家族信託は委託者が認知症になると契約自体も変更できないため、契約後も早めの対応が必要

家族信託は新しく誕生した制度であるため、精通した専門家も多くありません。また、家族信託の利用には、会計や税務、相続の知識が必要となってきますので、家族信託に詳しい専門家に一度相談してみると良いでしょう。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士