認知症になったとき、あなたの財産は誰が管理するのでしょうか?

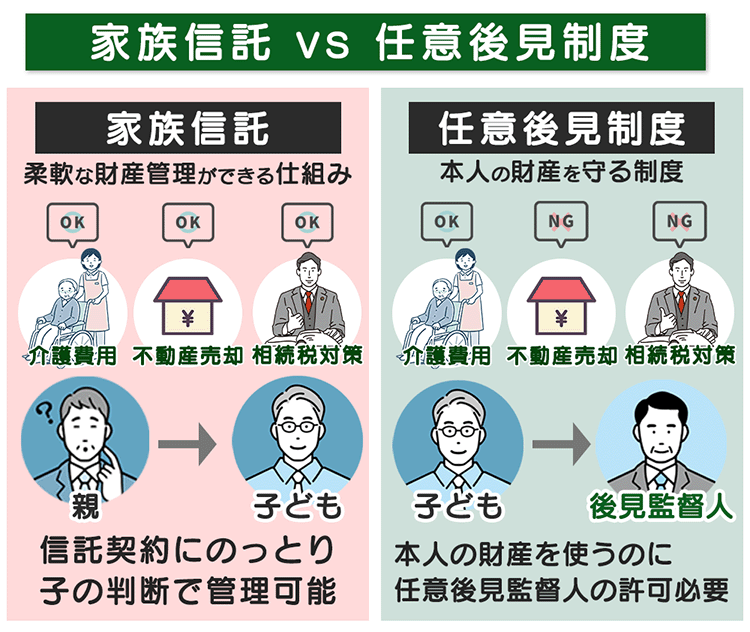

家族信託と任意後見制度は、どちらも認知症に備える重要な制度ですが、この二つの制度は、その目的、できること、仕組みが根本的に異なります。

記事のポイントは下記の通りです。

- 柔軟な資産活用を望むなら、裁判所の関与なく管理できる家族信託が最適です。

- 医療・介護の契約などの身上監護が必要であれば、任意後見の利用が必須です。

- 家族信託(財産管理)と任意後見(身上監護)は、それぞれの「できないこと」を補い合う併用が可能です。

- 初期費用だけでなく、後見監督人への報酬など、生涯続くランニングコストを長期的な視点で比較することが重要です。

- 認知症発症後は、柔軟性に欠け、コストも高額になりがちな法定後見制度に選択肢が限定されるため、早めの対策が不可欠。

本記事では、「家族信託」と「任意後見制度」の5つの決定的な違いをわかりやすく解説。あなたの状況に最適な選択肢がすぐにわかります。

目次

1.家族信託と任意後見制度:何が違う?

家族信託と任意後見制度は、どちらも将来の認知症に備える制度ですが、その仕組みや特徴には重要な違いがあります。適切な選択をするためには、これらの違いを正確に理解することが不可欠です。

1-1.家族信託とは何か?メリット・デメリット

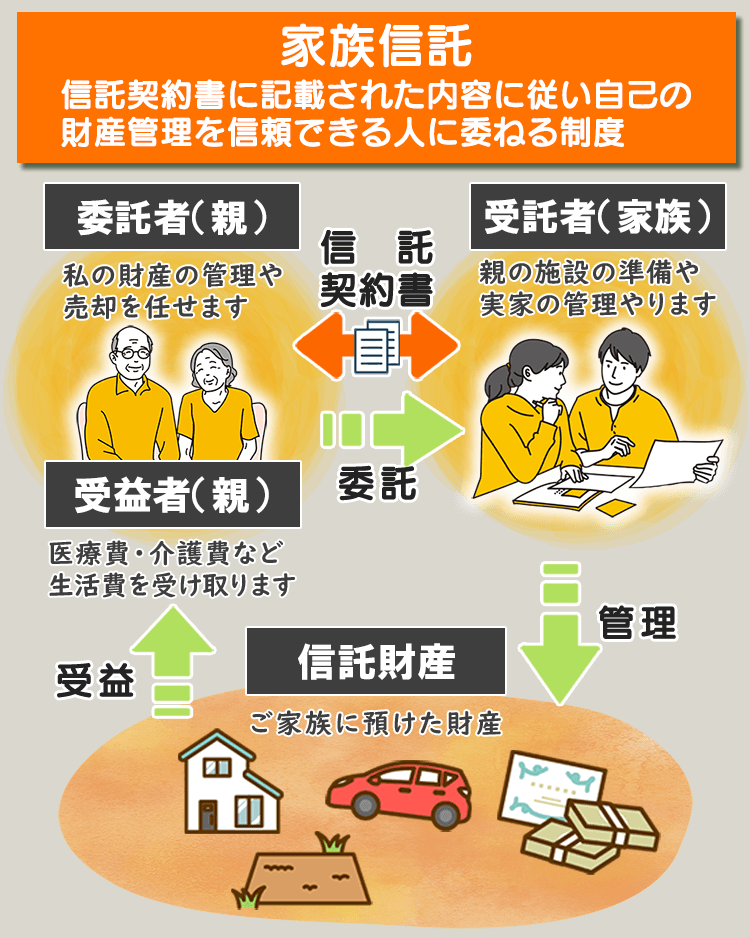

家族信託は、認知症や高齢化に備えるための新しい財産管理の仕組みです。この制度では、財産の所有者(委託者)が信頼できる家族(受託者)に財産の管理や処分を任せることができます。

具体的には、委託者が自身の不動産や預貯金などの財産を信託財産として受託者に移し、その管理・運用を委ねます。これにより、委託者が認知症になったり判断能力が低下したりしても、受託者が委託者の意思を尊重しながら財産を管理し続けられるのです。

家族信託の大きな特徴である「柔軟な財産管理」が可能なのは、法律(民法)ではなく、あなたとご家族が交わす「契約(信託法)」に基づいて財産管理を行う、極めて私的な仕組みだからです。公的な介入を最小限に抑え、オーダーメイドで管理方法を詳細に設計できるため、不動産の売却や積極的な資産運用など、幅広い対応が可能となります。

家族信託のメリット

👍認知症発症後も柔軟な財産管理が可能

👍不動産売却や投資など対応

👍信託契約で細かい管理方法を定められ、委託者の意思を反映しやすい

👍裁判所の関与なく、迅速にできる

👍ランニングコストが低い

👍相続対策としても活用できる

家族信託のデメリット

👎身上監護(医療や介護サービスの契約など)には対応できない

👎私的契約のため、適切な契約設計と信頼できる受託者選定が重要

👎法的な裏付けが後見制度より弱い

👎受託者が不適切な管理をした場合のリスクがある

1-2.任意後見制度とは何か?メリット・デメリット

任意後見制度は、将来の判断能力低下に備えて、本人が判断能力のあるうちに後見人となるべき人(任意後見人)を自ら選び、委任する内容を公正証書で契約しておく制度です。

本人の判断能力が低下した時点で家庭裁判所が任意後見監督人を選任し、制度が発効します。

任意後見制度が公的機関(家庭裁判所)の監督を必須とするのは、その役割が「本人の生活全般(財産と身上)を守る」という極めて重大なものであるためです。後見人には、本人の財産を守り、不当な契約から本人を保護するという公的な責任が伴います。

この責任を全うするため、公正で安全な運用を担保するための公的なチェック(監督)が必須とされているのです。

任意後見制度のメリット

👍本人が信頼する人を後見人に選べる

👍将来の判断能力低下に備えて事前に契約できる

👍契約内容を柔軟に設定できる

👍法的な裏付けがあり、公的機関の監督があるため安全性が高い

👍身上監護(医療や介護サービスの契約など)に対応できる

👍本人の意思をより反映しやすい

任意後見制度のデメリット

👎家庭裁判所の関与が必要で、手続きに時間がかかる

👎任意後見監督人への報酬など定期的なコストが発生する

👎家庭裁判所の監督があるため、柔軟な対応が制限される場合がある

👎原則として本人が亡くなるまで継続するため、終了が難しい

👎相続対策としての活用には制限がある

【比較表】家族信託と任意後見制度

家族信託、任意後見は、高齢者や障害者の財産管理と身上保護を目的とした制度ですが、それぞれに特徴があります。ここでは、各制度の主要な違いを比較し、それぞれの特徴を明確にしてみましょう。

【無料相談受付中】

認知症になる前に対策を

相談実績6000件以上の専門家が、家族信託と任意後見制度のどちらが適しているか、あなたの具体的な状況に合わせたアドバイスを無料でご提案いたします。

2.決定版|5つの決定的な違いを徹底比較

高齢化に伴い認知症患者が増加し続ける日本では、発症後の対応では選択肢が限られ、ご家族に大きな負担がかかりかねません。

ご自身の状況に最適な備えをするため、家族信託と任意後見制度の違いを正確に理解し、次の5つの重要な観点から詳細に比較していきましょう。

① 財産管理開始のタイミング

財産管理開始のタイミングは、各制度を比較検討する際の重要なポイントです。このタイミングが本人の意思をどれだけ反映できるか、財産管理の自由度がどの程度確保できるか、そして将来の不測の事態にどれだけ備えられるかを左右します。

家族信託

家族信託は、判断能力があるうちから契約を締結し、即時に財産管理を開始できる制度です。契約締結と同時に効力が発生するため、認知症発症前から財産管理の仕組みを整えることができます。

任意後見制度

任意後見制度も判断能力があるうちに契約を締結しますが、効力の発生は判断能力低下後となります。つまり、契約は早期に結んでおくものの、実際に任意後見人が活動を開始するのは本人の判断能力が低下した後、家庭裁判所が任意後見監督人を選任してからです。

⚠️ 「法廷後見制度」との違い

法定後見制度は、判断能力が低下した後(認知症発症後)にしか利用できません。認知症発症後に口座が凍結してしまい、やむを得ず利用されるケースが多く見られます。

② 財産管理の自由度と柔軟性

財産管理の自由度は、家族信託と後見制度では全く異なります。

家族信託

家族信託では、本人が信頼できる人(多くの場合は家族)を受託者として選び、契約で定めた範囲内で自由度の高い財産管理を任せることができます。例えば、不動産の売却や新規購入、積極的な資産運用なども、契約内容次第で可能となります。状況の変化に応じて柔軟に対応できるのが大きな特徴です。

任意後見制度

任意後見制度では、本人の財産を適切に管理・保護することが目的のため、財産管理の範囲が契約で限定されています。家庭裁判所の監督があるため、積極的な資産運用や大きな財産処分には制限がかかる場合が多いです。

財産管理の自由度を重視するなら家族信託、保全性を重視するなら後見制度が適しているといえます。

③ 身上監護機能の有無と範囲

身上監護とは、本人の生活、療養看護、介護に関する法律行為を行うことを指します。具体的には、医療契約の締結、介護サービスの手配、施設入所の手続きなどが含まれます。

家族信託

家族信託は原則として身上監護に対応できません。家族信託は主に財産管理に特化した制度であるため、医療や介護に関する契約行為などは含まれません。財産管理の自由度は高いものの、生活全般をサポートする機能は限定的です。

任意後見制度

任意後見を含む後見制度は、身上監護に対応可能です。後見人は本人の意思を尊重しながら、医療や介護に関する決定、生活環境の整備などを行うことができます。これにより、本人の生活の質を維持・向上させるための包括的な支援が可能となります。

したがって、医療・介護面でのサポートも重要だと考える場合は、後見制度の利用を検討しましょう。

ただし、家族信託と後見制度は併用可能です。例えば、財産管理は家族信託で、身上監護は後見制度で対応するなど、両方の利点を活かすことができます。最適な方法を見つけるためにも、まずは専門家にご相談ください。

④ 裁判所関与・監督者の必要性

裁判所の関与や監督者の有無は、家族信託と後見制度を比較する上で重要な違いの一つです。

家族信託

家族信託では、原則として裁判所の関与がありません。信託契約に基づいて、受託者(多くの場合は家族)が自由に財産管理を行うことができます。これにより、迅速かつ柔軟な対応が可能となり、状況の変化に応じた臨機応変な財産運用ができます。

任意後見制度

任意後見含む後見制度では、裁判所の監督があります。成年後見制度の場合、家庭裁判所が後見人を選任し、定期的な報告義務が課されます。任意後見制度でも、任意後見監督人が選任され、後見人の職務を監督します。

裁判所の関与は財産管理の適正さを担保しますが、手続きの煩雑になるという側面もあります。

- 自由度と柔軟性を重視するなら、家族信託が適しています。

- 第三者による客観的な監督を重視するなら、後見制度が適しているといえるでしょう。

⑤ 費用比較(初期費用・ランニングコスト)

平均寿命の延伸や認知症リスクの増加により、高齢期の財産管理期間が長期化する傾向にあるため、初期費用だけでなくランニングコストも含めた長期的な視点でのコスト比較が極めて重要になります。

家族信託

家族信託の場合、初期費用は比較的高額で、信託契約の作成や登記などの手続きに通常50~100万円程度のコストがかかります。家族を受託者とする場合、定期的な管理料などの報酬は契約で「ゼロ」に設定できるためです。

任意後見制度

任意後見制度は、初期費用は家族信託より低めですが、継続的な費用が発生します。専門家を後見人に選任した場合、その報酬として毎月2~6万円程度の費用が本人の財産から支出されるのが一般的です。この金額は財産規模や後見事務の内容によって変動します。

⚠️ 家族信託と任意後見制度の総コストの差

後見制度の報酬(月額2~6万円)は一見少額に思えますが、認知症発症からご逝去までの期間を平均10年と仮定すると、総額は240万円から最大720万円に達します。初期費用はかかりますが、ランニングコストをほぼゼロに抑えられる家族信託は、長期的な財産保全において圧倒的に有利です。

【無料相談受付中】

認知症になる前に対策を

相談実績6000件以上の専門家が、家族信託と任意後見制度のどちらが適しているか、あなたの具体的な状況に合わせたアドバイスを無料でご提案いたします。

3.家族信託を利用すべきケース

家族信託と後見制度のメリット・デメリットを比較した結果、特に以下のような希望や状況をお持ちの場合、家族信託の利用が最も適しています。

3-1.より柔軟に、積極的に財産管理を任せたい

家族信託の最大の魅力は、任意後見の「消極的な財産保全」に対し、「攻めの財産活用」を諦めなくて済む点にあります。

積極的な資産活用が可能

株式投資、資産の組み換え、不動産の買い替えやアパートの建て替え、新規融資など、資産を増やすための積極的な行動を、契約で定めた権限に基づき、家族(受託者)の判断で迅速に進められます。

「裁判所の時間」からの解放

任意後見制度では、上記のような積極的な行動は、家庭裁判所への煩雑な手続きと許可が必要となり、事実上、時間と機会を失うリスクを伴い、不可能に近いのが実情です。

時間と費用の削減

認知症発症後に家庭裁判所での手続き(申立て)が不要なため、手間や費用がかからず、融通の利く財産管理を望むなら、家族信託を利用するのが最善です。

3-2.二次相続以降の「死後の承継」を指定したい

家族信託は、本人に代わって財産管理を行う「財産管理機能」と、信託財産の承継先を事前に決めておくことができる「遺言的機能」を兼ね備えています。

一次相続で終わらない

遺言書や任意後見制度では、『私が亡くなったら妻へ』というしか指定できません。財産を相続した妻が、その次に誰に渡すか(二次相続)は妻の自由となり、あなたの想いは途中で途切れてしまう可能性があります。

後見制度の限界

任意後見制度は、本人の死亡をもって効力が失われるため、その後の相続手続きについては何も関与できません。

数次相続の確定

家族信託は、「自分が亡くなったら妻へ、妻が亡くなったら息子へ」というように、数世代にわたる資産の承継先を一つの契約で法的に確定できる、唯一の仕組みです。

3-3.ランニングコストを安く抑えたい

長期的な財産管理において、ランニングコストの差は無視できません。

後見制度のコスト

成年後見制度、任意後見制度では、成年後見人や任意後見監督人への報酬が毎月、本人が亡くなるまで発生し続けることになります。財産額によっては月額2万円〜6万円が目安です。

例えば、10年間の管理が必要になった場合、総額数百万円にもなる「見えないコスト」が、本人の財産から支出され続けることになります。

家族信託のコスト

家族信託では、受託者が家族の場合、報酬を無報酬に設定することが可能です。継続した報酬の支払いは必要ないので、長期的なコスト負担を避けたいなら、家族信託を選ぶべきでしょう。

3-4.裁判所や第三者に関与されたくない

ご自身の財産管理を、家族以外の第三者に開示されたくない場合に家族信託は最適です。

第三者選任リスクの回避

成年後見制度では、成年後見人を選任する最終決定権は家庭裁判所にあります。家族が希望しても、財産規模や家族関係の複雑さから、弁護士や司法書士といった専門家が選任されるケースが多々あります。

公的監視からの解放

任意後見制度でも、任意後見監督人が選任され、あなたの財産は家庭裁判所の監視下に置かれます。

家族の信頼関係で完結

自分の財産管理の状況を、家族以外の第三者に開示されたくないと考えるなら、家族の信頼関係に基づいて運営する家族信託が、最良の選択肢です。

4.任意後見制度を利用すべきケースと留意点

続けて、家族信託とは異なる「公的な保護」に価値を置く、任意後見制度を利用すべきケースについて具体的に見ていきましょう。

4-1. 認知症や障害などを理由とする生涯の「公的な」サポートが必要な方

成年後見制度の最大の役割は、判断能力が不十分な方を公的に保護することにあります。

「取消権」こそが究極の生活サポート

成年後見制度が提供するサポートの中で、家族信託では絶対に実現できない機能こそが「取消権」です。判断能力がない方が結んでしまった不必要な契約や詐欺的な契約を、後から無効にできるという、本人保護のための最終兵器です。

任意後見は「準備契約」

既に認知症を発症している場合は法定後見制度を利用することになりますが、まだ判断能力があるが、将来の公的な保護を最優先したいなら、任意後見契約は法定後見への「発動前の準備契約」として機能します。

4-2.頼れる身内がいない方、または親族間の疑念を排除したい方

家族信託は、受託者(家族)の「信頼と善管注意義務」に基づいて財産を任せる私的な契約です。そのため、財産をきちんと任せられるほどの信頼のおける家族・親族がいなければ、そもそも制度が成り立ちません。

後見制度は「公的な監督」

一方、任意後見制度は、任意後見監督人が選任され、家庭裁判所の公的な監督という第三者のチェック機能が必ず働くため、財産管理の信頼性が担保されます。

第三者から見て安心な仕組み

財産を任せる家族・親族がいない場合や、親族間で財産管理に対する疑念を排除したい場合は、プロである弁護士や司法書士に任意後見人になってもらい、公的な監督下に置かれる後見制度のほうが安心できる仕組みになります。

4-3.財産管理以外にも「身上監護」が必要な方

家族信託に身上監護機能がないため、本人の近くに子供をはじめとする家族や親族がいない場合には、後見人に医療や介護の契約を代理してもらう後見制度の利用が望ましいでしょう。

ただし、任意後見人や任意後見監督人に専門家が選任された場合、彼らは生涯にわたって報酬を請求するという事実を事前に覚悟しておく必要があります。

5.家族信託と任意後見の併用するケース

家族信託と任意後見制度は、それぞれ独自の特徴を持つ財産管理の仕組みですが、これらを併用することで、それぞれの「できないこと」を補い合い、より包括的な資産管理と身上監護を実現できます。

併用を選択すべき2つの重要なケースを見ていきましょう。

5-1.「身の回りのお世話(身上監護)」が必要な場合

家族信託は、医療や介護に関する契約などの身上監護に対応できないという、根本的な限界があります。この不足を、任意後見制度の公的な権限で補完します。

医療・介護の契約締結の法的権限が必要な場合

◆ 家族信託の限界:

家族信託の受託者には、病院の入院契約や介護サービスの契約を法的に代理する権限がありません。

◆ 任意後見の役割:

任意後見人には法的な代理権があるため、医療・介護の契約締結や施設入所の契約を確実に進められます。

確実な身上監護体制を構築したい場合

◆ 家族信託の柔軟性:

遠方に住む親族だけでは、いざという時の身元保証や、緊急時の手続きが困難な場合があります。

◆ 任意後見の役割:

公的な権限を持つ任意後見人を立てることで、確実な身上監護体制を構築できます。

5-2.「例外的な資産」の管理が必要な場合

家族信託は柔軟ですが、法律上の制限(年金や農地など)は避けられません。任意後見制度は、こうした「信託の枠組みに入れない資産」を公的な保護下で管理するためのセーフティネットとして機能します。

年金・生活費の確保が必要な場合

◆ 家族信託の限界:

年金受給権は法律上、信託財産に含められません。

◆ 任意後見の役割:

任意後見人が年金口座を管理し、本人の生活費となるキャッシュフローを安定的に確保できます。

農地の管理が必要な場合

◆ 家族信託の限界:

農地は農地法の制限により、原則として信託財産にすることができません。

◆ 任意後見の役割:

信託財産にできない農地を、後見人が管理対象とすることができます。

年金・生活費の確保が必要な場合

◆ 家族信託の柔軟性:

信頼できる甥や姪、知人を受託者として財産管理を任せられます。

◆ 任意後見の役割:

遠縁の場合、医療・介護施設で身上監護が断られるリスクがあるため、任意後見人に身上監護の法的権限を任せることで、両面の不安を解消できます。

6.動画解説|任意後見と家族信託

7.まとめ

- 柔軟な資産活用を望むなら、裁判所の関与なく管理できる家族信託が最適です。

- 医療・介護の契約などの身上監護が必要であれば、任意後見の利用が必須です。

- 家族信託(財産管理)と任意後見(身上監護)は、それぞれの「できないこと」を補い合う併用が可能です。

- 初期費用だけでなく、後見監督人への報酬など、生涯続くランニングコストを長期的な視点で比較することが重要です。

- 認知症発症後は、柔軟性に欠け、コストも高額になりがちな法定後見制度に選択肢が限定されるため、早めの対策が不可欠。

この記事から見てみていただきたいのは、認知症になってから家族が慌てて対応しようとしても、選択肢は法定後見制度しか残されていないということです。

法定後見制度は、家庭裁判所によって選ばれた後見人(家族ではない専門家になることも多い)が財産を管理するため、最も柔軟性がなく、コストも高い選択肢となります。本人のためにならない投資や資産運用は一切できなくなり、さらに毎月、高額な報酬が発生し続けることになります。

自分の大切な財産と人生を、家族の意思で守るためにも、「判断能力があるうち」に家族信託や任意後見で備えることが、最善の資産防衛策です。個々の状況に応じて、専門家のアドバイスを受けながら、最適な選択や組み合わせを検討することが大切です。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士