家族信託は、認知症による財産凍結を防ぐための極めて有効な手段として定着してきました。しかし、その自由度の高さゆえに、運用における「透明性」が確保されず、親族間での不信感やトラブルに発展するケースが後を絶ちません。

特に懸念されるのが、受託者(財産を管理する子など)による公私混同や、意図しない形での使い込みです。これらは、管理を任された側の「少しだけなら」という油断や、チェック機能の欠如から生まれます。

記事のポイントは下記のとおりです。

- 家族信託は「信頼」に基づいた制度だが、受託者による権限濫用のリスクもある。

- 「受益者代理人」や「信託監督人」を置き、一人に権限を集中させない。

- 信託口口座の利用と年1回の報告を契約で義務化し、透明性を保つ。

- 適正な「信託報酬」を支払い、受託者の不満や心理的な甘えを断つ。

- 「信頼」に頼り切るのではなく、物理的に不正を防ぐ「仕組み」を設計する。

本記事では、家族信託における横領や使い込みを未然に防ぎ、受託者が疑われるリスクからも守るための3つの防衛策について、実務の視点から詳しく解説します。

目次

1.家族信託で“使い込み”が起きてしまう盲点

家族信託は、裁判所や監督人の目が届く成年後見制度とは異なり、家族間での自律的な管理に委ねられています。この「自由度の高さ」こそが家族信託の最大のメリットですが、裏を返せば、チェック機能が働かない「密室での財産管理」になりやすいというリスクを孕んでいます。

多くのトラブルは、最初から悪意を持って財産を奪おうとして起こるわけではありません。むしろ、制度をよく理解していなかったり、家族ゆえの甘えといった「盲点」から、知らず知らずのうちに不正の芽が育ってしまうのです。

1-1.なぜ「信頼している身内」が公私混同してしまうのか?

受託者に選ばれる方は、もともと親からの信頼が厚く、責任感の強い方が大半です。しかし、数年、あるいは十数年という長期にわたる管理の中で、以下のような要因が「適正な管理」を妨げるきっかけとなります。

1)分別管理意識の希薄化

自分の財布と信託財産(親の金銭)を厳格に分ける意識が、時間の経過とともに薄れてしまうケースです。親のカードで自分の日用品を一緒に決済するといった、些細な「ついで買い」が常態化し、徐々に公私の境界が曖昧になっていきます。

2)不公平感による自己正当化

他の兄弟が介護や管理を丸投げしている状況で、自分一人に負担が集中していると感じた際、「これくらいの手間賃(報酬)は当然の権利だ」と独断で財産を消費することを正当化してしまうケースです。

3)一時的な「借り入れ」という甘い認識

自身の急な出費に対し、「後で必ず戻せばいい」と考え、信託財産を一時的に流用してしまうケースです。家族間の甘えから、返済の優先順位が下がり、結果として補填がなされないまま放置されるリスクがあります。

このように、家族という親密な関係性が、かえって「適正なルール」を形骸化させ、甘えが生じやすい環境を作ってしまうのです。

1-2.使い込みが疑われる「3つのサイン」

受託者以外のご親族が、財産管理の不透明さに気づくための代表的な兆候は以下の通りです。

- 管理状況の開示を拒むようになる

「忙しい」「自分を疑うのか」と感情的な理由をつけて、通帳のコピーや収支報告書の提示を先延ばしにする。 - 使途不明な現金引き出しが頻発している

施設費などの振込決済ではなく、ATMで10万円単位の現金引き出しが繰り返されており、その使途を証明する領収書が保管されていない。 - 受益者(親)の生活環境が改善されない

十分な資産があるはずなのに、親の衣食住や介護サービスが不当に制限されていたり、必要な修繕が行われていなかったりする。

これらのサインは、受託者一人の判断に管理を委ねすぎている「仕組みの不備」から現れます。早期にこれらの兆候に気づき、仕組みを見直すことが、家族の信頼関係を破綻から守ることに繋がります。

受託者のリスクを守る

盤石な信託設計を

法務リスクを徹底的に排除し、受託者となるご家族が一生涯安心して管理を続けられるオーダーメイドの仕組み作りをサポートいたします。

2.【実例】父の介護費用はどこ?受託者が陥った失敗事例

家族信託を導入しても、運用のルールが曖昧であれば、意図せずして「不適切な管理」を招いてしまうことがあります。実際にあった相談事例をもとに、どのような経緯で管理が形骸化していくのかを見ていきましょう。

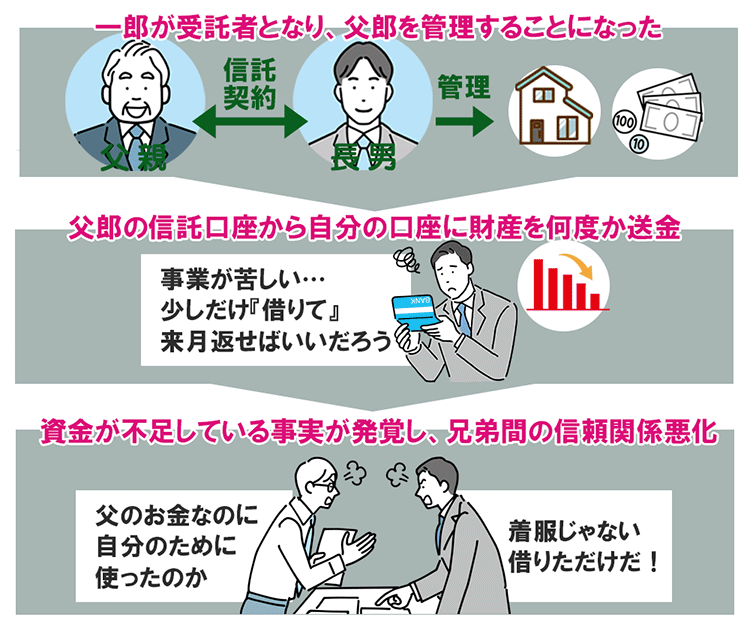

2-1.事例|父の安心を揺るがす長男の「ちょっと借りるだけ」

父郎さん(85歳)は、自身の認知症に備え、長男の一郎さんを受託者とする家族信託を契約しました。信託財産は、父郎さんが所有する賃貸アパートと、その管理費用としての現金500万円です。

当初、一郎さんは真面目に管理を行っていましたが、信託開始から3年後、一郎さんが営む自営業の資金繰りが悪化します。「父の口座には十分な蓄えがあるし、アパートの収益も毎月入ってくる。少しだけ『借りる』形で事業資金に充て、来月の売上で補填すれば問題ないはずだ」と考え、信託専用口座から300万円を自身の事業口座へ送金しました。

しかし、事業の立て直しは計画通りにいかず、補填できないまま月日が流れます。父郎さんの施設入所が決まり、まとまった入所一時金が必要になった際、次男の次郎さんが「通帳を見せてほしい」と求めたことで、資金が不足している事実が発覚しました。一郎さんは「着服したつもりはない、一時的に借りただけだ」と主張しましたが、兄弟間の信頼関係は修復不可能なほどに悪化してしまいました。

2-2.失敗の要因|なぜ防げなかったのか?

一郎さんのケースで問題だったのは、本人の性格というよりも「ついつい甘えが出てしまう環境」を放置してしまったことにあります。専門家の視点から分析すると大きな要因は次の3つです。

①「誰も見ていない」という環境

家族信託は、親族だけで自由に管理できるのが魅力ですが、それは同時に「誰もチェックしない」というリスクと隣り合わせです。今回の設計では、一郎さんを監督する立場の人(信託監督人など)が設定されていませんでした。

人間、誰しも自分一人で大金を管理していると「少しだけなら……」という誘惑に弱くなるものです。第三者の目が入らない「閉鎖的な管理状況」になっていたことが最大の失敗です。

②「報告のルール」が口約束だった

「家族なんだから、いちいち報告しなくても信頼しているよ」という優しさが、結果として裏目に出ました。契約書に「年に一度は必ず通帳を見せる」といった明確なルールがないと、報告が面倒になり、管理がどんどんルーズになります。

ルールがないために、次男の次郎さんも「いつ、どのタイミングで確認していいか分からない」状態になり、気づいたときには手遅れになっていたのです。

③「受託者の苦労」をタダ働きにしていた

一郎さんは、自分の仕事の合間を縫って、アパートの掃除や父郎さんの通院など、多大な労力を割いていました。それなのに「無報酬」で頑張り続けた結果、一郎さんの心の中に「これだけ苦労しているんだから、親の金から300万円くらい借りてもバチは当たらないだろう」という、歪んだ正当化が生まれてしまいました。

管理を「ボランティア」にしてしまったことが、心理的な隙を生んだのです。

2-3.「借りるだけ」は法的に許されない利益相反行為

事例の一郎さんは「一時的に借りるだけ」と主張しましたが、これは信託法上、極めて深刻な問題です。

受託者は、受益者のために財産を管理する義務を負っており、自分自身の利益と信託の利益が衝突する行為(利益相反行為)は、原則として禁止されています。 例えば、「信託財産(親のお金)を、受託者自身の会社や個人に貸し付ける」といった行為は、たとえ将来返すつもりであっても、あらかじめ契約書で明確に許容されていない限り、法的な任務違反(信託法31条違反)となります。

「家族だから、あとで戻せば大丈夫」という現場の甘い認識が、法的には「受託者の地位を追われるほどの背信行為」とみなされるリスクがあるのです。

2-4.改善方法|どうすればよかったのか

一郎さんの失敗は、決して珍しいことではありません。親族間での信託は、どうしても「家族だから」という甘えが入り込み、管理が不透明になりがちです。

こうしたリスクを未然に防ぎ、親の財産も、管理する子どもの立場も守るためには、以下の3つのポイントを改善する必要があります。

3.使い込みが発覚時に取るべき解決へのステップ

もし不適切な管理が疑われたとしても、すぐに法的手段を講じるのが正解とは限りません。まずは家族としての対話を試み、それでも解決しない場合の最終手段として法的措置を検討する、という二段構えで考えましょう。

STEP❶ まずは「冷静な事実確認」と「話し合い」

不適切な管理が疑われたとき、いきなり「横領だ!」と責め立ててしまうと、受託者(管理している人)は防衛的になり、ますます口を閉ざしてしまいます。まずは、家族の間で「客観的な事実」を共有し、修復の余地があるかを確認することから始めます。

①「疑い」を「事実」に変えるための資料請求

まずは感情を抑え、受託者に対して管理状況の開示を求めます。

- 通帳の原本または全ページのコピー

預金の推移を確認します。 - 領収書の整理状況

親のために使った支出の証拠があるかを確認します。もし、ここで「忙しい」「信じていないのか」と拒絶される場合は、隠し事がある可能性が高いと判断せざるを得ません。

②「なぜそうなったのか」の背景を聞き取る

一郎さんの事例のように、「仕事が苦しかった」「自分だけが介護を担っていて不公平感があった」という背景があるかもしれません。

- 返済の意思があるか

不足分を認めて、少しずつでも戻す意思があるかを確認します。 - 「貸付」として処理できるか

家族全員が納得できるのであれば、使い込んだ分を「将来の相続分の前渡し」として合意書を作成し、清算する道もあります。

③安易な「貸付処理」には注意が必要

前述の通り受託者への貸付は利益相反にあたるため、これを継続させるのは極めて危険です。「貸付」として処理するにしても、それはあくまで「過去の不正をどう埋めるか」という清算の合意であり、今後の管理においては「二度と公私混同を許さない仕組み」へ契約内容を見直すことがセットでなければなりません。

STEP❷ 解決できない場合の「法的措置」

話し合いに応じない場合や、使い込みの金額が多額で改善の見込みがない場合は、速やかに以下の法的手段へ切り替えます。

①使い込んだお金の「返還請求」

「借りただけ」という言い訳を許さず、法的に信託財産を取り戻します。

- 不当利得返還請求

正当な理由なく使ったお金を返還させる手続き。 - 損失補填(ほてん)責任

受託者のミスや故意で財産を減らした場合、受託者個人の財布から穴埋めをさせる責任です。

②受託者の「解任」で管理権限を奪う

これ以上被害を広げないために、受託者を解任し、新しい管理者に交代させます。

- 契約条項の活用

契約書に「任務違反があった場合に解任できる」とあればスムーズです。 - 裁判所への申し立て

本人が辞めない場合は、裁判所に解任を申し立て、強制的に権限を剥奪します。

③最終手段としての「法的責任の追及」

話し合いの余地が一切なく、家族としての縁を切ってでも財産を守る必要がある場合の手段です。

- 損害賠償請求

使い込みのせいでアパートが差し押さえられたなど、二次被害の補償を求めます。 - 刑事告訴(業務上横領)

重大な犯罪行為として訴えます。ただし、家族間では刑が免除される規定もあるため、弁護士と連携した慎重な判断が必要です。

受託者のリスクを守る

盤石な信託設計を

法務リスクを徹底的に排除し、受託者となるご家族が一生涯安心して管理を続けられるオーダーメイドの仕組み作りをサポートいたします。

4.本人が認知症になった後の監視はどうすればいい?

家族信託において最も注意すべきなのは、財産を持っている本人(受益者)が認知症になり、受託者(管理する子など)をチェックできなくなった時です。この「監視の空白」を埋めるために、信託法では受託者の事務を適正にコントロールする「受益者代理人」や「信託監督人」という役割を置くことができます。

「誰が、どのような立場でチェックするのか」を一覧表にまとめました。

「受益者代理人」を設置|本人の代わりに権利を守る

本人が認知症になると、受託者(長男など)に対して意見を言ったり、管理状況をチェックしたりする人がいなくなります。そこで、本人の「意思」や「権利」を代行して守るのが「受益者代理人」です。

どのような人が適任か?(選任のポイント)

受益者代理人には、受託者(財産を管理する人)とは「別の立場」で、本人の幸せを一番に考えられる親族を選ぶのが一般的です。

- 適任者の例:

受託者が長男であれば、次男や長女、あるいは本人の配偶者など。 - 選ぶ基準:

受託者とコミュニケーションが取れつつも、おかしな点があれば毅然と指摘できる、公平な視点を持った方が望ましいです。

具体的にどのような権限を持つのか?

受益者代理人は、単に様子を見守るだけでなく、法律上・契約上の強い権限を持ちます。

❶報告請求権・閲覧権:

受託者に対して「通帳を見せてほしい」「今の収支を報告してほしい」と正式に求めることができます。

❷同意権:

「自宅の売却」や「大規模な修繕」など、重要な決定をする際に、受託者一人で決めさせず、受益者代理人の同意を必須にすることができます。

❸監督権:

受託者が任務を怠っている場合、是正を求めたり、必要であれば解任の手続きを進めたりする窓口になります。

「信託監督人」を選任|客観的なチェック

受益者代理人が「家族の代表」であるのに対し、より厳格に、かつ客観的にチェックを行うのが「信託監督人」です。

どのような人が適任か?(選任のポイント)

「監督」という名前から司法書士などの専門家をイメージされがちですが、法律上は資格の制限はありません。ご親族や信頼できる知人が就任することも可能です。

選任のポイント

- 中立な立場であること

受託者と近すぎず、客観的に物事を言える人。

- 事務作業や数字に苦手意識がないこと:

通帳や領収書を照らし合わせる作業が必要なため、几帳面な性格の方が向いています。 - 親族間のバランス:

例えば、受託者が「長男」であれば、その配偶者や子ではなく、別の家系の親族(叔父・叔母など)や、定年退職して時間に余裕があり、社会経験が豊富な親族にお願いするケースもあります。

具体的にどのような権限を持つのか?

信託監督人は、受託者の事務を「正す」ための具体的な権限を持っています。

❶事務の監督権:

受託者に対して「現在の管理状況を報告しなさい」と命じたり、財産の保管状況を調査したりできます。

❷重要な行為への同意権:

契約の中に「不動産を売却する際は、信託監督人の同意を得ること」といった条項を設けることができます。これにより、受託者による独断での資産処分にブレーキをかけることが可能です。

❸裁判所への申立て権:

受託者に著しい不正や任務違反があった場合、受益者(親など)に代わって、受託者の解任を裁判所に申し立てるなどの法的アクションを起こす権限を持ちます。

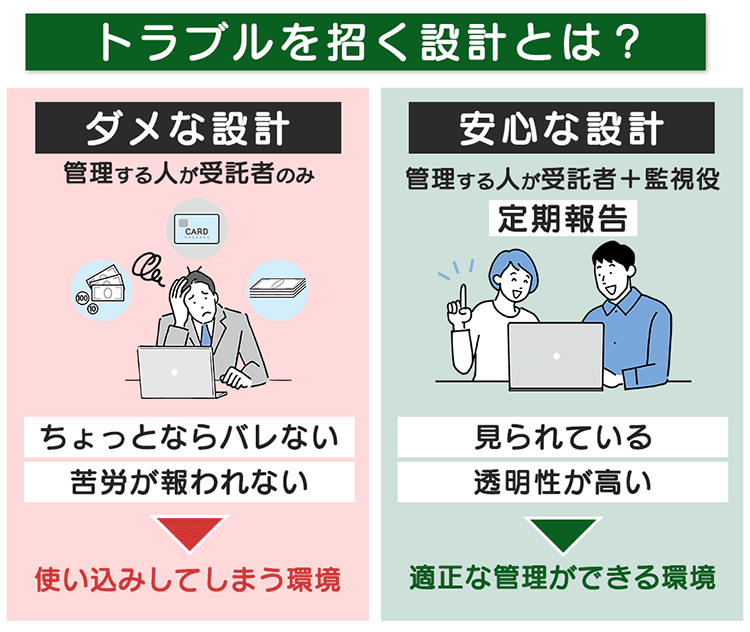

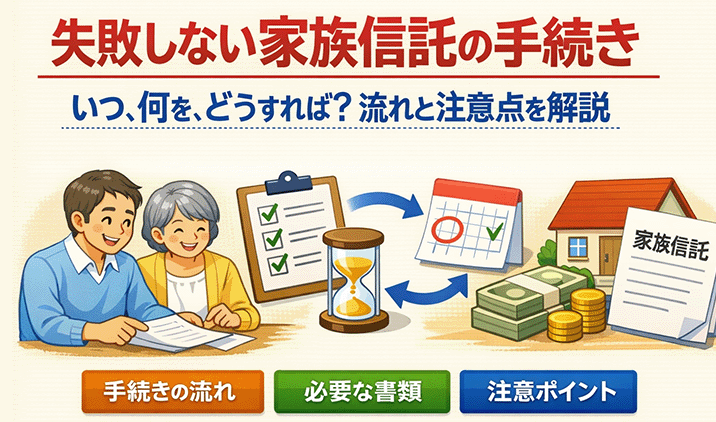

5.トラブルを未然に防ぐ!契約時に盛り込むべき予防策

家族信託における使い込みや公私混同を防ぐために最も効果的なのは、トラブルが起こってから対処することではなく、トラブルが「起こり得ない仕組み」を最初から契約の中に組み込んでおくことです。

信頼関係という目に見えないものに頼るのではなく、物理的なルールを定めることが、管理を任された受託者を守ることにも繋がります。

5-1.「信託口口座」の利用と「報告」をルール化する

管理が不透明(ブラックボックス)になると、周りの家族は不安になり、受託者は「バレないだろう」という甘えが生じます。

①信託口口座(しんたくぐちこうざ)の開設と完全分離

受託者個人の口座で親の財産を管理することは、公私混同の最大の原因です。必ず銀行で「委託者〇〇受託者△△信託口」という専用の口座を開設しましょう。

この口座を使うことで、受託者個人の資産と、託された財産が通帳の上で明確に区別されます。万が一、税務署の調査や他の親族からの確認が入った際も、「これは個人の金ではなく、信託財産である」と法的に証明できる唯一の手段となります。

②報告義務の「自動化」と「具体化」

「何かあったら報告する」という曖昧な口約束は、年月が経つと必ず形骸化します。契約書には、以下のように「いつ・誰に・何を」見せるかを厳格に定めます。

- 提出期限:

「毎年、計算期末から2ヶ月以内に」と時期を特定する。 - 提出内容:

「収支報告書だけでなく、裏付けとなる信託口口座の通帳コピー、領収書の綴りを提示する」と明記する。 - 提出先:

受益者(親)だけでなく、受益者代理人や他の親族(将来の相続人)を提出先に含めることで、相互監視の体制を作ります。

このようにルールを自動化・具体化しておけば、受託者も「疑われているから見せる」のではなく「仕事として定期報告をする」という割り切りができ、精神的な負担も軽減されます。

5-2.信託報酬を正当に設定し、不満を解消

「身内からお金をもらうなんて……」という遠慮が、実はもっとも危険な「使い込みの動機」になることを知っておく必要があります。

月額1万〜3万円など、負担に見合った「信託報酬」をあらかじめ契約で設定しましょう。お金を正当に受け取ることで、管理を「家族のボランティア」から「責任ある職務」へと昇格させます。

報酬を支払うことの真の目的は、受託者に「これは自分の金ではない。報酬をもらって管理している他人の金だ」という法的な自覚を強く持たせ、利益相反(自分への流用)を思いとどまらせる「心の壁」を作ることにあるのです。

8.まとめ

- 家族信託は「信頼」に基づいた制度だが、受託者による権限濫用のリスクもある。

- 「受益者代理人」や「信託監督人」を置き、一人に権限を集中させない。

- 信託口口座の利用と年1回の報告を契約で義務化し、透明性を保つ。

- 適正な「信託報酬」を支払い、受託者の不満や心理的な甘えを断つ。

- 「信頼」に頼り切るのではなく、物理的に不正を防ぐ「仕組み」を設計する。

家族信託を成功させるために最も大切なのは、「信頼しているからこそ、ルールで透明性を確保する」という設計思想です。

リーガルエステートでは、単に契約書を作るだけでなく、将来の「公私混同リスク」を徹底的に排除し、管理するお子様が法的なトラブルに巻き込まれないための「守りの設計」をご提案しています。まずは弊事務所の無料相談を活用し、法的に不備のない、家族全員が安心できる仕組みを一緒に作り上げませんか。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士