誰もがいつかは自分の財産を誰かに託す時が来ます。自分が亡きあと大切な家族のために、いろいろな想いがあると思います。

どんな財産もあの世には持っていくことができませんよね。築いた財産があることによって残された方々の関係が壊れることほど悲しいことはありません。

この記事では円滑な相続のため、家族信託と生命保険の仕組みを使い生前対策をする方法とその事例について解説していきます。

目次

1.何もしなかったばかりに、、、兄弟間の争族の火種に

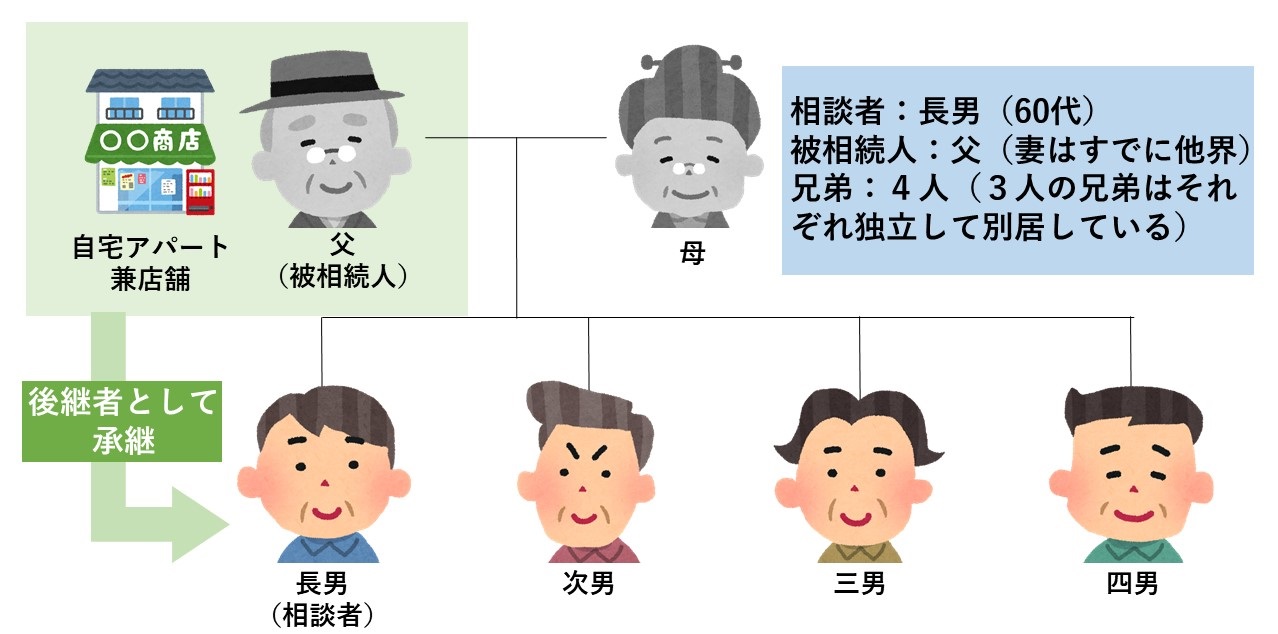

上記のような事例があり、自宅アパート兼店舗は父名義でこの建物には父と長男夫婦が同居していました。

父は生前中に事業を長男夫婦に後継者として引き継いでいるので、そのまま長男に自宅アパート兼店舗をそのまま継がせ、他の子どもたちもそれを理解していると考えていました。

しかしこれが争いの元となってしまったのです。

1-1.対策をせずにいた結果

父は長男を中心に子どもたちで話し合い相続をすると思っていたので何も対策をしていませんでした。生前は父の意向も汲み、何も言わなかった兄弟も、父亡き後にはそれぞれが意見を言い出し争いが生まれることがあります。

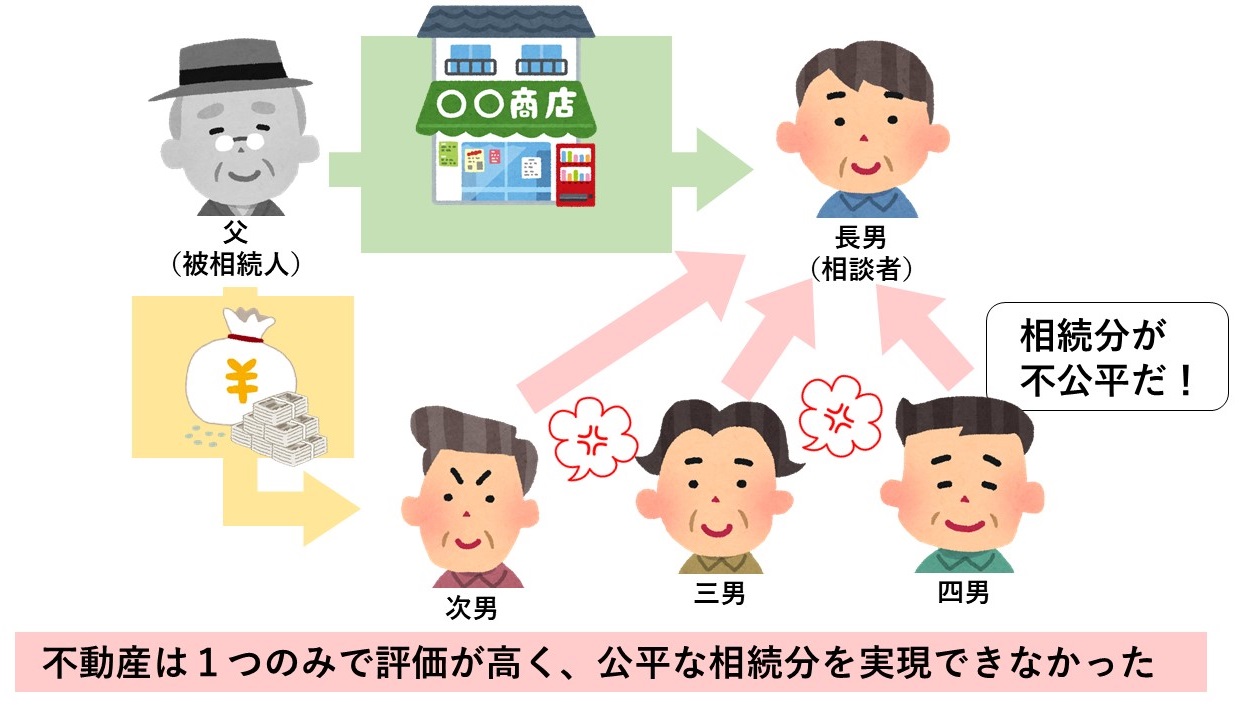

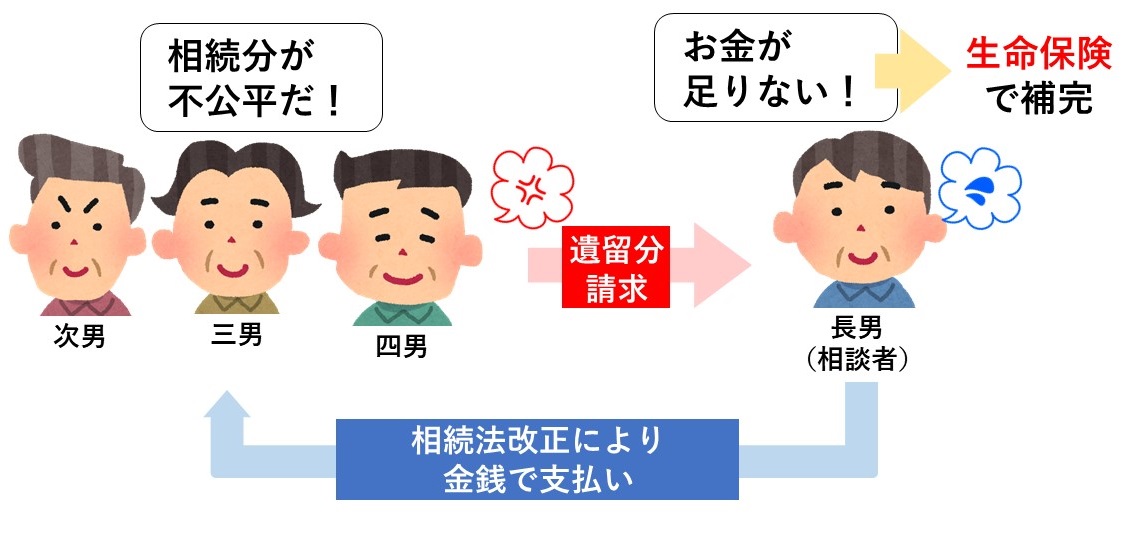

この事例では兄弟のうちの数人が、自宅兼アパート店舗を長男が1人で相続することによって「相続分が不公平だ!」と言い出したのです。

たしかに金融資産もありましたが、不動産は1つのみで評価が高く、それでは公平な相続分を実現することはできませんでした。

長男は建物を相続して、今まで通り住みながら事業を続けていくことを望んでいましたが、他の相続人に代償金としての金銭を支払うことが出来ず、もめた結果この建物を売却し、相続人全員で金銭にて均等に分割するしかなくなってしまいました。

長男は住み家に加え事業をする店舗さえ失い、生活に大きな影響を受けました。また兄弟の仲は険悪になり、生まれ育った実家も失ってしまいました。ご家族はこんな結果を望んでいたでしょうか?

2.家族信託と生命保険を活用したらどうなるか?

生前対策は、遺言や成年後見制度、生前贈与など様々な方法があります。それぞれメリットデメリットがあり、補完する形で複合的に提案することが多くあります。

今回は、家族信託と生命保険の組み合わせで見てみましょう。

2-1.自宅アパート兼店舗を後継者長男へ生前に引き継ぐための「家族信託」

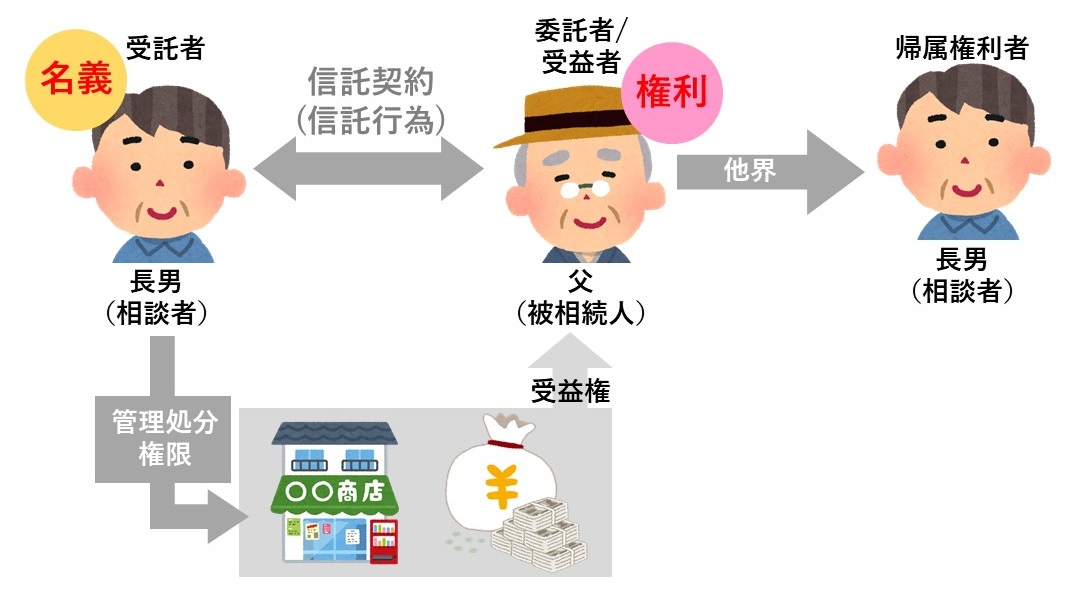

認知症や相続の対策として今非常に注目されているのが家族信託です。この家族信託はこれまであった財産管理方法の中でもとても使い勝手が良く、一言でいいますと親の財産を管理する権限を信頼できる家族に託し自分が死後の承継先まで決める事が出来る仕組みです。

ポイントは下記の2つです

・自宅アパート兼店舗について長男を受託者とする家族信託をする。

・帰属権利者として長男を定める

2-2.遺留分対策として活用する「生命保険」

更に家族信託の仕組みを補完するために生命保険を活用していきます。

自宅と店舗を兼ねる建物は事業の後継者である長男に管理していってほしいというのが父親の希望でしたが、前にも述べたように不動産の価値が相続財産に占める割合が多い場合は相続時に、長男以外の兄弟に対して渡す財産に不足が生じます。

信託契約を行っていても、不動産の帰属権利について他の兄弟が遺留分の請求をする可能性があります (現在の判例では家族信託における遺留分の取り扱いについて明確な判断はされていません)。

遺留分については相続法の改正(平成31年7月1日施行)により遺留分に関する権利の物権的効力が否定され、金銭債権化する方策がとられました。これにより従前の遺留分「減殺」請求権から、遺留分「侵害額」請求権となり、侵害額に相当する金銭の支払いを請求する権利が発生することになりました。

しかし、侵害額の金銭を支払えない場合は、結局不動産を売却し換価した金銭で支払うしかなくなってしまします。そこで遺留分の請求に対する代償金として支払えるように、父は長男が受取人となる生命保険に入っておくのです。

これは生命保険の死亡保険金は受取人固有の財産になり、金銭にて受け取ることができるという特殊性からです。

あらかじめ生前の不動産の管理とともに将来の不動産の行き先を家族信託によって決めておくこと、またそれに対する他の家族への配慮として生命保険を活用することで、兄弟間の不公平感を避けることにより、父の長男に家と店舗を守っていってもらいたいという父の意思に沿い、残された家族の紛争も避けることができました。

次章では更に家族信託と生命保険の仕組みについて詳しく解説していきます。

前述でお伝えした遺留分に関する改正と家族信託と遺留分について詳しくお知りになりたい方は、下記記事を見てみてください。

3.親の亡きあとの資産の承継先を決めておける家族信託と生命保険の共通点

家族信託は、その大きな特徴として自分の財産を今後管理していってほしい人(受託者)に託し、その際に最終的な資産承継先(帰属権利者)まで決めておくことができます。

また、親が元気なうちに信託契約をもって我が子など家族に財産の管理を託しておくことで、親が認知症になっても管理を託している財産(信託財産)について柔軟な財産管理と資産承継をすることができるようにもなるのです。

親の考えのもと、家族での話し合いの上に信託を設計していくので後々の相続時にもめることにはなりません。

生命保険は、保険会社と契約する保険契約をもって、被保険者に万が一のことがあった際に受取人に対し死亡保険金として一定の金額が支払われるものです。

生命保険には様々な種類がありますが、今回は終身保険などと被保険者の死亡により保険金を受け取る種類のもの(死亡保険金)について述べていきます。

こちらは契約の際に保険金受取人を指定しますので、確実に「金銭」の行く先を指定することができます。生前に決まっている仕組みなので相続人同士で話し合う必要もありません。

このように生命保険も家族信託には大きな共通点があります。自分に万が一のことがあった際に特定人に資産を遺す目的を達するために取れる有効な手段であるということです。

4.家族信託だけにある特別な「生前の財産管理」機能

家族信託にある大きなメリットとしては承継先の指定とともに、「生前の財産管理」もできることです。

家族信託は信託契約に基づき親(委託者)が子(受託者)に対し信託財産として指定した財産の管理・運用を任せることができます。

具体的には信託財産である不動産の売却や収益不動産であれば賃料の管理や大規模修繕などが受託者である子の意思決定によって行えます。もし親が認知症になったとしても、信託財産については受託者の管理にありますので受託者の意思で動かすことができるので手続きもスムーズです。

親が元気なうちに財産管理と資産の承継先を明確にしていくことは、とても大切なことです。あえて普段は話さないことも家族信託を機に整理することができたとおっしゃる方も多いです。

4-1.まだまだある家族信託の便利な機能

家族信託は組成時に贈与税の対象になりませんので、あくまで財産を預かるイメージです。

生前に渡すのは贈与税がかかる、不動産名義を失うのは不安という問題も解決することが出来ます。また、帰属権利者を定めることができるので遺言機能として使うことも出来ます。

家族信託について、詳細に知りたい方は、下記の記事をご確認ください。

5.生命保険だけにある特別な「財産の分離」機能

生命保険のみにある特徴として大きな良い点は、受取人指定の仕組みがあるため遺産分割協議を経ることなく、特定人に財産(金銭)を承継させることが出来ることです。

また死亡保険金は相続財産ではなく、「受取人固有の財産」となるのが原則であり、相続財産と保険金の額を比べて著しく不公平が生じていると判断されない限り遺産分割協議・遺留分請求の対象になりません。(最決平成16年10月29日)

例えば複数の相続人がいる場合に遺産の分割がうまくいかず、不動産など換金性の低いものみが相続財産である場合は、不動産が相続により共有状態になる可能性があります。不動産を売却するにも維持していくにも、共有状態にしていると手続きは煩雑になります。法定相続分による相続は相続人間の平等性はありますが現実的には不動産の細分化は掛けたいものです。

この際の遺産分割金の代償金・遺留分請求を受けた場合に渡す対策として受取人固有の財産である生命保険金を金銭として渡し、準備しておくことにメリットがあります。

5-1.まだまだある生命保険の「相続税の非課税枠」

更に生命保険には相続税対策として保険金の非課税財産の枠があります。

これは500万円×法定相続人の数までが非課税となる仕組みです。詳しくはブログ前記事に詳しく記載ございますのでこちらもご確認ください。

6.家族信託と生命保険の手続きの違い

この両者は親の意思能力があるうちに手続きを必要としますが、その方法が違います。

生命保険は保険会社が扱っている商品ですので保険会社に申し込みをすることが必要です。家族信託は、司法書士を中心に他の専門家が窓口となり行うことができます。

家族信託は設計後も受託者と受益者の協議で内容を変更等と柔軟な対応ができますが、生命保険については被保険者死亡を原因により保険金を受けることができますので、受取人が生前に死亡保険金について関与できるところはほぼありません。

契約期間中に死亡保険金額等の仕組みを変更することもできますが、それは基本的に保険契約者や被保険者の意思による必要があります。

また、生命保険は金銭のみを想定しているので不動産について直接的な資産承継対策はできません。

7.動画解説|家族信託と生命保険

8.まとめ

親の財産の相続を兄弟の争族にさせず円滑に!~生前対策の事例・「家族信託と生命保険の組み合わせ方」~ということで、事例について家族信託と生命保険を使った対策方法をご紹介しました。両者は全く違う仕組みですが、その特性をうまく使い組み合わせることで大きな効果をうみました。

以下ポイントでまとめますと

- 親の財産にどのようなものがあるのか知り、親の意向を確認しておくこと

- 何もしないのは紛争の元に!親が元気なうちに財産について生前対策の話し合いを家族ですること

- 生前対策である家族信託や生命保険の違いを理解しその特性を活かすこと

- 自身では解決できない不明点や問題点が少しでもあるなら専門家に相談し、それを家族と話すきっかけとすること

大切なことは、親が生きている内に家族で財産の承継の話「生前対策」をしておくこと。その思いが実現できる具体的な仕組みを構成しておくことです。

家族信託や生命保険は、このほかにも様々な使い方があります。あなたに合った対策は何だろう?と思った方は、ぜひ専門家に相談してご家族の要望から提案してもらうのが適切でしょう。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士