相続対策は将来被相続人となる人がまだ生きておられる間に計画的に準備していくことが大切です。

とりわけ多くの方が税金面でメリットを得られる生前贈与を用いた相続対策は、早めに行動するほどに大きな効果を生みますので、ぜひ今すぐに検討を始めてもらいたいと思います。

今回の記事では、初めて相続対策を考える人向けに、生前贈与による相続税対策の効果や注意点と、今般2019年7月の民法・相続法改正による相続面でのポイントをいくつかご紹介していきます。ぜひ参考にしてみてください。

1.贈与の基本とは!?

まずは贈与という行為について、法律的に正しい理解をもっておかなければなりません。

この点は後述する税金対策にも関係してきます。

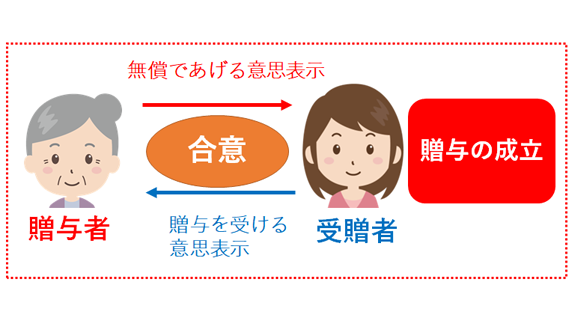

贈与は一般的に自己の財産を無償で他人に譲る行為を指しますが、民法上の贈与行為は契約の一種であり、財産を貰う相手方の承諾がなければ成立しません。

財産を譲る側は「贈与者」、財産を貰う側は「受贈者」という立場になります。相続対策を意識して生前に贈与を行うことを特に「生前贈与」と表現します。必ずしも契約書を作成しなくても、口頭でも贈与契約は成立しますが、特に相続対策として贈与を行う場合は、きちんと贈与契約を行ったことを後日証明できるようにするためにも契約書を作成しておくことが大切になります。

贈与は無償で行われるものですが、贈与税の負担が発生することが可能性があるので、税務面も留意して行う必要があります。

2.贈与税の仕組み

我が国の税体系は基本的に儲けや利益に対して課税を行うスタンスです。贈与では財産を貰った側に利益が発生すると捉えて、受贈者側に贈与税が課税されることになります。ただし必ず税負担が生じるわけではありません。

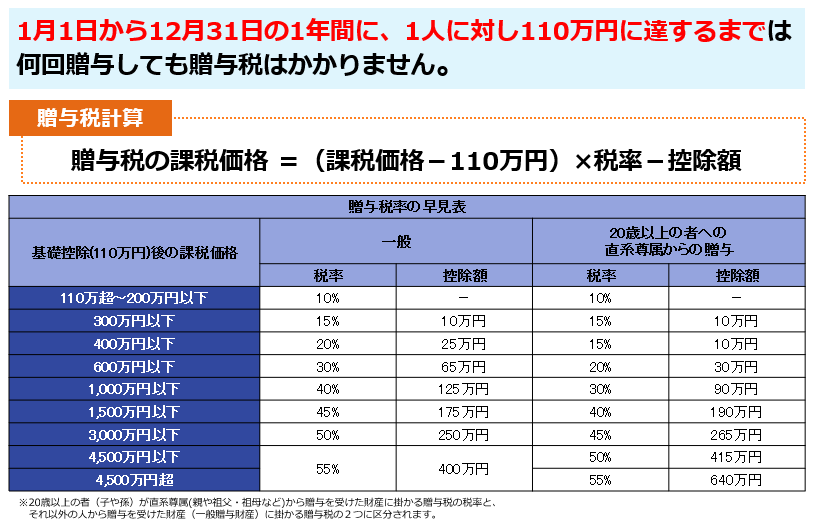

贈与税には基礎控除という仕組みがあり、年間110万円までの贈与であれば贈与税がかからないことになっています。

基礎控除は受贈者を単位として考えるので、例えばAさんが受贈者であれば、最初にBさんから60万円、次にCさんから60万円をもらったとすると合わせて120万円の贈与を受けたことになり、合計額のうち、120万円(全体額)-110万円(基礎控除)=10万円が贈与税の対象になってしまいます。贈与税は課税対象の価額に応じて10%~55%の一定の税率を掛けて税額を算出します。

直系尊属(父母や祖父母など)から20歳以上の直系卑属(子や孫など)への贈与財産は「特例贈与財産」として、それ以外の財産を「一般贈与財産」として扱い、それぞれ別の税率表が適用になります。

税率について詳しくは国税庁のHPで確認できます。

相続税対策として生前贈与を考える時には、上記の「年間110万円」までの基礎控除を有効に活用することが肝になってきます。

3.生前贈与の相続税対策効果

相続税は贈与税とは別の税目で、被相続人の死亡後に残った相続財産に対してかかるものです。

相続税の負担を減らすには、如何にして将来の相続財産を減らすかがポイントとなります。ただ消費して減らすのでは浪費になってしまいますが、家族や親族に上手に生前贈与をして、上手に資産承継いくことが可能になります。それも無計画に財産移転をしてしまうと贈与税がかかってしまうので、前項で出てきた贈与税の基礎控除を利用するわけです。

基礎控除の枠内で少しずつ財産を移転することで、贈与税を回避しつつ、将来の相続財産を減らして相続税対策とすることができます。この時、「年間110万円まで」をフルに活用するには、まずできるだけ早期に財産移転を開始することを意識します。1年では110万円ですが、10年かけて行えば1100万円の財産移転が可能です。

さらに、子や孫などできるだけ多くの相手に移転できれば、その人数分倍々式で効果を上げることができます。孫に対する生前贈与はさらに効果が高いものになるので有効です。孫の場合、相続を一世代飛ばせることから相続税の負担もそれだけ回避することができ、高い節税効果を得ることができるのです。

例えば、子2名、その配偶者2名、孫4名の合計8名に対して110万円、これを10年間おこなえば、「110万円×8名×10年間」=「8800万円」の財産を親から子供に贈与税をかけずに移すことができます。

4.生前贈与を行う際の注意点

贈与税の基礎控除を利用して財産の生前移転を行う際には、一定の注意を要します。

単純に考えれば毎年110万円を定期的に贈与すれば目的が達成できそうですが、これが落とし穴になります。税務署は、相続税対策として生前贈与が行われることを良く思っていないので、「どうすれば課税できるか?」という観点で解釈を行います。

例えば、10年間、毎年110万円ずつ贈与をすると1100万円を移転できますが、税務署はこれを「定期贈与」とみなして贈与税を課税してくることがあります。

定期贈与とはこの場合、「最初から10年分のまとまった金額を贈与することが決まっていたのだから、全体の1100万円をまとめて最初に課税対象とみなします」ということです。つまり基礎控除が1回分しか使えないことになり、1100万円-110万円=990万円に贈与税がかかってしまうのです。

贈与税の基礎控除を活用した生前贈与は、対税務署を意識して次のような配慮が必要になります。

4-1.契約書を作成する

最初の項で、贈与契約は口頭でも成立するが書面にすることが大切である旨の説明をしました。

これは契約書が無いことをいいことに、税務署が都合の良い理論で贈与契約があったとみなすことに対抗するためです。

必ず書面の形で契約書を残しておくようにします。

4-2.契約締結日、金額を毎回変える

定期贈与とみなされないためには、毎回の贈与について偶然性をアピールするのが有効です。

そのために、贈与契約の締結日を毎年変える、贈与金額も毎年同じ金額ではなく変動させるのが有効です。

4-3.たまに贈与税を支払う

生前贈与は長期間続けることで効果を高めることができますが、先ほど説明した定期贈与と税務署からみなされないために、その間には何度かあえて基礎控除の枠を超えた贈与を行い、わずかな贈与税を納税しておくことも有効です。

納税の証拠を残すことで、税務署が後から難癖をつけることに対する牽制効果を生みます。

相続人に対する相続開始前3年内の贈与に注意

上記の他、税法上のルールとして、相続人に対する相続開始前3年間の贈与については、相続税の計算の際に相続財産に組戻して計算しなければならない「生前贈与加算」というルールもあります。

相続を予期して駆け込み的に行われる贈与について、生前贈与の効果を失くしてしまう作用があります。親が亡くなる直前に生前贈与を行っても、相続財産に組み戻されるため、高齢の両親で暦年贈与を活用した相続対策を検討している場合には、相続人ではない子の配偶者、孫などに対して生前贈与を行うなどの検討も行う必要があるので注意してくださいね。

こういった点からも、生前贈与はできるだけ早く始めて、長い期間をかけて行うのが有効なのです。

以上のように生前贈与ではいくつか注意を要する点もあります。

実際に生前贈与による相続税対策を実行するにあたっては、有効性を把握してデメリットを回避するために、相続及び相続税に明るい専門家に相談しながら進めるようにしてください。

5.生前贈与に対する2019年7月1日改正民法・相続法のポイントをチェック!

我が国の民法は非常に古い歴史があり、遠い過去から現在まで民事上のトラブルを予防、回避するための指針として長く活用されてきました。細かい改正はこれまでも何度かありましたが、この度の大改正では相続に関係する分野にも大きな改正が入ることになりました。

この項では主だった生前贈与に関するついての改正の概要を紹介します。

5-1.遺留分の取り扱いの変更

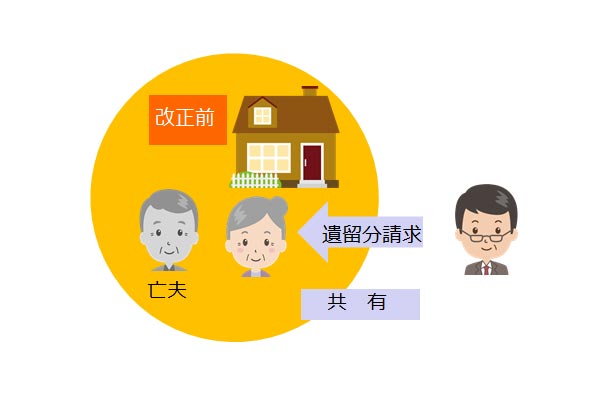

改正前の生前贈与についての遺留分の取り扱い

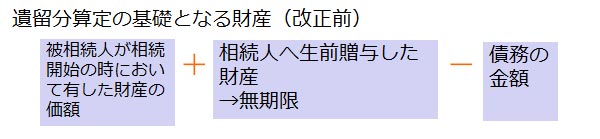

改正前の民法・相続法においては、相続人に生前贈与された財産について、遺留分について、下記のような取り扱いをしていました

①遺留分の対象となる財産

※相続人に対し、10年以上前にされた生前贈与を含めた全贈与財産が遺留分の対象となっていました

②遺留分減殺請求後の効果

※生前贈与された財産、相続した財産を含め、全財産が共有状態となり、減殺請求額に相当する金銭を用意できないときは、遺留分減殺請求をした人も含めた共有者全員で売却する必要があるため、合意形成に時間がかかっていました。

改正後の生前贈与についての遺留分の取り扱い

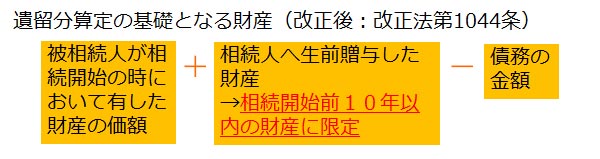

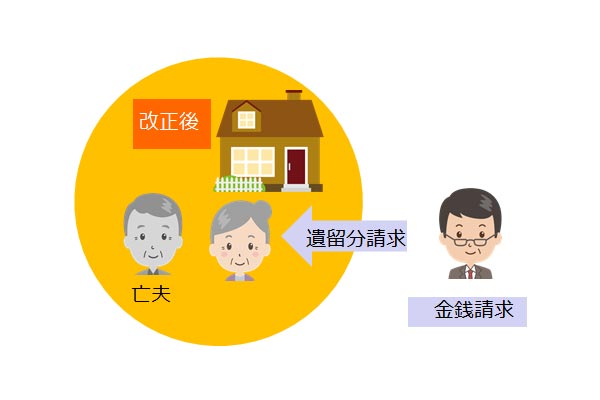

そこで、遺留分については以下のような変更が加えられました。

・遺留分の計算上で算入できる相続人に対する生前贈与は相続開始前10年以内のものに限られる

・遺留分の請求によって生じる権利は金銭の支払いのみを求めることができる債権となる

上記の変更に伴い、生前贈与について民法上、遺留分への対応方法が変わっています。

①遺留分の対象となる財産

②共有財産とならず、金銭のみの支払いを請求できる権利となる

減殺請求により、生前贈与された財産、相続した財産が共有とならず、金銭の支払いを求めることができる権利となります。また、遺贈や贈与を受けた者が金銭を直ちに準備することができない場合には、裁判所に対し支払期限の猶予を求めることができます。

改正のポイントたとえ減殺請求を受けて金銭を支払う必要がありますが、その支払いのためやむを得ず、贈与財産を売却する場合でも、共有とはならないため、贈与を受けた者のみの判断で贈与された財産を処分することができます。また、金銭を用意するために期限の猶予を求めることもできるようになりました。

民法・相続法改正についての遺留分の取り扱い制度の施行時期

2019年7月1日法改正後に生じた相続から適用されます。改正以前に発生した相続については適用がありません。

5-2.婚姻期間が20年以上の夫婦間における居住用不動産の贈与等に関する取り扱い

改正により、婚姻期間20年以上の夫婦が、配偶者に居住の用に供する建物又は敷地を遺贈又は贈与(死因贈与を含む)したときは、特別受益の持戻し免除の意思が推定されます。

特別受益とは、相続があった際に、生前に贈与した財産を相続財産に持ち戻して総財産と法定相続分を計算する制度です。配偶者への居住用不動産についての生前贈与については下記記事にまとめましたので、詳細は下記の記事をご覧ください。

配偶者に対する居住不動産の贈与等についての持ち戻し免除推定規定の施行時期

今回の相続法の改正は、改正前に行われた生前贈与等については適用されないため、2019年7月1日改正後に相続が開始された場合でも、改正前にされた生前贈与については適用がありません。生前贈与は本人の意思を尊重する制度です。そのため、贈与は2019年7月1日以降に行われたもののみが対象となります。

そのため、法改正があったとしても、改正以前に行われた生前贈与については、適用がないので、注意が必要です。

以上、生前贈与について主だった改正を見てきましたが、民法・相続法の細かい改正点は他にもあるので、ご興味があれば下記記事を確認してみてください。

6.まとめ

- 暦年贈与をフル活用するポイントは「基礎控除(110万円)」「人数」「年数」の3つ。この3つを意識して早期から取り組むことにより、相続対策の効果が発揮する

- 生前贈与の注意点として「契約書の作成」「定期贈与とみなされないよう契約日等を変える」「贈与税を支払う」を考慮する

- 2019年7月民法・相続法改正により、「相続人に対する10年超の生前贈与が遺留分の対象外」になったことにより早期からの対策が税務のみならず法務上も有効となった

- 遺留分の取り扱い、配偶者への居住用不動産の生前贈与が改正されたが、民法・相続法改正の施行時期に注意が必要

今回の記事では贈与と贈与税の基本を押さえ、相続税対策としての生前贈与の効果と生前贈与にまつわる民法・相続法改正の概要について見てきました。

特に、贈与税の基礎控除を活用した相続税対策は多くの人にメリットがあるので、ぜひ検討して頂きたいと思います。

ただし、民法・相続法改正など、税務だけではなく、法務など実務上の注意点もあるので、実際の運用は専門家と共に進めていかないと思わぬ落とし穴にはまる危険があるので注意して進めてくださいね。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士