「家族信託・民事信託」の仕組みや、信託契約でできることはわかったけど、

実際にどのように仕組みをつくっていけばいいの?

どの人に何を相談して設計すればいい?

信託をするにあたってのスケジュールどれ位かかるの?

など、多くのお客様からよくご質問をいただきます。

今回の記事は、家族信託・民事信託契約後に具体的にどのように手続きをしていけばいいのか?

そんな疑問にその疑問に、信託組成実績100件超の司法書士斎藤竜がお答えします。

信託を行うにあたっては、

①全体像の設計

②契約書の起案

③各種関係先との交渉

④契約書の作成

⑤各種名義変更

といったステップを経ていきます。

これを読むことにより、信託をすすめるにあたってどのような手続きが必要か?

イメージできるようになるはずです。

目次

1.まずは面談・どんな風に信託契約をつくりたいかじっくり確認

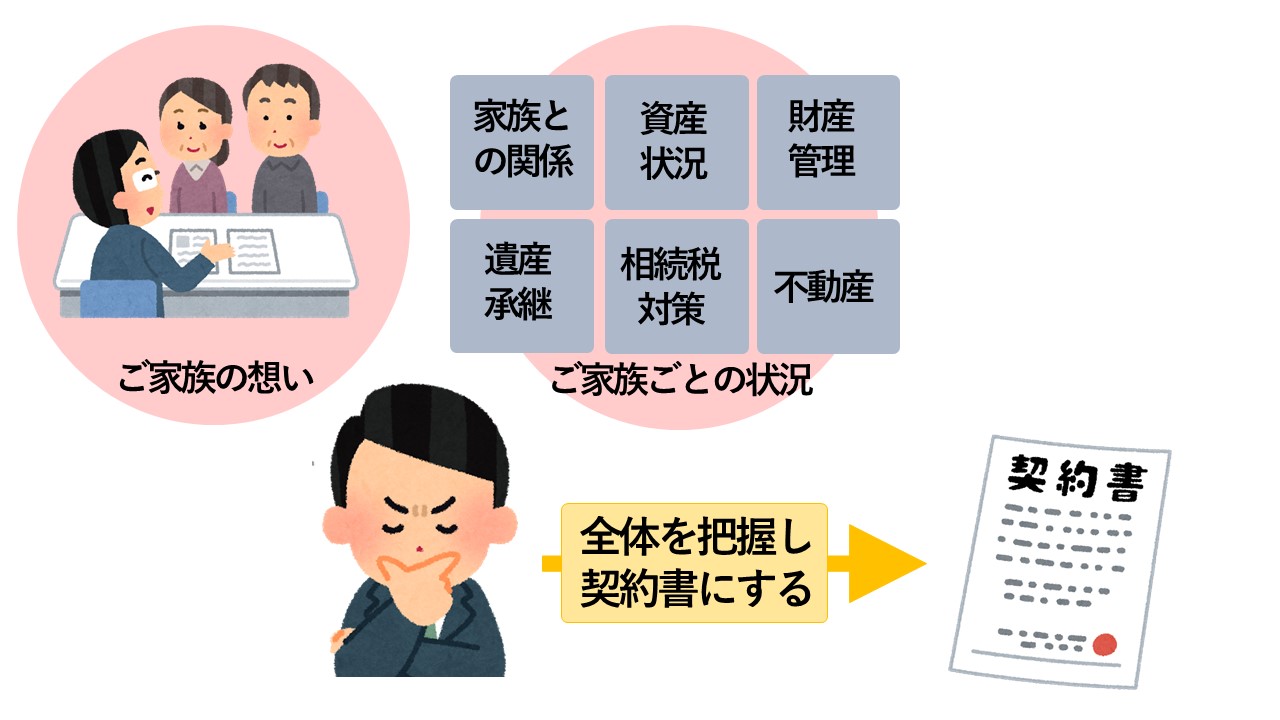

家族信託を設計するに当たっては、全体像を把握することがまず必要です。

家族信託・民事信託の制度が普及する以前においては、相続対策の相談というと相続税を少しでも減らそうという節税対策が中心で、相続後に資産を誰に遺すかという部分で、有遺言が一部の方で活用されているのが実態でした。

2018年の公正証書作成件数は110,471件(日本公証人連合会HPより)で、2018年の年間死亡者数1,369,000人(厚生労働省平成30年(2018年)人口動態統計の年間推計より)と比較しても10人に一件しか作成していない状況です。

そのため、いままでは相続後の手続きが中心でしたが、今後、高齢化に伴い生前の財産管理対策が必要となってきています。家族信託・民事信託は、相続後の資産承継のみならず、生前の財産管理についても検討していきます。そのため、ご家族の関係、資産状況、財産管理、遺産承継、相続税対策、不動産をどうするのか等、ご家族の想いを聴き、全体像を把握しつつ、全体像を設計していきます。

2.家族信託を設計の考え方

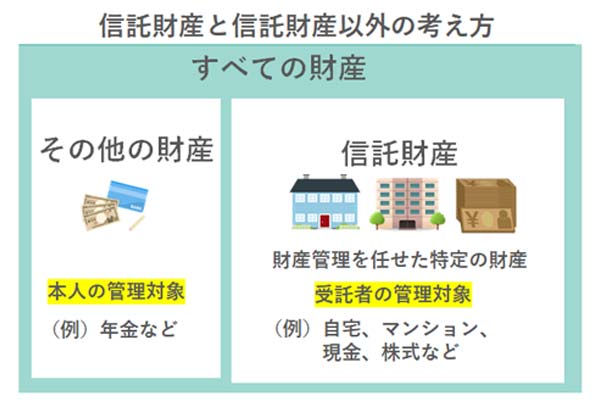

財産管理をお願いする委託者は誰にするのか、どんな財産を信託財産として管理を託すのか、その管理方法は、本人(委託者)亡きあとはどのように資産承継させるかなど、多岐に設計すべき項目はわたります。

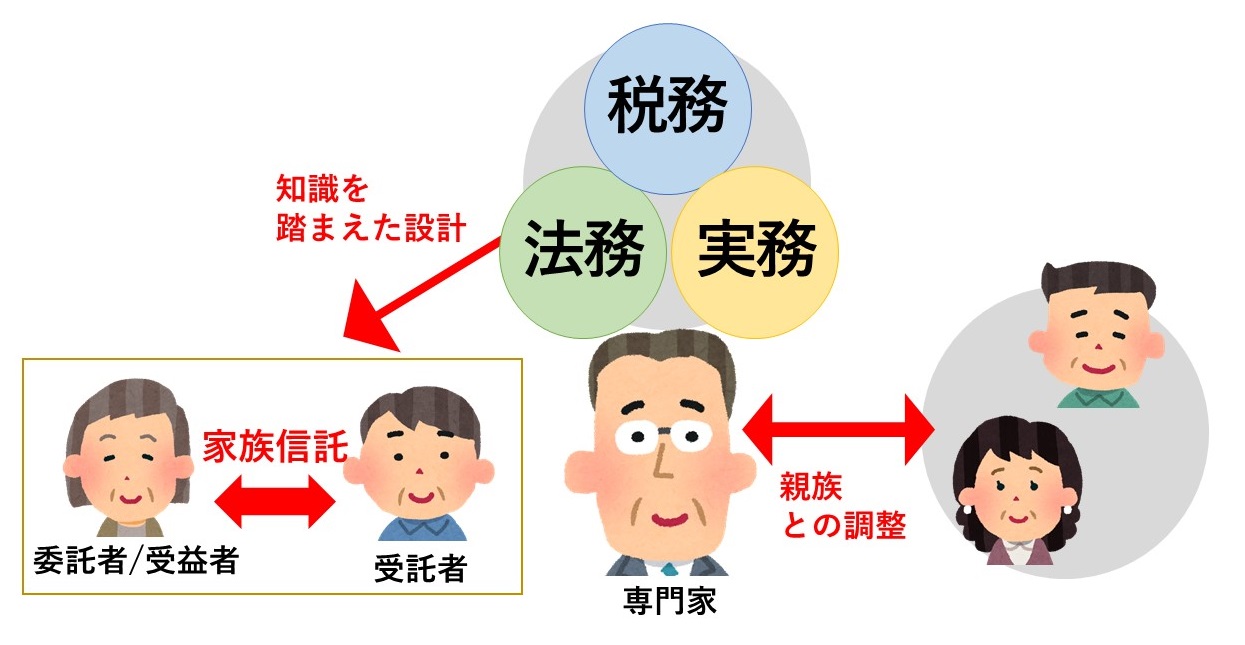

信託については、法律の他、税制も密接に絡む制度です。そのため、司法書士、税理士、相続コンサルタントなどの家族信託・民事信託に詳しい専門家のサポートを受けながら設計していくと、思わぬ法務や税務のミスをすることなく、設計することができます。

今後、不動産の売却、アパートの建築、遊休地の処分、投資用不動産の購入など、資産の組換えを行っていく可能性がある場合には、不動産・建築も視野にいれた設計が必要です。

家族信託の対象はあくまで信託した財産の管理・運用・処分とその資産承継であるため、信託財産以外については、効力が及んでいません。そのため、遺言、任意後見、生命保険などの既存の生前対策も含めて検討していく必要があります。1か月もあれば家族信託を組成できると方と思っている方も多く、いらっしゃいますが、専門家に依頼した場合でも、要望を聴き、それぞれの分野に強い各種専門家へと連携を行っていく必要があります。

そのため、高齢の親に代わって金銭や実家の管理をしたいといったようなシンプルな内容であれば、1か月程度でできることもありますが、ご家族、各種専門家、金融機関、公証役場、その他関係者との調整が必要な場合には、それだけ意見調整をするのに時間がかかるため、場合によっては半年程度かかることもあります。

3.大切なところを家族で契約書案を確認

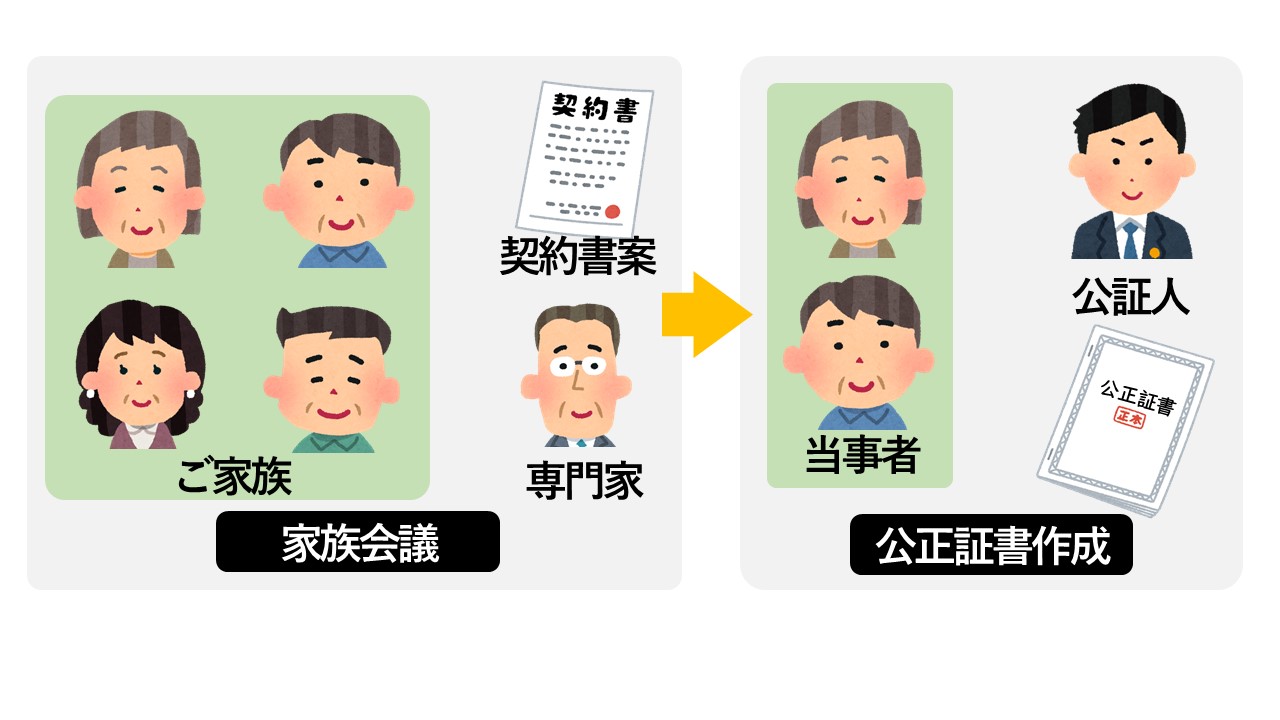

信託の全体像ができあがったら、実際に信託契約書の作成に取り掛かります。

家族信託・民事信託を検討するご家庭ごとの状況に応じた契約書づくりが肝要です。

全体像を踏まえ、契約書の作成ができる専門家(司法書士、行政書士、弁護士)に考えたスキームを契約書にしてもらう依頼をします。家族信託・民事信託は法律面、税務面、実務面など多岐にわたる論点があるため、思わぬ税金の発生など落とし穴に陥らないように専門家に相談しながら進めていったほうが無難です。

信託契約は委託者と受託者のみで契約することもできますが、他の方に知らせず、手続きを進めてしまうと知らない間に突然、両親の財産管理を特定のご家族が始めたとあらぬ疑いを抱かれてしまう可能性もあるため、必ず家族全員への説明と了承を得るようにした方が無難です。

過去、父の遺言を他のご家族に伝えず作成した、父が亡くなったのでその手続きをしてほしいというご相談を受けたケースがあるのですが、法的には正しい遺言であっても、家族での打ち合わせ、家族会議を経ていない遺言であったため、他のご兄弟から父親に無理やり書かせたのではないか、その当時本当に、父に判断能力はあったのかなどあらぬ疑いをかけられた、そういった経験があります。そういうことがあると、家族関係をもと通りに修復することは難しくなります。家族信託・民事信託も同様です。

ほかのご家族のあずかり知れないところで信託手続きを進めてしまった結果、思わぬ“争族”問題とならないようご家族全員の納得の元手続きを進めるようにしましょう。

4.各機関との調整(金融機関・公証役場・税理士・司法書士等)

4-1.金融機関

信託した金銭を管理する信託口口座開設にあたっては、口座開設に対応している金融機関と対応していない金融機関があります。キャッシュカードやネットバンクに対応しているかどうかも、金融機関ごとに異なる取り扱いです。

そのため、口座開設に必要な手続きを金融機関に確認する必要があります。

ローン付不動産を信託する場合には、事前に信託を行ってもよいか金融機関に確認が必要です。

通常、銀行との間で作成する金銭消費貸借契約書には、担保不動産の譲渡、処分等をする場合には金融機関の承諾が必要な旨の条項が入っています。そのため、ローン付不動産を信託する場合には、金融機関との関係に不備がないよう、説明と了承を得る必要があります。

ローンがある不動産の家族信託・民事信託の手続きのポイントは下記の記事に詳しく解説していますので、確認してみてください。

4-2.税理士との対応

アパートなど収益物件を信託する場合には、税務手続きが発生します。

家賃収益など、年間3万円以上発生する場合には、受託者は「信託の計算書」「信託の計算書合計表」を、毎年1月31日までに税務署長に提出する必要があります(所法227)。

また、委託者父、受益者父のような設計(自益信託といいます)であれば課税関係は発生しませんが、委託者父、受益者父・母などのように、委託者以外の者を受益者にするような設計(他益信託)の場合には、みなし贈与に該当し、思わぬ贈与税が課税される可能性があります。

そのため、家賃や賃料など、不動産所得が発生する不動産を信託する場合には、顧問の税理士の先生などへの確認が必要です。

4-3.司法書士

信託財産でメインとなる財産は不動産です。

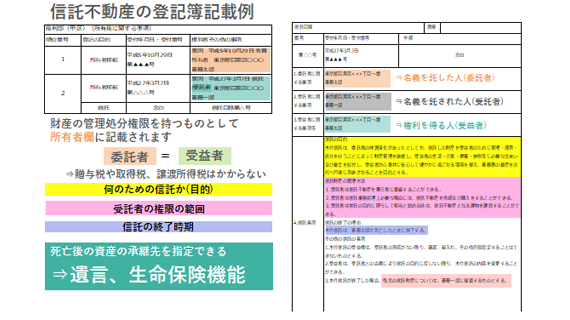

信託不動産については、信託の登記手続きを行い、受託者に不動産の名義を変更します。

作成した信託契約書の内容にもとづき、所有権移転及び信託登記の手続きを法務局にて行う必要があるのです。信託記登記を申請するにあたって、登記原因証明情報を法務局に提出する必要があります。そして、登記を申請する申請人(司法書士)は信託登記の申請に際して「信託目録に記録すべき情報」を提出する必要あり、「信託目録に記録すべき情報」は信託契約書の中から、登記すべき事項を取捨選択の上、記載します。

そして、法務局は提出された資料にもとづいて、登記申請の審査をし、信託目録を作成します。

登記原因証明情報として信託契約書そのものを利用することもできますが、信託契約書全文を提出することになるので、どこまで登記事項として選択すべきなのかなど(登記事項は法定されており、後述しますが、「その他の信託の条項」という項目で全ての条項と登記することもできてしまいます)、法務局との調整が必要という問題がでてきます。

家族信託は依頼者の将来に関する資産管理と財産承継をご家族の想いに従って作成した重要な書類です。ある意味、遺言書と同じだと筆者は考えます。不動産の登記事情証明書は誰でも手数料を支払えば取得可能です。信託契約書の全文を登記事項として公開しできるようにするのはプライバシーとして問題がでてきてしまいます。

そこで、信託契約書の作成の前段階から専門家である司法書士と相談して、どんな信託契約書にするのか、何を登記事項としていくのかなど相談しながら、信託契約書の中から信託不動産について将来的に発生する後発的な事由(信託の変更、信託不動産の売却処分など)など、法律上求められる要件を考慮して、ご家庭にとって必要だと思われる事項を「信託目録に記録すべき情報」として取捨選択し、登記していきます。

4-4.公証役場との対応

公証役場もその担当する公証人が家族信託・民事信託に詳しい先生か確認が必要です。

まだまだ、新しい制度であるため専門家と同様に、公証人も勉強をしていない方が非常に多く、公正証書作成に対応してくれない、対応するもののお客様が持ち込んだ契約書について法務税務のチェックをせず、そのままの内容で作成してしまう、、、こんなケースも多々あります。

事前にその公証人が過去に信託契約書作成にどの程度携わった経験があるかどうか、その確認をすべきです。

4-5.最後の打合せ・信託契約書を家族で再度確認

金融機関、公証人関係当事者との打合わせ後、最終的にできあがった契約書(案)を元に家族全員で内容を再度確認します。公証役場において委託者と受託者が立会いの元、信託契約公正証書を作成します。

公証役場によっては、ご両親が公証役場に行くことが難しい場合には出張対応(別途出張費用がかかります)をしてくれる場合もあるので、一度相談してみてください。

5.信託契約後に行う手続き

家族信託・民事信託がスタートすると、受託者は自身の財産とご両親から託された信託財産を分別して管理しなければなりません。

具体的に金銭の場合には、管理用口座を別につくる、不動産についてはご両親の名義から受託者の肩書がついた名義に変更する、株式など有価証券についても証券会社などに連絡し、管理用口座をつくり株式の名義等を変更する、中小企業などの未上場株式については、会社の株主名簿を書き換えるなど、信託された財産の名義変更を一つずつ行っていく必要があります。

家族信託・民事信託の受託者は、親権者や成年後見人などの代理人ではないため、勝手に名義を変更することはできません。財産を信託したご両親の名義のままでは、管理ができないのです。そのたま、各種財産の名義変更等の手続きが必要となります。名義変更を行う財産は、大きく分けると①不動産、②金融資産、③自社株式です。

5-1.不動産

司法書士に依頼をし、信託契約書を元に委託者から受託者への名義変更(所有権移転及び信託登記)を行います。

また、保険会社に確認し、自宅にかけた火災保険の名義変更の必要があるか確認をし、変更の必要があれば名義変更に必要な手続きをします。

信託した財産の中にアパート、駐車場などの収益物件があれば、賃料の管理は以後、受託者が行うことになります。家賃や賃料などは受託者名義の受託者管理する信託管理用口座に賃借人から入金をしてもらう必要があるため、賃借人に対して、賃貸人変更の通知や賃料引落口座の変更などを伝えていく必要があります。もし、不動産会社に管理を依頼している場合には、その手続きを行ってもらうように伝えます。

5-2.金融資産

金融機関、証券会社ごとに口座開設の要件や取り扱いが異なるため確認が必要です。ここでは、一般的に求められる手続きについて説明いたします。

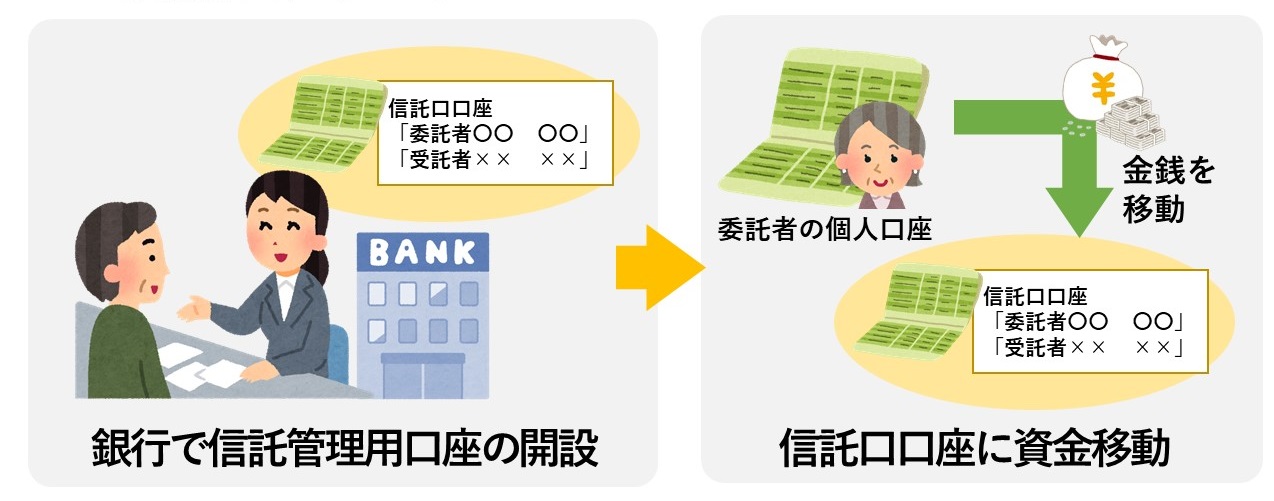

預貯金

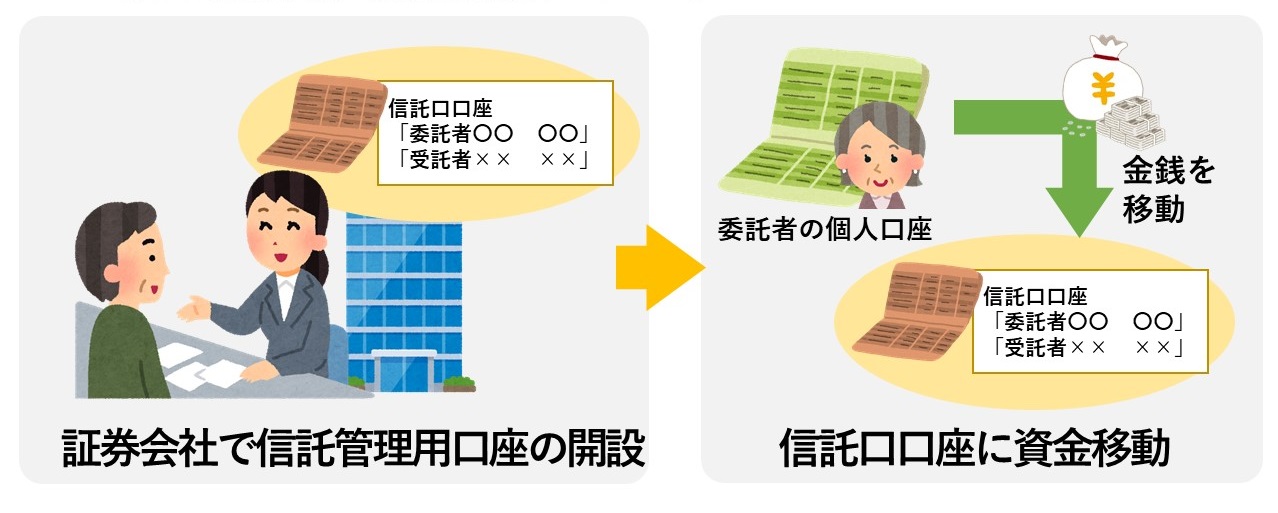

作成した信託契約書を事前に打ち合わせした金融機関に持参をし、信託管理用口座を開設します。そして、その管理用口座に信託契約書で定めた金銭を入金します。

信託すると信託契約書を金融機関に持参すれば、委託者名義の個人口座から信託口口座への入出金手続きができると思っている方が専門家も含めて多くいらっしゃいますが、信託契約書を作成しても預貯金の右はご両親(委託者)名義の個人口座のため、託された子(受託者)が代わりに入出金を行うことはできません。

ご両親本人が自身で個人の口座から出金し、出金した現金を受託者が信託口口座へ入金させる必要があります。

金銭を管理用口座に移して初めて信託した金銭の管理がスタートします。

家族信託・民事信託で金銭を管理するための信託口口座の開設方法等は下記の記事で詳しく解説していますので、ご確認ください。

上場株式、投資信託

現在、野村證券など一部の証券会社しか取り扱えないのですが、証券会社で管理用口座を開設し、ご両親の証券会社から管理用口座を開設した証券会社へ移管の手続きを行います。また、投資信託の場合、信託口口座を開設している金融機関で委託者が保有している投資信託を取り扱っていない場合には取り扱えないため、移管の手続きがとれません。

上場株式のほか、投資信託など有価証券を管理する信託口口座の開設方法については、下記の記事で詳しく解説していますので、ご確認ください。

自社株式

創業オーナーなどは自社の株式を所有しています。

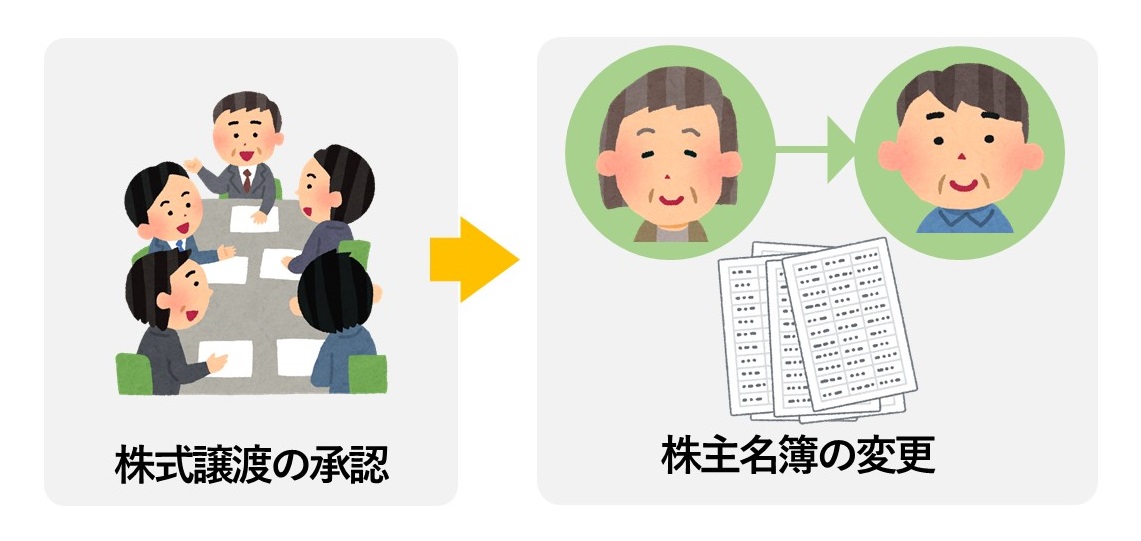

自社株式を信託するには、通常の株式譲渡と同じように、名義変更の手続きが必要です。

具体的には自社株式の信託契約を行い、株式の譲渡に会社の承認が必要な場合(譲渡制限株式)には、会社の承認をとり、議事録を作成し、株主名簿の書換えを行ないます。

6.まとめ

- 家族信託・民事信託の全体像は、法務税務、家族の将来像を踏まえた設計が必要

- 契約書の起案については、法務・税務の思わぬ落とし穴に陥らないようにするため、注意が必要

- 信託後を見据えた金銭、不動産、株式などの管理を行うため事前に各種関係先への根回しが必要

- 信託契約後に信託用管理口座への現金の移動、不動産の名義変更などを行うことにより、初めて受託者の管理業務がスタートする

上記のように、家族信託・民事信託を実際に行う場合には、行うことが全体像の設計、契約書起案、関係各所との調整、口座開設、契約後の諸手続きと多岐にわたります。

今すぐに信託契約を行いたいと思っても、期間として概ね1か月半~かかるので事前に家族での意見を調整して組み立てていくことが必要です。

今後の家族の資産の管理と承継をどのように行っていくのか、是非一度家族で話をしてみいてくださいね。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士