認知症などで判断能力が低下した高齢者を支援する法的な仕組みとして成年後見制度がありますが、こちらは色々と問題も多く、使い勝手が悪いので積極的な推奨はされないことが多いです。

現状、認知症対策として最も有効とされているのが家族信託で、正しい制度設計が組めれば高齢者本人はもちろん、その家族にとっても柔軟かつ的確な対策を取ることができます。

家族信託を検討するにあたり税金面の心配をされる方が多いので、今回の記事では家族信託にどのような税金がかかるのか、時系列で見ていきたいと思います。

今回の記事のポイントは以下の通りです。

- スタート時にかかるのは不動産にかかる登録免許税だけ

- 信託契約中は利益が発生した受益者に税金がかかる

- 不動産の固定資産税は受託者が信託財産から支出する

- 信託契約終了時は信託契約の終了事由によって贈与税、相続税、非課税と課税関係が変わる

- 家族信託そのものでは、節税効果はない

- 家族信託を認知症対策として活用し、生前贈与、生命保険、試算組み換えなど他の対策とセットで行うことで節税効果が発揮する

目次

1.家族信託の仕組みと税金(自益信託と他益信託)

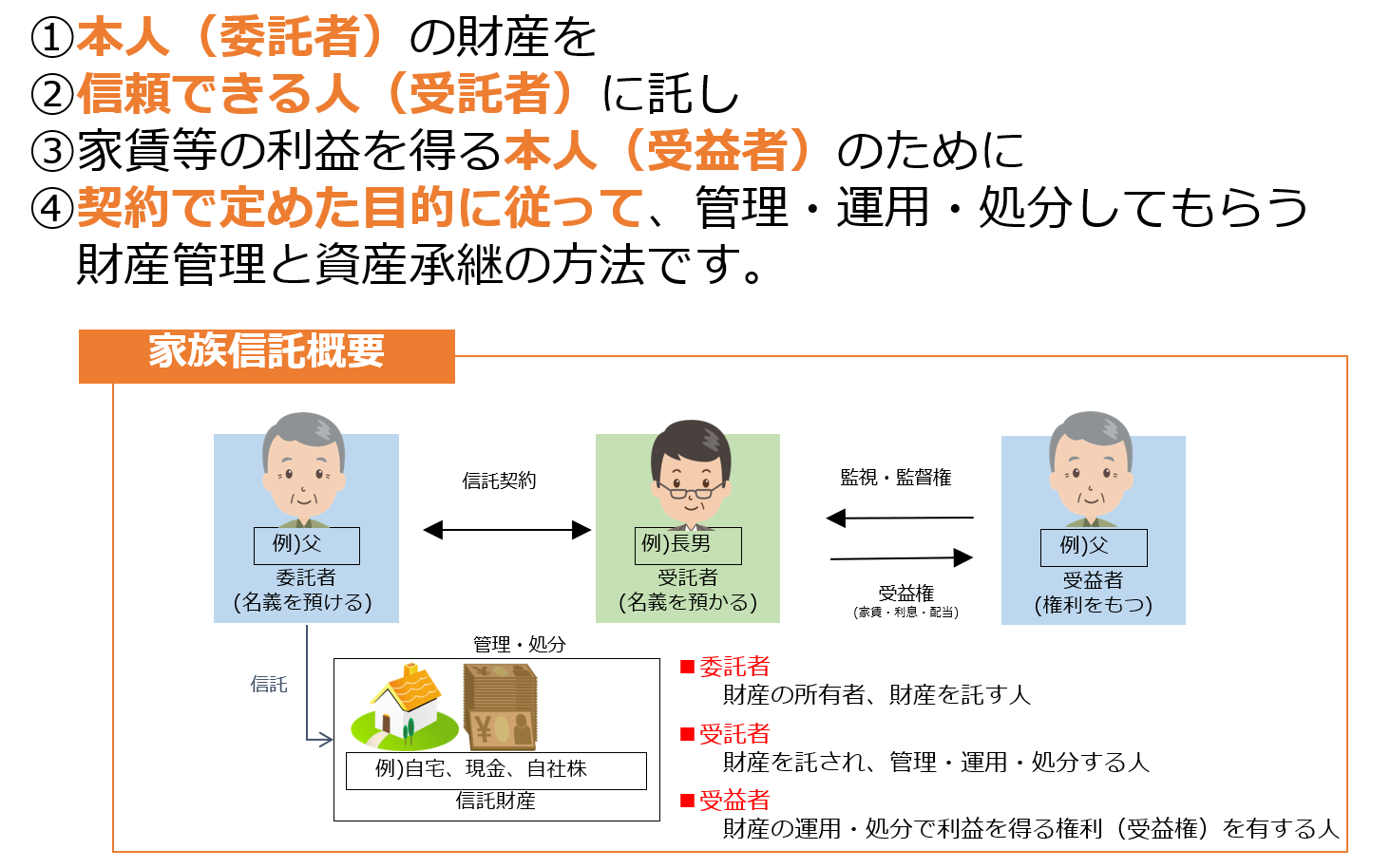

家族信託とは、自分の老後の生活や介護などに必要な資金・不動産の管理などを信頼できる家族(受託者)に託し、本人のために管理や処分を任せる仕組みです。税金の仕組みを理解するにあたっては、まずは、4つのキーワードを理解する必要があります。

委託者、受託者、受益者、信託財産の4つです。委託者が財産を所有する人、管理を任せる相手が受託者、財産の権利を持つ人が受益者、管理対象の財産が信託財産です。

家族信託では信託契約で定めた信託財産を、受託者が管理、運用します。

1‐1.あるご家族を見ながら支払う税金の種類とタイミングを見ていこう

本章では実務上よく見られるケースを想定し、あるご家族の事案を見ながら支払う税金の種類やタイミングについて見ていきます。父親、母親、長男の構成で、高齢となった父親の認知症対策を考えているというご家族です。

父親はアパートを所有し家賃収入を得ていますが、高齢で体の衰えも自覚するようになり、不動産経営を長男に任せたいと考えています。

今のところ子自身は収入がありお金には困っていません。

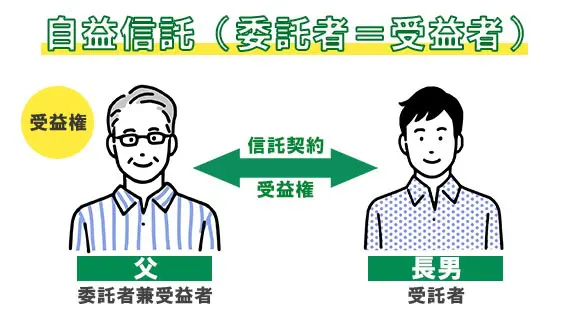

不動産経営について実務的な仕事を子供に任せつつ、家賃収入は引き続き父親自身が得たいと考えています。このような場面では、子が受託者となり父親が委託者兼受益者となる「自益信託」が有効です。

1‐2.自益信託では、贈与税などの課税関係はない

自益信託とは、財産管理を託す委託者と受益者を同一人とした場合の家族信託を指します。

財産管理を託した委託者自らが受益者となり、自分のための財産の利用にあたるので自益信託では贈与税などの税務の負担はありません。

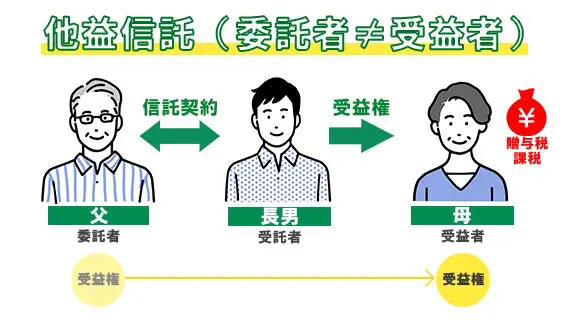

1‐3.他益信託では贈与税が課税される

委託者自らが受益者となる自益信託に対して、委託者以外の第三者が受益者となるケースを他益信託といいます。他益信託が想定される事例としては、生前から本人の財産を配偶者のために使ってもらうために子供に財産管理を任せる、障害がある子のために親の財産管理をほかの子供に託すといったケースです。

このケースでは、信託財産から利益を受ける受益者という権利を財産管理を託した父以外の母が受けることから、父の権利が信託契約を通じて母に贈与されたものとみなされ、受益権の価格(信託財産の評価額)に対して贈与税が課税されてしまうのです。

このように委託者と受益者を同一人にするか、第三者にするかによって家族信託契約スタート時にかかる税務の取り扱いが異なることになるので注意が必要です。

自益信託、他益信託の違いを押さえた所で、2章・3章では「受益者」にかかる税金と「受託者」にかかる税金を見ていきます。

そして、4章から、本ケースにおける自益信託で父所有のアパートを信託財産とするにあたり、税金面の負担はどうなるのか、時系列で見ていきます。

当サイトでは、家族信託など生前対策についての無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

余計な税金を払わないために今から何ができるのか、家族信託契約を結ぶとどのような税金がかかってくるのか、などをご説明いたします。気になるという方は、ぜひこちらから無料相談をお試しください。

2.「受益者」にかかる税金

まず、受益者にかかる税金を見ていきましょう。

2-1.「贈与税」

前章で解説したとおり、「他益信託」の場合のみ受益者に贈与税がかかります。

家族信託をする前と家族信託をした後で信託財産から利益を受ける人が異なるため、委託者から受益者へ贈与とみなされて贈与税がかかります。

一方で「自益信託」の場合は、家族信託の前後で信託財産から利益を受ける人が変わらず同じであるため、贈与税はかかりません。

2-2.「相続税」

受益者の死亡によって家族信託契約を終了とする場合には、信託財産の権利を引き継ぐ人に対して相続税がかかります。

受益者が死亡しても家族信託を終了させずに、新たな受益者を定めている場合では、受益権を新たに引き継いだ人に相続税がかかります。

家族信託における相続税については、下記のページで詳しく解説しているので、よろしければ確認してみてください。

2-3.「譲渡所得税」

受益者が信託財産から利益を受ける信託受益権を第三者に売却した場合には、売却により生じた利益に対しての譲渡所得税が受益者に課税されます。

また、信託した不動産を売却をした場合に譲渡所得が発生した時も、上記と同様に受益者に譲渡所得税が課税されます。

このように受益者が有する信託受益権を第三者に売却したり、信託不動産を受託者が売却した場合に譲渡所得税が課税されますが、特に売却などの行為がなければ譲渡所得税はかかりません。

2-4.「所得税」「住民税」

信託期間中は、受益者に所得税・住民税がかかります。

信託財産から利益を受けていることが、所得を得ているとみなされるからです。

例えば、信託財産が賃貸経営をしている不動産である場合、賃料収入が不動産所得となります。この不動産所得に所得税・住民税が課税されます。

3.「受託者」にかかる税金

次に、受託者にかかる税金を見ていきましょう。

3-1.「登録免許税」

①家族信託スタート時

委託者から受託者への信託を原因とする所有権移転及び信託の登記をする際に、以下の登録免除税が必要です。

土地=固定資産税評価額×0.3%(令和5年3月31日まで、以後は0.4%)

建物=固定資産税評価額×0.4%

②家族信託終了時

家族信託が終了した時には、原則として

・信託登記抹消分として不動産の個数×1000円の登録免許税

・受託者から帰属権利者へ所有権移転登記分として固定資産評価額の2%の登録免許税

がかかります。

ただし、以下の場合は税率が軽減される、または非課税となります。

(1)家族信託を開始した時から自益信託の場合、信託終了時にその委託者の相続人が信託財産である不動産を引き継ぐ場合には、 相続による名義変更となるため、登録免許税の税率は固定資産評価額の0.4%になります。

(2)家族信託を開始した時から自益信託の場合、信託終了時にその委託者兼受益者が信託財産である不動産をそのまま引き継ぐ場合には登録免許税はかかりません。信託財産は元々委託者のものであり、そのまま所有していたと考えるからです。

「信託終了時の登記手続きと税金」については下記の記事で詳しく解説しています。

3-2.「固定資産税」

固定資産税は不動産を持っている人に課税されます。

不動産を信託財産にする場合、不動産の名義は受託者になります。そのため、受託者に固定資産税が毎年かかります。但し、この固定資産税は受託者自身の財産から払うのではなく、信託財産から払うのが一般的です。

3-3.「不動産取得税」

①家族信託スタート時

家族信託によって不動産を委託者から受託者に名義変更した場合には、不動産取得税はかかりません。

不動産取得税とは、不動産を取得した際に課される税金です。しかし、家族信託ではこの受託者への名義変更は形式的な移転にすぎず、実際に受託者が不動産を取得したとはみなされないため、不動産取得税は課税されません。

②家族信託終了時

家族信託が終了した時は、原則として信託財産(不動産)を受託者から引き継ぐ人に不動産取得税が課税されます。税率は固定資産評価額の3~4%です。

ただし、以下の場合は非課税となります。

(1)家族信託を開始した時から自益信託の場合、信託終了時にその委託者の相続人が信託財産である不動産を引き継ぐ場合(※相続と同視できるため)

(2)家族信託を開始した時から自益信託の場合、信託終了時にその委託者兼受益者が信託財産である不動産をそのまま引き継ぐ場合(※受益者本人に信託不動産を戻すため、実質上移転がないため)

4.家族信託スタート時に支払うことになる税金とは?

では、ここから1章のケースのような、自益信託で父所有のアパートを信託財産とする場合の税金面の負担ついて、時系列で見ていきます。

まず自益信託であれば贈与税などの税金はかかりません。

家族信託スタート時に支払う税金は信託契約の準備段階にかかるもので、本事案の場合は信託財産である不動産の名義変更、すなわち、法務局での所有権移転登記にかかる登録免許税が必要になります。金銭や株など金融資産を信託財産としても登記手続きなどは必要ないため、登録免許税はかかりません。不動産と金銭を併せて信託財産とした場合には、不動産の所有権移転登記申請時に法務局に納める登録免許税のみがコストとしてかかります。

4-1.「登録免許税:0.3~0.4%」不動産を信託すると支払う

不動産を信託財産とする信託契約では、信託財産について委託者から受託者に所有権の移転登記が必要です。不動産の場合は法務局で信託登記を行う必要があり、信託した事実が登記簿に反映されます。

その際の登録免許税の費用が以下になります。

土地=固定資産税評価額×0.3%(令和5年3月31日まで、以後は0.4%)

建物=固定資産税評価額×0.4%

4‐2.「不動産取得税:非課税」不動産を取得したとみなされない

不動産の所有権を取得した場合には不動産取得税という税金が固定資産評価額の3~4%課税されます。ですが、家族信託において、不動産の所有権移転に伴う登記手続きでは、上記のとおり登録免許税はかかりますが不動産取得税はかかりません。なぜならば、受託者への所有権の移転はあくまで形式的なものであり、実質的に不動産を取得したとは見なされないからです。地方税法で特例が定められています。

”(形式的な所有権の移転等に対する不動産取得税の非課税)

第七十三条の七 道府県は、次に掲げる不動産の取得に対しては、不動産取得税を課することができない。

三 委託者から受託者に信託財産を移す場合における不動産の取得(当該信託財産の移転が第七十三条の二第二項本文の規定に該当する場合における不動産の取得を除く。)”

このように本人の財産管理を受託者が行う自益信託において、スタート時に支払うのはこの登録免許税だけです。本人以外の第三者のために信託財産を管理利用する他益信託では、登録免許税に加えて贈与税も課税されます。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、提携している税理士とともに家族信託関連の相談から解決まで数多くの経験と実績を積んできました。200件を超える信託形成の実績と日々のアップデートにより、家族信託に関する税金についてのアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

5.家族信託契約期間中に支払うことになる税金

信託契約がスタートした後に発生する税金としては、①固定資産税、②所得税、③譲渡所得税があります。以下でそれぞれ解説していきます。

5‐1.「固定資産税」信託財産として不動産がある場合に支払う

不動産に付きものの固定資産税については、便宜上所有権の移転を受けている受託者に納税義務が生じます。

本ケースでは受託者である子が納税義務を負いますが、通常は受託者個人の財産ではなく、信託財産から支弁されるので、長男が納税資金を自身の財産から持ち出す必要はありません。

5‐2.「所得税」アパート等信託財産から不動産所得がある場合に支払う

賃貸経営をしている不動産からの家賃収入がある場合、その利益を享受する受益者の所得として当該者の所得税の対象になります。自益信託の場合は委託者=受益者ですので、本章のケースでは父親が自身の所得税として税務申告を行います。

5‐3.「譲渡所得税」信託財産を売却する際に支払う

家族信託は受託者が主体となって信託不動産の売買を行えるのが強みです。売却して得た代金は受益者が享受することになるので、例えば、不動産売却をした場合の譲渡所得税については受益者が税務申告を行います。

今回のケースでは受託者である子が信託財産から固定資産税を支払う必要があり、委託者兼受益者である父親が不動産所得などの税務申告を行う必要があります。

6.家族信託終了時は、終了事由によって税務の取り扱いが異なる

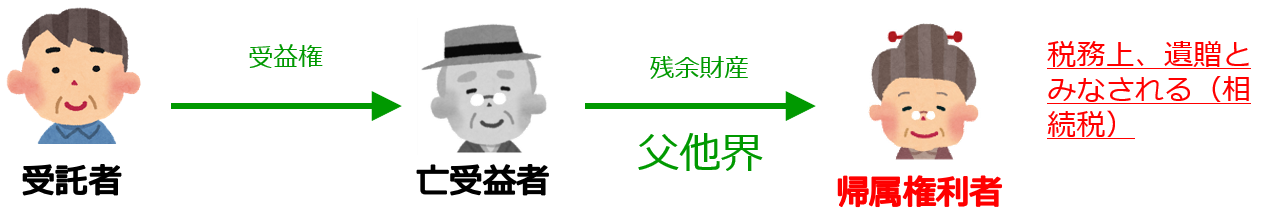

次は信託契約が終了する時点でかかる税金についてです。信託終了時の税金は、信託契約で定めた終了事由と財産を取得者(帰属権利者といいます)の定め方によって異なります。

6‐1.「相続税」受益者死亡で信託契約が終了すれば支払う

信託契約終了の原因が受益者の死亡によるものである場合、信託財産の権利を引き継ぐ者が受益者から相続又は遺贈を受けたと考えて相続税の対象になります。

本事案では父の死亡により母親が信託財産である不動産と金銭を取得する場合、母が取得した不動産と金銭について相続税の対象になります。

6‐2.「贈与税」課税のポイント:受益者生存中に信託契約が終了した場合は、信託財産を取得する者が誰か?による

受益者が生存中に信託契約を合意解約した場合などで信託が終了すると、誰が信託財産を取得するかによって税務の取り扱いが変わります。なぜならば、受益者死亡であれば死亡に伴い財産は相続又は遺贈されたものと考えることができるので”相続税”の取り扱いとなりますが、受益者生存中に終了した場合には、死亡を原因として財産が移動するわけではないからです。

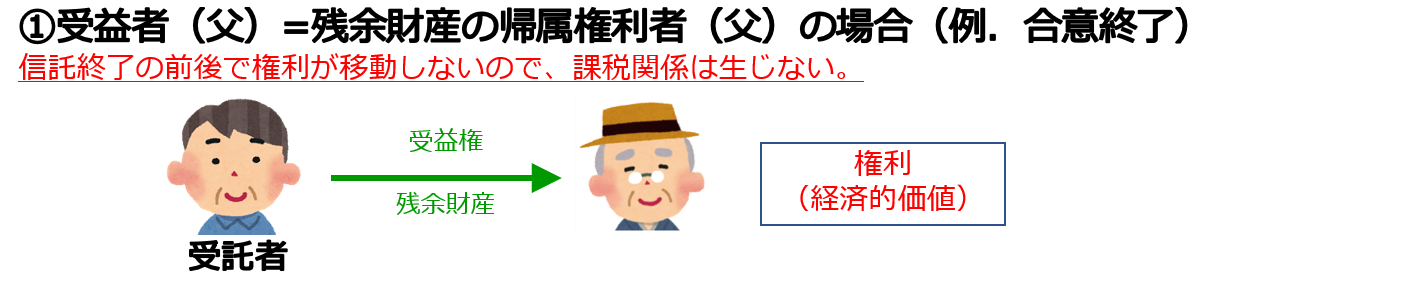

非課税になる場合:受益者本人が信託財産を取得する場合

受益者生存中の信託契約が終了し受益者本人が信託財産を取得する場合は、信託財産から生じる利益を享受する主体が受益者本人のまま変更がありません。そのため、結果的に財産の変動がないので、贈与税や相続税などの課税はありません。

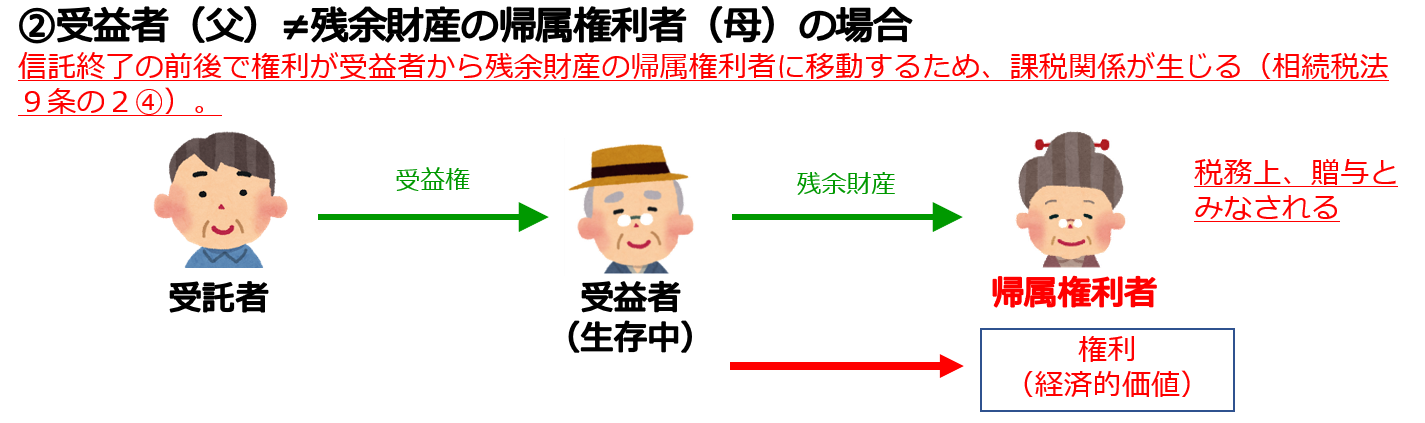

「贈与税」として課税される場合:受益者以外の第三者が受け取る場合

受益者生存中の信託終了時に受益者以外の者が信託財産を取得する場合には贈与税が課税されることになります。なぜならば、受益者本人が生存中に信託財産が受益者から受益者以外の第三者が受け取ることになるので、実質上信託財産の贈与とみなされるからです。

このように信託終了事由と信託財産の帰属権利者の定め方によって税務の取り扱いが異なる点注意をする必要があります。信託終了時に死亡(相続)を原因として財産を帰属権利者に取得させる方法をとることで、税率が高い贈与税ではなく、相続税で税務対応を行うことができます。

6-3.「登録免許税」「不動産取得税」家族信託終了時に不動産がある場合に支払う

家族信託終了時、残余財産となった信託財産については、信託契約に基づきその所有権を信託契約で取得する者と定めた帰属権利者に移転させる作業が発生します。

金銭など金融資産については信託契約時と同様に課税はされませんが、信託終了時に不動産を帰属権利者に移転させる場合には税金が発生します。

残余財産として不動産を帰属権利者に引き継ぐ際に、信託契約設定の際にされた信託登記の抹消と、帰属権利者に所有権名義を変更するための登録免許税、そして帰属権利者が不動産を取得するための不動産取得税が発生します。

かかる税額は下記のとおりです。

- 信託登記抹消分として不動産の個数×1000円の登録免許税

- 受託者から帰属権利者へ所有権移転登記分として固定資産評価額の2%

- 不動産取得税として固定資産評価額の3~4%

ただし、登録免許税と不動産取得税については一定の要件を満たすことにより軽減措置の適用を受けることができます(登録免許税法第7条、地方税法第73条の7)。

①「軽減措置の適用がある場合」:実質的に相続と同じ取り扱いになる場合

委託者=受益者の父が死亡し信託契約が終了する場合で、信託財産の帰属権利者として相続人である母に信託不動産の所有権を移すケースです。当初の財産所有者であった委託者の法定相続人に該当する者を帰属権利者と定めることで軽減措置を適用することができます。

この場合、遺言によって父から相続人である母に遺産が承継されるのと同視することができるので、登録免許税は0.4%に軽減され、不動産取得税が非課税になります。

ただし、信託の抹消登記については原則通り不動産の個数×1000円の登録免許税がかかります。 また、帰属権利者が委託者の相続人に該当しない孫や甥、姪などを帰属権利者と定めた場合にはこの軽減措置は適用がないので注意してください。

「非課税になる場合」:自益信託で実質的な経済価値の移動がない場合

本章の事案のように委託者が受益者となる自益信託のケースで、信託契約終了に伴い委託者でもある父親がそのまま財産を引き継ぐ場合、信託財産は元々父(委託者)のものですので、この場合は信託財産を父自身がそのまま所有していたと考え、所有権移転登記及び不動産取得税は非課税となります。

7.税金面からみる家族信託で知っておくべきこと

ここでは家族信託という仕組み全体を俯瞰して、税金面で有利なのか不利なのかを見ていきます。

7‐1.「贈与税」「不動産取得税」等はかからない:家族信託は基本持ち主が変わらないから

家族信託では委託者から受託者に便宜上所有権が移りますが、これは例えば不動産であれば受託者が主体となって売買に臨めるようにするためで、根源的にはなお委託者が信託財産を所有していると考えます。

財産の持ち主が変わらなければ、贈与税や不動産取得税がかからないのはごく自然のことです。税金は実質的な儲けが発生した時に、その儲けを享受した人物に課税されるのが本来の姿ですので、家族信託では設定の仕方によって税金の発生を回避することができます。

7‐2.家族信託契約の仕方によって税金がかかるので注意が必要

ただし、委託者以外の者に利益を発生させる他益信託については注意が必要です。

例えば委託者が父、受託者を子、受益者を母とするような場合、委託者以外の母親が利益を得ることになり、ここに着目することで贈与税などの税金の対象になります。これもまた税金の性質である以上仕方のないことと言えます。

家族信託を考える場合、信託の目的を達成できるように設計を考えつつ、その際の税金の負担についても理解して進めることが肝要です。

7‐3.家族信託だけでは節税対策はほぼできない

確実に言えるのは、家族信託はいわゆる「節税」の道具として利用するのには適さないということです。

節税対策では例えば年間110万円までの贈与税の非課税枠を利用するものや、現預金の不動産化など色々ありますが、そうした節税をメインの意図として家族信託を利用するのは間違いです。家族信託は利用の仕方によってはむしろ税負担が増すこともあります。

税金面だけを見れば、家族信託を上手に利用したと仮定しても税金的な損得の度合いはプラスマイナス0、下手をすればマイナスになるという意識で良いと思います。積極的な節税対策にはならないと捉えて差し支えありません。

家族信託は高齢となった家族の財産について便宜上所有権を移転させることで様々なメリットを享受することができ、認知症対策としては有効に機能します。 そして、家族信託を行うことで不動産売買など相続税対策を継続して行うことができるというのがメリットです。

例えば、受託者に信託報酬を支払うことができるように信託契約の定めを設ければ、結果的に信託財産から定期的に報酬を受託者に支払い続け、信託財産である金銭が減る結果、相続時に残る信託財産の評価額が下がるという効果を発生させることができます。その結果、相続税の対象となる財産が減ることから支払う相続税を減らすことができます。

このように家族信託を行うことにより、財産管理を継続することができるという利点を活用して、信託報酬の設定や資産組み換えなど他の相続対策と併用を行っていくことが家族信託の正しい利用法です。

8.動画解説|家族信託ではどんな税金を支払うの?

9.まとめ

今回の記事では、家族信託の税金面に視点を当てて、時系列でどのような税金がかかるのか見てきました。以下でポイントをまとめてみましょう。

- スタート時にかかるのは不動産にかかる登録免許税だけ

- 信託契約中は利益が発生した受益者に税金がかかる

- 不動産の固定資産税は受託者が信託財産から支出する

- 信託契約終了時は信託契約の終了事由によって贈与税、相続税、非課税と課税関係が変わる課税を考えることになる

- 家族信託そのものでは、節税効果はない

- 家族信託を認知症対策として活用し、生前贈与、生命保険、試算組み換えなど他の対策とセットで行うことで節税効果が発揮する

家族信託でも基本的には税金としての性質がそのまま適用され、利益があるところに対応する税金が適用されると考えてください。

実際の事案では間違った運用をすると予期しない税負担が発生する恐れがあるので、家族信託の検討は専門家の支援を受けて行うようにしてください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士