家族信託・民事信託を活用することで、高齢の親の財産管理をできる仕組みをつくりたいという相談を多く受けます。しかし、信託できる財産は自宅、金銭、アパート、有価証券など多岐にわたるのですが、一度に大きな財産を子供に任せるのは不安だ、、、と考えているご両親の意見を耳にすることもよくあります。

そういったご相談に対して、提案しているのが少額の財産から始める家族信託・民事信託です。少額の財産から信託をスタートし、後日、金銭や不動産を追加信託するという仕組みをつくることができます。

今回の記事のポイントは下記のとおりです。

- 追加信託とは、信託期間中に委託者が信託契約で当初定めなかった財産を信託財産に追加すること方法である

- 当初から多額の財産の管理を任すことが不安な高齢の両親に対しては、少額の財産の管理を行う家族信託・民事信託からはじめ、追加信託する方法を検討する

- 追加信託するには、委託者と受託者の合意が必要なため親の判断能力がある状態で行う必要がある

- 金銭の追加信託は、信託契約書の定めにより金銭を振込手続きにより行う方法もある

- 不動産を追加信託するには、委託者と受託者の合意が必要

今回の記事では、追加信託の仕組みを詳しく解説します。

目次

1.事例:子供に財産を管理させることが不安な親に家族信託をしてもらいたい

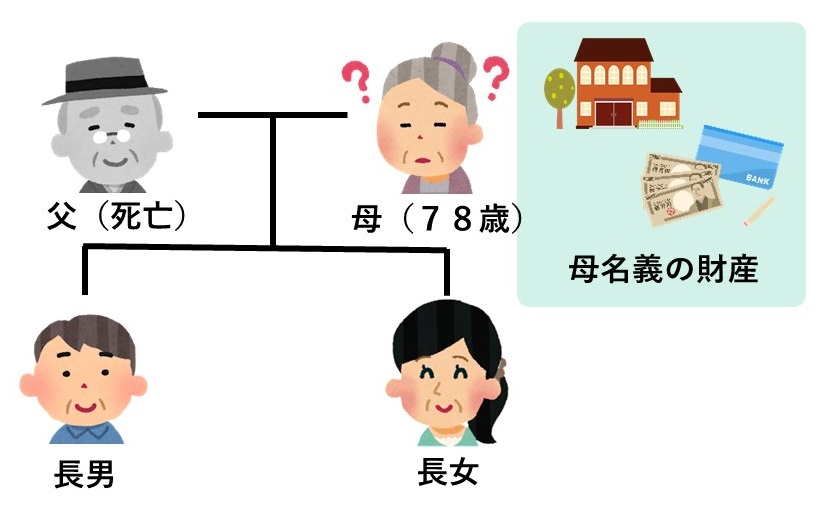

数年前に父が亡くなり、母(78歳)が自宅と預貯金を相続しました。

子供は長男と長女がおり、時折、一人暮らしの母の様子を見に長女が実家を訪問して、生活費の管理など日常生活のサポートを長女が行っています。最近、母の物忘れが進み、セミナーで聞いた家族信託をすすめていこうと母に説明したのですが、母が自分の財産全てを子供に管理させるのは不安で話を聞いてくれません。

今後、母の体調次第では施設に入居してもらうことも検討しています。

1-1.何もしなかった場合

認知症など、母の判断能力が喪失した場合には、母名義の預貯金の管理のほか、母が施設入所後の自宅の売却手続きなど、長女が母に代わり財産管理をすることができなくなります。

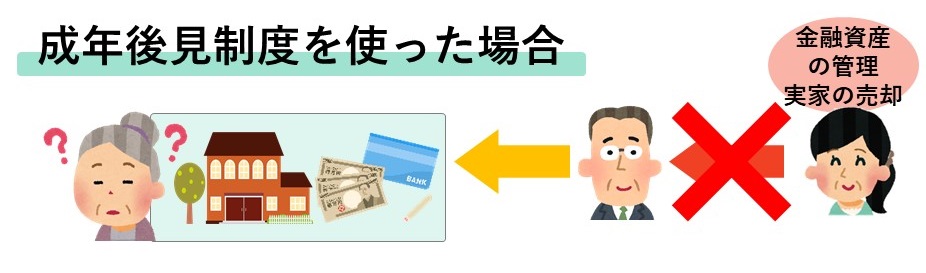

1-2.成年後見制度を使った場合

母が判断能力を喪失し、成年後見制度を活用した場合には、第三者後見人が就任する可能性があること、そして、長女が成年後見人に就任できたとしても、家庭裁判所の指図(同意)がなければ金融資産を引き出しできない成年後見制度支援信託の活用や定期的な報告を求められ、今まで長女が行ってきた柔軟な財産管理はできなくなります。

認知症になってしまった後の口座の引き出しのリスクや成年後見制度支援信託の詳しい話については下記の記事に詳しくまとめていますので確認してみてください。

1-3.家族信託・民事信託を使った場合

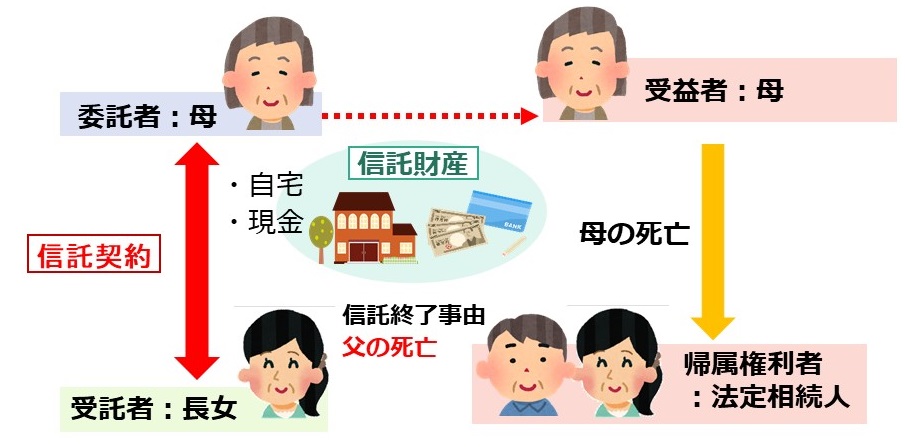

母を委託者、長女を受託者、信託財産は自宅・金銭とする信託契約を締結します。

信託スキーム設計

委託者 母

受託者 長女

受益者 母

信託財産 自宅、金銭

信託終了事由 母の死亡

帰属権利者 母の法定相続人

上記信託契約により、自宅と母の金融資産を管理する家族信託・民事信託のスキームをつくることができます。

ただし、今回の相談事例では、高齢の母が全財産の管理を任せることに不安を感じているため、母から家族信託・民事信託をすることを拒まれてしまいました。

そこで、少額の財産の管理から子供に任せる追加信託のスキームを検討します。

2.追加信託は、親が元気な時にしかできない!?

信託財産は、信託契約で信託すると定めた財産のほか、アパートの家賃収入や自宅売却後の金銭など、信託財産の管理、処分等を通じて受託者が得た財産も含まれます。そして、信託期間中に、委託者が信託契約で当初定めなかった財産を信託財産に追加することができ、委託者と受託者との間で追加信託する行為を追加信託といいます。

追加信託は契約であるため、原則、委託者と受託者との間における追加信託の合意が必要です。

そのため、追加信託をするためには、委託者と受託者の判断能力が必要なため、委託者の認知症発症等、判断能力喪失後に追加信託を行うことはできません。

そのため、前提として親が元気な時に追加信託をする必要があります。

3.追加信託するためには何が必要??

委託者と受託者間の合意により追加信託をすることができますが、実務では、追加信託する方法を明確にするため、信託契約書の内容において具体的に追加信託する方法を定め、その方法に従い追加信託を行うことが一般的です。

3-1.金銭を追加信託する場合

追加信託契約書をつくり、金銭を追加信託することができます。

ただし、下記のように信託契約書に追加信託条項を設けることで、委託者が受託者名義の信託管理用口座に追加信託する金銭を振り込み手続きすることにより追加信託を成立させることもできます。

信託契約書条項作成例

委託者は、金銭を追加信託する場合、受託者指定の信託口口座又は受託者名義の信託専用口座(〇〇銀行××支店・店番123・普通・口座番号1234567など)(以下、両者を併せて「信託口口座等」という。)への振込みによりこれを行うものとし、当該振込みの事実をもって、追加信託契約の成立とみなす。

信託した金銭を管理するための信託管理用口座の開設方法については、下記の記事で詳しく解説していますので、興味ある方は確認してみてください。

3-2.不動産を追加信託する場合

追加信託契約書をつくり、不動産を追加信託することができます。金銭は信託管理用口座で管理を行いますが、不動産を追加信託する場合には、不動産の登記手続きが必要です。

不動産を追加信託する場合の登記手続きは、委託者と受託者の共同で名義変更を行う必要があるため、金銭を追加信託する場合のような振込手続きで合意に変えるという簡略的な手続きを行うことはできません。

信託契約書条項作成例

委託者は不動産を追加信託する場合、委託者と受託者の書面による合意をもってこれを行うものとする。

4.少額の財産からスタートする家族信託・民事信託のスキーム

先ほどの事例では、母が所有する自宅と金銭全てを長女に家族信託することを不安に感じたため、当初は少額の金銭の管理から家族信託をすることにしました。

将来的に母が安心して管理を任せられる状態になったときに、自宅と金融資産を追加信託して、母親の自宅と金融資産を管理するというスキームです。

当初の信託スキーム設計

委託者 母

受託者 長女

受益者 母

信託財産 少額の金銭

信託終了事由 母の死亡

帰属権利者 母の法定相続人

追加信託条項 金銭は振り込み、不動産は合意で追加信託する

当初の信託する財産は日常生活費に必要な100万円にとどめ、信託管理用口座のキャッシュカードは長女が管理し、通帳は母親に渡します。ATM利用の都度、通帳記帳を行い、口座の利用履歴を見せることなどのより、母に適切に財産を管理していることを伝えていきます。母が長女の管理状況をみて問題ないと判断した時点で、金銭を都度振り込みにより追加信託してもらいます

追加信託財産 金銭

最終的に母が長女に管理を任せても問題ないと判断した時に、自宅を委託者母及び受託者長女の合意のもとで追加信託します。

追加信託財産 自宅

追加信託を行っていくことで、母の了解のもと、最終的に長女が自宅及び金融資産を管理することができます。

金銭の追加信託

委託者 母

受託者 長女

受益者 母

信託財産 自宅、金銭

信託終了事由 母の死亡

帰属権利者 母の法定相続人

5.まとめ

- 追加信託とは、信託期間中に委託者が信託契約で当初定めなかった財産を信託財産に追加すること方法である

- 当初から多額の財産の管理を任すことが不安な高齢の両親に対しては、少額の財産の管理を行う家族信託・民事信託からはじめ、追加信託する方法を検討する

- 追加信託するには、委託者と受託者の合意が必要なため親の判断能力がある状態で行う必要がある

- 金銭の追加信託は、信託契約書の定めにより金銭を振込手続きにより行う方法もある

- 不動産を追加信託するには、委託者と受託者の合意が必要

多くの相談を受ける中、一度に多額の財産を子供に管理させることに不安を感じられる方もいらっしゃいます。そのようなときは、少額の財産から管理をはじめていくことも家族信託・民事信託でできます。判断能力喪失後は信託契約をすることができませんが、最初に家族信託・民事信託の仕組みをつくっておくことで今回取り上げた事例のように信託財産を少しずつ増やしていくというスキームもつくることができるのです。

信託は新しい制度でもあり、家族に適した設計が必要です。我が家にとってどのような財産管理・資産承継対策が必要か、信託に詳しい専門家を交えて、我が家にとってどのような財産管理方法がよいのか、是非相談してみてくださいね。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士

-1.jpg)

2.jpg)

.jpg)