家族信託とは、自分の財産を信頼できる人に託して運用や管理を任せる制度のことです。家族信託の中でも、不動産の相続について詳しく理解している人は少ないでしょう。

今回の記事のポイントは以下のとおりです。

- 家族信託は委託者の判断能力が鈍る前に財産の管理や運用を受託者に信託する制度

- 任意後見制度よりも柔軟に財産を扱えるが、身上監護についての権利を有しない

- 相続トラブル回避や不動産の運用、2代先の相続指定などができるメリットがある

- 受託者選定や抵当権、信託契約書の確認を念入りにしなければトラブルにつながる

- 税金関係は基本的に受益者に課せられるが、信託財産と信託財産以外の財産の損益通算はできない

- 家族信託した不動産を売却するには、信託不動産を売却する方法と、受益権自体を売却する方法がある

- 信託契約書に受託者が信託不動産を売却購入できる権限が記載されていれば、家族信託した不動産を受託者の判断で売却購入できる

この記事では、家族信託の仕組みや不動産相続を行うメリット、注意点などを解説します。

目次

1.不動産における家族信託の仕組みは?

家族信託の「信託」とは、預貯金や不動産、株式といった財産を信頼できる人に託し、その運用や管理を代行してもらう制度です。信託契約を交わした場合、委託者・受託者・受益者という3者関係が生じます。

委託者:自分の財産を託す人

受託者:委託者から託された財産の管理や運用、処分を代行する人

受益者:受託者の管理や運用によって出た利益を受け取る人(委託者や受託者と同じ人がなることもある)

この信託関係を家族内で結ぶのが家族信託になります。以下では家族信託の概要や不動産が絡む家族信託に関する手続きの流れ、任意後見制度との違いについて見ていきましょう。

1-1.家族信託とは?

家族信託とは、財産の管理や運用についての代行を自分の家族に任せる信託契約です。2007年9月30日に施行された改正信託法から誕生しました。この改正によって信託業の免許がない場合でも受託者として認められるようになったため、家族との信託契約も可能になったのです(営利目的を除く)。

例えば「物事が判断できなくなる前に財産の管理を子どもに任せたい。利益も子どもにあげよう」という場合の家族信託の関係を見ていきましょう。

委託者:親(財産を預ける)

受託者:子ども(親から財産を引き継いで管理と運用を行う)

受益者:子ども(親の財産で出た利益を受け取る)

受託者となった子どもは、委託者である親から託された「信託財産」に係る分だけ管理や運用が認められます。ただし名誉や債務、保証債務、一身専属権(年金や生活保護の受給権)は信託財産にはできないので、事前に確認しておきましょう。

ここで疑問点として、「家族信託は何親等まで許されるのか」「自分の孫や兄弟も範囲に入るのか」などが浮かんできます。

実は「家族」と名称がついているものの、受託者になるのは家族以外でも問題ありません。甥や姪、血の繋がりのない第三者でも受託者になれます。

ただし例外として、結婚している者を除いた未成年者だけは、信託法第7条において受託者になる資格がありません。

(受託者の資格)

第七条 信託は、未成年者を受託者としてすることができない。

(e-Gov|信託法より引用)

そもそも家族信託という言葉は法律上存在せず、実務上で使われているだけです。例えば家族以外へ信託する場合は「民事信託」と表現することもあれば、家族信託=民事信託としているところもあります。原則としては同じものと考えておきましょう。

1-2.不動産を家族信託するときの流れについて

親の不動産について子どもへ家族信託を行うと決めた場合は、下記の流れで家族信託の手続きを進めていきます。

- 受託者や受益者などについて家族で話し合いを行う

- 話し合いの結果をもとにして信託契約書に記載する文案を作成する

- 公証役場で公正証書として作成する

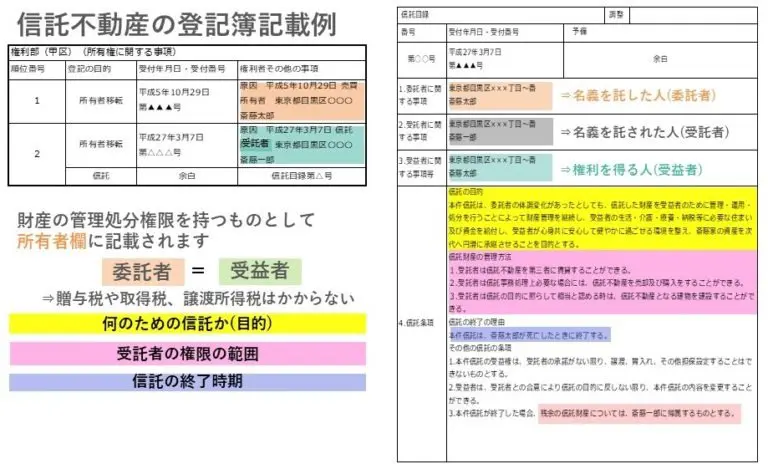

- 不動産の名義を親(委託者)から子ども(受託者)へ変更する(信託登記)

- 登記時に作成する信託目録に信託の目的や受託者の権利、信託終了の事由などを記載し、登記する

- 信託財産専用の口座を作る

信託登記の場合、必ず変更するのは「名義」のみです。財産権は受益者が誰になるかで変化します。

家族信託に関する書類の作成から手続きはすべて自分の手で行うことが可能です。しかし専門的な分野で手続きが難しい上に、もし契約書や登記の内容に不備があると大きなトラブルに発展します。

家族信託登記手続きを代行できるのは司法書士です。自信がなかったり時間が取れなかったりする場合は、司法書士に代行を依頼しましょう。

なお子どもが信託財産とした不動産を現金やほかの形に変えたとしても、その財産は変わらず信託財産のままです。さらにそこから財産を不動産や土地に代えた場合も、引き続き親の財産の扱いになります。詳しい手続きについて知りたい方は以下の記事をチェックしてください。

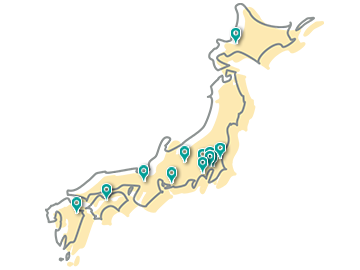

1-3.任意後見制度との違いについて

財産の管理を家族に任せる方法の1つとして、「任意後見制度」を利用する方法もあります。

任意後見制度とは、認知症や老化などの事由で判断能力が鈍る前に、判断力なくなったときの財産管理や身の回りの支援などをお願いできる「任意後見人」を決めておく、成年後見制度の1つです。本人がまだ元気なうちに任意後見契約を結んでおき、実際に本人の判断力が鈍ってきた時点から、家庭裁判所が選任した「任意後見監督人」のチェックのもとで管理や支援を行います。

任意後見制度のメリットは、財産管理だけでなく身上監護(生活や治療、介護に関する法律行為)の権利を行使できる点です。この点は「財産に関する権利」が主である家族信託と決定的に違う部分になります。

しかしデメリットとして、財産の運用については、ほとんど行えないことが挙げられます。任意後見制度の財産管理はあくまで「本人の財産ならびに生活の保全」がメインです。投資行為や相続税対策などを目的にした運用は禁止されています。

例えば、任意後見制度で制限される不動産の管理・運用の例を見ていきましょう。

- 土地にアパートを建築するといった相続税評価を意図的に下げる行為

- 不動産を生前贈与してあえて本人の財産を少なくする行為

- 第三者へ不動産を低価で売却するなど、本人の利益を害する合理的でない運用

- 将来的な利益の見通しや効果的な運用であっても、現在の不動産価値を下げるような運用

- そのほか任意後見監督人への説明を行わず無断で実施する不動産の処分や売却 など

財産目録や後見等事務報告書の提出といった家庭裁判所への報告を行う義務があるため、財産の状況を隠すこともできません。財産の運用を考えている場合は、家族信託のほうが向いているといえます。

とはいえ、任意後見制度と家族信託は併用可能です。財産の管理部分については家族信託、身上監護の部分については任意後見人制度を使うなどの方法もあります。詳しくは以下の記事をご参照ください。

お、弊社司法書士・行政書士事務所リーガルエステートでは、自宅やアパートなどの不動産を家族信託で今後どのように財産管理の仕組みをつくればいいのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

2.不動産を相続で家族信託で信託財産にするメリットは?

不動産相続について家族信託を利用するメリットをまとめると、「とにかく自由度が高い」という点になります。信託契約書の内容は「契約自由の原則」に則って、ある程度当事者同士で決められるためです。

ここからは具体的に、不動産相続において家族信託を利用するメリットをご紹介します。

2-1.不動産における相続トラブルを回避しやすい

家族信託は契約内容を柔軟に設定できることから、不動産の相続関係のトラブルを回避しやすくなります。具体的な理由は下記のとおりです。

- たとえ委託者が死亡しても「受託者に権限がある」と明確になるから

- 法定相続分の相続よりも柔軟に受益権を分配できるから

特に不動産が共有名義である場合、家族信託はより効果的を発揮します。本来、共有名義となっている不動産は、共有者全員の承諾がなければ売却や処分ができません。もし1つの不動産が複数人に相続されると、その後の扱いについて意見がまとまらない可能性があります。

また、共有者の1人が死亡すると、共有していた不動産の持分が共有者の相続人へ相続されます。そのため管理体制や相続人同士に関する揉め事が発生する可能性は高いです。

ただし、家族信託によって、複数の共有者を委託者とする信託契約をすることにより、実際の財産管理を行う受託者1名と不空数の受益者という形でうまく分けることで、共有関係の整理を行うことができます。

- 共有者の1人が認知症になっても受託者の権限のみで不動産の処分や交渉を進められる

- 共有者から共有者の子どもへ相続が発生したときも、受益権さえ子どもへ相続できれば受託者の権利は変わらず行使できる など

このように財産分割が難しい不動産に関しても臨機応変に対応しやすいことから、家族信託は遺言書の代わりの相続対策として注目されつつあります。そのため、信託契約書は公正証書として作成するのが一般的です。

2-2.信託契約後も不動産投資や運用ができる

「任意後見制度」の項でも触れたとおり、家族信託は任意後見制度を利用するよりも自由に投資や運用ができます。信託契約書に条項を定めておくことで、例えば下記の運用も可能です。

- 不動産の売却や購入などによる資産の転換

- 不動産の修繕や建て替え

- 不動産を担保にした銀行からの借入

- 不動産を利用した賃貸経営 など

認知症や相続への対策を進めつつ、さらに財産を効率的に運用して利益を狙いたい場合は、家族信託がおすすめです。

2-3.遺言では難しい2代先の財産先を指定できる

遺言書が強制力を発揮するのは一次相続までです。いくら親が遺言書に「子どもが亡くなったあとの不動産の相続先は孫へ」と記載しても、その財産の扱いや遺言書に従うか否かについては、子どもや子どもの相続人が主導権を持ちます。

一方、家族信託はあらかじめ契約条項に盛り込んでおけば、通常の遺言書では難しい2代先の財産先を指定できます。「親が死んだら子どもへ受益権を、子どもが死んだら孫へ受益権を」といった契約が可能です。もし遺言書と家族信託契約が同時に存在した場合は、特別法である信託法で定めがある家族信託の契約が優先されます(特別法優先の原理)。

なお、弊社司法書士・行政書士事務所リーガルエステートでは、自宅やアパートなどの不動産を家族信託で今後どのように財産管理の仕組みをつくればいいのか、無料相談をさせていただいております。どのような対策が今ならできるのかアドバイスと手続きのサポートをさせていただきますので、お気軽にお問合せください。

3.不動産を家族信託にする際の注意点は?

不動産を家族信託とするのは非常に効果的ですが、家族信託も万能の制度というわけではありません。

ここからは家族信託にかかるコストや抵当権のある不動産の扱い、信託契約書の内容などの「制度を利用する前に確認しておくべき注意点」を見ていきましょう。

3-1.任意後見制度とのコストの違いについて

任意後見制度と家族信託では、コストのかかり方に違いがあります。

まず任意後見制度の場合、初期にかかるコストは家族信託より安価です。しかし任意後見監督人への継続的な報酬が発生します。具体的には下記のとおりです。

任意後見制度にかかる主なコスト

| 発生する費用 | 金額の相場 |

| 任意後見契約公正証書の作成 | 2.2万円~3.3万円 |

| 本人状態の鑑定費用 | 11万円まで |

| 任意後見監督人への報酬 | 2.2万円~/月+付加報酬 |

| 任意後見人への報酬が発生する場合 | 1.1万円~3.3万円/月 |

一方、家族信託はランニングコストがかからない分、初期にかかるコストが任意後見制度よりも高価です。1人で進めた場合と専門家へ依頼したときの両方について、具体的に見ていきましょう。

自分1人で家族信託の手続きを進めた場合の主なコスト

| 発生する費用 | 金額の相場 |

| 公正証書に関する手数料 | 3.3万円~11万円 |

| 不動産登記にかかる登録免許税 | 固定資産評価額の0.3~0.4% |

専門家へ依頼し別途報酬を支払う場合のコスト

| 発生する費用 | 金額の相場 |

| コンサルティング報酬 | 信託財産評価の1.1%(最低33万円~) |

| 信託契約書作成報酬 | 11~16.5万円 |

| 信託登記報酬 | 11~16.5万円 |

このように数十万円~数百万円かかります。とはいえ、家族信託はその後に発生する不動産に関する運用利益も見込めるため、利益を踏まえた上での総合的な判断がおすすめです。費用について詳しく書いている記事はこちらです。

3-2.受託者の人選や受託者の権利も確認すること

家族信託を考える際は、「受託者を誰にするのか」という別の問題も発生します。家族信託は受託者に権利が集中する分、ほかの不動産共有者や相続人から不満が出るかもしれません。

しかし受託者に選ばれた者には相応の責任や労力が発生します。不動産に関する手入れや売買手続きが発生するのはもちろんのこと、管理や運用に関して下記の義務を負う必要があります。

- 善管注意義務:一般的・社会的に見て善良な信託処理を行う

- 分別管理義務:信託財産は、ほかの信託財産や受託者の固有財産と分けて管理する

- 帳簿等の作成等、報告・および保存の義務:定期的に帳簿や書類を作成し報告・保存する

- 忠実義務:受益者のための信託処理を行う など

上記を踏まえた上で、「誰がなるのか」や「どのように決めるのか」について確認しておくことも重要になるでしょう。また、受託者の責任に伴って信託報酬をわたすということもすることができます。そういった内容を詳しく書いてあるのは、以下になります。

3-3.抵当権がある不動産売買は扱いに注意!

信託財産の対象になった不動産に抵当権が付いている場合、売買契約の際には扱いに注意が必要です。抵当権とは、お金を借りた者が返済不可に陥った場合に備えて、建物や土地を担保する権利のことです。

もし抵当権がある不動産を売買する際は、抵当権者となっている金融機関等の承認を受け、抵当権を抹消しなければなりません。「担保不動産を第三者へ無断で移転してはならない」という決まりは、抵当権の設定を行う際に必ず取り交わされます。しかし、家族信託は比較的新しい制度ということもあり、前例のなさを理由に承認されないことも多いです。

まず債務は信託財産にできないため、「債務者はそのままでも所有者だけ変わった」という状況になります。この状況だと「不動産の所有者と債務者が違う人物」というズレが生じ、各種手続きや口座関係の扱いが複雑になります。抵当権者からすると、あまり好ましい状況ではありません。

承認を得るには、抵当権者側へ「家族信託のメリット」や「残りの債務について問題がない事実」を、いかにうまく伝えられるかが鍵になります。専門家の知恵も借りながら、交渉を進めていく必要があるでしょう。

3-4.信託契約の内容についてチェックすること

家族信託契約を結ぶ前に、信託契約の内容は必ずチェックしましょう。もし信託契約書への記載漏れや誤った内容の記載が発生すると、思うような運用ができなくなります。確認する内容は主に次のものです。

- 売買契約や資産転換などの財産運用に関すること

- 受託者が行使できる権利の範囲

- 受益者の指定 など

また、もう1つ重要なチェック項目として「家族信託として正しい内容であるかどうか」にも注目します。契約自由の原則があるものの、あまりに悪質な内容や倫理的に問題視されるものなどは、裁判を通じて無効になるケースがあるためです。具体例を見ていきます。

- 遺留分の請求を無効化する内容

- 財産をすべて長男へ信託し、残った債務だけ次男に相続させるといった悪質さが認められるもの

- 過度な相続遺産の先取り(特別受益者)に当たるような契約 など

「判断能力がなくなったときの財産管理のため」「受託者のためではなく受益者や委託者のため」など、家族信託の目的ならびに受託者の義務から大きく外れないようにしましょう。

4.不動産を家族信託したときの税金は?

不動産を家族信託したとき、受託者・受益者・委託者の3者にかかる税金にはそれぞれ違いがあります。結論からいえば、税金が課せられるのはほとんどが受益者です。詳細を見ていきましょう。

4-1.受託者にかかる税金

受託者には不動産の所有者として固定資産税が課せられます。

しかし実際のところ、不動産による利益を受け取る実質的な所有者はあくまで受益者です。そして信託契約においては「受益者課税の原則」に則り、税金はあくまで受益者が支払うものとして考えるのが一般的になります。

固定資産税は、委託者から不動産と併せて信託された金銭(信託不動産がアパートなどの収益物件であれば家賃収入など)から支払います。そのため、受託者個人としてかかる税金は実質ないものと考えて問題ないでしょう。

4-2.受益者にかかる税金

家族信託契約においては、税金のほとんどは受益者に課せられます。具体的には下記のとおりです。

・不動産運用によって得た収益にかかる所得税

・無償で受益権を受け取ったときに課せられる贈与税(有償の場合は譲渡した側に譲渡所得税)

・委託者の死亡による受益権の相続でかかる相続税

・不動産登記のときに支払う登録免許税

ちなみに、不動産所得税に関してですが、家族信託では多くのケースで不動産取得税はかからないと地方税法で特例が定められています。例えば、信託契約を結んだときの名義変更や受益権の譲渡時に対しては課せられません。

しかし、信託契約が終了した際には不動産取得税は課税されますが、委託者の相続人に信託不動産が帰属するなど一定の要件を満たせば非課税とされることもあります。要件を満たすかどうか、専門家に相談の上進めていく必要があります。

4-3.委託者にかかる税金は基本なし!

委託者の場合は受託者と同じく、受益者にならない限り税金は課せられません。ただし、所持していた受益権を有償で譲渡した場合は、売却益分の譲渡所得税がかかります。

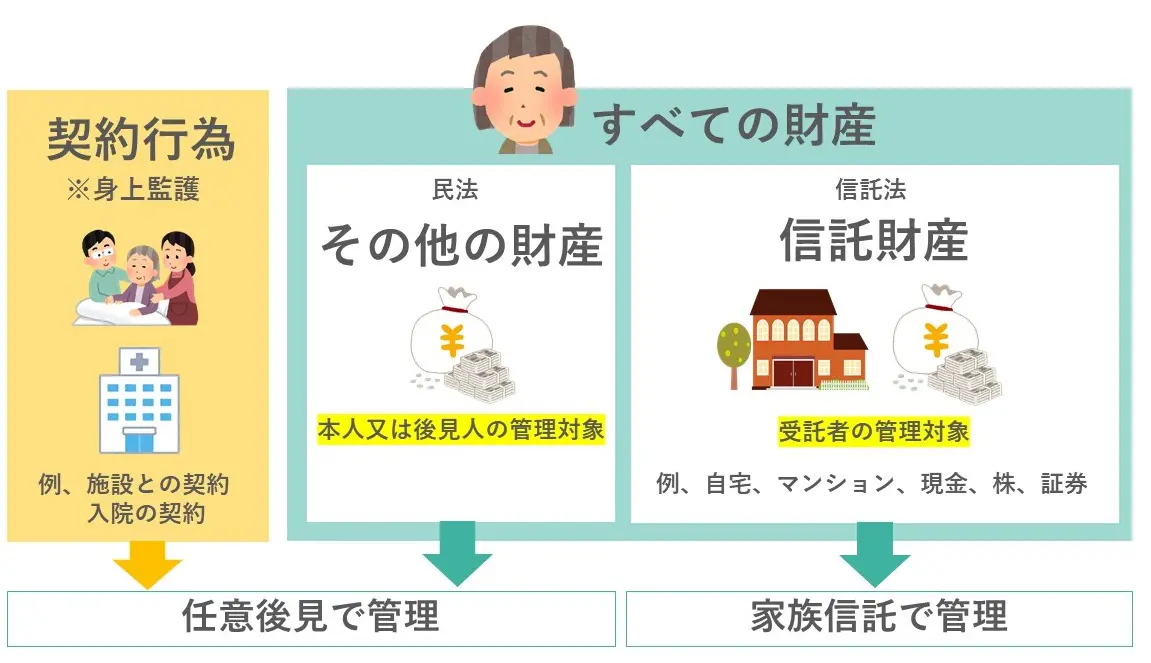

4-4.信託不動産の損益通算ができない

自宅やアパートなどの複数所有しているケースでの家族信託の適用について注意しなければいけないのが、損益通算の禁止です。

アパートや駐車場など収益不動産を有している方については、信託をした不動産と信託していない不動産があるような設計をしてしまった場合には、それぞれの収益を通算できないという問題があります。また、信託財産から生じた損失を翌年へ繰越すこともできません(措法41の4の2①、租令26の6の2④)。

例えば、AアパートとBビルを所有していたとします。Bビルを信託財産として長男を受託者とする信託契約をし、Aアパートは信託契約の対象外としました。この場合において、ある年にAアパートの所得は連年通り600万円となりました。ところが、Bビルについては大規模修繕を行い、その年の所得は経費を支払った結果、-300万円の赤字となったとします。

Bビルが通常の所有権であればAアパートの所得600万円と合算することができ、不動産所得は+300万円となりますが、信託契約をした場合には、信託財産にいれなかった不動産(Aアパート)の利益である+600万円と信託財産とした不動産(Bビル受益権)の-300万円の損失を損益通算ができず、損失はなかったものとみなされるため、Aアパートの600万円の不動産所得に対して課税されます。また、Bビルが通常の所有権であれば当該損失は翌年以降への繰越しが認められますが、Bビルは信託財産であるため、損失を翌年へ繰越すこともできません。

また、複数の信託契約を組成するときも注意が必要です。複数の信託契約においては、信託契約ごとに損益計算をおこなうことになるためため、それぞれの信託契約を合算して損益通算することもできません。

5.不動産を家族信託した場合の手続きの流れ

不動産を家族信託の対象財産とした場合の手続きは、次のとおりです。

- 信託契約の内容を決定

- 信託契約書の作成

- 信託不動産の名義変更登記

- 信託用金銭管理口座の開設

- 不動産に関する火災保険や賃料振込口座の変更

5‐1.信託契約の内容の決定

信託財産を管理する受託者や信託財産の利益を受け取る受益者、そしてどのような目的で信託財産を管理・運用するか、家族信託で管理する財産は不動産のみにするか、そのほか、金銭や株式、有価証券なども対象財産とするのか決めます。また、信託終了後の不動産や金銭財産は誰に遺すのか財産の承継先も決める必要があります。

このように家族信託の内容は自由に決められます。家族間でどのような管理の仕組みをつくるのか、将来的にトラブルにつながらないよう内容を検討しましょう。

5‐2.信託契約書の作成

信託契約の内容が決まったら、その内容を信託契約書にします。

信託契約書は当事者間の契約(私文書)で作成する方法と公証役場で公正証書で作成する方法があります。

法律上は、公正証書ですることは求められていません。金融機関で信託法に対応した信託口口座を開設希望する際や、のちのち信託契約時に委託者の判断能力がないという主張をされることを防ぐ場合には、費用が別途かかりますが公正証書で作成します。

公正証書は、公証人を通して委託者本人の確認とともに、信託契約の内容を確認するため公正証書作成時点での委託者の本人の判断能力があったことを証明する際のツールとして使えます。

とくに、将来家族間でもめごとが発生しそうもない、信託口口座の開設を希望しない場合には、私文書で作成しても差し支えありませんが、作成日を公的に証明できるよう最低限、公証役場で確定日付や宣誓認証という手続きをとっておくべきです。

5‐3.信託不動産の名義変更登記

信託財産に不動産が含まれている場合には、受託者が不動産の管理・運用するのに必要な登記の準備を行います。不動産の家族信託で必要になる登記は「所有権移転登記」と「信託登記」です。この2つの登記の申請を同時に行うことになります。

登記の手続きは一般的に司法書士に依頼するので、司法書士に信託契約書も含めた一連の手続きを依頼すれば、まとめて手続きをしてもらえます。信託契約書を自分で作った場合には、その契約書で問題がないか司法書士に確認をしてもらい、契約書の内容を登記簿に反映させるため登記手続きを依頼します。

5‐4.信託用金銭管理口座の開設

受託者が不動産のほか、信託した不動産から生じる賃料収入や固定資産税、その他経費をなどの金銭を管理・運用するための金銭管理用の口座を準備します。口座は既に説明した信託口口座でも受託者個人の口座でも構いません。信託口口座開設希望の場合には、契約書作成段階で金融機関への確認と信託契約書を公正証書で作成しなければなりません。

口座を開設後、信託用金銭管理口座に信託契約で定めた金銭相当額を送金し、金銭を以後管理します。

5‐5.不動産に関する火災保険や賃料振込口座の変更

信託不動産財産の名義変更や信託金銭管理用口座への送金をしたのち、家族信託の運用が開始されます。

不動産の火災保険については、保険会社へ連絡し受託者名義へ名義変更が必要かを確認します。アパートなど収益不動産がある場合には、管理会社を通して以後の賃料振込先口座の手配と賃借人への案内を行います。また、固定資産税も信託用管理用口座から支払えるよう口座振替の手続きを行います。

6.家族信託した不動産は売却できる?

信託契約書に不動産を処分する権限についての記載があれば、受託者が委託者に代わって不動産を売却することが可能です。売却方法は一般的な不動産売買と同様であるものの、信託登記抹消手続きを行わなければいけません。

また、不動産に抵当権がついている場合は、売却する際に抵当権を外す必要があります。抵当権を外す手順は、以下のとおりです。

- 融資銀行へのローンの返済手続きを行う

- 返済に伴い、抵当権を外す手続きを行う

抵当権を外す手続きは受託者でも行えますが、ローンの返済手続きは債務者が行う必要があります。そのため、債務者は誰なのか確認しておきましょう。もしも、債務者が委託者である場合、判断能力が低下していれば繰り上げ返済の申し込みができない可能性もあります。

7.家族信託した不動産を売却する方法2つ

家族信託した不動産を売却する方法は、以下の2つです。

- 家族信託した不動産自体を売却する

- 受益権を売却する

家族信託した不動産をどのように売却するかによって、売主が異なります。そのため、それぞれの売却方法についての仕組みを理解しておくことが大切です。ここでは、家族信託した不動産の売却方法について詳しく見ていきましょう。

7-1.家族信託した不動産自体を売却する

家族信託した不動産を売却する方法の1つ目は、不動産自体を売却する方法です。不動産の売主は受託者になり、不動産を売却した対価として売却代金を受け取ります。

不動産を売却する手順は、以下のとおりです。

- 不動産仲介会社に媒介契約を申し込む

- 不動産の買い手が見つかったら、売買契約を結ぶ

- 不動産の引渡しに必要な土地の境界線や権利関係といった情報を整理する

- 不動産の引渡し当日に、買主から売買代金を受け取る

- 売買代金を受け取ったら、名義人を変える手続きや信託抹消手続きを行う

売買代金は、受託者名義で新たに開設した信託金銭管理用口座に入金してもらいます。そこから、受益者の生活費や医療費などを支払う仕組みです。このとき、受託者の生活費と混ざらないように注意しましょう。

家族信託は契約の一種なので、契約書に書かれていないことは行えない点に注意しましょう。

そのため、信託不動産を売却するためには、信託契約書の中で「受託者が信託不動産を売却できる」というような売却権限を定め、その売却権限が信託登記されている必要があります。売却権限について定めがなければ、受託者による売却はできません。信託不動産売却を検討する際には、事前に信託契約の内容を確認しておきましょう。

7-2.受益権を売却する

家族信託した不動産を売却する方法の2つ目は、信託不動産にかかる受益権を売却する方法です。受益権とは受託者の管理や運用によって出た利益を受け取る権利のことです。

そのため、不動産自体を売却するときとは異なり、売主は受益者となります。受益者は受益権を売却する対価として、売買代金に相当する金銭を受け取る仕組みとなっています。

受益権を売却する場合には、信託契約契約書の条項の確認が必要です。家族で行う家族信託では、信託契約書の中で「受益権は処分できない」「受益権を譲渡、処分するには受託者の同意を要する」といった条項をもうけていることがあります。処分できないとあれば売却はできませんし、「○○の同意を要する」と記載されていれば、その者の同意書を得れば売却できます。

不動産の受益権を売却すれば節税効果が期待できるため、ビジネス目的で利用されることがある手法ですが、家族間の信託契約ではあまり一般的な手法ではありません。

8.家族信託した財産で不動産を購入するには?

信託契約書に、「受託者は不動産を購入できる」という記載があれば、受託者は不動産の買主として信託財産である金銭を用いて不動産を購入できます。購入権限の記載がなければ、不動産購入はできません。

家族信託した財産で不動産を購入する場合は、購入原資として信託金銭が必要です。信託金銭管理口座内の金銭で購入できない場合には、追加信託が必要です。信託契約書に追加信託についての記載があるかどうかを確認しておきましょう。追加信託とは、信託契約した後に定めていなかった財産を追加することです。

信託契約書内に「金銭を追加信託できる」と記載されていれば、不動産の購入資金が足りない場合に金銭の追加信託ができます。

また、購入資金の融資を受ける可能性がある場合は、あらかじめ信託契約書内に借入ができる権限を詳しく記載しておかなければいけません。

9.どんな形で預金や不動産を管理できるか、無料相談受付中

当サイトでは、どんな形で預金や不動産を家族だけで管理できる仕組みを作ることができるか、無料相談が可能です。累計4000件を超える相続・家族信託相談実績をもとに、専門の司法書士・行政書士がご連絡いたします。

家族信託、任意後見、生前贈与の活用など、ご家族にとってどんな対策が必要か、何ができるのかをご説明いたします。自分の家族の場合は何が必要なのか気になるという方は、ぜひこちらから無料相談をお試しください。

10.不動産を家族信託にすべき人は?

ここまでを踏まえて、不動産を家族信託にすることをおすすめしたいのは下記に該当する人です。

- 相続予定の不動産を不動産の形として守りたい人(現金化について契約条項に盛り込む)

- 今後の自分ならびに親の認知症に備えたい人

- 不動産の運用を視野に入れつつ相続対策を進めたい人

- 不動産の相続について親族間で揉めることが見込まれる人 など

「不動産の相続に関して自分の想いを反映させたい」「積極的な運用を視野に入れた認知症対策にしたい」といった人は、家族信託を検討してみましょう。

ただし、家族信託は信託法や信託業法、不動産登記法、相続税法などの法律が絡む専門的な内容である上に、一般的にまだ浸透しておらず情報も少ないです。もし不動産の家族信託についてお考えの場合は、家族信託に関するノウハウや契約実績をもった司法書士へ相談することをおすすめします。

11.まとめ

この記事では不動産の家族信託の概要やメリット、注意点、各種税金について見てきました。本章の内容をまとめてみましょう。

- 家族信託は委託者の判断能力が鈍る前に財産の管理や運用を受託者に信託する制度

- 任意後見制度よりも柔軟に財産を扱えるが、身上監護についての権利を有しない

- 相続トラブル回避や不動産の運用、2代先の相続指定などができるメリットがある

- 受託者選定や抵当権、信託契約書の確認を念入りにしなければトラブルにつながる

- 税金関係は基本的に受益者に課せられるが、信託財産と信託財産以外の財産の損益通算はできない

- 家族信託した不動産を売却するには、信託不動産を売却する方法と、受益権自体を売却する方法がある

- 信託契約書に受託者が信託不動産を売却購入できる権限が記載されていれば、家族信託した不動産を受託者の判断で売却購入できる

任意後見制度や遺言書に代わる新しい認知症や相続対策として、家族信託は注目されています。財産の扱いについて柔軟に決められるため、本人の意思を反映したさまざまな対策が可能です。

しかし、財産管理以外の部分は対策が難しく、信託契約書の作成や受託者の決定などに関しても新しい問題が出てきます。委託者と受託者、受益者の関係を明確にしておかなければ、全員が納得できる信託契約を結ぶのは困難になるでしょう。

家族信託に関する知見や実績を持つ当事務所であれば、ご家族や不動産の状況にあわせたサポートや提案が可能です。不動産の家族信託についてお悩みの方はお気軽にご相談ください。

司法書士・行政書士事務所リーガルエステート 代表司法書士

司法書士・行政書士事務所リーガルエステート 代表司法書士